При закрытии месяца в программе «1С:Бухгалтерия» может появиться сумма напротив показателя «Влияние ошибок учета отложенного налога».

В новости рассмотрим распространенные ошибки, которые приводят к возникновению этой суммы, а также предложим решения для их исправления.

С 2020 года применяется новая редакция ПБУ 18/02 «Учет расчетов по налогу на прибыль» (приказ Минфина России от 20.11.2018 № 236н). Организация вправе применять новую редакцию ПБУ 18/02 с 2019 года, утвердив свое решение в учетной политике.

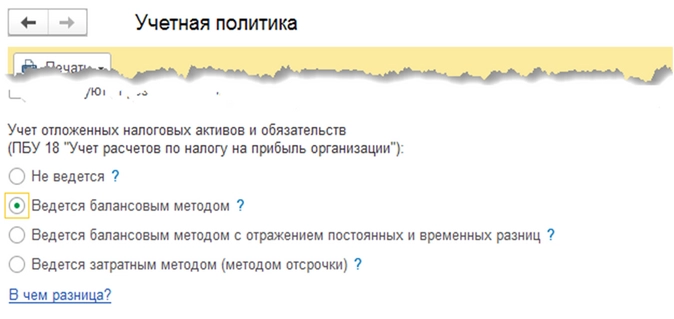

Порядок применения ПБУ 18/02 настраивается в регистре сведений «Учетная политика» (Главное – Учетная политика).

Выберите организацию, если учет в программе ведется по нескольким организациям.

Переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») позволяет выбрать следующие варианты учета:

- Не ведется;

- Ведется балансовым методом;

- Ведется балансовым методом c отражением постоянных и временных разниц;

- Ведется затратным методом (методом отсрочки).

При ведении учета ПБУ 18/02 балансовым методом c отражением постоянных и временных разниц, могут возникать ошибки учета отложенного налога, которые проявляются в проводке переноса сальдо со счета 68.04.2.

*Чтобы проверить каким методом ведется учет, перейдите в Операции – Закрытие месяца – Расчет отложенного налога по ПБУ 18

Ошибка учета отложенного налога показывает разницу между разными методами определения суммы изменения отложенного налога.

Как правило, такое расхождение не указывает на ошибки в определении налоговой базы.

Если учет построен верно, то разницы не должно быть.

Как правило, разница вызвана отражением временных разниц на балансовых счетах без отражения их совокупного влияния на счетах доходов и расходов.

Корректный порядок учета предполагает, что возникновение и погашение разниц может быть при корреспонденции:

- Либо двух балансовых счетов, при этом суммарный баланс разниц не меняется;

- Либо балансового и счета доходов (расходов).

Таким образом, обороты за период по Дт и по КТ по Временным разницам должны быть равны.

Самые частые проблемы:

1. Отражение только суммы НУ или только суммы БУ, без отражения временной разницы;

Данная проблема обычно легко выявляется стандартными отчетами с помощью свойства Контроль.

Также можно для анализа проблемы использовать отчет Анализ учета налога на прибыль. Отчет проверяет выполнение правила БУ=НУ+ПР+ВР, можно расшифровать до документа.

Главное – Все функции – Отчеты – Анализ учета по налогу на прибыль

Красная рамка – повод для поиска ошибки:

2. Отражение суммы ВР по одной стороне проводки и не отражение по другой.

Здесь сложнее, так как есть исключения при отражении доходов и расходов (счета 90, 91, 99), а также при использовании счетов без налогового учета.

В этом случае следует проверить обороты за период по Дт и по Кт по Временным разницам, вычислить сумму расхождения и проверить проводки за период. На практике большинство ошибок допускаются в документе Операция.

После исправления ошибок следует перезакрыть месяц и проверить проводки регламентной операции Расчет отложенного налога по ПБУ 18.

Если для консолидированной отчетности не нужно выполнять исключение первоначального признания по IAS 12, либо на предприятии нет условий для такого исключения, то есть смысл перейти на более простой вариант учета – без отражения постоянных разниц в стоимости активов.

Если остались вопросы по данной теме, свяжитесь с нами удобным способом:

8 (8142) 67-21-20

promo@neosystems.ru

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога — исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Пример

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Поэтому ключевое понятие ПБУ 18/02 — отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль — это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02).

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить — временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) — «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

Упрощение расчетов по ПБУ 18/02

Для расчета отложенного налога достаточно данных бухгалтерского и налогового учета. Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 в редакции Приказа № 236н).

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются. В 2020 г. в настройках учетной политики (раздел «Главное») «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций:

-

Не ведется.

-

Ведется балансовым методом.

-

Ведется балансовым методом с отражением постоянных и временных разниц.

-

Ведется затратным методом (методом отсрочки).

Балансовый метод учета отложенного налога

При балансовом методе учета отложенного налога не требуется учет разниц.

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

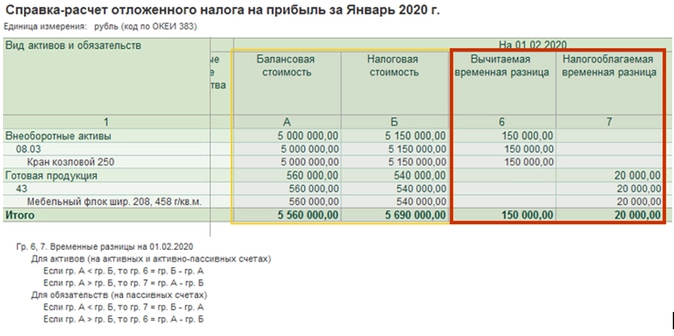

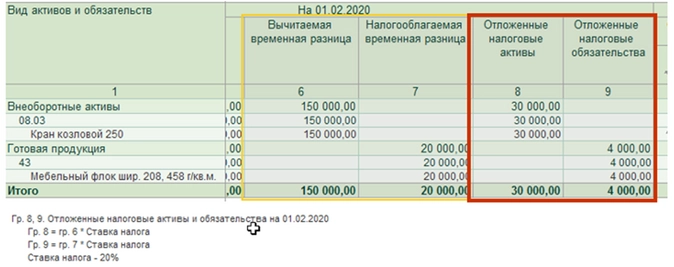

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Посмотреть бесплатный урок и записаться

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

-

«Текущий налог на прибыль» — строка (2411).

-

«Отложенный налог на прибыль» — строка (2412).

Порядок расчета отложенного налога

1. Расчет временных разниц:

Балансовая стоимость — Налоговая стоимость

2. Расчет отложенного налога:

Сальдо временных разниц * Ставка налога

3. Формирование проводок:

Отложенный налог на отчетную дату — Отложенный налог на начало года

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

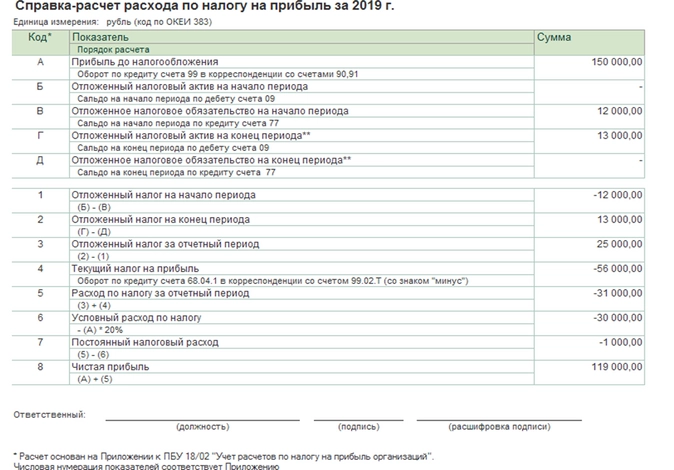

Расчет расхода по налогу на прибыль

Расчет требуется для раскрытия показателей в пояснениях к отчету о финансовых результатах (п. 25 ПБУ 18).

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Для того чтобы перейти на балансовый метод, необходимо выбрать его в «1С» в переключателе в учетной политике с 2020 г. Далее нужно выполнить закрытие месяца за январь 2020, а также убедиться, что не нужен ретроспективный пересчет.

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

-

результат пересчета существенный;

-

организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах 09 и 77 будут посчитаны балансовым методом, а разница отразится на счете 84 «Нераспределенная прибыль».

Начиная с версии 3.0.59 в «1С:Бухгалтерии 8» поддерживаются варианты применения ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» как в действующей редакции стандарта, так и в обновленной редакции по проекту Минфина России от 05.12.2017. Редакция ПБУ 18/02 по проекту Минфина пока не утверждена, но новый порядок можно применять уже сейчас. Об отличиях в порядке расчета и трактовке определения некоторых разниц, а также о составе регламентных операций, предлагаемых программой в разных вариантах применения ПБУ 18/02, рассказывают эксперты 1С.

ПБУ 18/02: цель и основные понятия

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утв. приказом Минфина России от 19.11.2002 № 114н, устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций.

ПБУ 18/02 — один из самых сложных стандартов бухгалтерского учета, который до сих пор вызывает вопросы у бухгалтеров как в трактовке понятий, так и в методике применения. Достаточно и заблуждений, высказываемых по поводу цели настоящего стандарта, например: «Грамотное применение стандарта позволяет сэкономить на налоге на прибыль»; «Отложенное налоговое обязательство — это сумма, которую налоговая заставит заплатить в будущем» или «Неверный расчет постоянного налогового актива увеличивает базу по налогу на прибыль» и т. д.

Конечно, применение ПБУ 18/02 никак не связано с налоговым учетом, поскольку организация ведет налоговый учет, рассчитывает налог на прибыль, уплачивает его и отражает в налоговой декларации в соответствии с нормами налогового, а не бухгалтерского законодательства. Поэтому рассчитанная сумма налога на прибыль с точки зрения ПБУ 18/02 — это исходные данные, то есть уже свершившийся факт хозяйственной жизни.

Цель настоящего стандарта — определить порядок учета налога на прибыль, а именно (п. 1 ПБУ18/02):

- правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль;

- взаимосвязь бухгалтерской прибыли (убытка) и налогооблагаемой прибыли (убытка);

- отражение в бухгалтерском учете сумм, способных оказать влияние на величину налога на прибыль последующих отчетных периодов.

Данная информация востребована заинтересованными пользователями бухгалтерской отчетности, то есть собственниками или инвесторами организации, поскольку позволяет оценить последствия уплаты налога на прибыль. Иными словами, ПБУ 18/02 позволяет пояснить собственнику или инвестору, как начисленный по результатам текущего периода налог повлияет на прибыль будущих периодов. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, каким образом налог был уплачен в предыдущие периоды.

Предположим, что собственник (инвестор) ожидает, что в текущем году с полученной прибыли будет уплачен налог разумной величины. Но нередко налоговое законодательство содержит правила, нацеленные на то, чтобы при расчете налога доходы признавались раньше, а расходы — позже. Указанные различия в правилах признания доходов и расходов в бухгалтерском учете и для целей налогообложения приводят к образованию временных разниц (п. 8 ПБУ 18/02), которые в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на вычитаемые временные разницы и налогооблагаемые временные разницы (п. 10 ПБУ 18/02).

Помимо этого, в бухгалтерском учете могут отражаться доходы и расходы, которые никогда не будут учтены при расчете налога на прибыль. Может возникнуть и обратная ситуация, когда доходы и расходы учитываются только для целей налогообложения прибыли, но не признаются в бухгалтерском учете. Такие доходы и расходы считаются постоянными разницами (п. 4 ПБУ 18/02).

В результате применения указанных правил ожидания инвестора могут не оправдаться: налогооблагаемая прибыль оказывается больше (а иногда и значительно больше) заработанной, и в конечном итоге почти вся прибыль уходит на налоги. В будущем ситуация может оказаться обратной, когда при увеличении прибыли налог практически не меняется.

Отложенный налог — ключевое понятие ПБУ 18/02

Под отложенным налогом на прибыль понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Иначе говоря, сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам.

В том периоде, когда возникают вычитаемые временные разницы, признаются отложенные налоговые активы (ОНА), если существует вероятность, что организация получит налогооблагаемую прибыль в последующих отчетных периодах. ОНА — это та часть отложенного налога, которая должна привести к уменьшению налога на прибыль в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

При этом важно понимать, что в отношении ОНА и ОНО речь идет лишь о вероятностных оценках и ожиданиях, но никак не о гарантиях, равно как дебиторская задолженность отражает надежду вернуть долг в будущем.

Применение ПБУ 18/02

Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ это:

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации, получившие статус участников проекта «Сколково».

Поэтому если, например, у субъекта малого предпринимательства нет заинтересованных пользователей в результатах расчетов по ПБУ 18/02, вряд ли имеет смысл его применять.

На практике учет по ПБУ 18/02 наиболее востребован:

- у публичных обществ — для информирования акционеров и инвесторов;

- дочерних и зависимых обществ — для подготовки консолидированной отчетности по правилам МСФО.

Проект изменений в ПБУ 18/02

В конце 2017 года Минфин России подготовил и опубликовал поправки в ПБУ 18/02. Планировалось, что поправки вступят в силу в 2019 году. После завершения публичного обсуждения проекта в мае 2018 года Минфин выпустил обновленный проект изменений (ознакомиться можно на официальном сайте министерства).

В соответствии с программой разработки федеральных стандартов бухгалтерского учета на 2018-2020 гг. (утв. приказом Минфина России от 18.04.2018 № 83н) теперь предполагаемая дата вступления в силу изменений в ПБУ 18/02 для обязательного применения сместилась на 2020 год.

Перечислим суть основных поправок:

- из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- уточняется порядок определения временных (ВР) и постоянных разниц (ПР), в т. ч. участником консолидированной группы налогоплательщиков (КГН);

- по некоторым видам разниц устраняется неопределенность, к каким видам их относить — временным или постоянным;

- устанавливается порядок определения расхода (дохода) по налогу на прибыль и отложенного налога на прибыль за отчетный период;

- ПБУ 18/02 дополняется Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей;

- уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход», а вместо понятия «постоянное налоговое обязательство» (ПНО) — «постоянный налоговый расход». При этом все определения данного понятия остаются прежними, то есть постоянный налоговый расход (доход) — это сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде. Постоянный налоговый расход (доход) признается организацией в том отчетном периоде, в котором возникает постоянная разница (п. 7 ПБУ 18/02).

Многие изменения, внесенные в ПБУ 18/02, соответствуют рекомендациям Бухгалтерского методологического центра (БМЦ). Новую редакцию ПБУ 18/02 можно применять уже сейчас, не дожидаясь официального вступления в силу. Остановимся на некоторых изменениях подробнее.

Применение балансового метода при определении временных разниц

В обновленном ПБУ 18/02 понятие временных разниц дополняется: теперь это также результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие базу по налогу на прибыль в другом или в других отчетных периодах.

Временная разница определяется по состоянию на отчетную дату как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 по Проекту Минфина). Напоминаем, что в текущей редакции ПБУ 18/02 временные разницы выявляются затратным методом, то есть исходя из сравнения доходов (расходов) отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли. При этом в пункте 3 текущей редакции ПБУ 18/02 говорится о том, что:

- информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно;

- временные разницы в аналитическом учете учитываются дифференцированно по видам активов и обязательств, в оценке которых они возникли.

Таким образом, текущая редакция ПБУ 18/02 также допускает использование балансового метода для учета временных разниц. Применение балансового метода не только проще, по сравнению с затратным методом, но и сближает правила российских стандартов бухучета с международными стандартами финансовой отчетности (аналогичное определение временных разниц приведено в МСФО (IAS) 12 «Налоги на прибыль»).

Корректировка перечня временных разниц

В действующей редакции ПБУ 18/02 вычитаемым и налогооблагаемым временным разницам посвящены разные пункты документа. Теперь причины образования всех временных разниц указаны в едином списке (п. 11 ПБУ 18/02 по Проекту Минфина).

Во-первых, временные разницы образуются из-за того, что в бухгалтерском учете и для целей налогообложения прибыли применяются разные правила (способы):

- формирования первоначальной стоимости и амортизации внеоборотных активов;

- формирования себестоимости проданной продукции, товаров, работ, услуг;

- признания доходов и расходов, связанных с продажей объектов основных средств;

- создания резервов по сомнительным долгам и других аналогичных резервов;

- отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов).

Во-вторых, временные разницы образуются из-за изменения балансовой стоимости активов и обязательств, которое может иметь место только по правилам бухгалтерского учета в результате:

- переоценки активов по рыночной стоимости;

- обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов;

- признания оценочных обязательств.

Напоминаем, что в Налоговом кодексе изменения балансовой стоимости активов и обязательств в таких ситуациях не предусмотрено.

Наконец, временные разницы образуются в результате:

- убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

- прочих аналогичных различий.

Таким образом, устраняются сомнения в отношении квалификации разниц по ценным бумагам, по резервам и по оценочным обязательствам, которые теперь однозначно трактуются как временные.

Понятие расхода (дохода) по налогу на прибыль

Поправки устанавливают, что для целей ПБУ 18/02 под расходом по налогу на прибыль понимается сумма налога, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей прибыль до налогообложения при расчете чистой прибыли за отчетный период. Расход (доход) по налогу на прибыль определяется как сумма:

- текущего налога на прибыль;

- отложенного налога на прибыль.

Отложенный налог на прибыль за отчетный период определяется как суммарное изменение отложенных налоговых активов и отложенных налоговых обязательств за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток) (п. 20 ПБУ 18/02 по Проекту Минфина).

Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определяемый по данным налогового учета (п. 21 ПБУ 18/02 по Проекту Минфина). Напомним, в действующей редакции текущий налог на прибыль определяется исходя из величины условного расхода (условного дохода), скорректированной на суммы ПНО, ПНА, ОНА и ОНО.

Практический пример расчета расхода (дохода) по налогу на прибыль и связанных с ним показателей, приведен в Приложении к ПБУ 18 по Проекту Минфина.

ПБУ 18/02 в «1С:Бухгалтерии 8» (ред. 3.0)

В «1С:Бухгалтерии 8» редакции 3.0 поддерживаются положения ПБУ 18/02. Аналитический учет постоянных и временных разниц ведется с использованием регистра бухгалтерии, где предусмотрены специальные ресурсы Сумма ПР и Сумма ВР отдельно для счета дебета и счета кредита. Таким образом, в совокупности с аналитическими признаками проводки в программе обеспечивается учет по видам активов и обязательств, в оценке которых возникла разница.

Понятие «виды активов и обязательств» в ПБУ 18/02 не раскрыто. В «1С:Бухгалтерии 8» видами активов и обязательств являются основные средства (ОС), материалы, дебиторская и кредиторская задолженность и т. д.

Разницы автоматически фиксируются в ресурсах Сумма ПР Дт, Сумма ВР Дт, Сумма ПР Кт и Сумма ВР Кт в результате проведения стандартных документов учетной системы. Если в регистр бухгалтерии проводка вводится вручную, то данные налогового учета (ресурсы Сумма НУ Дт и Сумма НУ Кт с учетом разниц при их наличии) следует заполнять вручную (если в плане счетов программы для конкретного счета установлен признак использования для целей налогового учета). Ресурсы должны быть заполнены таким образом, чтобы выполнялись условия (ключевое правило соотношения сумм проводки):

Сумма БУ = Сумма НУ Дт + Сумма ПР Дт + Сумма ВР Дт;

Сумма БУ = Сумма НУ Кт + Сумма ПР Кт + Сумма ВР Кт,

где Сумма БУ — сумма проводки для целей бухгалтерского учета.

Контролируйте выполнение правил с помощью:

- стандартных отчетов, если установить флаг для показателя Контроль;

- обработки Анализ учета по налогу на прибыль.

Настройка вариантов применения ПБУ 18/02

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Субъекты малого предпринимательства могут не вести учет отложенных активов и обязательств, установив соответствующий переключатель в положение Не ведется.

Начиная с версии 3.0.59 в «1С:Бухгалтерии 8» поддерживаются варианты применения ПБУ 18/02 (рис. 1):

- Ведется в соответствии с действующей редакцией ПБУ 18/02;

- Ведется в соответствии с проектом Минфина от 05.12.2017.

Несмотря на то, что редакция ПБУ 18/02 по Проекту Минфина пока не утверждена, новый порядок можно применять уже сейчас, поскольку в соответствии с пунктом 3 текущей редакции ПБУ 18/02 допускается использование балансового метода для учета временных разниц. Такого же мнения придерживается Минфин России. В рекомендациях по проведению аудита годовой бухгалтерской отчетности за 2012 год (Приложение к письму Минфина России от 09.01.2013 № 07-02-18/01) отмечено, что ПБУ 18/02 не содержит ограничений по использованию метода сравнения балансовой стоимости активов и обязательств с их налоговой базой.

При любом из двух вариантов применения ПБУ 18/02 в программе рассчитанная сумма налога на прибыль будет одинакова, поскольку налог рассчитывается по правилам и данным налогового учета. Отличия будут в алгоритмах расчета по ПБУ 18/02, в трактовке определения некоторых разниц, а также в составе регламентных операций и форме справок-расчетов.

Регламентные операции и справки-расчеты

В действующей редакции ПБУ 18/02 в составе обработки Закрытие месяца выполняется одна регламентная операция Расчет налога на прибыль, которая выполняет две функции:

1. Начисление налога по данным налогового учета для уплаты в бюджет (проводки по счету 68.04.1 «Расчеты с бюджетом»).

2. Расчеты по ПБУ 18/02 по данным бухгалтерского учета (по прежнему алгоритму, то есть затратным методом) для финансовой отчетности (проводки по счетам 09; 77; 99.02 «Налог на прибыль»).

Поскольку по прежнему алгоритму ПНО, ПНА, ОНО и ОНА рассчитываются по каждой операции выявленного дохода или расхода, Справка-расчет налоговых активов и обязательств (рис. 1) формируется в достаточно сложной для восприятия форме.

Рис. 1. Справка-расчет налоговых активов и обязательств

В новом варианте применения ПБУ 18/02 по Проекту Минфина в составе обработки Закрытие месяца выполняются две отдельные регламентные операции:

- Расчет налога на прибыль, которая выполняет только начисление налога по данным налогового учета для уплаты в бюджет;

- Расчет отложенного налога по ПБУ 18/02. Эта новая операция выполняет только расчеты по ПБУ 18/02 по данным бухгалтерского учета (по новому алгоритму, то есть балансовым методом) для финансовой отчетности.

В соответствии с новым алгоритмом формируются и новые справки-расчеты:

- Отложенный налог на прибыль (рис. 2). Данная справка-расчет формируется в простой для восприятия форме, поскольку отложенный налог рассчитывается сальдовым методом, а не по каждой операции дохода и расхода (см. детальный пример в Приложении в составе Проекта Минфина);

- Эффект изменения ставок налога на прибыль. Данная справка-расчет иллюстрирует расчет взвешенной ставки при изменении ставки налога.

Рис. 2. Справка-расчет отложенного налога на прибыль

Сравнение справок-расчетов, формируемых при разных порядках применения ПБУ 18/02, рассмотрим на примере.

Пример

Организация в январе 2018 года приобрела основное средство стоимостью 200 000 руб. (без НДС), по которому с февраля начисляется амортизация из расчета срока полезного использования 40 месяцев.

Для налогового учета была применена амортизационная премия в размере 30 % от стоимости ОС — 60 000 руб. Других расходов нет. В феврале выпущена готовая продукция, которая в этом же месяце реализована покупателю.

В учете организации в феврале образовалась временная разница, которая привела к признанию отложенного налогового обязательства (ОНО) на сумму 11 700 руб.:

- расходы в виде амортизации в бухгалтерском учете составили 5 000 руб. (200 000 руб. / 40 мес.);

- расходы в виде амортизационной премии и в виде амортизации составили 63 500 руб. (60 000 руб. + (200 000 руб. — 60 000 руб.) / 40 мес.);

- налогооблагаемая временная разница составила минус 58 500 руб. (5 000 руб. — 63 500 руб.);

- ОНО признается в сумме 11 700 руб. (58 500 руб. х 20 %).

Иллюстрация справки-расчета в зависимости от выбранного порядка применения ПБУ 18/02 представлена:

- на рисунке 1 — при выборе значения В соответствии с действующей редакцией;

- на рисунке 2 — при выборе значения В соответствии с проектом Минфина.

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

См. также нашу статью «Расхождения между бухгалтерским и налоговым учетом».

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Кто должен применять ПБУ 18/02, а кто нет, читайте здесь.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

- сумма амортизации ОС в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- доходы (расходы), возникшие от разницы курсов по расчетам в условных единицах.

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете;

- брокерские услуги отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете.

Как определять и учитывать временные разницы, читайте в КонсультантПлюс. Получите бесплатный пробный доступ и переходите в готовое решение.

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

ПРИМЕРЫ от КонсультантПюс:

ОНА признают, когда бухгалтерская стоимость актива меньше налоговой или бухгалтерская величина обязательства больше налоговой (п. 14 ПБУ 18/02).

ОНО признают, когда бухгалтерская стоимость актива больше налоговой или бухгалтерская величина обязательства меньше налоговой (п. 15 ПБУ 18/02).

Пример. Расчет ОНА и ОНО балансовым методом

Варианты проводок. Основной: налог на прибыль сразу начисляем…

Читайте продолжение, получив пробный демо-доступ к системе К+. Это бесплатно.

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

- суммы превышения фактических расходов, отражаемых в бухгалтерском учете, над расходами по нормам, принимаемым для целей налогообложения;

- расходы по безвозмездной передаче имущества;

- убыток, перенесенный на будущее, но который по истечении времени не может быть принят для целей налогообложения.

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

ВАЖНО! Разъяснения от КонсультантПлюс

Способы учета влияния постоянных и временных разниц по ПБУ 18/02

ПБУ 18/02 допускает различные способы учета (Информационное сообщение Минфина России от 28.12.2018 N ИС-учет-13):

способ отсрочки;

балансовый способ.

Сравнение этих способов приведено в таблице, см. ее в К+, бесплатно, оформив пробный доступ.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) – это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль —это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Где:

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Проводки по начислению налога на прибыль, если организация применяет ПБУ 18/02 смотрите в К+, бесплатно, оформив пробный доступ.

Итоги

Распознать постоянные налоговые разницы бухгалтеру поможет простое правило: если какой-либо расход или доход признается в бухгалтерском учете, но не принимается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих, ни в предыдущем периодах), то возникает постоянная налоговая разница, приводящая к возникновению постоянного налогового расхода либо постоянного налогового дохода.