Ошибка при покупке ОФЗ-н

- Поиск

- Пользователи

- Правила

-

Закрыть

Логин: Пароль: Запомнить меня на этом компьютере Забыли свой пароль? Регистрация Войти

Внимание

Для участия в обсуждениях и оформления подписки на новые сообщения форума вам необходимо зарегистрироваться.

Главная » Основные форумы » Система webQUIK

Страницы:

1

RSS

Cообщений на странице:

Ошибка при покупке ОФЗ-н, Ошибка при подаче заявки на покупку ОФЗ-н

|

Андрей

Сообщений: 6 |

#1 11.01.2021 15:44:05 При отправке заявки на покупку ОФЗ-н (53006) возникает всплывающее окно «Ошибка подачи заявки». Пробовал покупку по рыночной цене, пробовал лимитную по текущей цене. Никакой дополнительной диагностики в панели «Сообщения» при этом нет. Покупка осуществляется в рабочий день и рабочее время (например, сегодня ~13:30). С покупкой обычных облигаций, в т.ч. ОФЗ проблем не возникает. Техподдержка Сбербанка уверяет, что покупка ОФЗ-н доступна во всех вариантах QUIK. Версия webquik-7.3.1. |

|

Maria Romanova

Сообщений: 82 |

#2 12.01.2021 05:19:59 Добрый день. |

|

Андрей

Сообщений: 6 |

#3 12.01.2021 12:16:01 Здравствуйте! Уточните, пожалуйста, что такое режим выставления заявки? Применительно к процессу выставления заявки в документации пользователя webquik я не нашёл употребления понятия «режим». Используется webquik в режиме для рабочей станции (не мобильный режим). Заявку можно выставить тремя способами: рыночную, лимитную и условную. Я пробовал первые два; в третьем, учитывая специфику ОФЗ-н, толку мало. |

|

Maria Romanova

Сообщений: 82 |

#4 12.01.2021 12:25:28 Мы имели в виду код класса, в котором Вы пытаетесь подать заявку. |

|

Андрей

Сообщений: 6 |

#5 12.01.2021 14:05:47

МБ ФР: ОФЗ-н размещение |

||

|

Maria Romanova

Сообщений: 82 |

#6 13.01.2021 05:23:24 Здравствуйте, |

Страницы:

1

Читают тему

Не работает “Сбербанк Инвестор”, что делать? Чтобы разобраться в данном вопросе, достаточно воспользоваться нашим специальным материалом, где разобраны все ситуации, когда плохо работает приложение и официальный сайт. Помимо этого, представлены рекомендации, которые могут стать основой для решения или сообщения о проблемах работы разработчикам, чтобы они приняли меры. И первым делом рассмотрим проблему работы с официальный сайтом.

Содержание

- Проблема 1: Плохо работает официальный сайт

- Проблема 2: Не принимает данные аккаунта

- Проблема 3: нет соединения

- Проблема 4: Не работает мобильная версия “Сбербанк Инвестор”

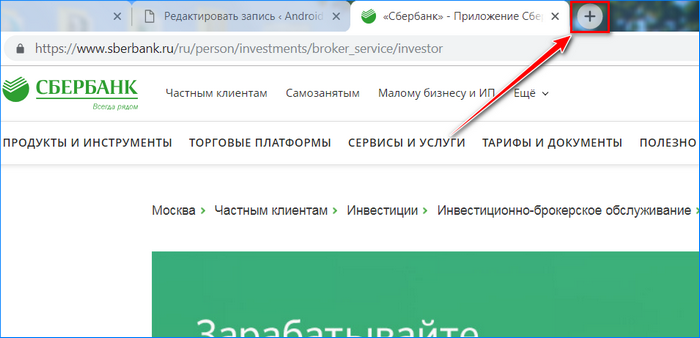

Проблема 1: Плохо работает официальный сайт

Что делать, если наблюдаются проблемы со входом? Не открывается сайт или не сразу происходит идентификация аккаунта. Для этого достаточно выполнить ряд шагов:

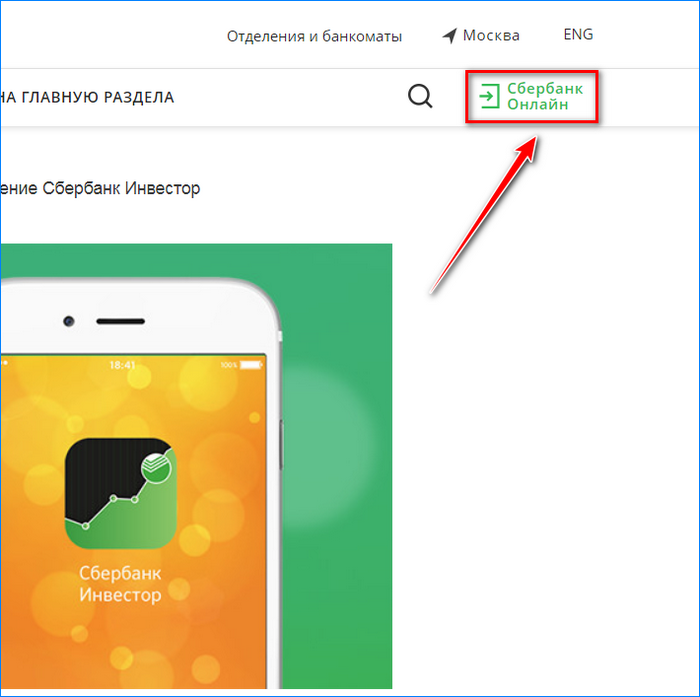

1.Пытайтесь войти в систему “Сбербанк онлайн”, так как перебои иногда прекращаются и ресурс пускает пользователей.

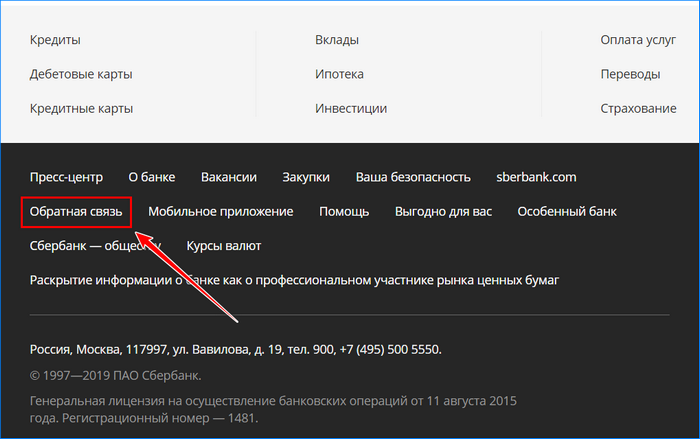

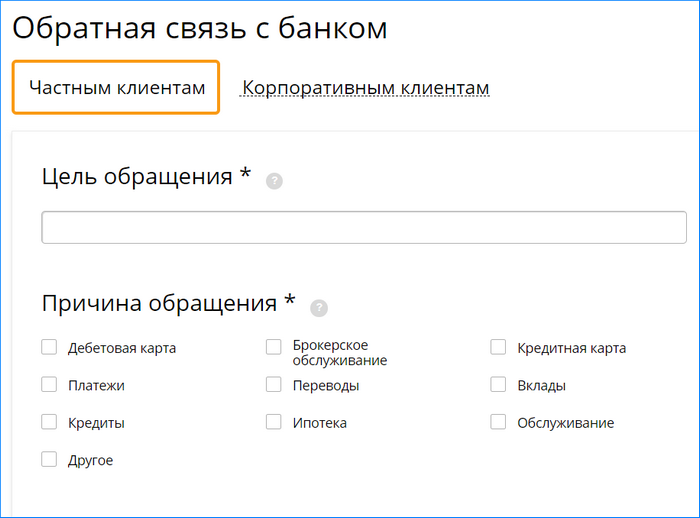

2.Перейдите в пункт “Обратная связь”.

3.Отправьте сообщение с указанием проблемы и скриншотами, если потребуется.

4.Ожидайте ответ от “Службы поддержки”.

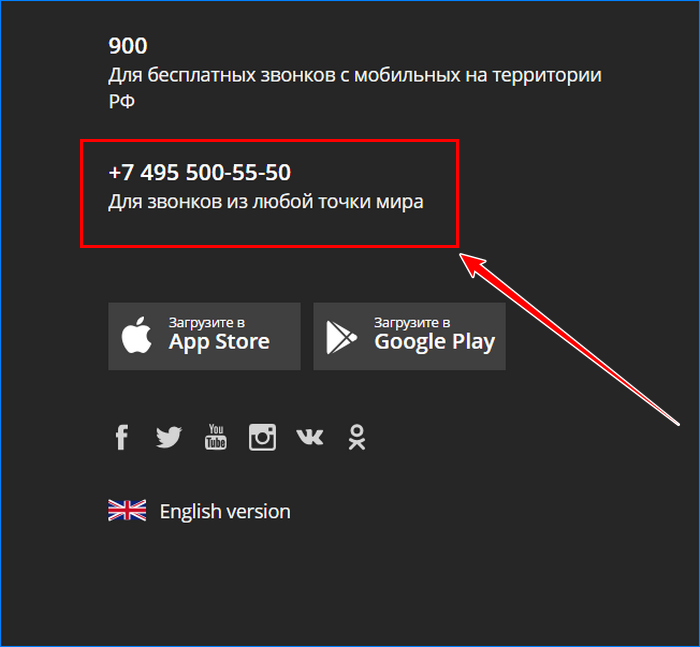

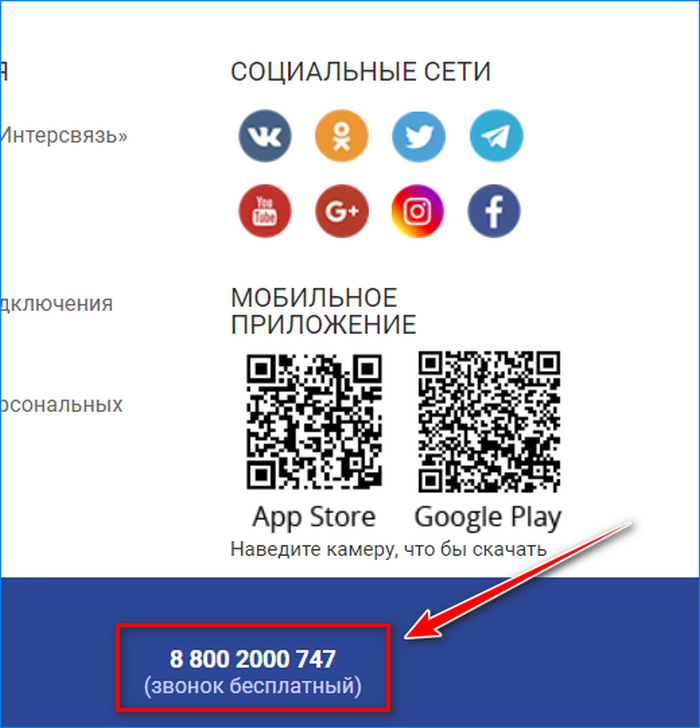

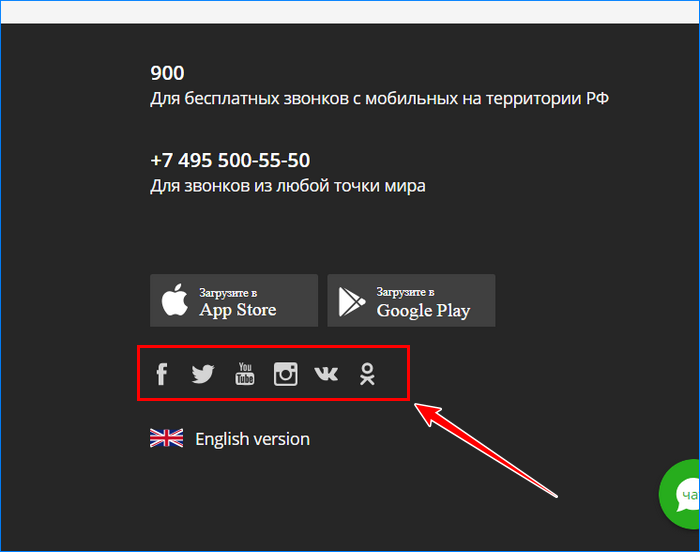

5.Если нет возможности зайти в свой личный профиль, то просто воспользуйтесь единым номером поддержки “Сбербанк”.

В данном случае ничего сложного нет, достаточно внимательно следить за всем происходящим и обязательно делать снимки экрана, чтобы специалисты могли быстрее решить проблему. А чтобы сделать скриншот, достаточно выполнить следующие действия:

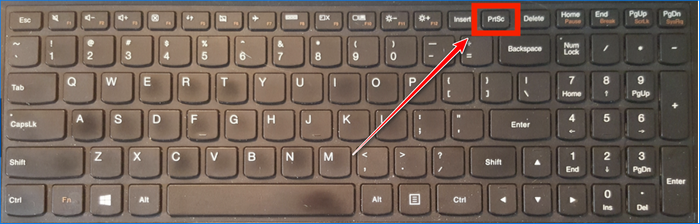

1.Если видите ошибку или сбой работы сайта, нажмите на кнопку Print Screen на клавиатуре.

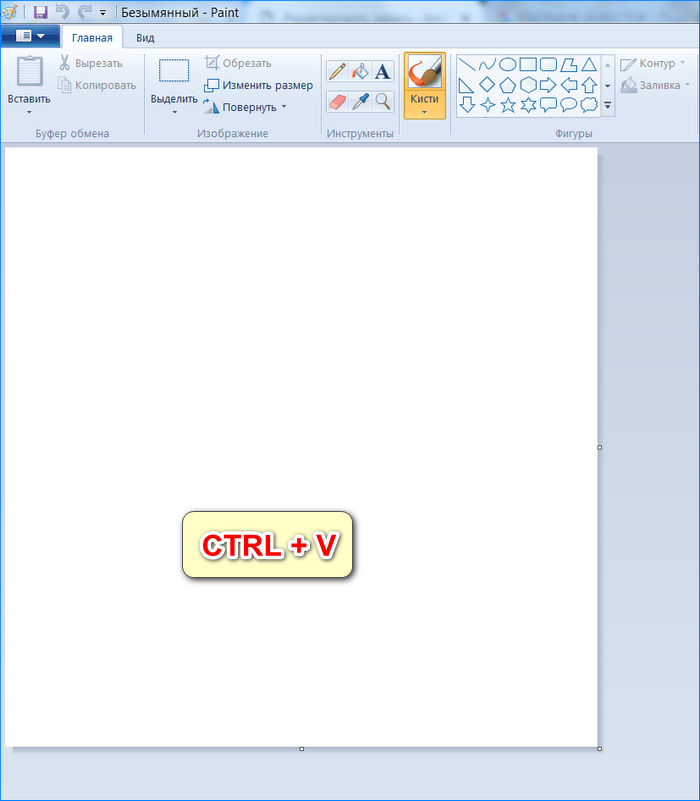

2.Войдите в программу Paint и нажмите комбинацию кнопок Ctrl+V.

3.Появится нужный скриншот.

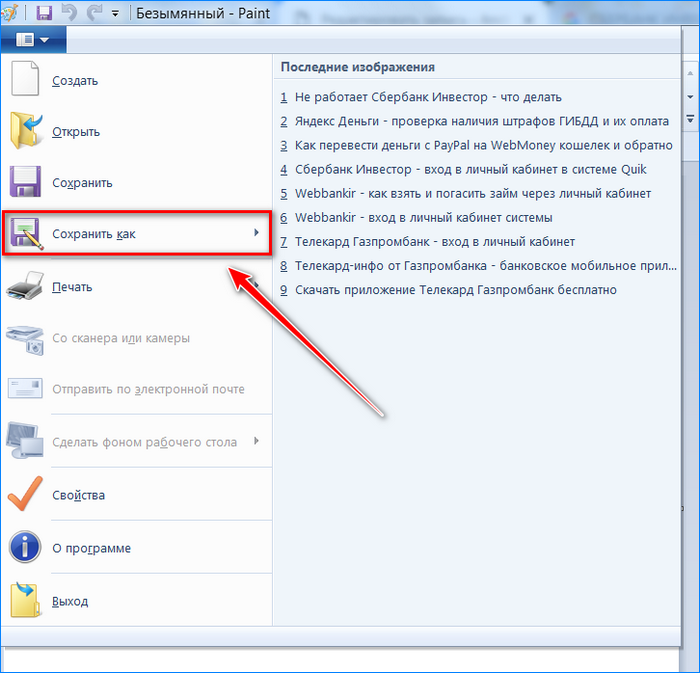

4.Теперь нажимаете на пункт “Файл” сверху слева.

5.Используете команду “Сохранить как…”.

6.Указываете удобное место для сохранения и соглашаетесь с условиями.

Таким образом можно решить техническую проблему официального ресурса, которая может быть связана как со сбоем входа, так и с некорректным отображением информации, к примеру, может быть ситуация, когда не отображается портфель.

Важно! Никогда не ссылайтесь на день: ни сегодня, ни выходной или праздничный день, ничто не должно сбивать вас с толку. Обращайтесь в поддержку в любое время и не следует ожидать того, что проблема сама исчезнет. Даже если кто-то из круга знакомых уже сообщал об этой проблем, обязательно отправьте заявку на нее еще раз.

Проблема 2: Не принимает данные аккаунта

Не могу зайти в “Сбербанк Инвестор”, хотя данные ввожу правильные. Не следует удивляться подобной ситуации, она тоже может неожиданно возникнуть. Если вдруг не заходит в “Сбербанк Инвестор” и пишет сообщение следующего характера “неверное имя и пароль”, возможно просто при вводе допускается ошибка или попросту забыли точные данные. Волноваться по этому поводу не нужно, так как есть решение проблемы и выглядит оно следующим образом:

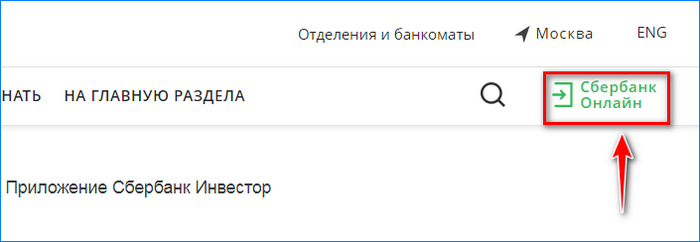

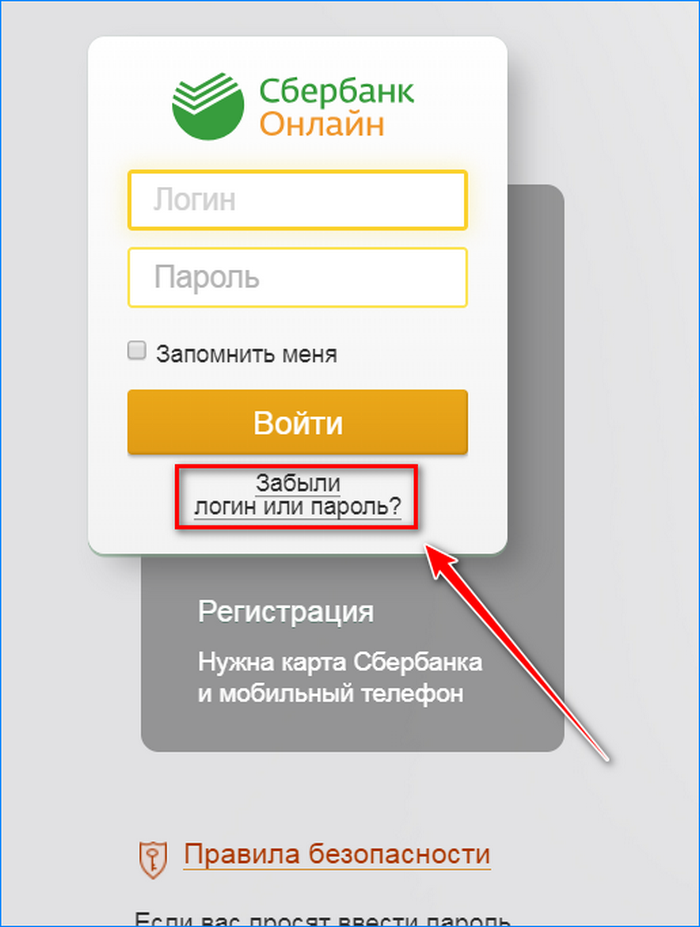

1.Переходите на официальный сайт по ссылке.

2.Справа вверху нажимаете “Сбербанк Онлайн”.

3.Теперь нажмите вкладку “Забыли логин или пароль?” снизу под вводом данных аккаунта.

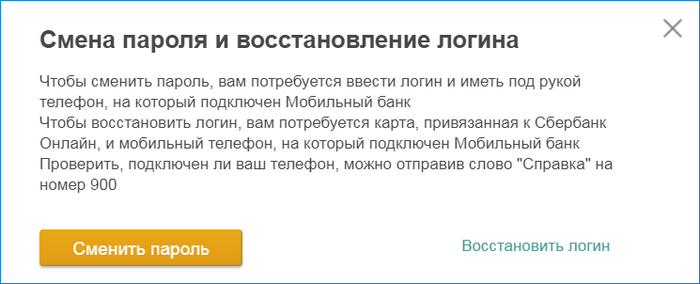

4.Осталось выбрать, что именно нужно восстанавливать: логин или пароль.

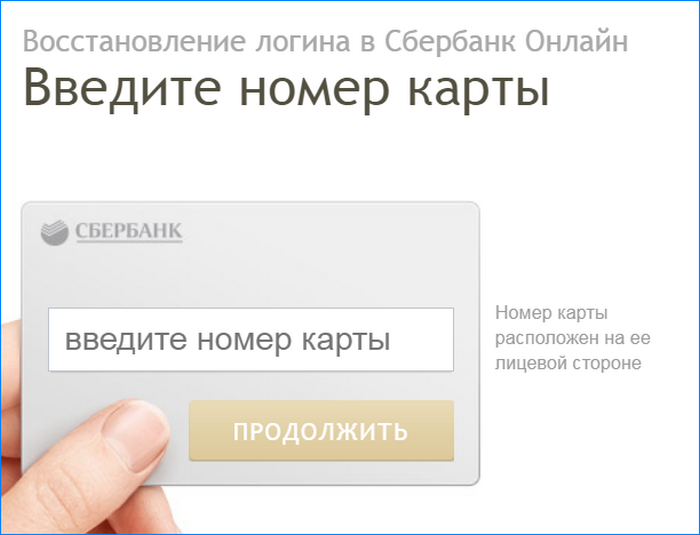

5.Если выбираете вариант с логином, то потребуется информация с банковской карты, а точнее ее номер.

6.Вводите нужные цифры и следуете дальнейшим инструкциям.

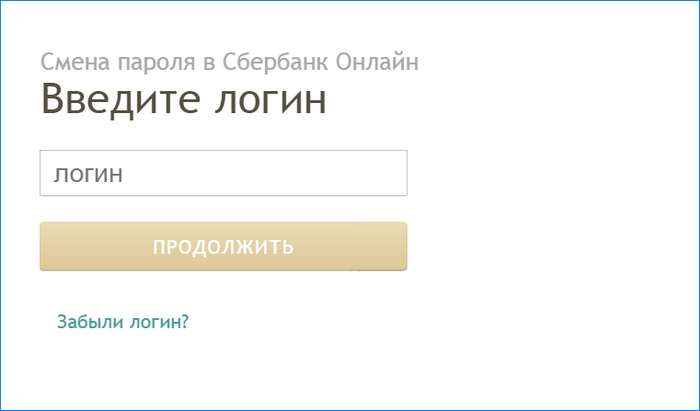

7.Если нужно сменить пароль, то потребуется логин.

8.Вводите логин и получите ответное сообщение на номер телефона, к которому привязана банковская карта.

9.Таким образом можно восстановить доступ к аккаунту и дальше им пользоваться.

Если вдруг возникают проблемы со входом в “Фондовый рынок”, не получается правильно ввести данные своего аккаунта, то можете воспользоваться этой инструкцией и она обязательно поможет решить проблему.

Проблема 3: нет соединения

Если вы используете полноценную версию “Сбербанк онлайн” и не тестируете ее в демо-режиме, то может возникнуть неприятная ситуация. Возможно, сервер разорвал соединение или сервис временно недоступен. В таком случае вам нужно сделать следующее:

1.Проверить, не открывается любой сайт или только этот.

2.Если проблема наблюдается на всех ресурсах, то причина кроется в провайдере и звонить нужно в поддержку компании, которая предоставляет услуги по использованию интернета.

3.Если другие сайты открываются, значит проблема наблюдается на самом сервере компании “Сбербанк”.

4.В таком случае нужно лишь подождать сутки (возможно несколько часов) и проблема будет решена.

5.Писать никуда не нужно, технические специалисты реагируют сразу на подобную ситуацию и принимаются ее решать.

6.В крайнем случае можете почитать информацию в группах социальных сетей и увидеть подробности по поводу разрыва соединения.

Важно! Если проблема сохраняется больше суток, а обратиться в поддержку через сайт не получается, то достаточно просто позвонить по единому телефону “Сбербанка”, объяснить проблему и получить рекомендации.

Теперь и эта проблема не будет вызывать недоумение, так как есть четкая инструкция по необходимым действиям. Осталось разобраться с проблемой, которая возникает при использовании мобильного приложения.

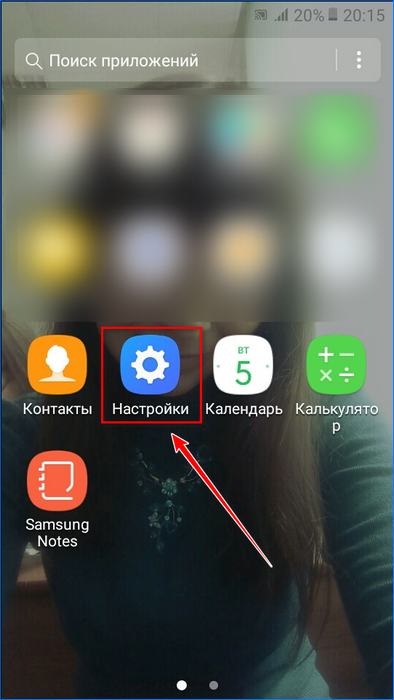

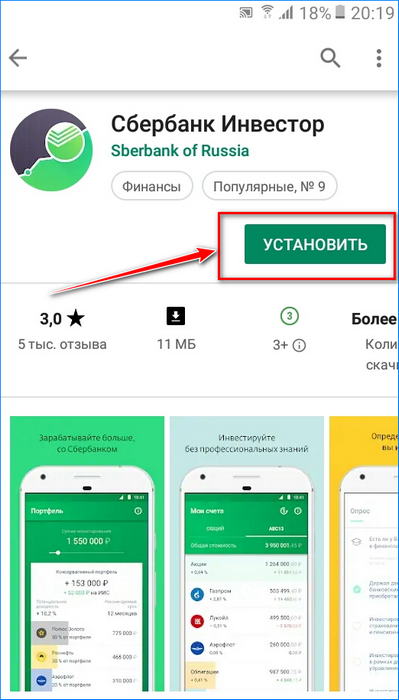

Проблема 4: Не работает мобильная версия “Сбербанк Инвестор”

Многие пользователи активно загружают мобильное приложение и предпочитают пользоваться им. Но даже в этом случае может произойти ситуация, когда не работает приложение или не удается установить соединение. Эти проблемы тоже можно решить, правда нужно будет выполнить ряд действий:

1.Если не работает приложение, достаточно его переустановить.

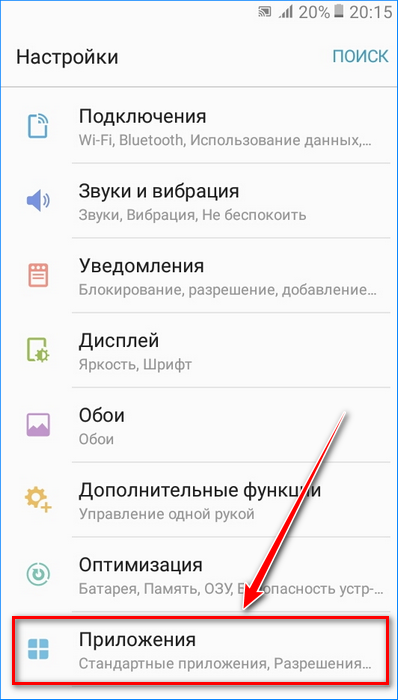

2.Заходите в телефоне в раздел “Настройки”.

3.Переходите в пункт “Приложения”.

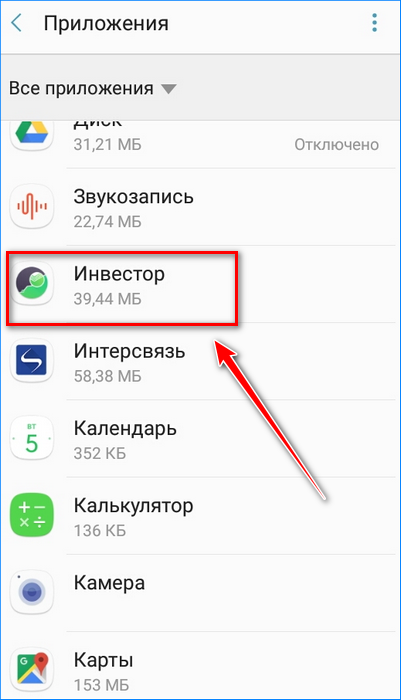

4.Ищите “Сбербанк Инвестор”.

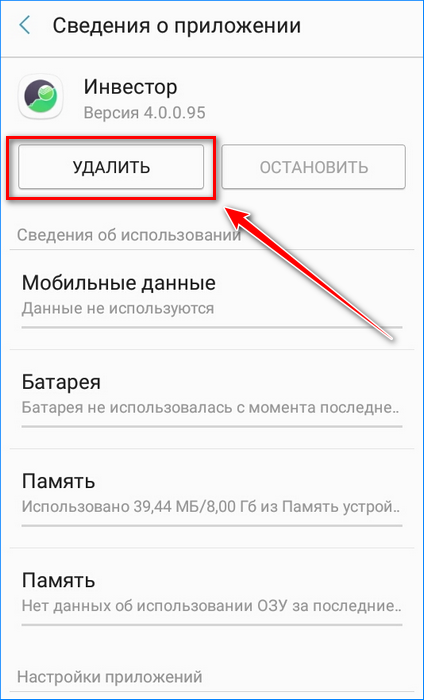

5.Нажимаете на него и выбираете вариант “Удалить”.

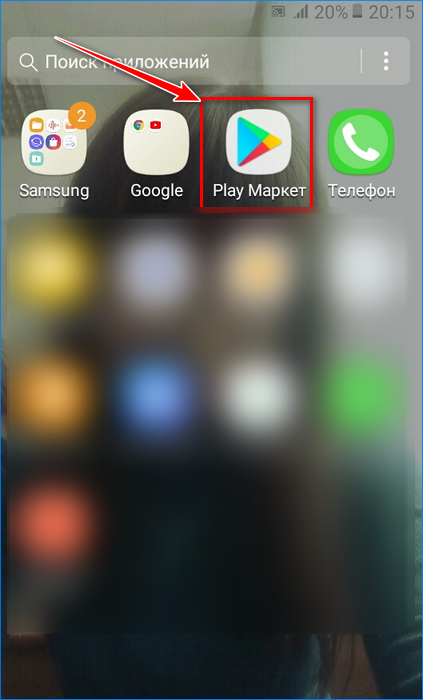

6.Теперь запускаете Google Play или AppStore.

7.Вводите в строку поиска наименование “Сбербанк Инвестор”.

8.Используете первый найденный результат и загружаете его.

9.После этого проблема должна быть решена.

Теперь рассмотрим ситуацию, когда не удается установить соединение:

- Запускаете браузер и пытаетесь зайти на любой сайт.

- Если все хорошо, значит проблема заключается в мобильном приложении.

- Для ее решения можете попробовать переустановить приложение с помощью инструкции, которая изложена выше.

- Если не помогает, то остается только позвонить в поддержку “Сбербанка” и получить рекомендации решения от них.

- Если у вас не получается зайти ни не один сайт, проверьте остатки трафика по вашему тарифу.

- Если используете Wi-Fi, проблема может заключаться в провайдере, поэтому единственным решением будет позвонить в поддержку компании, предоставляющей услуги интернет-соединения.

Важно! Если телефон не подключен к интернету, но остатки имеются и при этом вы пользуетесь мобильным интернетом, то лучше позвонить в поддержку мобильного оператора и обновить настройки телефона.

Как видите, инструкция хоть и выглядит довольно массивной, но ее не так сложно использовать. Достаточно внимательно выполнять каждый шаг и следовать рекомендациям.

В данной статье были рассмотрены все возможные проблемы, связанные с входом в “Сбербанк Инвестор” и работой мобильного приложения. Каждая инструкция предназначается для определенной проблемы, будьте внимательны, и никакая проблема не сможет нарушить комфортабельное времяпрепровождение.

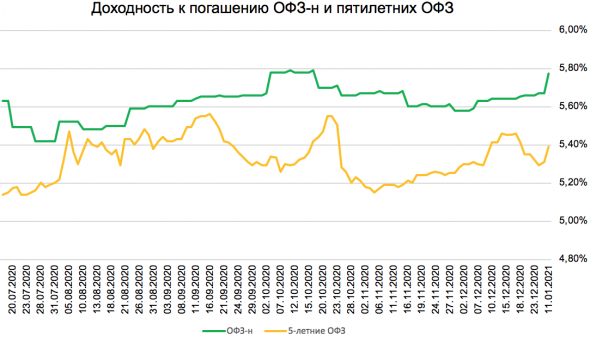

Источник: Минфин, Invensting.ru

Когда встает вопрос о необходимости инвестировать деньги в нулевой риск (например, для временной «парковки» денег), в голову приходят, как правило, две идеи – открыть вклад или купить на рынке ОФЗ. Обычные ОФЗ сложно назвать полным аналогом вклада и по рискам, и по доходности: короткие выпуски не принесут доходности выше вкладов, а по длинным выпускам волатильность может “съесть” премию по отношению к депозитным ставкам. Однако для физических лиц есть один инструмент, способный перекрыть эти негативные эффекты — “народные” ОФЗ (ОФЗ-н).

Торгующим инвесторам на рынке этот инструмент не так сильно известен: по ОФЗ-н не существуют вторичных торгов. Минфин с помощью четырех банков-посредников (Сбербанк, ВТБ, ПСБ и Почта-Банк) продает и выкупает у граждан эти облигации по их запросу. «Народные» ОФЗ также сильно отличаются по условиям обращения и имеют следующие характеристики.

Характеристики ОФЗ-н (на примере трехлетней ОФЗ-н 53006)

Цена размещения — определяется Минфином на неделю вперед каждую пятницу и публикуется на сайте министерства. В зависимости от цен на обычные ОФЗ, цена размещения идет с таким расчетом, чтобы давать премию к доходности по отношению к обычным ОФЗ (в реальности сопоставима с доходностями 5-летних ОФЗ). Сейчас по ОФЗ-н 53006 цена размещения составляет 98,3%-98,5% от номинала при доходности к погашению 5,77%-5,78%.

Купонная доходность – выплата купона производится раз в полгода. В ОФЗ-н заранее оговаривается размер купона для каждой из купонных выплат. Для ОФЗ-н 53006 (шестого, размещаемого сейчас выпуска) определены следующие их значения: 1 купон – 4,1% годовых, 2 купон – 4,4% годовых, 3 купон – 4,7% годовых, 4 купон — 5% годовых, 5 купон – 5,3% годовых, 6 купон – 5,73% годовых

Накопленный купонный доход — также высчитывается заранее к каждой цене покупки/продажи. Его нужно будет уплатить при приобретении. Если облигация продана в течение первых 12 месяцев владения – выплаченный и накопленный купонный доход за текущий купонный период будет потерян (либо сальдирован). Если больше — то НКД будет выплачен.

Выкуп (продажа) облигаций — продать ОФЗ-н можно в любое время. При этом цена выкупа равняется цене покупки, но не выше номинала. В этом и заключается самое полезное свойство бумаги перед всеми остальными типами ОФЗ — гарантированная нулевая волатильность тела облигации, если бумаги куплены с дисконтом. В реальности все «народные» ОФЗ размещаются с дисконтом.

Объем размещения — в размещаемом сейчас выпуске ОФЗ-н 53006 установленный лимит размещения составляет 15 млрд рублей, из которого 10,7 млрд уже куплены. Как такового букбилдинга по ОФЗ-н не существует, все заявки удовлетворяются в полном объеме в рамках лимита 15 млн рублей на физлицо. Спрос на эти бумаги распределен равномерно, но в динамике размещения можно заметить усилия банков по “перекладыванию” депозитов в этот тип ОФЗ в этом году.

Объем размещения ОФЗ-н 53006 (в млн. Рублей)

Источник: Мосбиржа

Доходность к погашению – рассчитывается как и в других бумагах, но не изменяется в течение времени. Однако при досрочном погашении бумаги она, по сути, трансформируются в полученную купонную доходность.

Номинал и минимальная сумма покупки бумаг — одна ОФЗ-н продается номиналом 1000 рублей минимальным лотом 10 бумаг (т.е. 10 000 рублей по номиналу)

Приобретение и продажа ОФЗ-н — Приобрести бумаги можно через брокерские счета указанных выше четырех банков. Сделать это также можно и через мобильные приложения брокеров, в зависимости от правил каждого банка. Продать их можно таким же образом.

Дополнительные преференции

- Для новых (пятого и шестого) выпусков ОФЗ-н при приобретении бумаг не взимается комиссия за сделки приобретения и продажи облигаций

- В 2020 году Минфином было принято решение о том, что владельцы ОФЗ-н будут получать дополнительную премию, которая будет компенсировать затраты на уплату налога с купонного дохода по бумаге. Таким образом, хоть и купон по новым правилам будет облагаться НДФЛ в 13%, реальная доходность не будет снижаться за счет этого налога

- Полезным свойством для долгосрочных держателей ОФЗ-н может стать возможность брать кредит под залог этих облигаций

Выводы

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

Здесь собраны ответы на часто задаваемые вопросы (FAQ) про ОФЗ-н. В значительной мере статья представляет собой обобщение постов этой ветки форума.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы преимущественно как средство для повышения финансовой грамотности. При этом для привлечения населения доходность обеспечивается на уровне лучших вкладов и даже выше.

Среди инструментов для инвестирования ОФЗ-н занимают промежуточное положение между вкладами и облигациями.

С одной стороны, для вложения в ОФЗ-н не надо обладать особыми знаниями. Процесс покупки ОФЗ-н мало отличается от процесса открытия вклада. Не надо осваивать биржевой терминал, принципы биржевой торговли и т. д. Не надо мучиться с выбором: каждый конкретный момент времени продается только один выпуск ОФЗ-н. Как и для вкладов, у вас всегда есть возможность в любой момент возвратить внесенные деньги. А если с момента покупки пройдет хотя бы год, то вам даже не придется возвращать полученные проценты, которые выплачиваются два раза в год. Кстати, «досрочное погашение», в отличие от «досрочного закрытия вклада», можно сделать не на всю сумму, а на любое число из купленных облигаций. Остальные останутся в рабочем состоянии и продолжат приносить доход.

С другой стороны, ОФЗ-н — это не совсем вклад. У них есть ряд особенностей, характерных для облигаций. О них речь пойдет ниже.

Эта статья построена специально в форме ответов на часто задаваемые вопросы. Ее не обязательно читать «от корки до корки». Если вопрос вас не интересует, переходите к следующему.

1. Чем ОФЗ-н отличаются от обычных облигаций, например от других ОФЗ?

1. ОФЗ-н в принципе не торгуются на бирже. Они покупаются и продаются только у Минфина по фиксированной цене через уполномоченных брокеров: СберБанк, ВТБ, ПСБ и Почта Банк (последний — в качестве агента ВТБ).

2. Доходность ОФЗ-н выше аналогичных по сроку ОФЗ-ПД.

3. Вы всегда можете погасить ОФЗ-н досрочно за цену покупки (но не выше номинала). То есть «просадка» рыночной цены, столь опасная для «просто» ОФЗ, вам не грозит. Это может быть важно для тех, кто верит в грядущий кризис.

4. ОФЗ-н нельзя покупать на ИИС.

2. Чем ОФЗ-н отличаются от вкладов в банках? Как выплачивают проценты?

Главное отличие — в способе выплаты процентов. Когда вы открываете вклад в банке, то в договоре фиксируются дата начала и дата окончания вклада. Также в договоре записан способ получения процентов: в конце срока или ежемесячно (ежеквартально) с капитализацией или с выплатой на текущий счет (на карту). Причем проценты выплачивают обычно либо в день открытия вклада, либо в первый/последний день месяца.

С ОФЗ-н дело обстоит немного иначе. Дата, когда они будут погашены (выплачена их номинальная стоимость — 1 000 рублей), и даты выплаты процентов записаны в условиях выпуска. Причем в указанную дату владельцу ОФЗ-н будет выплачена вся сумма «купона».

Итак, в определенную еще при выпуске ОФЗ-н дату каждый владелец облигации получает сумму, также определенную заранее — в условиях выпуска. Причем эта сумма не зависит от того, когда была куплена облигация. Главное, чтобы в день выплаты облигация принадлежала вам. Это было бы несправедливо, но при покупке облигации, кроме ее цены, нужно еще заплатить накопленный купонный доход (НКД).

3. Сколько стоит ОФЗ-н? Накопленный купонный доход

Когда вы покупаете облигацию (любую, не только ОФЗ-н), вы платите за нее: «чистую цену» + накопленный купонный доход.

Чистая цена облигации рассчитывается как номинал (для ОФЗ-н — 1 000 рублей), умноженный на цену размещения в процентах. Цену размещения Минфин рассчитывает на неделю вперед и каждую пятницу публикует на своем сайте. Цена может быть как больше, так и меньше 100%. Она зависит от того, по какой цене торгуются на бирже «обычные» ОФЗ. Минфин не раскрывает формулу, по которой производится расчет цены, но понятно, что это средняя цена по ОФЗ с близким сроком погашения с некоторой премией для повышения привлекательности ОФЗ-н.

В день начала продаж выпуска ОФЗ-н НКД равен нулю. Каждый следующий день он увеличивается на сумму, равную купонному доходу, деленную на число дней купонного периода. Таким образом, в день выплаты купонного дохода (процентов) НКД становится равен купону, а после его выплаты НКД обнуляется.

Величина НКД рассчитывается и публикуется в той же таблице, что и цена размещения. Начиная с четвертого выпуска комиссия за покупку и продажу ОФЗ-н не взимается.

4. Какие есть выпуски ОФЗ-н?

На данный момент имеется пять выпусков ОФЗ-н: 53004, 53005, 53006, 53007 и 53008. Выпуски 53001, 53002 и 53003 уже погашены. С 2 августа 2021 года продается только восьмой выпуск ОФЗ-н. Остальные выпуски не продаются.

5. Как купить ОФЗ-н первый раз?

За один раз можно купить не менее десяти облигаций. Ограничение «сверху» тоже есть: один человек имеет право купить всего не более 15 тыс. облигаций одного выпуска.

Самый простой способ — прийти в один из банков-агентов с паспортом и деньгами и сказать, что вы хотите купить ОФЗ-н. Все остальное происходит без вашего участия, вам нужно только расписаться. Вам должны:

1. Открыть текущий или карточный счет (если у вас его еще нет).

2. Открыть брокерский счет, если у вас его еще нет. Автоматически в дополнение к нему откроется счет депо для хранения ценных бумаг. Если брокерский счет уже есть, заводить отдельные брокерские счета и счета депо для ОФЗ-н не надо (кроме ПСБ, где для ОФЗ-н открывают отдельный счет). При оформлении договора проследите, чтобы было указано, что проценты нужно выводить на банковский счет (текущий или карточный), а не на брокерский.

3. Если это СберБанк — выдать карту переменных кодов (потребуется для покупки ОФЗ-н по телефону). Если не дали — не страшно, в последнее время стало возможным подтверждение по СМС.

4. Принять деньги на текущий или карточный счет и перевести их на брокерский счет.

5. Принять заявку на покупку ОФЗ-н.

6. Если вы не подключены к «СберБанк Онлайн» (интернет-банк для ВТБ или ПСБ), это стоит сделать. Впрочем, не обязательно. Можно обойтись и без этого, но с интернет-банком удобнее.

На следующий день купленные ОФЗ-н появятся на вашем счете депо в интернет-банке.

К сожалению, ОФЗ-н пока еще остаются сравнительно мало распространенным продуктом, и далеко не во всех офисах банков-агентов хорошо разобрались с ними. Поэтому периодически появляются сообщения (например, здесь) о том, что сотрудники банков отказываются продавать ОФЗ-н под самыми невероятными предлогами. Якобы ОФЗ-н являются структурными продуктами, а потому продаются только квалифицированным инвесторам, якобы нужно покупать ОФЗ-н на бирже, якобы ОФЗ-н в настоящее время вообще не продаются и т. п.

Необходимо спокойно и уверенно объяснять этим горе-сотрудникам, что ОФЗ-н не являются структурными продуктами, они специально предназначены для продажи неквалифицированным инвесторам, что они не продаются на бирже, а только через банки-агенты («Сбер», ВТБ и ПСБ). Что ОФЗ-н продаются постоянно, без перерывов (возможны только перерывы в несколько дней, когда размещение одного выпуска закончилось, а следующего еще не началось, но это несколько дней в году). Наконец, нужно предложить связаться с более квалифицированными специалистами банка. Обычно помогает. В крайнем случае, если попались уж очень упертые «маринки», открывайте брокерский счет, заводите на него деньги, а потом покупайте ОФЗ-н дистанционным способом (см. ниже).

6. Можно ли открыть брокерский счет и счет депо без посещения банка?

В «СберБанк Онлайн» можно (выбрать «Прочее», «Брокерское обслуживание»). Только это происходит не мгновенно, обычно через день или два. Код договора и пароль придут в СМС.

В ВТБ, если вы являетесь клиентом банка и подключены к интернет-банку, можно открыть брокерский счет через «ВТБ Онлайн». Открывается в течение одного дня.

7. Как купить ОФЗ-н во второй и последующие разы?

Если у вас уже открыт брокерский счет, то покупать ОФЗ-н можно разными способами.

Самый простой — тот же, ногами в отделение с пачкой денег. Правда, теперь процедура будет намного короче и не займет много времени.

Можно покупать и дистанционно. Для этого нужно сначала перевести деньги на брокерский счет. Проще всего вначале завести деньги на текущий или карточный счет (через кассу, банкомат, терминал, межбанковским переводом или любым другим способом), а потом перевести деньги на брокерский счет (фондовый рынок) через интернет-банк. Можно и напрямую сделать перевод межбанком на брокерский счет, однако с этим иногда бывают проблемы.

В СберБанке можно купить ОФЗ-н с 10:00 по 17:00 по московскому времени в будние дни:

— позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или +7 495 967-91-81 (из-за рубежа);

— через приложение «СберБанк Инвестор» (через вкладку «Идеи»);

— через терминал QUIK (через WebQUIK нельзя).

В ВТБ можно покупать через личный кабинет инвестора (раздел «Торговля ОФЗ-Н»).

В ПСБ можно покупать ОФЗ-н через интернет-банк.

8. Что нужно делать, чтобы получить купонный доход и номинал после погашения? Сроки выплаты

Делать ничего не нужно. Если при заключении договора вы указали, что деньги должны выплачиваться на банковский счет (текущий или карточный), то они туда и упадут. Если не указали, они упадут на брокерский счет, откуда их придется выводить. Направление выплат всегда можно изменить. Для разных банков процедура вывода денег с брокерского на банковский счет может отличаться. Так, в СберБанке это делают звонком по телефону или через QUIK (WebQUIK). В ВТБ — через личный кабинет. В ПСБ — через интернет-банк.

Деньги на банковском счете появляются обычно либо на следующий день, либо через день после срока, указанного в документе «Параметры выпуска облигаций федерального займа для физических лиц» для соответствующего выпуска ОФЗ-н.

9. Порядок досрочного выкупа ОФЗ-н

Порядок досрочного выкупа облигаций определяет приказ Минфина России от 15 марта 2017 года № 38н (с изменениями и дополнениями от 30 апреля 2019 года), пункт 12.

Если вы погасили облигацию раньше 12 месяцев с момента покупки, то:

Цитата

сумма денежных средств, подлежащая выплате владельцу, рассчитывается как сумма:

- цены выкупа облигации, определяемой как цена приобретения… без учета уплаченного владельцем в день приобретения облигации накопленного купонного дохода, но не выше ее номинальной стоимости,

- и суммы накопленного купонного дохода по облигации, уплаченного владельцем в день приобретения облигации, уменьшенной на сумму купонного дохода, выплаченного владельцу по облигации.

То есть, проще говоря, вам вернут цену облигации (не выше номинала) плюс уплаченный при покупке НКД минус полученный купонный доход (если вы его успели получить).

Обратите внимание! Если вы успели получить купонный доход, то сумма выплаты уменьшается на полную величину купона, без учета удержанного налога. Так, купонный доход за первые полгода по ОФЗ-н 8-го выпуска составит 27,12 рубля. На руки вы получите на 13% меньше, то есть 23,59 рубля. Допустим, вы купили ОФЗ-н за 1 000 рублей (с учетом НКД). При досрочном погашении в первый после покупки год вам вернут 1 000 — 27,12 = 972,88 рубля (а не 1 000 — 23,59 = 976,41 рубля). При этом у вас образуется «излишне удержанный налог», вернуть который должен брокер, но только по итогам года. Обычно в январе следующего года.

Если 12 месяцев прошло, то выплачивается:

Цитата

сумма:

- цены выкупа облигации, определяемой как цена приобретения… без учета уплаченного владельцем в день приобретения облигации накопленного купонного дохода, но не выше ее номинальной стоимости

- и суммы купонного дохода, накопленного по облигации с даты начала текущего купонного периода до дня списания облигации со счета депо владельца включительно.

То есть вам вернут цену покупки облигации без НКД (не выше номинала) и НКД с момента выплаты последнего купона до момента погашения. НКД, который вы заплатили при покупке, вы уже получили при выплате первого купона. Ранее полученный купонный доход останется у вас.

При досрочном погашении ОФЗ-н используется метод ФИФО (англ. FIFO: First In, First Out – «Первым пришел — первым ушел»). То есть в первую очередь уйдут из портфеля ранее купленные бумаги. (см. п.п. 3 п. 2 ст. 219.1 НК РФ).

10. Как продать (погасить досрочно) ОФЗ-н?

В СберБанке можно продать ОФЗ-н с 10:00 по 17:00 мск в будние дни:

— позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или +7 495 967-91-81 (из-за рубежа) (см. здесь);

— через терминал QUIK (через WebQUIK нельзя).

В ВТБ можно продать через личный кабинет инвестора (раздел «Торговля ОФЗ-Н»).

В ПСБ можно продать ОФЗ-н через интернет-банк.

11. Налогообложение ОФЗ-н

ОФЗ-н облагается налогами на доход физических лиц (НДФЛ) по тем же правилам, что и все прочие ОФЗ. А именно:

— с купона берется НДФЛ в размере 13%;

— при погашении с разницы между ценой покупки (включая НКД) и номиналом (то есть ценой погашения) берется НДФЛ в размере 13%.

Поскольку формально ОФЗ-н не являются вкладом, на них не распространяется положение о вычете из налоговой базы произведения миллиона рублей на ключевую ставку ЦБ. Также на налог по доходам от ОФЗ-н не распространяется инвестиционный, социальный и имущественный налоговый вычет, так как доходы по ним не относятся к основной налоговой базе.

12. Как рассчитать доходность ОФЗ-н

Мне часто задают вопрос, как доходность ОФЗ-н может быть 10,04% (на 3 декабря 2021 года), если средняя доходность по купонам всего 7,23%?

Во-первых, не следует забывать, что на начало декабря 2021 года ОФЗ-н торгуются с большим дисконтом. Так, на 3 декабря 2021 года цена ОФЗ-н 8-го выпуска составляет 94,364%. То есть за облигацию вы заплатите 943,64 рубля плюс 16,85 рубля НКД (который вернется с первым купоном). А при погашении за каждую облигацию вы получите номинал, то есть 1 000 рублей. Эта разница увеличивает доходность ОФЗ-н примерно на 2,2%.

Во-вторых, давайте разберемся, что за доходность показывают в таблице Минфина. Там приводится «доходность к погашению» (YTM) — величина, общепринятая для сравнения инвестиционных инструментов с разными способами получения дохода. В Сети можно найти массу материалов про то, что это такое и как она рассчитывается. К сожалению, изложено это, как правило, языком, простым смертным недоступным.

Наиболее понятным, на мой взгляд (но далеко не единственным) определением можно считать такое: YTM — равна номинальной ставке вклада с ежегодной капитализацией процентов, который за тот же срок дает такую же доходность, как тот инструмент, который мы сравниваем (в нашем случае — ОФЗ-н). Если вы пользуетесь таблицей вкладов с максимальными процентами в рублях, то значение YTM там указано для каждого вклада — это среднее из трех чисел в скобках.

Если вы хотите разобраться, как рассчитывается YTM, то в моей таблице для расчета YTM приведено два метода расчета: через реинвестирование купонного дохода (в верхней части таблицы) и через дисконтирование — при помощи функции ЧИСТВНДОХ. Первый метод достаточно прост, и разобраться в нем не составит труда, если вы элементарно знакомы с таблицами Excel.

Мнение автора может не совпадать с мнением редакции

Недавно узнал про народные облигации: говорят, что они такие же надежные, как вклад, но более выгодные. До этого я вообще не имел дела с инвестициями, поэтому все кажется темным лесом.

Скажите, есть ли смысл вкладывать в народные облигации, насколько это муторно? Долго придется разбираться в нюансах? Возможно, есть еще какие-то доступные непрофессионалам альтернативы?

Алексей

Алексей, начнем с небольшой матчасти.

Облигация — это ценная бумага, при покупке которой вы как бы даете в долг, а заемщик за это обещает платить вам с определенной периодичностью проценты — их называют купонами. В теме облигаций есть свои тонкости, мы уже разбирали их в статьях «Дать денег Минфину» и «Корпоративные облигации на Московской бирже». Советую прочитать их перед тем, как инвестировать.

Выпустить облигацию может юридическое лицо, муниципальные или государственные органы. Поэтому выделяют отдельный тип облигаций — ОФЗ, облигации федерального займа. Их выпускает министерство финансов.

ОФЗ уже давно можно купить на бирже. Для этого достаточно открыть счет у любого брокера, например в Тинькофф-инвестициях.

Народные ОФЗ — это специальные выпуски облигаций министерства финансов. Предполагается, что они доступны более широкому кругу людей, поэтому они и «народные».

Как частный инвестор, вы можете купить и обычные ОФЗ, и народные. Доходность в большинстве случаев будет выше, чем по банковскому вкладу, но есть ряд нюансов, которые стоит учесть.

Отличие народных облигаций от обычных

Основное отличие обычных ОФЗ от народных — способ покупки. Народные ОФЗ можно купить через несколько банков. В 2017 году это были только Сбербанк и ВТБ, но в этом году к ним присоединятся еще два банка — «Почта-банк» и Промсвязьбанк. Обычные выпуски ОФЗ можно приобрести на Московской бирже, если у вас открыт брокерский счет.

Еще одно важное отличие — комиссии, которые придется заплатить при покупке или продаже облигаций. Например, у Сбербанка комиссия за покупку народных облигаций — от 0,5 до 1,5%. С другими банками ситуация аналогичная. Комиссии у брокера при покупке обычных облигаций в среднем от 0,03 до 0,3%.

Сравним доходность. Сейчас в обращении только одна народная облигация — ОФЗ-53003-Н. Размер купона меняется каждый период. Средняя доходность облигации — 7,27%.

Доходность народной облигации ОФЗ-53003-Н

| Купон | Дата выплаты | Период, дней | Ставка, % год. | Сумма на 1 облигацию, Р |

|---|---|---|---|---|

| 1 | 26.09.2018 | 195 | 6 | 32,05 |

| 2 | 27.03.2019 | 182 | 6,5 | 32,41 |

| 3 | 25.09.2019 | 182 | 7 | 34,90 |

| 4 | 25.03.2020 | 182 | 7,5 | 37,40 |

| 5 | 23.09.2020 | 182 | 8 | 39,89 |

| 6 | 24.03.2021 | 182 | 8,6 | 42,88 |

Сумма на 1 облигацию

32,05 Р

Сумма на 1 облигацию

32,41 Р

Сумма на 1 облигацию

34,90 Р

Сумма на 1 облигацию

37,40 Р

Сумма на 1 облигацию

39,89 Р

Сумма на 1 облигацию

42,88 Р

Возьмем похожую облигацию — ОФЗ-26205-ПД. У нее постоянный купон, срок погашения тоже в 2021 году. Ставка по купону — 7,6%.

Рыночная стоимость этих выпусков примерно одинаковая — 980 рублей. Доходность к погашению по народным ОФЗ составит 7,6% годовых, а по обычному выпуску — 8,2%. При этом учитывайте, что если решите досрочно продать облигации, то придется снова заплатить аналогичную комиссию — разница в доходностях значительно увеличится.

Я составил сравнительную таблицу, в которой наглядно видны все различия:

| Параметр | Народные ОФЗ | Обычные ОФЗ |

|---|---|---|

| Где можно купить | Только в Сбербанке, ВТБ, «Почта-банке» или Промсвязьбанке | У любого брокера |

| Как можно купить | Подать поручение на покупку только лично в отделении банка | Дистанционно: по звонку, через мобильное приложение, через торговый терминал |

| Как можно продать | Подать поручение на продажу только лично в отделении банка | Дистанционно: по звонку, через мобильное приложение, через торговый терминал |

| Комиссии | От 0,5 до 1,5% в зависимости от суммы | От 0,03 до 0,3% в зависимости от суммы и брокера |

| Доходность | 7,6% | 8,2% |

| Срок инвестиций | 3 года | Зависит от выпуска |

| Можно ли продать досрочно | Только банку | На вторичном рынке |

| Теряется ли доходность при досрочной продаже | Снижается на сумму комиссии | Снижается на сумму комиссии |

Народные ОФЗ

Только в Сбербанке, ВТБ, «Почта-банке» или Промсвязьбанке

Обычные ОФЗ

У любого брокера

Народные ОФЗ

Подать поручение на покупку только лично в отделении банка

Обычные ОФЗ

Дистанционно: по звонку, через мобильное приложение, через торговый терминал

Народные ОФЗ

Подать поручение на продажу только лично в отделении банка

Обычные ОФЗ

Дистанционно: по звонку, через мобильное приложение, через торговый терминал

Народные ОФЗ

От 0,5 до 1,5% в зависимости от суммы

Обычные ОФЗ

От 0,03 до 0,3% в зависимости от суммы и брокера

Обычные ОФЗ

Зависит от выпуска

Можно ли продать досрочно

Народные ОФЗ

Только банку

Обычные ОФЗ

На вторичном рынке

Теряется ли доходность при досрочной продаже

Народные ОФЗ

Снижается на сумму комиссии

Обычные ОФЗ

Снижается на сумму комиссии

Еще стоит отметить, что выпусков ОФЗ очень много. Можно подобрать облигации со сроком погашения через несколько месяцев или через несколько лет, все зависит от ваших целей. В народных ОФЗ такого разнообразия нет.

Мое мнение: проще однажды открыть брокерский счет и потом спокойно покупать обычные ОФЗ, чем каждый раз ходить в офис банка и оформлять поручения. Между вкладом, обычными ОФЗ и народными я бы выбрал обычные ОФЗ. Этот вариант доходный, удобный и ликвидный.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Приобрести облигации Сбербанка инвесторы смогут на официальном сайте компании или в приложении. Эмитент подчеркивает, что это финансовый инструмент с минимальным уровнем риска. Однако это не совсем так. Сейчас объясним почему.

Что такое ИОС?

Инвестиционные облигации Сбербанка – это ценные бумаги, запущенные в обращение на Московской бирже. Особенность инструмента заключается в защите капитала инвестора. Это означает, что если в покупку актива вкладывается 1000 рублей, то банк гарантировано вернет эту сумму. ИОС имеют 2 вида дохода:

- гарантированный;

- дополнительный.

В чем разница между этими типами доходности? Дополнительную прибыль инвестор получает только в том случае, если остается держателем ценной бумаги до наступления экспирации. В случае досрочного погашения, на его баланс зачисляется только гарантированный доход – 0,01 от номинала.

Облигации Сбербанка можно купить на индивидуальный инвестиционный счет. Их можно в любой момент продать или приобрести на бирже. В теории это ликвидный инструмент. Однако многие инвесторы сталкиваются с проблемами при продаже, если случилась просадка котировок. Найти покупателя в таком случае будет очень непросто.

Сбербанк пытается обхитрить начинающих инвесторов

Абсолютно у всех инвесторов термин «облигация» ассоциируется с чем-то максимально надежным, наличием фиксированного дохода. ИОС – это немного иная история. Скорее это структурный продукт с защитой капитала, но при этом у эмитента есть все рычаги для того, чтобы не додать клиенту прибыли.

Облигации Сбербанка для физических лиц призваны стать альтернативой депозитам. Банковский вклад способен дать доходность в районе 5%, а прибыльность инвестиций в данные ценные бумаги доходит до 15%. Однако это все в теории, на практике риски гораздо выше. Менеджеры довольно часто предлагают ИОС инвесторам, которые хотят вложиться в корпоративные облигации. Их доходность – 6,5%.

Принцип работы инвестиционных облигаций Сбербанка

Официальной документации на сайте или в приложении «Сбербанк Инвестор» об этом инструменте нет. Финансовая компания предлагает лишь обрывки информации. Формула расчета доходности не разглашается. Поэтому точно подсчитать итоговую доходность ценных бумаг невозможно. Единственный способ конкретизировать ИОС – связаться с менеджером. Однако сотрудники банка заточены под продажи. Поэтому они смогут продать инструмент в выгодном свете.

Будьте готовы к тому, что ваши деньги, инвестированные в покупку ИОС также будут положены на депозит под 5% годовых. На чистую прибыль банк будет покупать производные инструменты, например, биржевые опционы. Если трейдинг окажется удачным, то инвестор получит дополнительный доход. Однако это слишком большой риск. Принцип работы инструмента очень сомнительный.

На Западе подобные облигации – это также распространенная практика. Однако в Европе и США есть их более честная версия. Например, инвестор обращается в финансовую компанию. Там ему предлагают вложиться в биржевой индекс с гарантированной защитой капитала. Условия просты – если S&P 500 вырастет, то на баланс будет зачислено около 90% прибыли от размера стартовых вложений. Если этого не произойдет, то инвестору просто будет возвращен его капитал.

Доходность инвестиционных облигаций Сбербанка: разбираем наглядный пример

Статистика подтверждает, что около 60% инвестиций в ИОС поступило от физических лиц. В 2019 году это был один из самых прибыльных биржевых инструментов в России. Однако насколько оправданы подобные вложения? Сейчас постараемся подробно разобраться. Банк предлагает облигации на различные активы, в качестве примера разберем ИОС на валютную пару USD/RUB. Годовая доходность – 15%.

Чтобы заработать на своих вложениях, нужно целиться на получение дополнительной прибыли. В условиях сказано, что инвестору будет начислен этот доход только в том случае, если валютная пара будет находиться внутри коридора с диапазоном 3 пункта. Сейчас 1$ – практически 64 рубля. То есть нам необходимо, чтобы курс не поднялся выше отметки 67 рублей.

Главная проблема в том, что валютные прогнозы – это игра в «угадайку». Даже опытный инвестор не способен прочесть мысли влиятельных игроков, формирующих рыночные драйверы. Стоит учитывать о специфику национальной валюты РФ. Рубль находится на ручном управлении, поэтому он может как взлететь, так и, наоборот, просесть.

Купить облигации Сбербанка физическому лицу, конечно же можно, но зачем? Слишком велик риск, что итоговая доходность составит – 0,01. Это слишком мало. Гораздо выгоднее вложиться в ОФЗ или корпоративные облигации Сбербанка. В теории они не столь привлекательны, но на практике приносят реальные деньги.

Преимущества инвестиционных облигаций Сбербанка

Несмотря на все озвученные недостатки ИОС, у этого биржевого инструмента есть определенные преимущества, о которых тоже нужно упомянуть:

- гарантированная защита капитала – вне зависимости от того, как будут развиваться события, инвестор получит возврат вложенных средств;

- проверенный эмитент – эмитентом выступает Сбербанк или его дочерняя компания, но в любом случае этой организации можно доверять;

- увеличение доходности – если купить облигации Сбербанка на индивидуальный инвестиционный счет, то можно немного увеличить прибыльность инструмента.

Плюсы биржевого инструмента есть, но они незначительны.

Недостатки инвестиционных облигаций Сбербанка

Их действительно больше, и они существеннее. Перечислим лишь основные:

- высокий уровень риска – для получения дополнительного купонного дохода необходима большая удача;

- гарантированная прибыль слишком маленькая – 0,01 гораздо хуже, чем 5% банковского депозита;

- комиссия брокера – с чистой прибыли инвестора будет удержана комиссия в размере 0,03;

- длительный срок погашения – в среднем ИОС покупаются со сроком на 2-3 года, что слишком долго;

- если инвестор и получит дополнительный доход, то он составит 7-8% вместо обещанных 15%, так зачем рисковать ради нескольких процентов?

Очевидно, что Сбербанк сделал ставку на маркетинг, совершенно забыв о том, что инструмент должен быть выгоден и для инвестора. ИОС тяжело назвать облигацией, поэтому само наличие этого термина в названии финансового инструмента попахивает обманом.

Делаем выводы

Доходность облигаций Сбербанка в теории выше прибыльности ОФЗ. Однако на практике все совершенно иначе. Сегодня есть более привлекательные инструменты с большими шансами на получение прибыли.

Содержание

- Превышена позиция по деньгам в Сбербанк Инвестор и QUIK: что это означает

- Возможные причины

- Как вывести деньги со Сбербанк инвестиции: пошаговая инструкция

- Способы вывода денег со Сбербанк инвестиции

- Как вывести деньги с брокерского счета: пошаговая инструкция

- По телефону через службу трейд-деск

- Использование терминала Quik

- Приложение «Сбербанк Инвестор»

- Что делать, если не работает вывод денег

- Какая комиссия за вывод средств со Сбер инвестиции

- Видеообзор

- Очередной глюк от Сбербанка или просто не тупи, новичок?

- Превышена позиция по инструменту Сбербанк Инвестор: что это означает, демо

- Превышена позиция по инструменту: что это значит

- Как устроен Сбербанк Инвестор: демо, преимущества и недостатки

Превышена позиция по деньгам в Сбербанк Инвестор и QUIK: что это означает

Автор: Natali Killer · Опубликовано Апрель 28, 2020 · Обновлено Апрель 30, 2020

Начинающие Инвесторы, пользующиеся приложением Сбербанк Инвестор, торговыми платформами QUIK и webQUIK при подаче заявок на покупку активов нередко сталкиваются с ошибкой «Превышена позиция по деньгам».

Что значит превышена позиция по деньгам? Возникновение такой ошибки означает, что для совершения сделки на счету инвестора недостаточно денежных средств. При возникновении такого оповещения следует посмотреть остатки на счетах, а также взять в расчет комиссию брокера.

Возможные причины

Давайте рассмотрим, какие причины могут привести к возникновению такой ситуации.

Первая причина может быть связана с Недостаточной суммой денежных средств для совершения сделки. Проверьте остаток на брокерском счёте, при этом важно взять в расчёт комиссию брокера. А также обратите внимание на минимальную величину лота и тип заявки. При выборе типа заявки «по рынку» цена будет определяться по последней сделке плюс 0,3%. При необходимости пополните счет.

Денежные средства зачислены не на ту торговую систему. К примеру инвестору требуется купить валюту, деньги были по ошибке зачислены на фондовый рынок. В таком случае будет возникать оповещение о «превышении лимита по деньгам.

Третья причина может быть связана с использованием маржинальной сделки (с привлечением заемных средств). Уровень кредитного плеча в Сбербанке рассчитывается индивидуально для каждого актива, типа клиента и выбранного уровня риска. К примеру, брокер предоставил плечо 1:3. Это означает, если на счету клиента имеется 10 000 рублей, то брокер готов выдать кредит в 3 раза больше этой суммы. Таким образом трейдер может совершить сделку на 30 000 рублей. При подаче заявки свыше этого лимита, может возникать ошибка, связанная с лимитом по деньгам.

Если ошибка, связанная с превышением лимитов, возникает при выводе денежных средств, то это может быть связано с недавней продажей ценных бумаг. Дело в том, что на Московской фондовой бирже действует Режим Т+2. Это означает, что после продажи активов нельзя сразу же вывести деньги, а нужно подождать 2 рабочих дня. После этого вы сможете вывести денежные средства.

Источник

Как вывести деньги со Сбербанк инвестиции: пошаговая инструкция

Инвестирование через ИИС в Сбере – один из популярных способов получения пассивного дохода. Здесь для удобства клиентов предусмотрено несколько вариантов быстрого вывода средств. Рассмотрим работающие способы и алгоритмы, которые помогут вывести деньги со Сбербанк инвестиции.

Способы вывода денег со Сбербанк инвестиции

На выбор инвесторов представлено несколько способов вывода заработанных денег:

- Через терминал Quik – это программа, при помощи которой обеспечивается доступ к биржевым торгам. Одна из многочисленных функций QUIK – вывод финансов.

- «Сбербанк Инвестор» – мобильное приложение для управления счетами инвестора. В приложении сбербанк инвестиции доступен вывод средств через подачу соответствующего поручения.

- Звонок по телефону – при выборе этого способа необходимо позвонить в службу исполнения поручений Сбербанка (трейд-деск).

Как вывести деньги с брокерского счета: пошаговая инструкция

Для каждого способа вывода заработанных средств предусмотрен свой порядок действий. Чтобы в сбербанк инвестиции понять, как вывести деньги, нужно ориентироваться на следующие инструкции.

По телефону через службу трейд-деск

В этом случае нужно набрать один из номеров +8 (800) 555-55-71 или +8 (800) 333-77-76.

- Назвать оператору ранее полученный код договора (направляется по СМС или на электронную почту в течении 5 дней после подписания брокерского соглашения).

- При наличии кодовой таблицы:назвать пароль (появится после стирания защитного слоя), дождаться подтверждения от оператора, дать голосовое поручение на вывод средств.

- Если аутентификация производится при помощи мобильного телефона: получить код по СМС, отправить его ответным сообщением, дождаться подтверждения операции оператором, сделать голосовое поручение.

Использование терминала Quik

В Сбербанк инвестиции, как можно вывести деньги через торговую систему Quik, поможет разобраться следующая инструкция:

- Войдя в терминал, надо выбрать разделы: «Расширения» — «Неторговые поручения» — «Вывод ДС».

- Откроется форма, в которой следует указать параметры по выводу денежных средств: тип поручения, валюта, сумма, код договора и т.д. После заполнения формы нужно нажать на кнопку «Подать».

- Произвести подтверждение операции при помощи одноразового пароля (он будет выслан на телефон в виде СМС). На этом этапе нужно кликнуть на кнопку «Подтвердить» и ввести полученный код.

- В случае правильного введения всех данных система автоматически запустит обработку заявки.

- На телефон поступит сообщение с полной информацией об оформленном запросе на вывод средств из системы.

Приложение «Сбербанк Инвестор»

Чтобы вывести деньги через мобильное приложение нужно последовательно выполнить такие шаги:

- Произвести вход в систему при помощи логина и пароля.

- Найти раздел «Прочее», перейти в него и выбрать вкладку «Выводы и переводы».

- На следующем этапе кликнуть по кнопке «Вывести».

- На телефон по СМС будет отправлен одноразовый код. Его нужно ввести в соответствующее поле в приложении, после чего нажать кнопку «Продолжить».

- Далее нужно указать сумму для вывода и нажать на кнопку «Отправить».

- На экране отобразится уведомление о том, что поручение успешно сформировано.

Что делать, если не работает вывод денег

На практике иногда происходят случаи, когда в Сбербанк инвестиции у пользователей не работает вывод средств.

Решений такой проблемы может быть несколько:

- Если произошел сбой в системе, то можно немного подождать и попробовать снова,

- Если проблема не решилась, то следует обратиться за помощью в службу поддержки банка,

- Необходимо удостовериться в том, что заявленный счет соответствует указанному в анкете инвестора. Перечисление на другие счета запрещено внутренней политикой Сбербанка. Такая мера принята в целях защиты клиентов от мошенников.

Какая комиссия за вывод средств со Сбер инвестиции

При оформлении неторговых поручений в Сбербанк инвестиции не взимаются комиссии за вывод.

Если же клиент делает голосовую заявку в трейд-деск, то он должен будет заплатить:

- 0 рублей – для первых 20 поручений, 150 рублей за 1 заявку – при дальнейших попытках выведения средств со счета.

Таким образом, в Сбербанке для инвесторов предусмотрено три способа получения финансов: телефон, приложение «Сбербанк Инвестор» и терминал Quik. Каждый из перечисленных вариантов имеет свои особенности и условия использования.

Видеообзор

Автор финансового блога, эксперт в области инвестиций

Источник

Очередной глюк от Сбербанка или просто не тупи, новичок?

На днях решила произвести перевод с обычного брокерского счета на ИИС в количестве 500 рублей, чтобы докупить там лот Алросы, так как цена приобретения на ИИС составляет 70 рублей.

И если решусь продать все бумаги Алросы даже по 65-66 рублей, то фактически на ИИС будет убыток, а мне почему-то этого очень не хочется.

Кстати на днях продала часть акций Татнефти и в итоге оказалась в пролете. Потому что бумаги продаются не по средней цене, на тот момент она была 505 средняя, а продавала по 575 рублей. При продаже акций используется метод ФИФО, первый пришел — первый ушел. А продала не все акции, а 9 из 19. В итоге минусовка, потому что оказалась средняя цена именно первых 9 акций оказалась выше продажной . Вот так. Будьте аккуратны и внимательны, если продаете не все бумаги. Может все-таки решусь написать подробнее об этом, потому что это действительно важно. Пока продавала все бумаги за сделку, все было просто, а вот с частичной продажей попала на минус. Кстати в бухгалтерии тоже есть настройки в программе 1С, по какой цене отпускается продукция. Можно поставить галочку по средней, а можно по фифо. Все еще учусь. Нравится. Теперь понимаю, что же такое амортизация и с чем ее едят.

Но особо не расстраиваюсь, потихоньку докупаю и мне интересно, когда дойду до 19 штук, какая средняя цена получится . Если меньше, то в итоге вышла в плюс условный, правда тут нужно учесть еще затраты на операции. Все в процессе. Пока не купишь, не продашь, не получишь результат, нечего будет анализировать. Поэтому рекомендую действовать и анализировать. Так быстрее будет движение. Чем бояться пролететь и в итоге ничего не иметь. Рекомендация от новичка, правда вы не просили. Так что прошу прощения заранее.

Теперь о глюке, а вообще о моем косяке, с которым разобралась, но не сразу. Деньги то перевела и отражались они на счете ИИС, но никак не могла разобраться, почему же при отправке заявки в лимите моих денег, с учетом затрат на комиссию выдает, что превышена позиция по деньгам. Несколько дней не могла купить Алросу, а пока разобралась она поднялась в цене. Кстати заметила, что когда валюта укрепляется, почему-то реагируют именно Алроса и Северсталь. Идут немного в плюс, а другие акции минусуют. С этим надо разобраться.

Пока не зашла в терминал и не увидела, что оказывается мои деньги попали не на фондовый рынок , хотя указывала на него, а на валютный. Вот такие пироги. Рада, что разобралась, завтра сделаю обратный перевод, потому что ночью заявки не принимают.

И когда вышла на вкладку в приложении «выводы и переводы» (в первый раз получилось) обнаружила, что там тоже видно, что 500 рублей на валютном ИИС, а 136 с копейками на фондовом. А на главном экране по ИИС просто сумма 636,24 рубля и поэтому возникли непонятки. Поэтому инвесторы новички, покупающие и продающие через брокера Сбербанк, если возникнет подобная ситуация, разобраться с распределением средств, если вы не используете терминал, поможет вкладка «выводы и переводы».

Во второй раз зайти не удалось, хотела заскринить для подтверждения.

Надеюсь была полезна решением данной ситуации, и эта статья поможет разобраться быстрее, чем мне.

Всех благ вам и процветания! Пусть приумножается ваш капитал и денежки растут, как на дрожжах.

Источник

Превышена позиция по инструменту Сбербанк Инвестор: что это означает, демо

Сейчас многие люди начали активно интересоваться инвестициями, работой и устройством фондового рынка, трейдингом, да и финансами в целом. За последние несколько лет многие IT-компании решили перейти в финтех, то есть заняться разработкой интернет-технологий, упрощающих работу с финансами.

Как следствие, появилось множество приложений и веб-сайтов, позволяющих каждому человеку попробовать себя в качестве инвестора.

Так, например, Сбербанк выпустил отдельное приложение под названием «Сбербанк Инвестор», где начинающие трейдеры могут изучить на практике как работают активы, получить бесценный опыт с игрой на бирже.

Однако начинающие инвесторы часто сталкиваются с проблемой конкретно в «Сбербанк Инвесторе», когда при покупке активов приложение выдает ошибку «Превышена позиция по инструментам», что нередко ставит в тупик даже самых продвинутых инвесторов. Рассказываем ниже, что означает данная ошибка.

Превышена позиция по инструменту: что это значит

Есть несколько причин возникновения данной ошибки. Разберем некоторые из них:

- Приложение зафиксировало превышение допустимого остатка во время подачи заявки. Это говорит о том, что на счету инвестора недостаточно средств.

- Также помните, что брокер взимает комиссию при покупке активов, учитывайте этот факт. Возможно, именно из-за этого приложение выдает ошибку.

- Деньги были перечислены не на ту торговую систему.

- Попытка провести сделку через заемные средства.

Как устроен Сбербанк Инвестор: демо, преимущества и недостатки

Сбербанк Инвестор – отличный способ для новичка попробовать себя в трейдинге. Основным преимуществом данного приложения является демоверсия, для которой не потребуется пополнение счета реальными деньгами. Именно в демоверсии можно потренироваться, привыкнуть к интерфейсу и понять, стоит ли вообще пробовать себя в этом.

Преимущества:

- Интуитивно понятный интерфейс.

- Наличие демоверсии.

- Легкость в открытии брокерского счета.

- Сбер – крупнейший и самый надежный банк страны, а это значит, что приложению для инвестиций от него можно доверять.

Недостатки:

- Большой риск. Игра на бирже всегда сопровождается большим риском и возможностью потерять все деньги, если не иметь определенной стратегии. Но стоит помнить, что там, где есть риск, есть и большие деньги.

- К приложению нужно привыкнуть. Первое время оно будет казаться неудобным в использовании.

- Частые глюки и баги, которые могут привести к частичной потере средств.

Относитесь к инвестированию как к любой другой работе. Учите теорию по игре на бирже, анализируйте, подходите ответственно к покупке акций. И помните, что не бывает быстрых денег.

Источник

Мне бы понять почему технически не могу шортить.

Если бумага из шорт листа у брокера — это автоматически не значит, что Вы ее всегда сможете зашортить.

Во-первых, перед отсечкой на дивиденды многие брокеры не дают бумагу в шорт.

Во-вторых, необходимого количества бумаг для шорта просто может не быть в данный момент у брокера. Либо быть не в том количестве (меньше), чем Вы ставите заявку на шорт (Условно Вы ставите заявку на 1000 бумаг, у брокера есть только условно 500)

nnnd, необходимого количества бумаг для шорта просто может не быть в данный момент у брокера

Евдокимов Сергей, если ты вообще ничего зашортить не можешь, то у тебя проблема со счетами, чтото типа сбой в торговой базе у брокера.

При подаче заявки на шорт что тебе квик отвечает?

Там должно быть конкретное сообщение. Уже исходя из этого сообщения можно дальше искать причину

Врач-бондиатОр, Техподдержка у Сбера очень слабая — это факт.

В Сбербанк инвесторе есть чат Поддержки, задавал им вопросов 10, отвечают всегда в течении 5-10 минут! Не звоните в поддержку, пользуйтесь именно чатом в самом приложении. По шортам задавал вопрос в чате вот ответ

: «Добрый день. Можно, если вы подключали данный сервис. Необходимо войти в Сбербанк Онлайн (Web версия): Прочее — Брокерское обслуживание — Управление счетами — Код договора — Торговля – Изменить — Заемные средства для фондового рынка — выбор нужного — сохранение внизу страницы — ожидание подключения 1-2 рабочих дня. »

Только зарегистрированные и авторизованные пользователи могут оставлять ответы.

Источник

Данный инструмент запрещен для операции шорт

Внимание

| Цитата |

|---|

| Владимир написал: Господа разработчики! Что за хрень? Я пытаюсь продать СВОИ акции, они у меня ЕСТЬ, они принесли мне прибыль, которую я собираюсь зафиксировать. Какой, в задницу, может быть «шорт»? Раз пять уже такое случалось, но. как правило, со второй или третьей попытки акции всё-таки удавалось продать. Но на этот раз Квик с упорством носорога зудит: «Данный инструмент запрещен для операции шорт». Это глюк в программе или неизвестный мне доселе способ воровства моих денег? |

Владимир, разработчики терминала Вам в этом вопросе не помогут.

Перед подачей транзакции Вы можете проверить какое количество доступно для заявки данного направления. Данная ошибка возникает по причине проверки параметров заявки на сервере Брокера.

В периоды высокой нагрузки на сервере брокера Вы еще и не такие ошибки будете получать. Допустим, транзакция прошла, Вы видите сделки в таблице сделок, а баланс до сих пор показывает, что бумаги у Вас есть или их нет. Потом и баланс обновится, но задержка может быть существенной.

Nikolay, А сервер брокера здесь каким боком?

Я и так знаю, сколько у меня акций, каких и почём, и это я проверяю прямо у себя на компе. Так что если я подаю заявку, то я уже ЗНАЮ, «какое количество доступно для заявки данного направления». Что там за «проверку параметров заявки на сервере» может учинить брокер? Он считать не умеет?

Источник

Как шортить в Сбербанк Инвестор: комиссии, величина маржи, как подключить маржинальную торговлю

Автор: Natali Killer · Опубликовано Май 11, 2020 · Обновлено Май 8, 2020

Брокер Сбербанк предлагает трейдерам и инвесторам маржинальную торговлю. По своей сути это инвестирование на фондовом и валютном рынкам с привлечением заёмных средств. Необеспеченные сделки заключаются за счёт использования кредитных средств (кредитного плеча).

Маржинальная сделка в Сбербанке позволяет зарабатывать по 2 сценариям :

Краткое содержание статьи

Что такое шорт?

Шорт акций — это необеспеченная сделка, при которой трейдер продаёт активы, которыми не владеет. Как это работает? Допустим, трейдер предполагает, что цена какой-либо акции (например, «Северсталь») будет падать в ближайшем будущем и решает заработать на падении рынка. Тогда торговец берет у брокера в долг акции Северстали, в качестве залога оставляет денежные средства на своём брокерском счёте. После этого он продаёт акции. В итоге образуется минусовая позиция. Когда акция падает до определённой отметки, трейдер выкупает акции по более низкой цене и возвращает их брокеру, уплатив комиссию за пользование ценными бумагами. Оставшаяся разница между ценой продажи и покупки и является прибылью трейдера.

Шорт — довольно рискованная стратегия спекулятивных сделок, поскольку цена может пойти как вниз, так и вверх. В том случае, если цена акции будет расти, то торговец получит вместо прибыли убыток. Если гарантийного обеспечения на счёте трейдера становится недостаточно для покрытия долга, то короткая позиция будет закрыта автоматически. Ещё один главный минус шорта — за каждый день пользования ценными бумагами в ожидании, что они упадут, вы будете платить комиссию брокеру.

Сколько стоит маржинальная торговля в шорт: комиссии брокера и величина маржи

Если короткая продажа будет закрыта в течение торговой сессии, то комиссия с трейдера не взимается. Если осуществляется перенос необеспеченной позиции на следующий денm, то комиссия в Сбербанке за перенос непокрытых позиций по ценным бумагам составит 15% годовых, по денежной позиции — 17%.

К тому же брокер взимает комиссию за сделку по открытии и закрытии шорт-позиции.

Для каждой ценной бумаги Брокер Сбербанк определяет дисконтирующий коэффициент для расчета начальной маржи (D Short) и минимальной маржи (D min Short). При расчете показателя принимается во внимание уровень риска клиента (от 0 до 8).

Например, для акций Аэрофлот для клиентов с уровнем риска 1 коэффициент для расчета минимальной маржи равен 22,47%, а для расчета начальной маржи — 50%.

Информация о величине дисконтирующих коэффициентов публикуется на сайте Сбербанка, а также в торговом терминале QUIK или webQUIK в таблице «Купить/Продать». Чтобы открыть эту таблицу, кликните двойным щелчком левой кнопкой мыши по любой строке в таблице «Клиентский портфель». В этой таблице вы можете посмотреть тип доступной операции для маржинальной сделки (лонг/шорт, Д — длинная позиция, К — коротая позиция), величину дисконтирующих коэффициентов. Если дисконтирующие коэффициенты не указаны, то это означает, что ценная бумага не доступна для маржинальной торговли. В столбцах «Покупка», Продажа» можно посмотреть количество ценных бумаг, доступных для сделки для каждого конкретного клиента с учётом индивидуальных дисконтирующих коэффициентов.

Шортить можно далеко не все акции, а лишь те из них, которые включены в «перечень приемлемых ценных бумаг». Размер предоставляемых для шорта ценных бумаг зависит от стоимости инвестиционного портфеля клиента и дисконтирующих коэффициентов.

Как подключить маржинальную торговлю?

Чтобы начать шортить в Сбербанк Инвестор, в первую очередь потребуется подключить опцию маржинальной торговли (если она не была подключена изначально при заключении договора),

Сделать это можно 2 способами:

Заявление будет рассмотрено в течение 2 рабочих дней. О подключении опции вам придет СМС-уведомление.

Как открыть шорт-позицию?

Чтобы открыть короткую позицию после подключения маржинальной торговли, достаточно открыть торговый терминал, выбрать ценную бумагу и кликнуть на кнопку «Продать». После этого вы увидите, что появилась позиция с минусом.

Источник

Почему я не могу встать

в шорт по акциям

Возможность совершать сделки через интернет существенно упрощает процесс инвестирования: не нужно ходить в офис брокера, подписывать поручения на покупку или продажу ценных бумаг. Достаточно просто нажать кнопку в торговом терминале. Такой подход позволяет абстрагироваться от многих деталей брокерской деятельности. Однако именно эта простота и сокрытие «подкапотного пространства» иногда приводит к сложностям и непониманию, почему нельзя совершить то или иное действие. Поэтому давайте разберёмся, как осуществляются расчёты по сделкам, которые вы совершаете.

Когда вы покупаете акции или облигации, то в своём терминале видите лишь, как изменяется их количество на вашем счёте. Многие при этом даже не задумываются о том, что они ещё физически не стали владельцами только что купленных ценных бумаг. Даже если сделка совершается в режиме Т0, то расчёты по сделкам происходят по завершении торгового дня: деньги физически списываются с вашего счёта, а бумаги поступают в ваше распоряжение. Брокер при этом следит, чтобы у вас хватило средств для обеспечения расчётов по сделкам. Для облегчения процесса отслеживания брокер транслирует информацию по вашему счёту в режиме онлайн так, как будто все расчёты уже произведены. Поэтому может создаться иллюзия, что вы получаете бумаги в своё распоряжение сразу же после нажатия кнопки «Купить».

Если вы хотите продать бумагу, то к моменту расчётов по сделкам она должна находиться на вашем депозитарном счёте. Обратите внимание, что здесь говорится о моменте расчётов, а не о моменте совершения сделки. Кнопку «Продать» вы нажимаете во время торговой сессии, а расчёты осуществляются после её завершения или даже на следующий торговый день.

Обычно все сделки с акциями совершаются в одном и том же режиме: если вы купили в режиме Т+2, то и продавать будете также. Не возникает никаких проблем с тем, чтобы купить акцию и продать её через несколько минут.

Если подытожить вышесказанное, то ключевым моментом для совершения сделок является наличие ценной бумаги на депозитарном счёте к моменту расчётов. При продаже принадлежащих вам акций бумаги просто списываются со счёта. Однако когда вы хотите занять короткую позицию по акции, то дело немного сложнее. Если у вас нет бумаг на счёте, которые нужно продать для формирования шорта, их нужно где-то взять. Теоретически, вы должны заключить сделку репо, по которой возьмёте акции под залог собственных денежных средств. Рядовым инвесторам в общем случае доступ к этому режиму торгов закрыт, поэтому такие операции брокер берёт на себя. Бывает, что акции есть у самого брокера, тогда он одолжит вам собственные. Если у брокера собственных акций нет, то он может занять их на открытом рынке. Это делается автоматически, и вряд ли можно узнать, какие акции пошли на формирование короткой позиции — брокерские или с рынка.

Чаще всего проблем с займом акций не возникает, но могут быть ситуации, когда на какие-то бумаги возникает большой спрос. Вполне может получиться, что на волне ажиотажа вы обращаетесь к брокеру, а акции у него уже разобрали другие клиенты для своих шортов. В этом случае в выдаче бумаг вам могут отказать. Конечно, брокер имеет возможность сам занять акции на рынке, чтобы одолжить вам. Однако рыночные ставки могут сильно изменяться. Если они ниже тех, по которым вам брокер даёт бумаги в долг, то бумаги будут одалживаться на открытом рынке. Если ставки по рыночным заимствованиям выше, тогда брокер вам откажет в выдаче бумаг.

Намного реже бывают случаи, когда открытие коротких позиций запрещается организатором торгов. Одной из причин этого могут быть корпоративные события у соответствующего эмитента либо сложная рыночная ситуация.

Отдельно стоит отметить, что не всякая акция в принципе может отдаваться в шорт. Подобные операции возможны только для маржинальных бумаг, список которых отличается у разных брокеров.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

Источник

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера:

Источник