В статье разберем алгоритм расчета налога и заполнения декларации УСН «доходы-расходы» 15% и «доходы» 6% за год в программе 1С Бухгалтерия: 8.3:

- откуда в 1С берется информация для расчета;

- в какой последовательности выполнять операции в 1С;

- что и как проверить в программе и т. д.

Заполните и проверьте декларацию по нашей статье, а перед отправкой пробегитесь по списку ошибок, которые налоговики встречают в отчетности по упрощенке чаще всего — такая информация размещена на сайте ФНС.

Содержание

- Порядок уплаты

- Порядок представления декларации

- Подготовка и формирование декларации по УСН в 1С

- Шаг 1. Обновление программы

- Шаг 2. Закрытие периода

- Шаг 3. Проверка настроек

- Шаг 4. Проверка учета отражения операций

- Шаг 5. Проверка учета

- Шаг 6. Проверка начисления авансов

- Шаг 7. Перенос налоговых убытков

- Шаг 8. Закрытие месяца

- Шаг 9. Проверка ОСВ

- Шаг 10. Экспресс-проверка

- Шаг 11. Проверка КУДиР

- Шаг 12. Проверка начисления налога

- Шаг 13. Создание декларации

- Шаг 14. Проверка декларации

- Шаг 15. Контроль состояния расчетов

- Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

- Шаг 17. Закрытие периода

- Шаг 18. Повторная проверка и сохранение ОСВ

Порядок уплаты

Уплата авансовых платежей по налогу за 2022 год должна быть произведена до 25 числа первого месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 25 апреля — за 1 квартал,

- не позднее 25 июля — за полугодие,

- не позднее 25 октября — за 9 месяцев.

Уплата налога (п. 7 ст. 346.21, п. 1-2 ст. 346.23 НК РФ):

- не позднее 28.03.2023 – для организаций,

- не позднее 28.04.2022 – для ИП.

- Календарь бухгалтера на I квартал 2023 года по уплате налогов, сборов

Порядок представления декларации

Срок: (п. 7 ст. 6.1, пп. 1 п. 1 ст. 346.23 НК РФ).

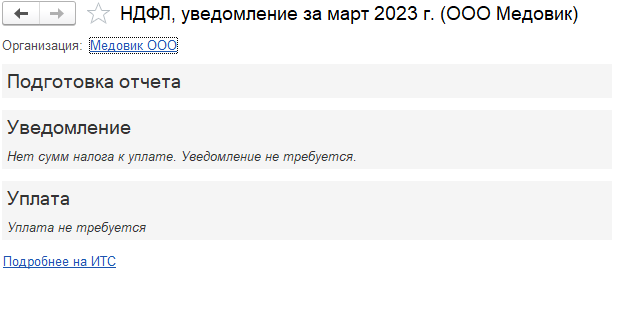

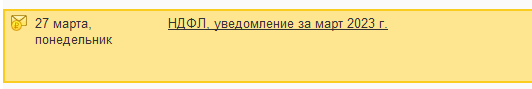

- не позднее 27.03.2023 – для организаций (перенос с 25.03.2023 т.к. срок уплаты попадает на выходной день),

- не позднее 25.04.2023 – для ИП.

Форма: Налоговая декларация по налогу, уплачиваемому в связи с применением УСН, Приложение 1 к Приказу ФНС от 25.12.2020 N ЕД-7-3/958@.

Кто обязан представлять: организации и ИП — плательщики налога при УСН.

Куда: в ИФНС по месту:

- нахождения организации;

- жительства ИП.

Налоговый период: год.

Вид:

- электронный (п. 3 ст. 80 НК РФ)

- бумажный (Письмо ФНС от 03.12.2013 N ЕД-4-15/21594)

Календарь бухгалтера на I квартал 2023 года по сдаче отчетности

Плательщики УСН с регистрацией в декабре, сдают первую декларацию по УСН за этот же год (Федеральный закон от 29.09.2019 N 325-ФЗ, п. 4 ст. 55 НК РФ, Письмо Минфина от 20.12.2019 N 03-11-09/100305).

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки (не > 30% от суммы и < 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена на более 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Первый этап: подготовка к заполнению декларации по УСН в 1С.

Шаг 1. Обновление программы

Обновите релиз / платформу до актуальной версии. Проверить можно в Главное – О программе.

Обновление 1С через конфигуратор, через интернет самостоятельно

Шаг 2. Закрытие периода

Закройте период для редактирования для ВСЕХ сотрудников, которые не участвуют в закрытии месяца (Операции – Дата запрета изменения данных).

Дата запрета редактирования в 1С Бухгалтерия 8.3 — как установить

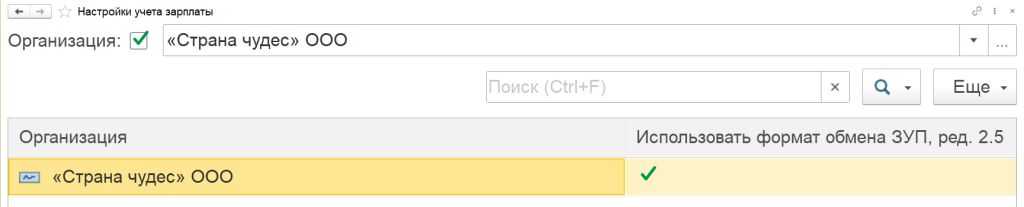

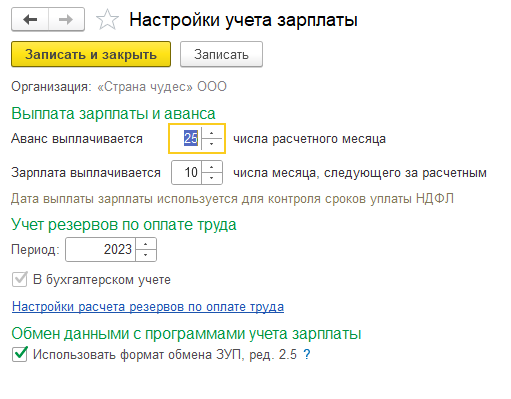

Шаг 3. Проверка настроек

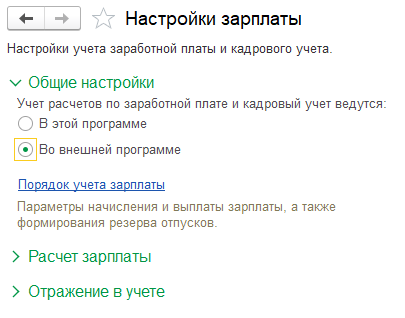

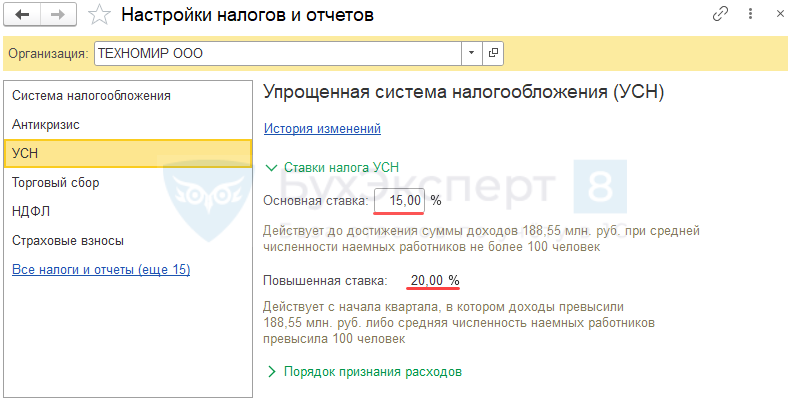

Проверьте настройки:

- УП в т. ч. ставку УСН (право на пониженную ставку),

- карточку Организации (дату регистрации, коды статистики, подписантов…) и т.д.

Шаг 4. Проверка учета отражения операций

Проверьте корректность данных подсистемы УСН (Отчеты – Анализ учета по УСН). «Провалитесь» в каждую плашку в отчете и проверьте данные, даже пустые поля. Их можно сверить с КУДиР.

Шаг 5. Проверка учета

Выполните дополнительную проверку учетных данных через УО – рекомендуем использовать сохраненные настройки отчета (Отчеты – Универсальный отчет):

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

- Ошибка включения в КУДиР расходов на оплату труда, налогов и взносов

- Как работать с Универсальным отчетом

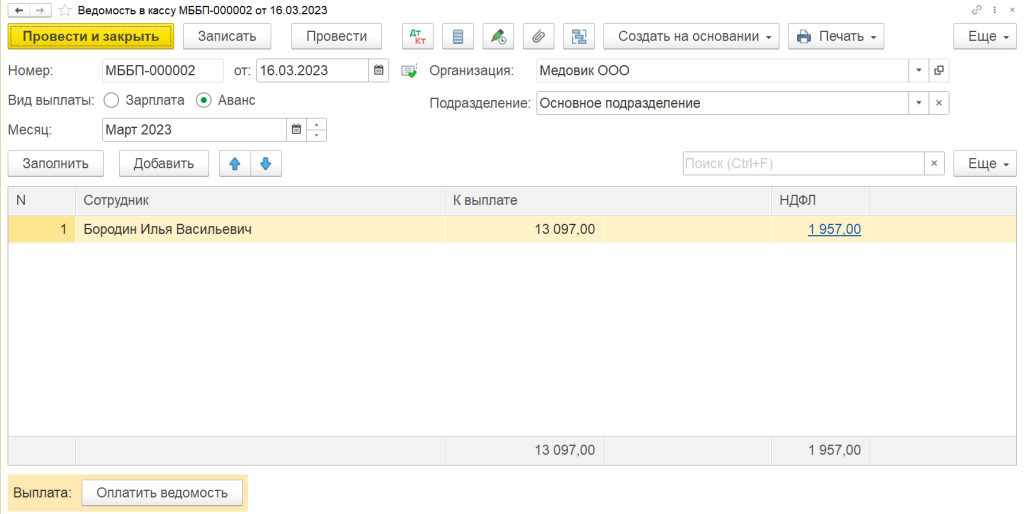

Шаг 6. Проверка начисления авансов

Проверьте начисление авансовых платежей по УСН за 1 квартал, 1 полугодие, 9 месяцев в Операции — Закрытие месяца — Расчет налога при УСН.

Авансы исчисляются по ставке налога, указанной в настройках.

С релиза 3.0.130 в 1С реализован подход в отношении применения повышенных ставок УСН при отрицательной базе в соответствии с Письмом ФНС от 14.12.2022 N СД-4-3/16972@.

Подробнее Расчет налога УСН после перехода на повышенную ставку в 1С с 2022

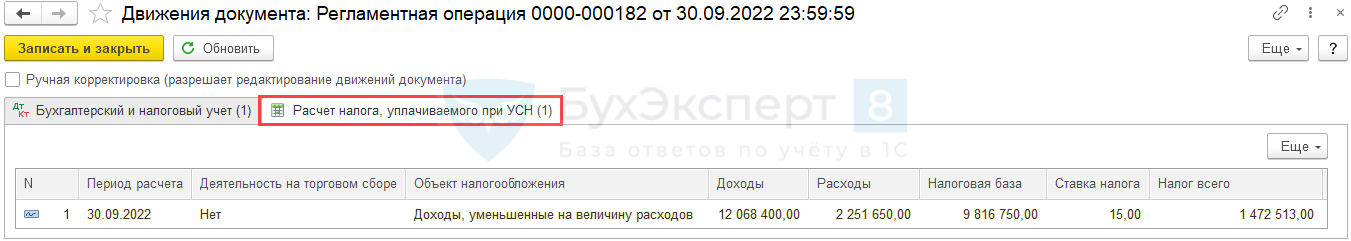

Проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

Справка-расчет авансового платежа по налогу УСН за 2022 поможет в расшифровке расчета:

- УСН ДОХОДЫ-РАСХОДЫ

- УСН ДОХОДЫ

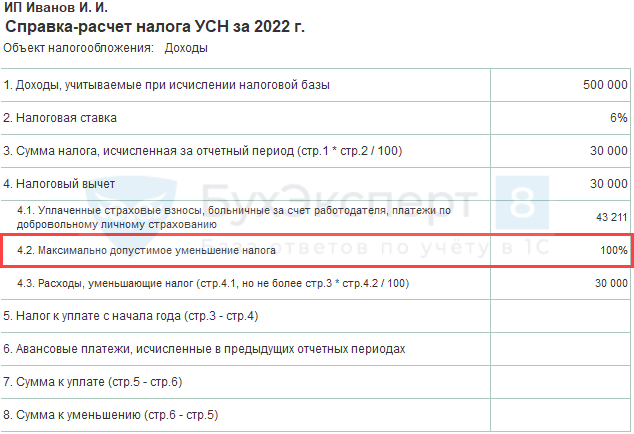

Дополнительно надо проверить расходы, уменьшающие налог по УСН.

Налог (авансовый платеж) на УСН (доходы) уменьшается НЕ более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности за первые 3 дня.

ИП БЕЗ РАБОТНИКОВ НА УСН ДОХОДЫ:

- Нет ограничения 50% на уменьшение налога (п. 1 ст. 430 НК РФ).

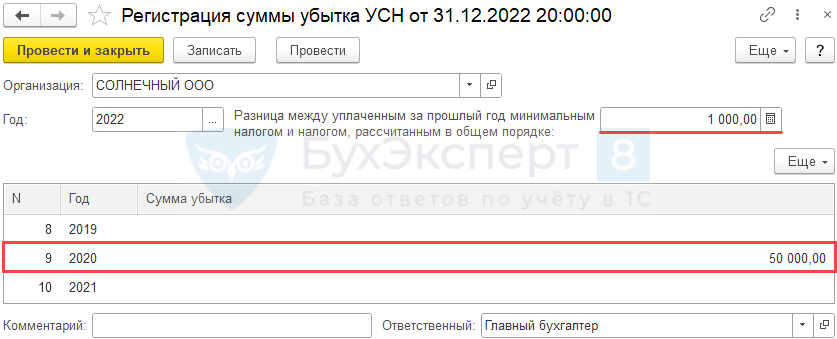

Шаг 7. Перенос налоговых убытков

Зарегистрируйте убытки прошлых лет и «разницу» по минимальному налогу (УСН доходы-расходы, 15%) в Операции – Регистрация суммы убытка УСН.

Минимальный налог при УСН (доходы-расходы) – это 1% от доходов (346.15, п. 6 ст. 346.18 НК РФ).

Уплачивается, если обычный налог за налоговый период меньше минимального налога.

Разницу между суммой уплаченного минимального налога и суммой обычного налога, а также налоговый убыток можно перенести на будущие периоды учесть в расходах УСН (п. 7 ст. 346.18 НК РФ).

Перенос убытка возможен в течение 10 лет.

Шаг 8. Закрытие месяца

Закройте месяц — блоки 1-4 в Операции – Закрытие месяца.

При необходимости нужно восстановить последовательность и перепровести документы в этой же процедуре.

Шаг 9. Проверка ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость:

- нет пустых незаполненных полей;

- нет некорректных данных;

- нет лишних развернутых сальдо и т. д.

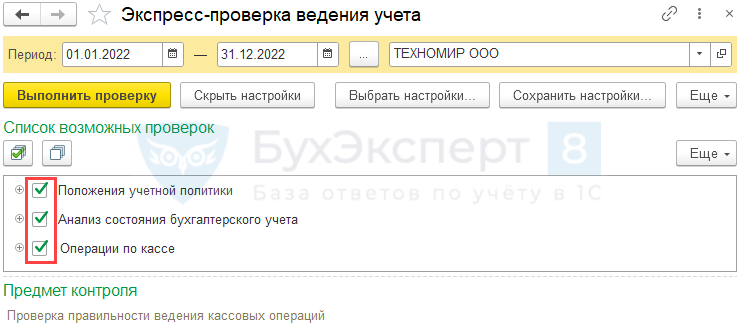

Шаг 10. Экспресс-проверка

Выполните экспресс-проверку учета с максимальной аналитикой в Отчеты — Экспресс-проверка.

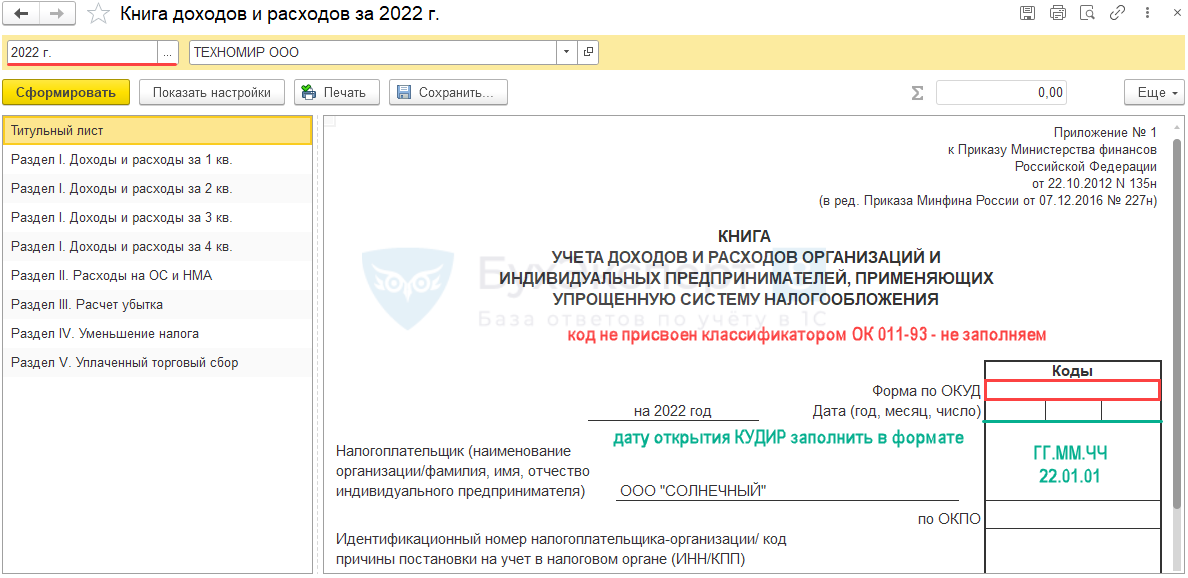

Шаг 11. Проверка КУДиР

Источник для заполнения КУДиР: регистр накопления Книга учета доходов и расходов (раздел I) и т.д.

Проверьте операции, отраженные в КУДиР, в разделе Отчеты — Книга доходов и расходов УСН, по всем разделам, где есть данные.

КУДиР:

- вести надо по форме из Приказа Минфина от 22.10.20212 N 135н;

- в электронном виде из 1С по итогам года:

- распечатать;

- прошнуровать;

- заверить у руководителя;

- сдавать и заверять в ИФНС не надо.

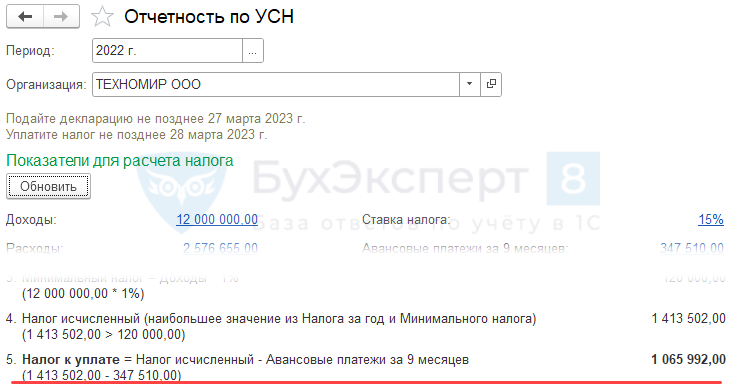

Шаг 12. Проверка начисления налога

Проверить расчет и начисление налога по УСН (в т. ч. Минимального налога УСН доходы-расходы) в Операции — Закрытие месяца — Расчет налога при УСН:

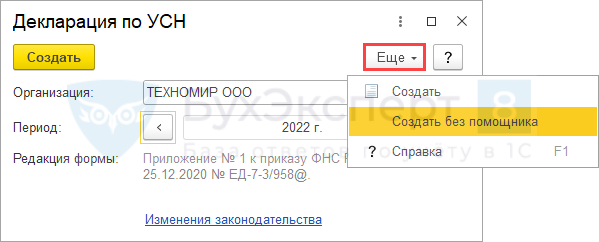

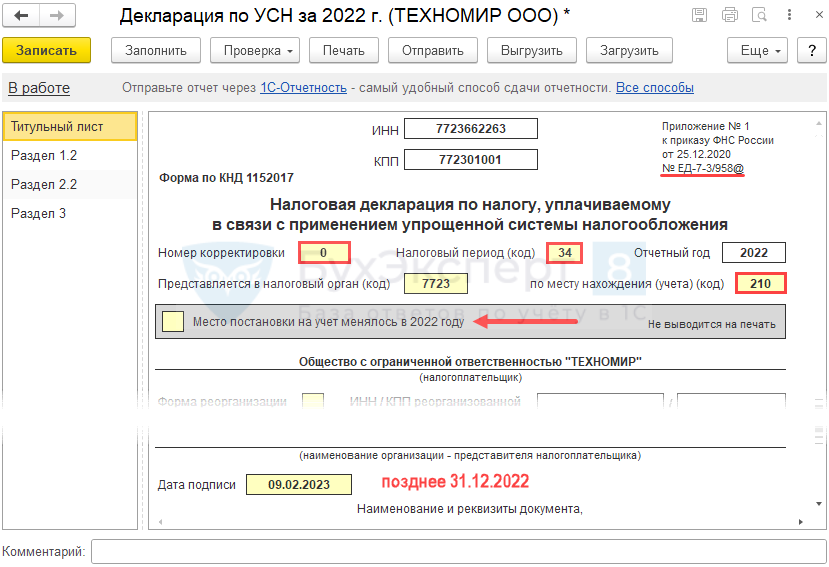

Шаг 13. Создание декларации

Создайте Декларацию по УСН в актуальной редакции из:

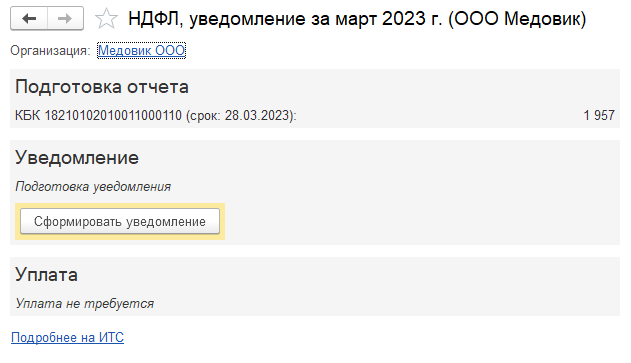

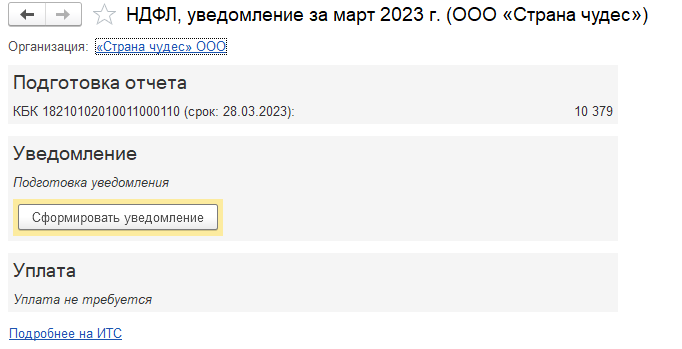

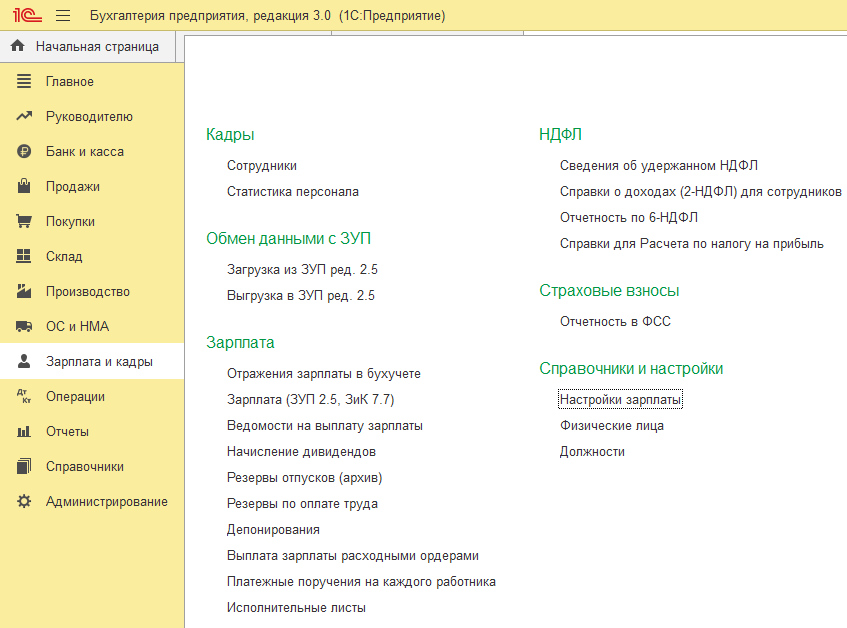

- Начальная страница – Все задачи организации – УСН, декларация;

Подробнее Календарь бухгалтера в 1С: список задач - Отчеты — Отчетность по УСН – Помощник по УСН;

- Отчеты — 1С-Отчетность – единое рабочее место.

Декларацию можно сформировать без использования Помощника по УСН (с релиза 3.0.105.45).

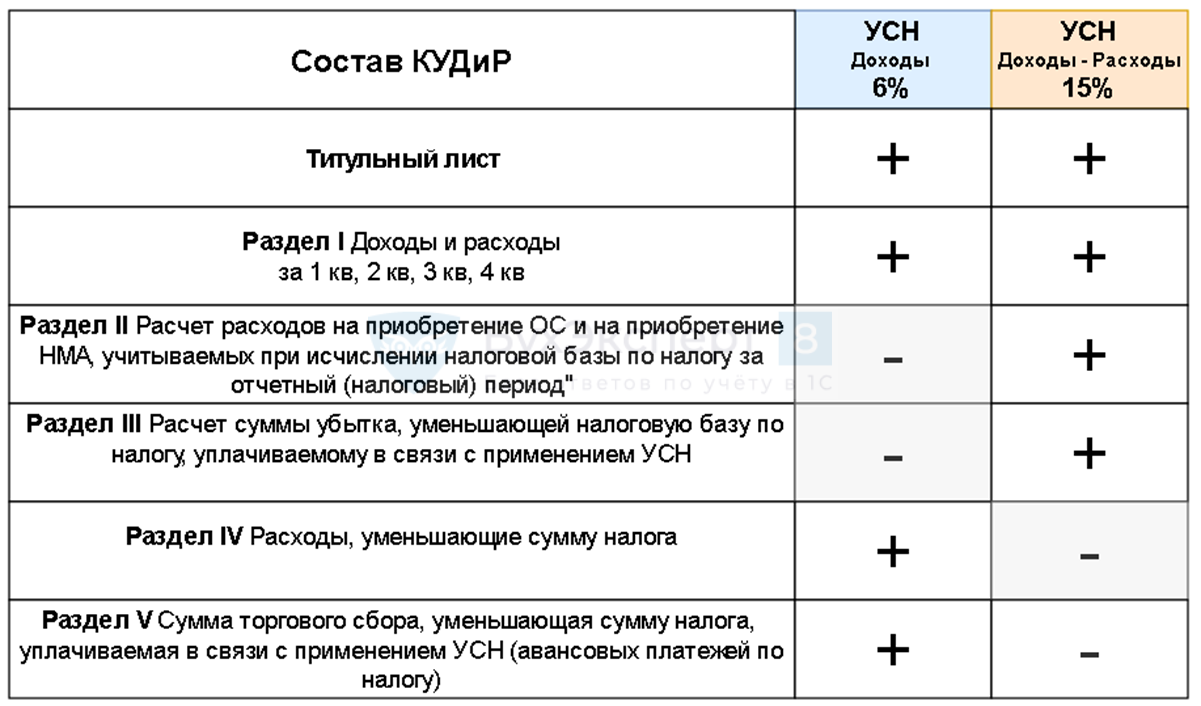

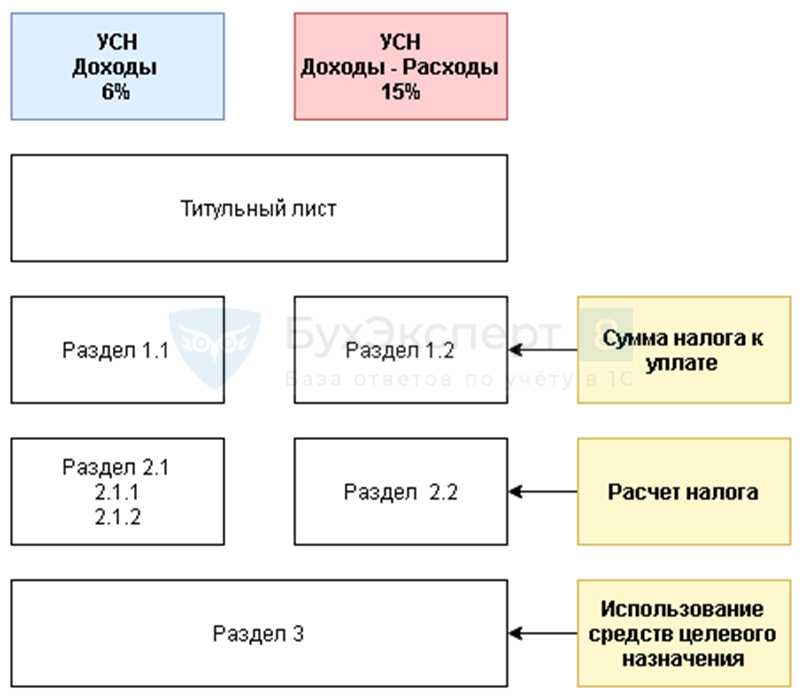

Состав декларации зависит от объекта налогообложения – УСН доходы или УСН доходы-расходы:

Титульный лист – данные подставляются из карточки организации.

Дата заполнения — автоматически проставляется рабочая дата.

Большинство строк заполняется автоматически, при этом:

- светло-желтые ячейки заполняются вручную;

- светло-зеленые ячейки заполняются по данным 1С и могут редактироваться;

- темно-зеленые ячейки заполняются по данным светлых ячеек и не редактируются.

Шаг 14. Проверка декларации

Выполните встроенную проверку КС ФНС и проведите форматно-логический контроль.

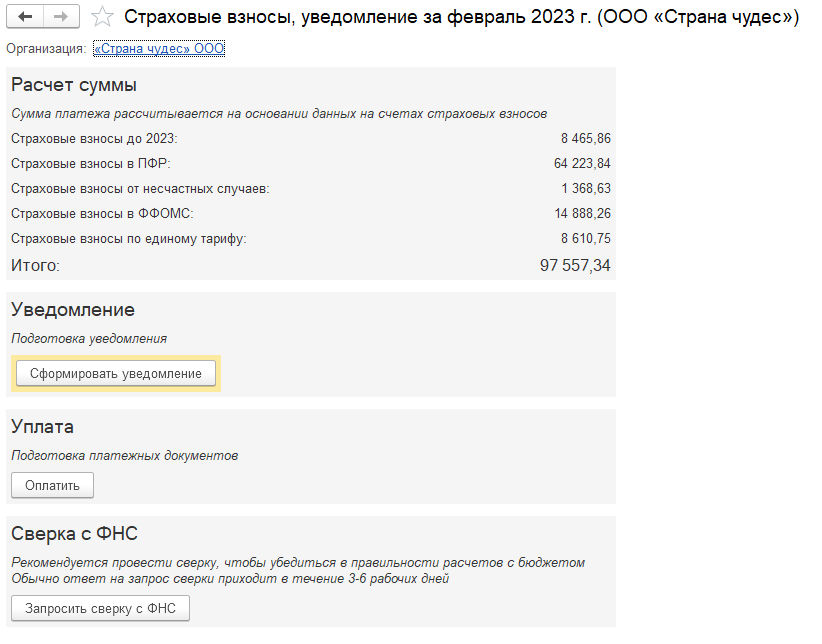

Шаг 15. Контроль состояния расчетов

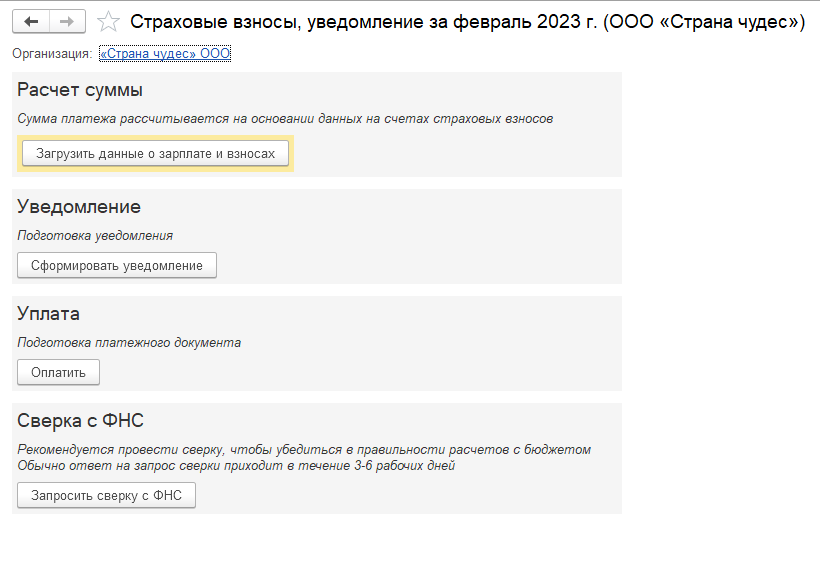

Проконтролируйте задолженность / переплату налога по УСН в Помощнике по УСН.

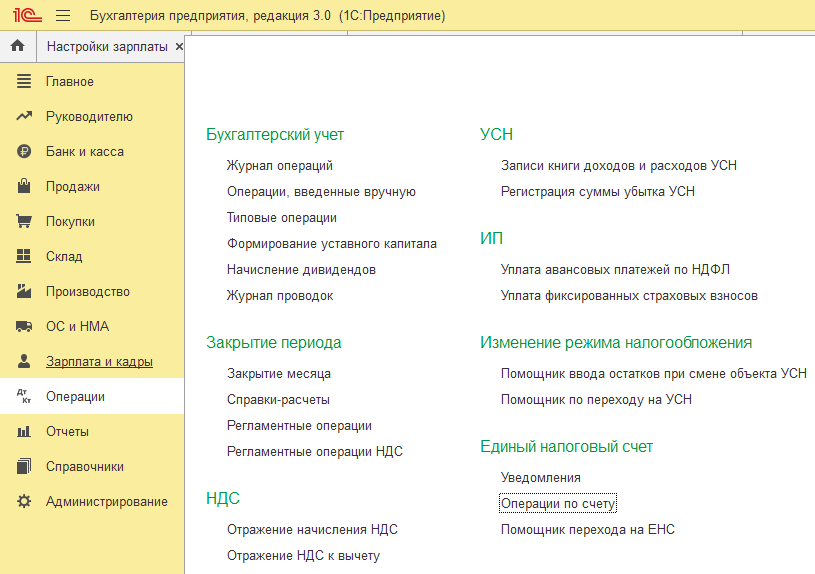

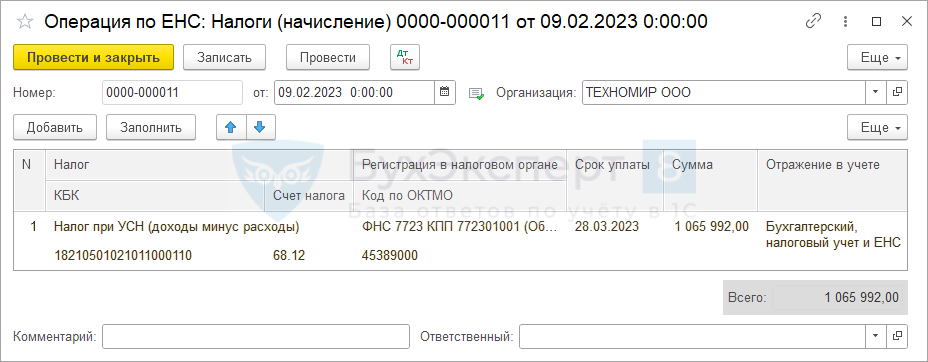

Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

Подробнее Механизм начисления и уплаты ЕНП в 1С

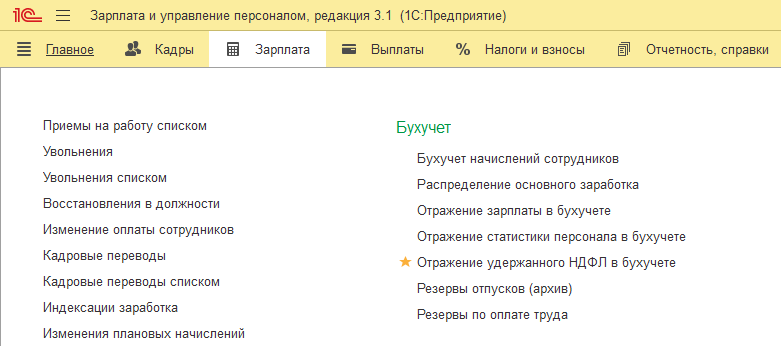

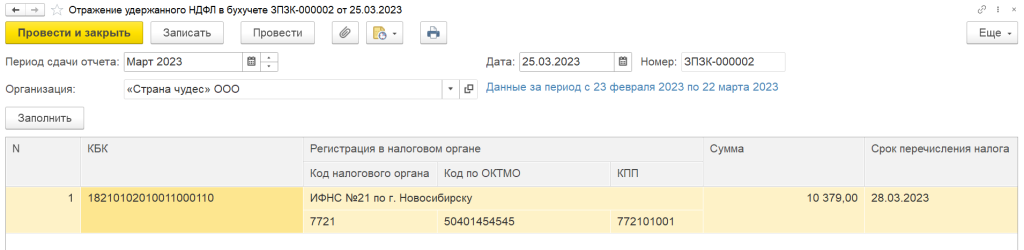

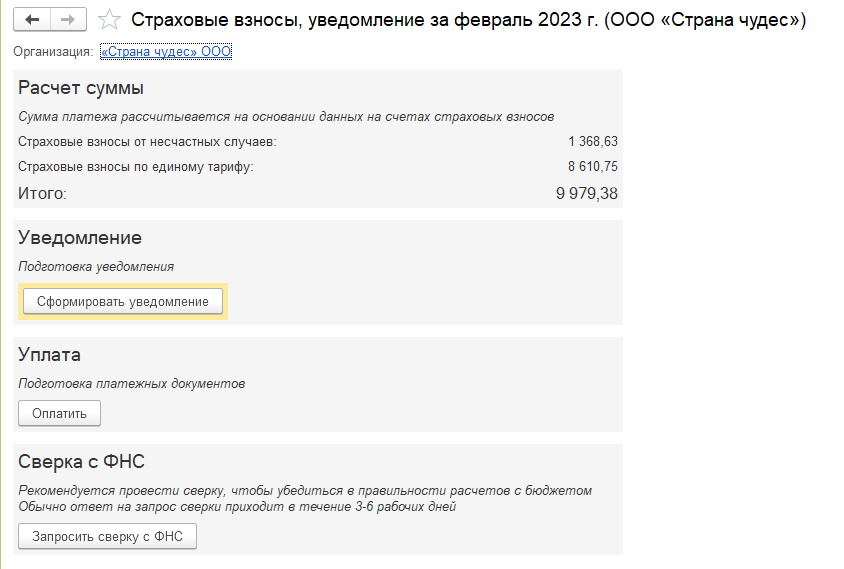

Сформируйте автоматически операцию по переносу начисленного налога на ЕНС платежное поручение на уплату налога удобным способом из раздела:

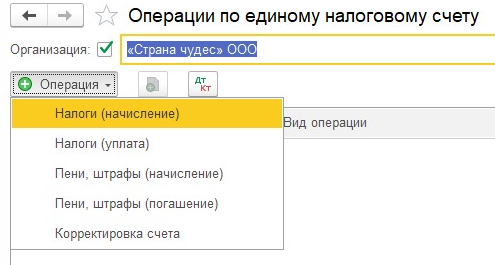

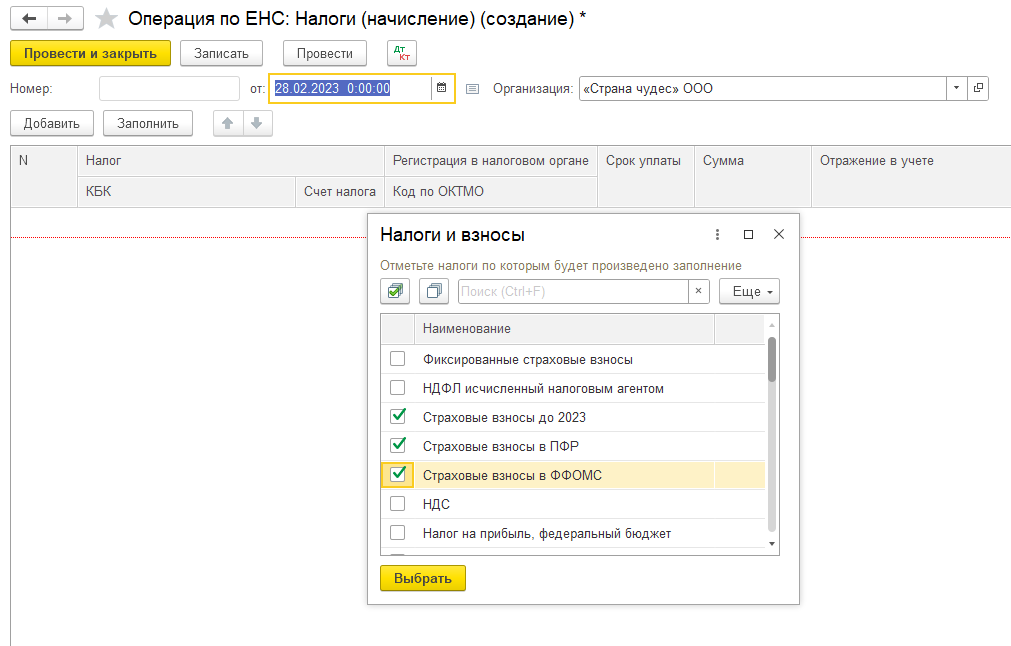

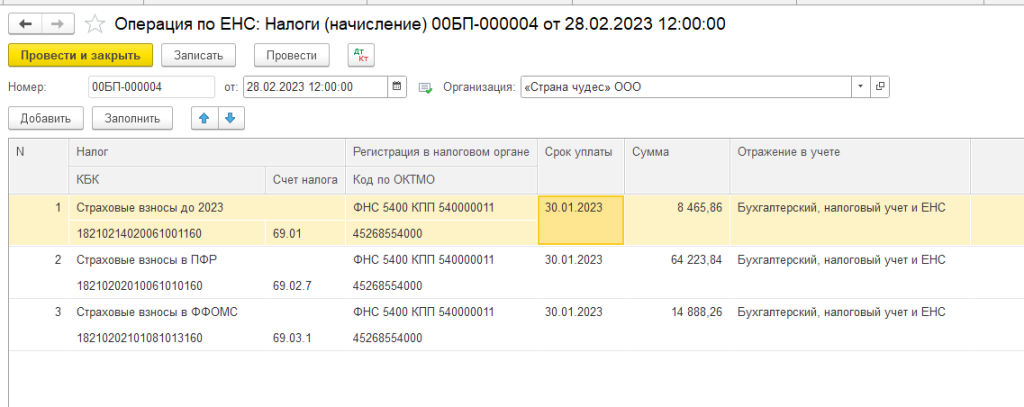

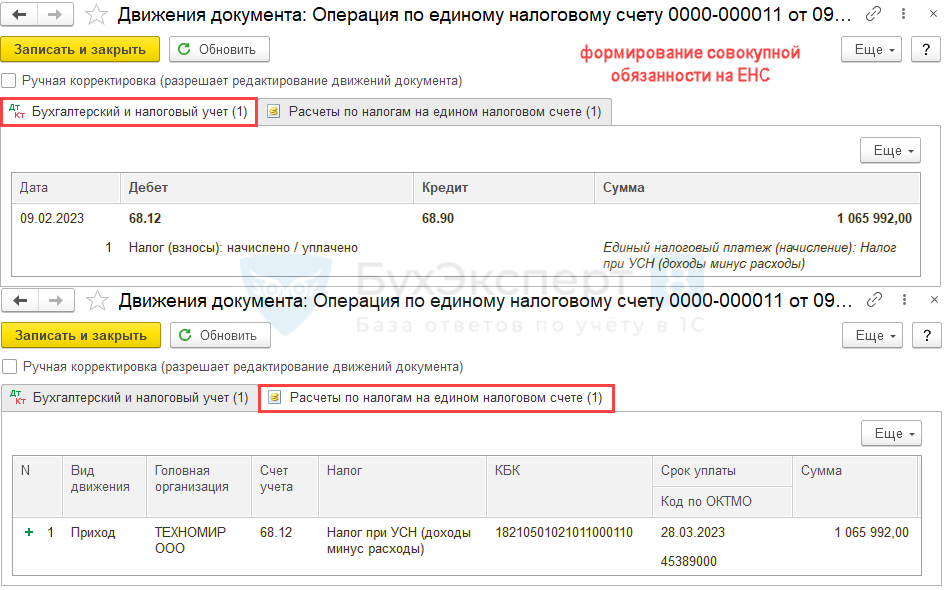

По кнопке Сформировать операцию по ЕНС сформируется документ Операция по единому налоговому счету с видом Налоги (начисление).

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

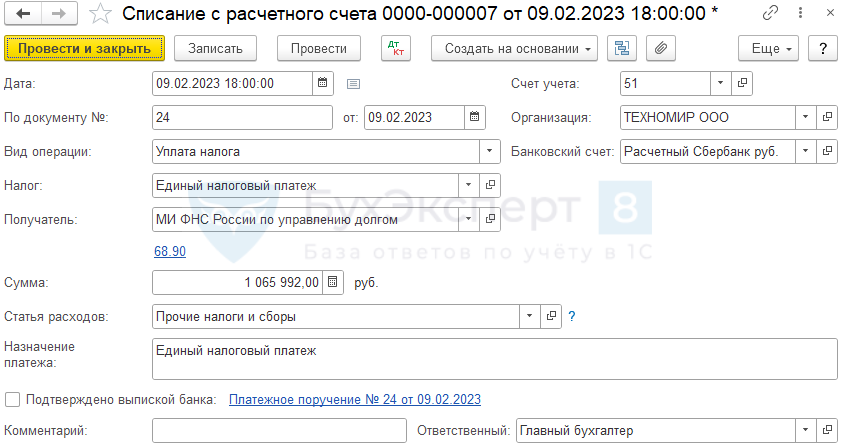

После проведения платежа в бюджет (кнопка Оплатить с банковского счета), на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

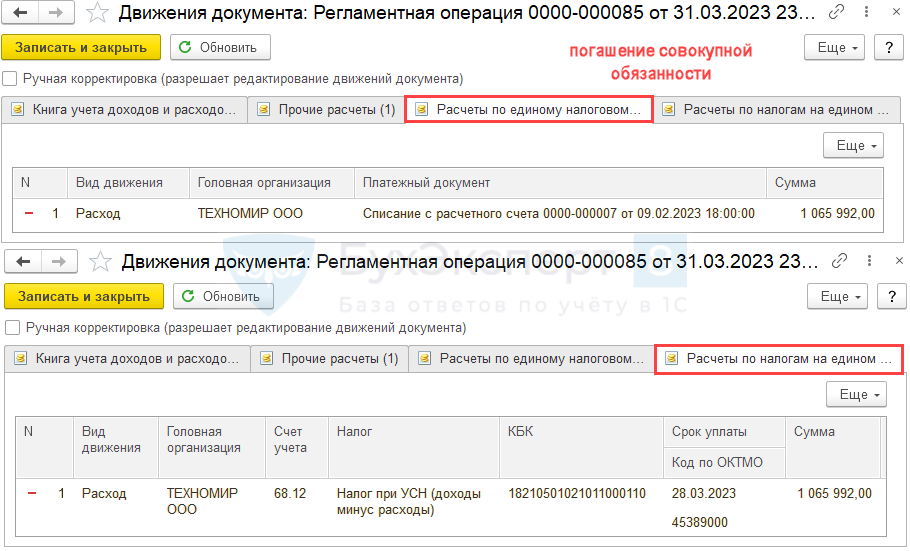

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по упрощенному налогу (за 2022 год – 28 марта 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списании с расчетного счета по уплате ЕНП.

Шаг 17. Закрытие периода

Закройте период для редактирования сотруднику, выполняющего закрытие месяца (Главный бухгалтер) – финальное закрытие в Администрирование — Настройки пользователей и прав — Даты запрета изменения.

Шаг 18. Повторная проверка и сохранение ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость и сохраните ОСВ в электронный архив (файл excel).

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по УСН за 2022, сроки уплаты УСН за 2022, как проверить в 1С правильность декларации по УСН.

См. также:

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарь бухгалтера в 1С: список задач

- Сроки уплаты налога при УСН

- Справочник Платежных поручений 2021

- Регистр Прочие расчеты

- Регистр Расходы при УСН

- Система налоговых регистров УСН

- Статусы оплаты расходов УСН

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Рассказываем, как в «1С:Бухгалтерии 8» корректируются данные налогового учета при применении УСН.

Примечание:

* О том, как исправить ошибки текущего года и прошлых лет при применении общей системы налогообложения, читайте в статьях:

- Исправление ошибки отчетного года в «1С:Бухгалтерии 8»

- Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

- Удаление ошибочного документа поступления в «1С:Бухгалтерии 8»

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета и отчетности изложены в статьях 54 и 81 НК РФ и не зависят от применяемой системы налогообложения — общей или упрощенной.

В соответствии с пунктом 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

К ошибкам (искажениям), которые не привели к занижению суммы налога, подлежащей уплате при применении УСН, можно отнести неотражение или занижение расходов, а также завышение доходов. И, конечно, образовавшуюся в результате указанных ситуаций переплату по налогу налогоплательщик заинтересован вернуть или зачесть в счет будущих платежей. Это можно сделать путем подачи уточненной декларации либо, в некоторых случаях, путем внесения изменений в данные налогового учета в текущем периоде.

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Комментируя право налогоплательщика на исправление ошибок (искажений) в текущем периоде, контролирующие органы обращают внимание на факт существования налоговой базы в текущем периоде. Если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, поскольку налоговая база признается равной нулю (п. 8 ст. 274 НК РФ, письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Что касается условия об излишней уплате налога в прошлом периоде, то, по мнению Минфина России, оно не выполняется, если в указанном периоде у организации образовался убыток, или налоговая база была равна нулю. Поэтому в таких ситуациях исправления необходимо вносить в периоде совершения ошибки (письмо от 07.05.2010 № 03-02-07/1-225).

Приведенные разъяснения относятся к корректировке налоговой базы по налогу на прибыль. Несмотря на это, считаем, что и при УСН также нельзя «править» налоговый учет в текущем периоде, если ошибка в расчете налоговой базы допущена в «нулевой» или «убыточной» декларации, или если в текущем периоде получен убыток.

Согласно статье 346.24 НК РФ налоговый учет при УСН — это учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — КУДиР).

В «1С:Бухгалтерии 8» отчет Книга доходов и расходов УСН (раздел Отчеты) заполняется автоматически на основании специальных регистров накопления. Записи в регистры учета для целей УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются хозяйственные операции. Для ручной регистрации записей регистров служит документ Запись книги учета доходов и расходов (УСН) (раздел Операции — УСН).

Датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом — кассовый метод (п. 1 ст. 346.17 НК РФ).

Порядок признания расходов зависит от условий, изложенных в пункте 2 статьи 346.17 НК РФ, обязательным из которых является их фактическая оплата.

Таким образом, при исправлении ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций в учете организации, применяющей УСН, налоговый учет корректируется в соответствии с положениями статьи 346.17 НК РФ, то есть с учетом фактора оплаты.

Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности

Исправление ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций, влечет за собой, как правило, одновременную корректировку как налогового, так и бухгалтерского учета. Исключение составляют индивидуальные предприниматели (ИП), которые бухгалтерский учет вести не обязаны (ст. 6 Федерального закона от 06.12.2011 № 402?ФЗ).

В бухгалтерском учете ошибки и их последствия необходимо исправлять в соответствии с Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н.

Порядок исправления ошибки и корректировки бухгалтерской отчетности зависит от существенности ошибки и момента ее обнаружения. Например, существенная ошибка прошлых лет, выявленная после даты подписания бухгалтерской отчетности, может привести к тому, что в ряде случаев организации придется представлять пересмотренную бухгалтерскую отчетность или, что гораздо серьезнее, исправлять сравнительные показатели бухгалтерской отчетности путем ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

При этом следует учитывать, что не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете (отчетности), выявленные в результате получения новой информации, недоступной на момент его отражения (п. 2 ПБУ 22/2010). На указанные ситуации, которые не являются ошибками, положения ПБУ 22/2010 не распространяются, а это значит, что в бухгалтерском учете такие искажения нужно исправлять на момент их выявления без ретроспективного пересчета. Не всегда, правда, понятно, каким образом определить критерий доступности информации.

В любом случае, субъектам малого предпринимательства (а к ним относится большинство упрощенцев) разрешено исправлять все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок, то есть учитывать в составе прочих доходов или расходов текущего отчетного периода без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Корректировка реализации отчетного года

Корректировка реализации отчетного года

В «1С:Бухгалтерия 8» редакции 3.0 существуют механизмы автоматической корректировки данных налогового и бухгалтерского учета (в упрощенном порядке) через специальные документы. Рассмотрим, как в программе можно отразить корректировку реализации отчетного года при применении УСН.

Пример 1

ООО «Ромашка» применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

В декабре 2016 года на расчетный счет ООО «Ромашка» поступили денежные средства на сумму 25 000,00 руб. в качестве предоплаты от оптового покупателя. В этом же месяце данному покупателю реализовано 50 единиц товара на сумму 25 000,00 руб. Указанный товар полностью оплачен поставщику.

В феврале 2017 года оптовый покупатель обнаружил скрытый дефект в 10 единицах товара. По согласованию с ООО «Ромашка» покупатель вместо возврата некачественного товара утилизировал его, а от ООО «Ромашка» покупателю передан скорректированный первичный документ.

Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

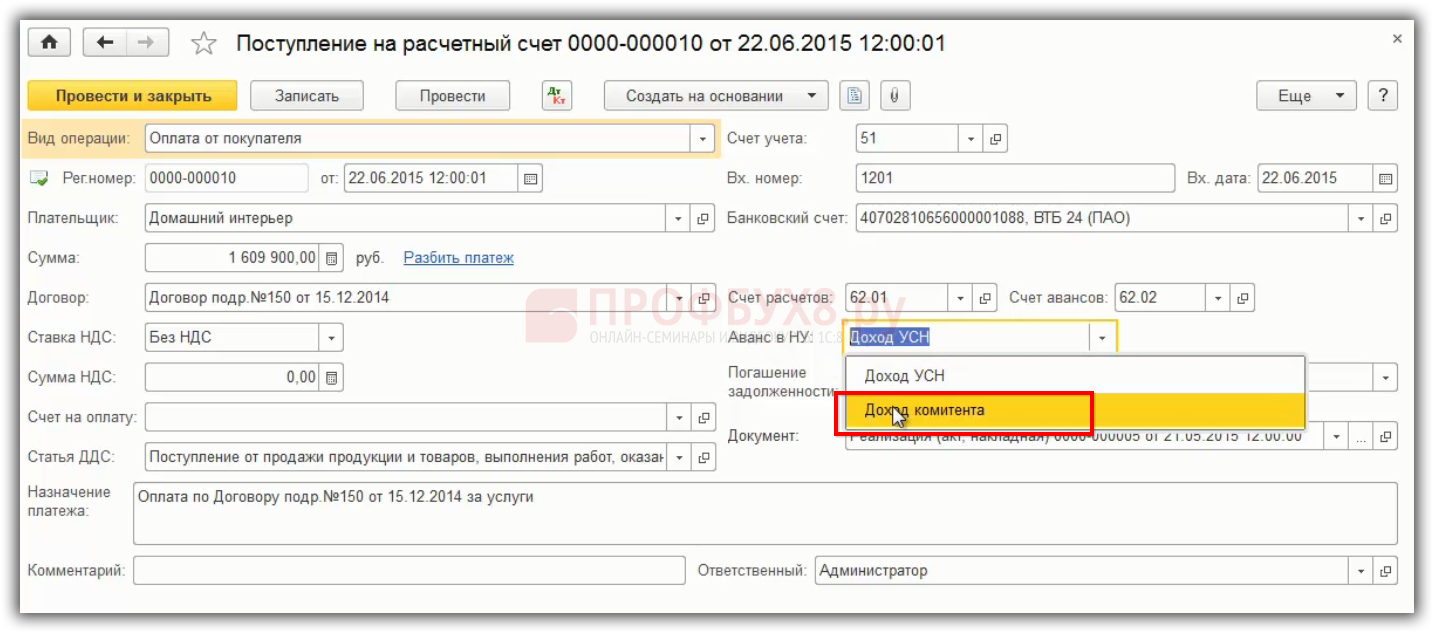

Поступление денежных средств от оптового покупателя регистрируется в программе документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Оплата от покупателя. Организация, применяющая УСН, в поле Аванс в НУ должна в явном виде указать порядок учета авансов для целей налогового учета. По условиям Примера 1 в данном поле надо указать значение: Доход УСН, выбрав его из предложенного программой списка.

При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму предоплаты (25 000,00 руб.).

Сумма 25 000,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве дохода УСН.

Реализация товаров в оптовой торговле отражается стандартным документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость товара (12 500,00 руб.);

- Дебет 62.02 Кредит 62.01

- — на зачтенную сумму предоплаты (25 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации товара (25 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся записи в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

Поскольку проданный товар оплачен поставщику, то сумма 12 500,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве расходов УСН.

Суммы доходов и расходов от результата совершения данной сделки, отраженные в регистре Книга учета доходов и расходов (раздел I), автоматически попадают в Раздел I КУДиР за 2016 год:

- в графу «Доходы, учитываемые при исчислении налоговой базы» — сумма оплаты за реализованный товар (25 000,00 руб.);

- в графу «Расходы, учитываемые при исчислении налоговой базы» — себестоимость проданного товара, оплаченная поставщику (12 500,00 руб.).

Допустим, в феврале 2017 года бухгалтерская служба ООО «Ромашка» получила информацию о том, что покупатель обнаружил брак принятого на учет товара и утилизировал его по договоренности с продавцом.

В этом случае в программе необходимо отразить изменения в бухгалтерском и налоговом учете и сформировать соответствующий первичный документ*.

Примечание:

* Эксперты 1С рассказывали о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя, в статье Исправление и корректировка первички в „1С:Бухгалтерии 8″ (ред. 3.0).

Для корректировки данных бухгалтерского и налогового учета, а также для формирования исправленных первичных документов, переданных покупателю, в «1С:Бухгалтерии 8» предназначен документ Корректировка реализации (раздел Продажи). Документ удобнее всего формировать на основании документа Реализация (акт, накладная) (кнопка Ввести на основании). На закладке Главное в поле Вид операции доступны следующие операции:

- Корректировка по согласованию сторон — регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Если поставщик является плательщиком НДС, то он должен в данном случае выставить покупателю корректировочный счет-фактуру;

- Исправление в первичных документах — используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик-плательщик НДС, исправляя первичные документы, выставляет покупателю исправленный счет-фактуру.

Правильная квалификация указанных операций чрезвычайно важна для целей учета НДС. На бухгалтерские проводки и записи в регистры налогового учета для целей УСН выбранный вид операции в документе Корректировка реализации не влияет.

По условиям Примера 1 на момент продажи товара у ООО «Ромашка» отсутствовали сведения о наличии в нем скрытых дефектов.

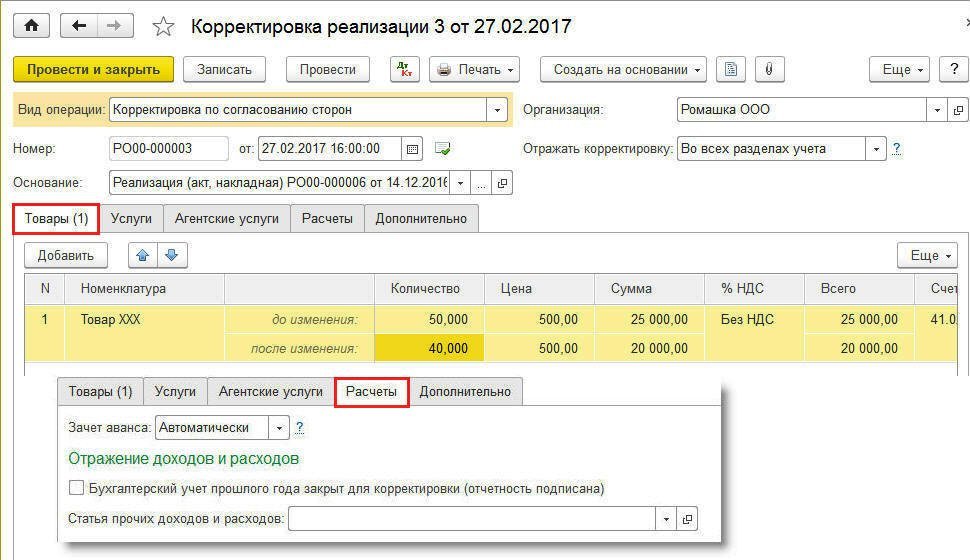

Поэтому в документе Корректировка реализации следует выбрать вид операции Корректировка по согласованию сторон, которая достоверно отражает суть хозяйственной операции (рис. 1).

Рис. 1. Корректировка реализации

В поле Отражать корректировку необходимо оставить установленное по умолчанию значение Во всех разделах учета, тогда после проведения документа будут сформированы движения по регистрам бухгалтерского и налогового учета.

Табличная часть закладки Товары заполняется автоматически на основании выбранного документа Реализация (акт, накладная). Каждой строке исходного документа соответствуют две строки в документе корректировки:

- до изменения;

- после изменения.

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. В строке после изменения нужно указать исправленные количественные показатели, при этом новые суммовые показатели пересчитаются автоматически.

Форма документа Корректировка реализации на закладке Расчеты видоизменяется в зависимости от периода внесения изменений в документ-основание.

Если документ Корректировка реализации корректирует реализацию:

- текущего года — дополнительные параметры для отражения доходов и расходов от корректировки указывать не требуется, поскольку все корректировки будут вноситься в текущем году.

- прошлого года — на закладке Расчеты в группе Отражение доходов и расходов появляется дополнительный параметр: Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана).

По условиям Примера 1 исправления в данные учета вносятся в 2017 году, но до подписания бухгалтерской отчетности за 2016 год, поэтому флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) устанавливать не нужно.

Несмотря на то, что документ Корректировка реализации датирован февралем 2017 года, после проведения документа часть проводок формируется датой 31.12.2016, а именно:

- СТОРНО Дебет 90.02.1 Кредит 41.К

- — на себестоимость бракованного товара (-2 500,00 руб.);

- СТОРНО Дебет 76.К Кредит 90.01.1

- — на сумму выручки от реализации товара (-5 000,00 руб.);

- Дебет 99.01.1 Кредит 90.09

- — на сумму корректировки финансового результата (2 500,00 руб.).

Скорректированные таким образом данные бухгалтерского учета автоматически попадут в бухгалтерскую отчетность за 2016 год.

На дату документа Корректировка реализации (27.02.2017) формируются следующие бухгалтерские проводки:

- СТОРНО Дебет 41.К Кредит 41.01

- — на сумму корректировки товара (-2 500,00 руб.);

- СТОРНО Дебет 62.01 Кредит 76.К

- — на сумму корректировки расчетов с покупателем (-5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Счет 76.К «Корректировка расчетов прошлого периода» служит для учета результата корректировки расчетов с контрагентами, которая была выполнена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Счет 41.К «Корректировка товаров прошлого периода» служит для учета результата корректировки товарных остатков, которая была выполнена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Нетрудно заметить, что суммы по счетам 76.К и 41.К проходят транзитом, для чего же тогда они нужны? Благодаря специальным счетам 76.К и 41.К информация по расчетам с контрагентами и остаткам по товарам попадает в нужный раздел отчетности, но при этом данная информация не может быть использована до момента отражения корректировки. Когда этот момент наступает — расчеты с контрагентами и остатки по товарам переносятся на «обычные» счета расчетов или товаров.

Например, товары, оприходованные на счет 41.К в результате корректировки прошлого года, отражаются по строке 1210 «Запасы» бухгалтерского баланса, но не могут быть использованы в проводках до момента отражения корректировки в текущем году.

Для целей налога, уплачиваемого в связи с применением УСН, в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН также вводятся корректирующие записи.

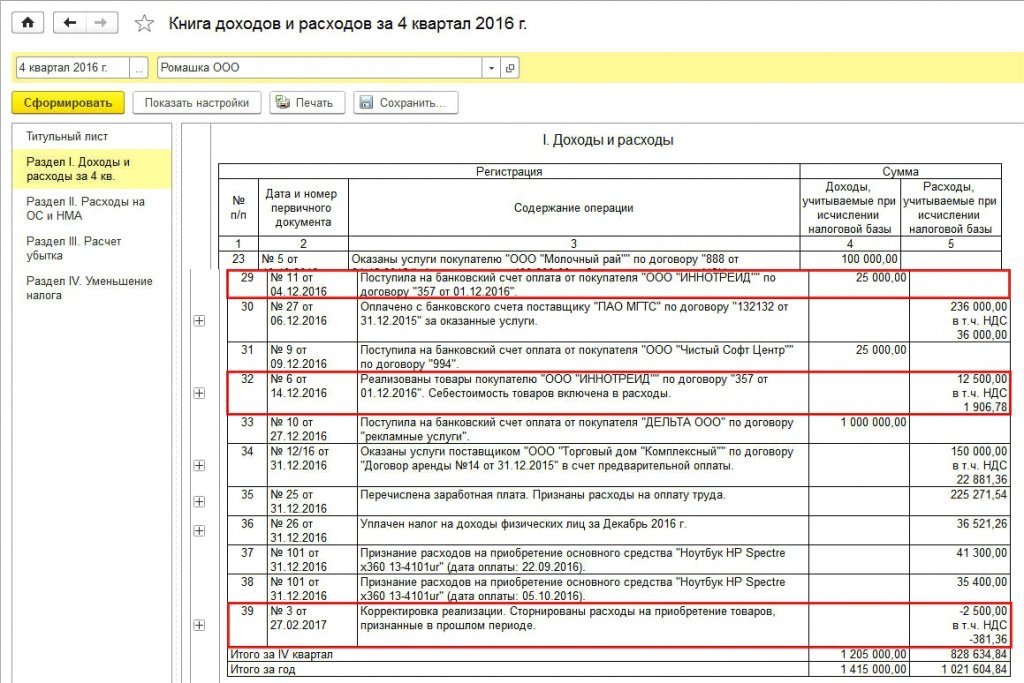

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 2 500,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается последней строкой (рис. 2).

Рис. 2. Книга доходов и расходов за IV квартал 2016 года

На признание доходов документ Корректировка реализации никак не влияет, поскольку при УСН применяется кассовый метод, и доходы признаются в момент получения денежных средств от покупателя.

Для формирования отдельного первичного документа, фиксирующего новую стоимость проданных товаров, можно воспользоваться одной из печатных форм, которые предлагает программа в составе команд, вызываемых по кнопке Печать:

- Соглашение об изменении стоимости;

- Универсальный корректировочный документ (УКД) со статусом 2.

В печатной форме соглашения (УКД) указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (УПД).

При выборе вида операции Исправление в первичных документах в документе Корректировка реализации доступны печатные формы первичных документов:

- Товарная накладная (ТОРГ-12) с внесенными исправлениями;

- Универсальный корректировочный документ (УКД) со статусом 2.

При автоматическом заполнении налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

Десять единиц товара, оприходованного в результате корректировки и фактически утилизированного покупателем, необходимо списать. В зависимости от условий конкретной хозяйственной операции бракованный товар списывается либо на прочие расходы, либо на расчеты по претензиям, предъявленным поставщику, либо на расчеты с персоналом по возмещению материального ущерба.

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет

Теперь рассмотрим, как в бухгалтерском и налоговом учете отражается корректировка реализации прошлых лет. Изменим условия предыдущего примера:

Пример 2

Информация об обнаружении покупателем брака в товаре поступила в ООО «Ромашка» в мае 2017 года после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

В этом случае на закладке Расчеты документа Корректировка реализации нужно установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) и указать статью прочих доходов и расходов, например, Прибыль (убыток) прошлых лет.

После проведения документа Корректировка реализации с указанными настройками сформируются следующие бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- — на сумму прочих доходов, выявленных в результате корректировки реализации товара (2 500,00 руб.);

- Дебет 91.02 Кредит 62.01

- — на сумму прочих расходов (5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Дата проводок соответствует дате документа Корректировка реализации (май 2017 года).

В налоговом учете, по сравнению с Примером 1, ничего не поменяется: в регистре Книга учета доходов и расходов (раздел I) сторнируются расходы на приобретение товаров, признанные в прошлом периоде, а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой. Но, в отличие от Примера 1, декларация по УСН была представлена до внесенных корректировок.

Поскольку завышены расходы прошлого налогового периода, а, значит, занижена сумма налога, то организация обязана представить уточненную декларацию по УСН за 2016 год.

При автоматическом заполнении уточненной налоговой декларации выполненная корректировка отразится в составе показателей Раздела 2.2.

Для дополнительного начисления налога, уплачиваемого в связи с применением УСН, в связи с увеличением налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в мае 2017 года) в программу нужно ввести бухгалтерскую запись с помощью документа Операция:

- Дебет 99.01.1 Кредит 68.12

- — на сумму доначисленного налога (2 500,00 х 15 % = 375 руб.).

Такую проводку нужно делать только в том случае, когда сумма налога, исчисленного за налоговый период в общем порядке (с учетом внесенных корректировок), превышает величину минимального налога.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ).

Корректировка расходов отчетного года

Корректировка расходов отчетного года

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления текущего года, если налогоплательщиком применяется упрощенная система налогообложения с объектом «Доходы минус расходы».

Пример 3

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило 200 000,00 руб. (в т. ч. НДС 18 %), из которых 100 000,00 руб. составляет арендная плата за IV квартал, и 100 000,00 руб. — обеспечительный платеж в сумме 100 000,00 руб.

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 200 000,00 руб.

В феврале 2017 года ошибка была обнаружена и исправлена. Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Затраты на аренду офисного помещения отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). В результате проведения документа были сформированы бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (200 000 руб.);

- Дебет 26 Кредит 60.01

- — на стоимость аренды помещения (200 000 руб.).

Сумма 200 000,00 отражена в регистре Книга учета доходов и расходов (раздел I) в качестве расхода УСН.

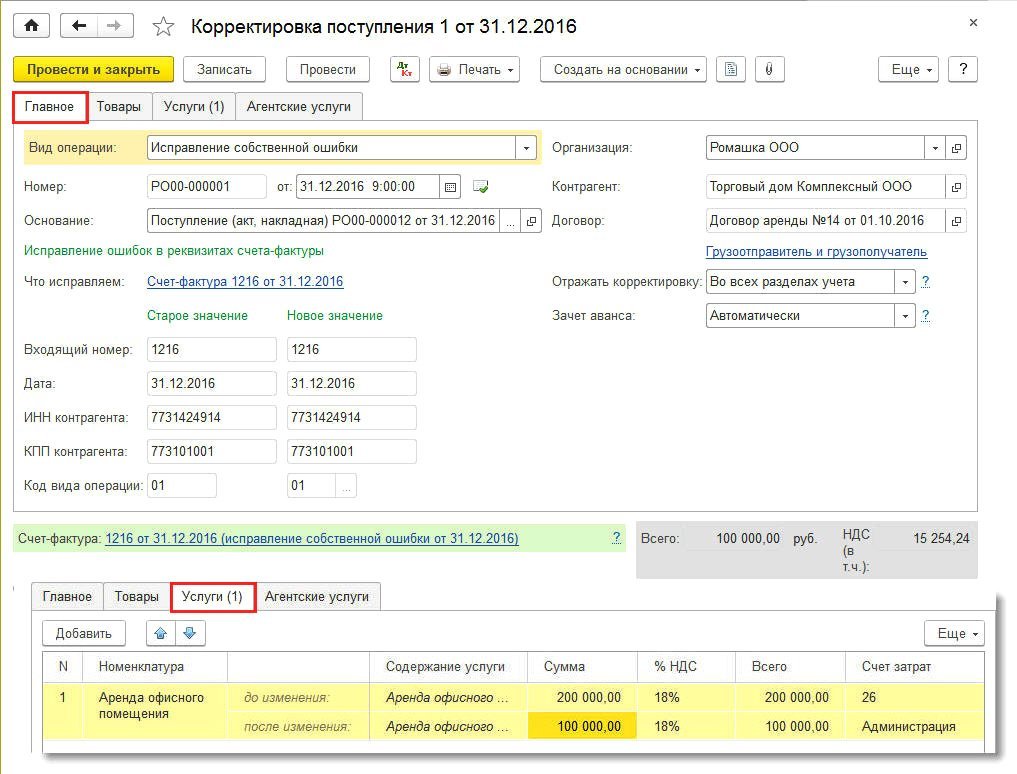

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов, воспользуемся документом Корректировка поступления, который сформируем на основании документа Поступление (акт, накладная).

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2016 года (поле от).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон;

- Исправление собственной ошибки. Данная операция предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 3 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 3).

Рис. 3. Корректировка поступления

Табличная часть на закладке Услуги заполняется автоматически по документу, указанному в поле Основание. В строке после изменения нужно указать исправленные суммовые показатели.

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- СТОРНО Дебет 26 Кредит 60.01

- — на ошибочное завышение стоимости аренды помещения (-100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I) и Расшифровка КУДиР.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 100 000,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается в хронологическом порядке по дате документа Корректировка поступления, то есть 31.12.2016.

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет

Для упрощения учета по налогу, уплачиваемому в связи с применением УСН, в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм автоматической корректировки налогового учета в документе Корректировка поступления.

Если ошибки (искажения) привели:

- к завышению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся за тот налоговый период, к которому относятся данные расходы. В этом случае необходимо представить уточненную декларацию за прошлый налоговый период;

- к занижению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся в текущем периоде, то есть датой корректировки. Уточненную декларацию за прошлый налоговый период представлять не требуется, но программа не проверяет, был ли убыток в прошлом налоговом периоде.

Согласно этим правилам, если корректировка реализации была связана с увеличением количества проданных товаров, то корректировки в налоговом учете будут вноситься всегда в текущем периоде, независимо от периода внесения изменений.

При этом необходимо иметь в виду следующее: если ошибка, связанная с занижением расходов прошлого налогового периода, автоматически исправлена в текущем периоде, но при этом получен убыток в текущем периоде или в том периоде, к которому относится ошибка, то пользователю придется скорректировать данные налогового учета вручную и представить уточненную декларацию за прошлый налоговый период.

Пример 4

Техническая ошибка, допущенная в учете ООО «Ромашка» и описанная в Примере 3, обнаружена после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

Для исправления ошибок, которые привели к завышению затрат прошлого налогового периода, также используется документ Корректировка поступления с видом операции Исправление собственной ошибки. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату обнаружения ошибки, например, 22.05.2017.

После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток) прошлых лет, выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги не отличается от порядка, описанного в Примере 3.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки, датированные 22.05.2017:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- Дебет 60.01 Кредит 91.01

- — на сумму прочего дохода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

А в налоговом учете для целей УСН выполненные корректировки отражаются следующим образом:

- в регистре накопления Книга учета доходов и расходов (раздел I) сторнируются расходы на аренду, признанные в прошлом периоде;

- в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой, а в отчет Книга доходов и расходов УСН за 2017 год указанная корректировка не попадает;

- при автоматическом заполнении уточненной налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

А теперь рассмотрим пример, когда расходы, относящиеся к прошлому налоговому периоду, увеличиваются.

Пример 5

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило арендную плату за IV квартал в сумме 200 000,00 руб. (в т. ч. НДС 18 %).

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 100 000,00 руб. Данная техническая ошибка обнаружена после представления налоговой декларации по УСН за 2016 год и после подписания бухгалтерской отчетности за 2016 год. По данным налогового учета в 2016 году доходы превышали расходы.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (100 000 руб.);

- Дебет 91.02 Кредит 60.01

- — на сумму прочего расхода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

При этом в регистре Книга учета доходов и расходов (раздел I) в текущем периоде отражается расход на аренду в сумме 100 000,00 руб.

Соответственно, указанная сумма отражается в Разделе I отчета Книга доходов и расходов УСН за 2017 год в составе расходов, учитываемых при исчислении налоговой базы. Уточненную декларацию за 2016 год представлять не требуется.

Если документы вида Корректировка реализации и Корректировка поступления не подходят для корректировки данных налогового учета при УСН, то следует использовать документ Запись книги учета доходов и расходов (УСН).

Для ввода записи в Раздел I книги учета доходов и расходов нужно вручную заполнить закладку I. Доходы и расходы, где указать сведения, соответствующие аналогичным полям КУДиР — дату и № первичного документа, содержание, доходы и расходы, учитываемые при расчете налога УСН. Можно ввести записи и в Раздел II КУДиР, используя закладки II. Расчет расходов на приобретение ОС и II. Расчет расходов на приобретение НМА.

При применении упрощенной системы налогообложения (УСН) объектом налогообложения могут быть доходы организации либо доходы за вычетом расходов. Рассмотрим, как избежать ошибки и правильно отразить некоторые виды доходов и расходов в 1С 8.3 для того, чтобы правильно заполнить КУДиР.

Содержание

- 1 Как определяются доходы при УСН

- 2 Доходы при получении оплаты за товар при УСН 1С 8.3

- 3 Доходы от посреднических сделок при УСН в 1С 8.3

- 4 Расходы на приобретение ОС при УСН В 1С 8.3

- 4.1 Признание расходов на приобретение ОС при УСН в 1С 8.3

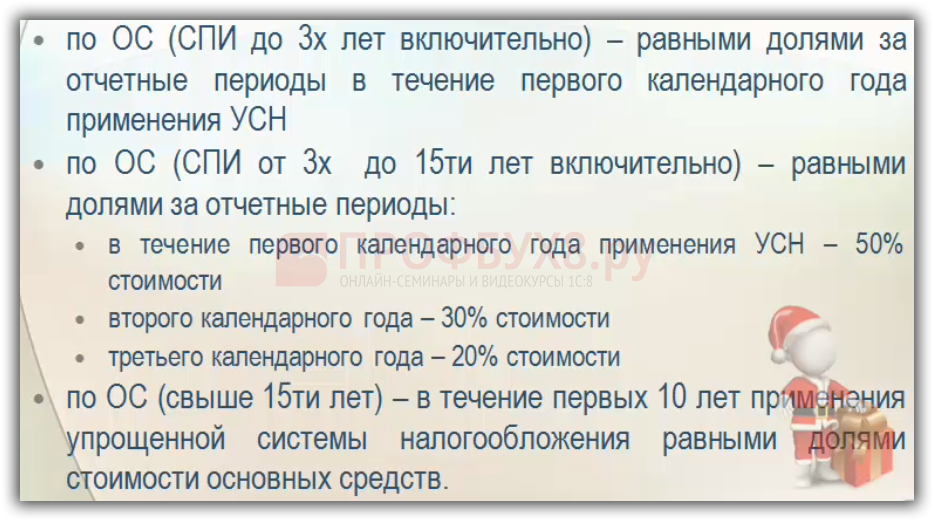

- 4.2 Признание расходов на приобретение ОС до перехода на УСН в 1С 8.3

- 4.3 Вам будет интересно

Как определяются доходы при УСН

«Упрощенцами» доходы определяются по кассовому методу и попадают в КУДиР 1С следующим образом:

- На дату поступления денежных средств на банковский счет или в кассу, при этом аванс также является доходом.

- На дату получения иного имущества, работ, услуг, прав. Например, расчет бартером является доходом при УСН.

- На дату погашения задолженности покупателем иным способом. Например, взаимозачет является доходом при УСН (п. 1 ст. 346.17 НК РФ).

Два последних случая – это также доход для УСН. Об этом не стоит забывать, когда производится, например, корректировка задолженности. В этом случае нужно делать вручную записи в КУДиР по неденежным движениям, которые образуют доход для «упрощенцев».

Доход при УСН попадает в КУДиР и включается в налогооблагаемую базу. Доходы попадают в графу 4 «Доходы» Раздела 1 Книги учета доходов и расходов.

В доходах сумма выручки учитывается на день зачисления денег на расчетный счет в силу Письма УФНС РФ по г. Москве от 26.11.2010 № 16-15/124515.

Доходы при получении оплаты за товар при УСН 1С 8.3

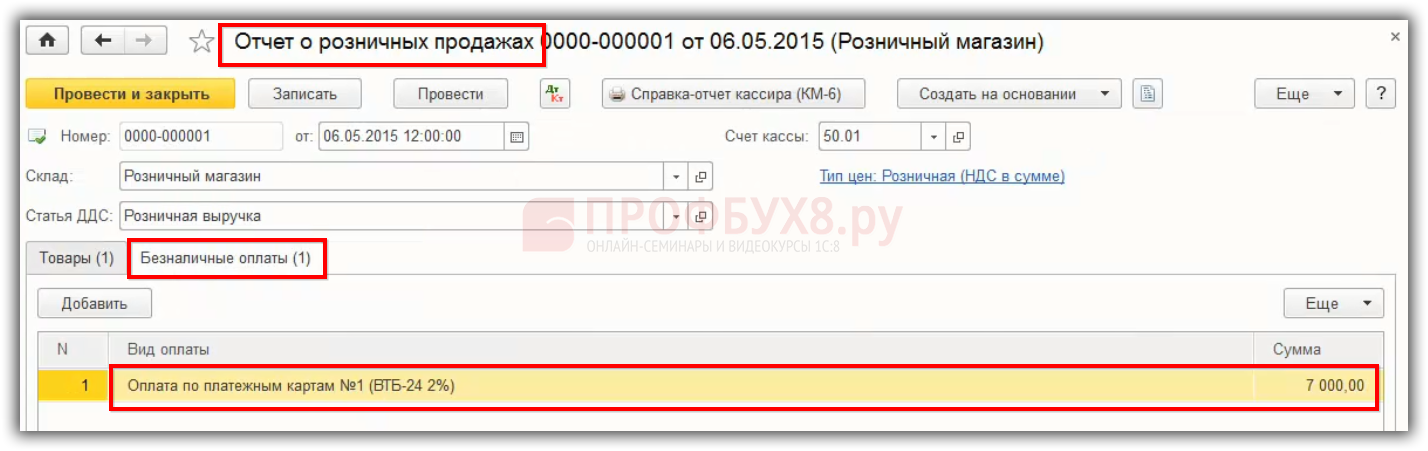

При розничной торговле за товар покупатели могут рассчитываться банковской карточкой. В 1С 8.3 данная операция утверждается в документе «Отчет о розничных продажах» на закладке «Безналичные оплаты»:

Для «упрощенцев» доходом будет считаться общая суммы дохода. Следует учесть, что сумма оплаты, которая приходит на расчетный счет из банка, приходит за минусом комиссии, которую банк снимает за эквайринг.

В КУДиР необходимо проверить, чтобы попала общая сумма дохода, без учета удержанной комиссии, то есть вся сумма, которую заплатил покупатель со своей карты. Таким образом, если оплата из банка приходит за минусом комиссии, то в КУДиР необходимо отразить полную сумму дохода, не вычитая банковскую комиссию.

Для того чтобы в 1С 8.3 в КУДиР попала правильная сумма по оплате, в «Отчете о розничных продажах» необходимо правильно заполнить информацию о платеже банковской карточкой. Главное, чтобы при поступлении денег на расчетный счет в банковской строке документа «Поступление на расчетный счет» был вид операции «Поступления от продаж по платежным картам и банковским кредитам». Тогда программа 1С 8.3 автоматически включит правильно в графу «Доходы» всю общую сумму оплаты, а не только ту сумму, которая поступила на расчетный счет за минусом комиссии.

Более подробно как при УСН правильно отражать доходы в КУДиР при получении оплаты за товар по платежным картам либо через платежных агентов рассмотрено в статье “Как отражать доходы при УСН в 1С 8.3“.

Доходы от посреднических сделок при УСН в 1С 8.3

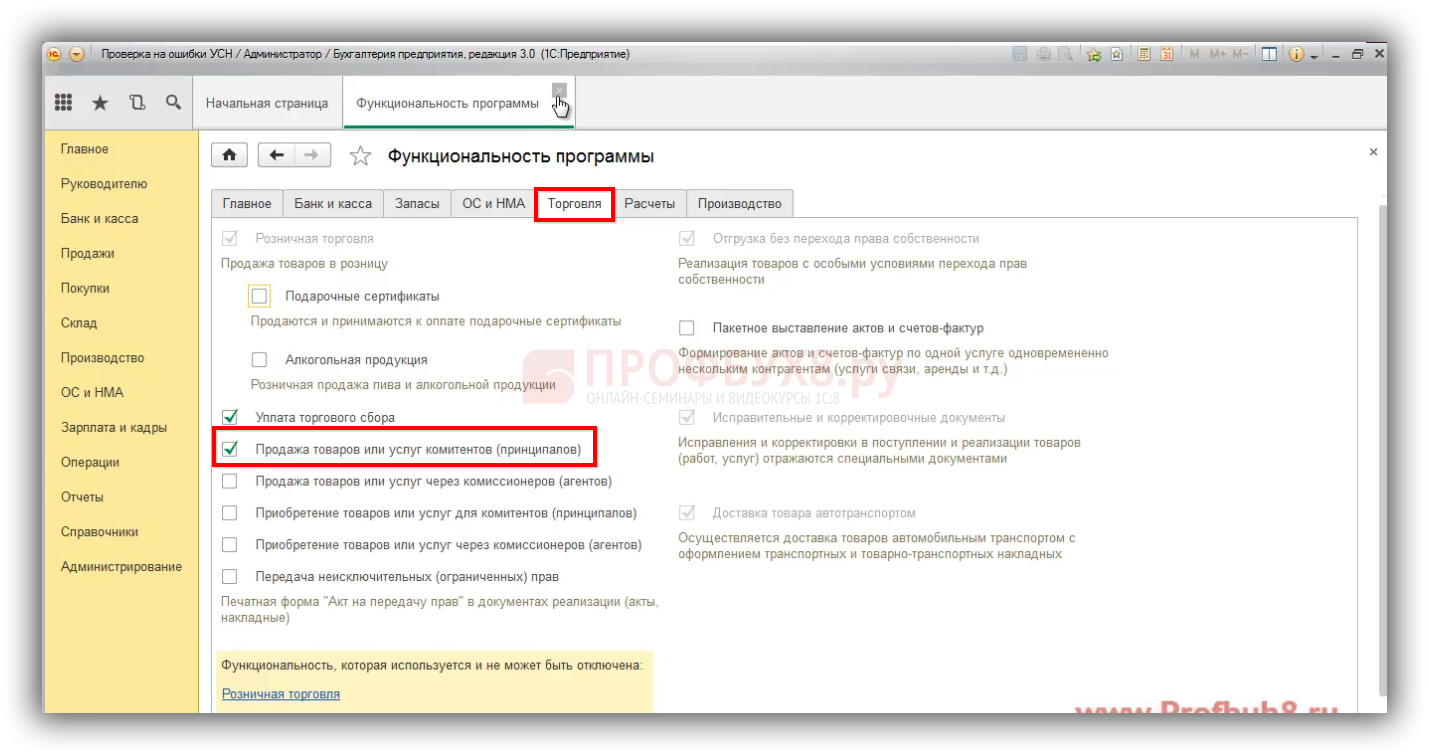

Если «упрощенец» является посредником, то в «функциональности» программы 1С 8.3 на закладке «Торговля» устанавливаются галочки по осуществлению посреднической деятельности в виде комиссионера:

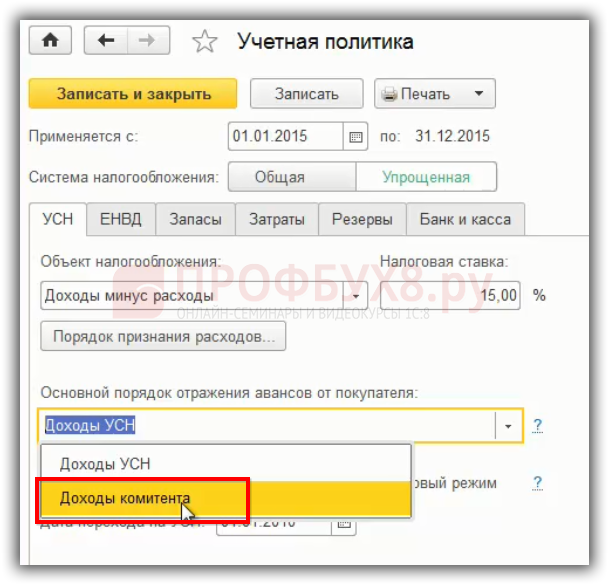

Тогда в Учетной политике по УСН идет настройка «Основной порядок отражения авансов от покупателя». Таким образом, если в организации при УСН наибольшее количество операций связанны с комиссионной торговлей, то есть доход организации – это доход комитента, то в этом случае в 1С 8.3 отражаются доходы комитента:

В 1С 8.3 в банковских выписках «Поступление на расчетный счет» доход комитента отражается в поле «Аванс в НУ»:

Если в поле «Аванс в НУ» отражается «Доход комитента», то этот доход не попадает в КУДиР, потому что это доход комитента, и он не должен попадать в налогооблагаемую базу.

Если «упрощенец» является посредником (комиссионером), то доходом будет являться только вознаграждение от посреднической деятельности, которое будет учитываться в КУДиР.

Если комитент перечисляет вознаграждение комиссионеру на расчетный счет, то здесь ошибок не возникает. Но, как правило вознаграждение удерживается с оплаты конечного покупателя. В данном случае при зачете, удержанная сумма будет являться доходом.

Для того чтобы в 1С 8.3 сумма вознаграждения при зачете автоматически попала в КУДиР необходимо оформить документ «Отчет комитенту» – закладка «Расчеты» – строка «Доходы УСН (вознаграждение)».

Для комитента доходом будет являться вся сумма дохода, поступающая на счет комиссионера (агента) не вычитая вознаграждение.

В статье “Посреднические операции при УСН в 1С 8.3” на примере изучено как отразить посредническую операцию в 1С 8.3, в которой посредник (комиссионер, агент) при УСН реализует товары комитенту.

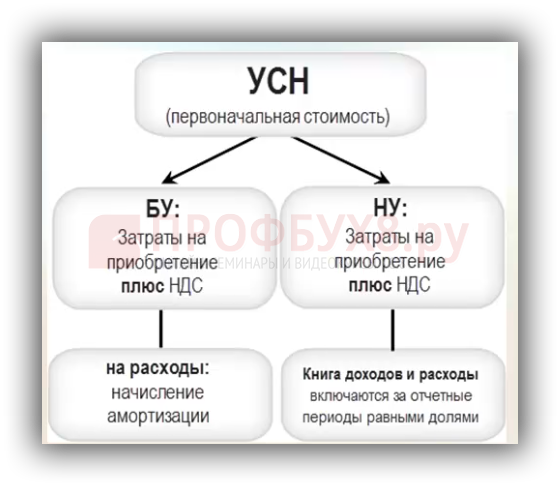

Расходы на приобретение ОС при УСН В 1С 8.3

- В бухгалтерском учете расходы по приобретенным ОС включаются методом начисления через амортизацию.

- В налоговом учете при УСН учитываются все затраты, в том числе НДС. Это единственный актив, который включается в КУДиР полностью с суммой НДС:

Как учитывается расход по приобретенным ОС в КУДиР зависит от того, когда приобретено ОС: либо организация приобрела ОС, когда применяла УСН, либо до перехода на УСН.

Признание расходов на приобретение ОС при УСН в 1С 8.3

Для того чтобы учесть расходы по приобретенным ОС в КУДиР необходимо:

- Принять ОС к учету, то есть ввести его в эксплуатацию;

- Оплатить стоимость ОС поставщику. Без оплаты расход по приобретенным ОС не может попадать в КУДиР.

Если за ОС оплата производится частями, то данная частичная оплата попадает в КУДиР в виде расходов. То есть каждая часть оплаты – это одна часть ОС.

В 1С 8.3 при частичной оплате за ОС организуется учет каждой оплаченной части ОС как отдельного объекта для налогового учета, в силу Письма ФНС РФ от 06.02.2012 № ЕД-4-3/1818.

Расходы принимаются за отчетные периоды равными долями. Например, организацией, в период применения УСН, ОС введено в эксплуатацию стоимостью 100 000 рублей. В раздел 1 КУДиР расходы по ОС попадают следующим образом:

- 31 марта – 25 000 рублей (100 000 рублей / 4 квартала)

- 30 июня – 25 000 рублей (100 000 рублей / 4 квартала)

- 30 сентября – 25 000 рублей (100 000 рублей / 4 квартала)

- 31 декабря – 25 000 рублей (100 000 рублей / 4 квартала)

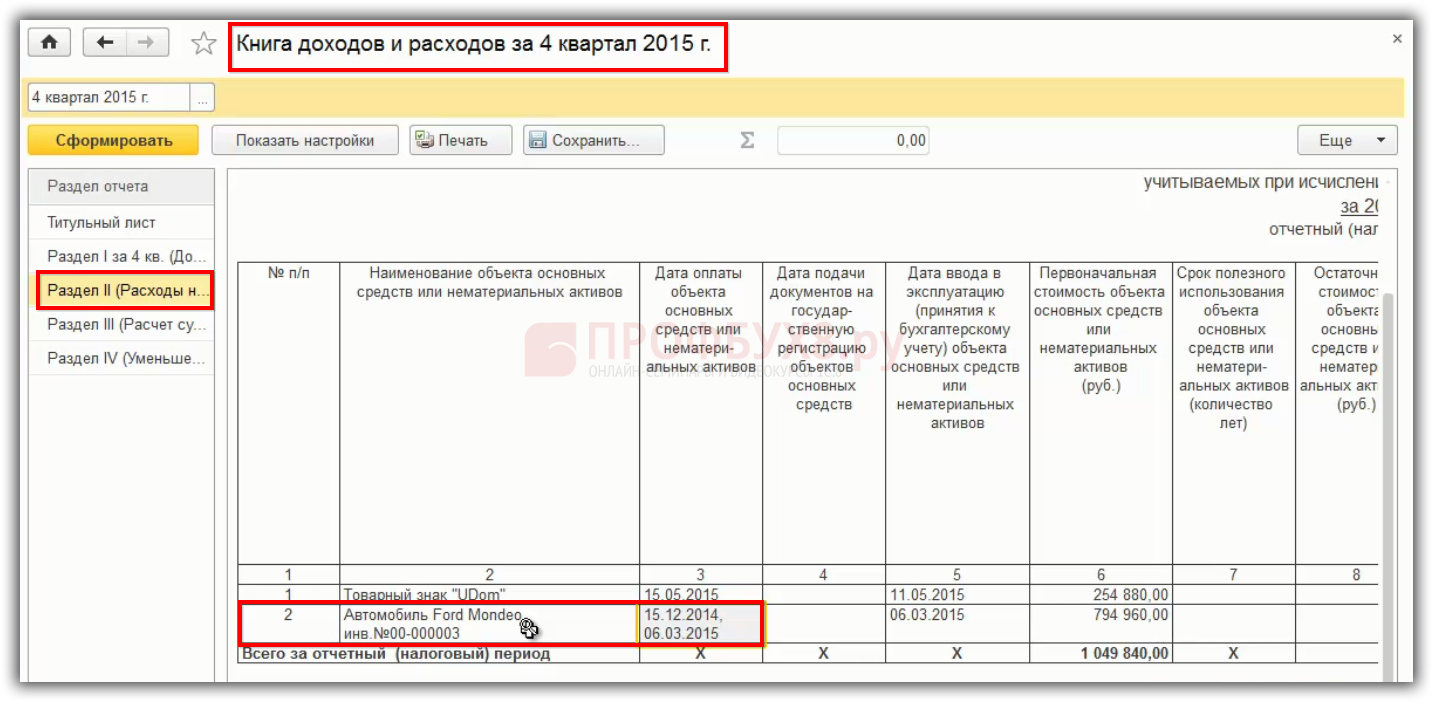

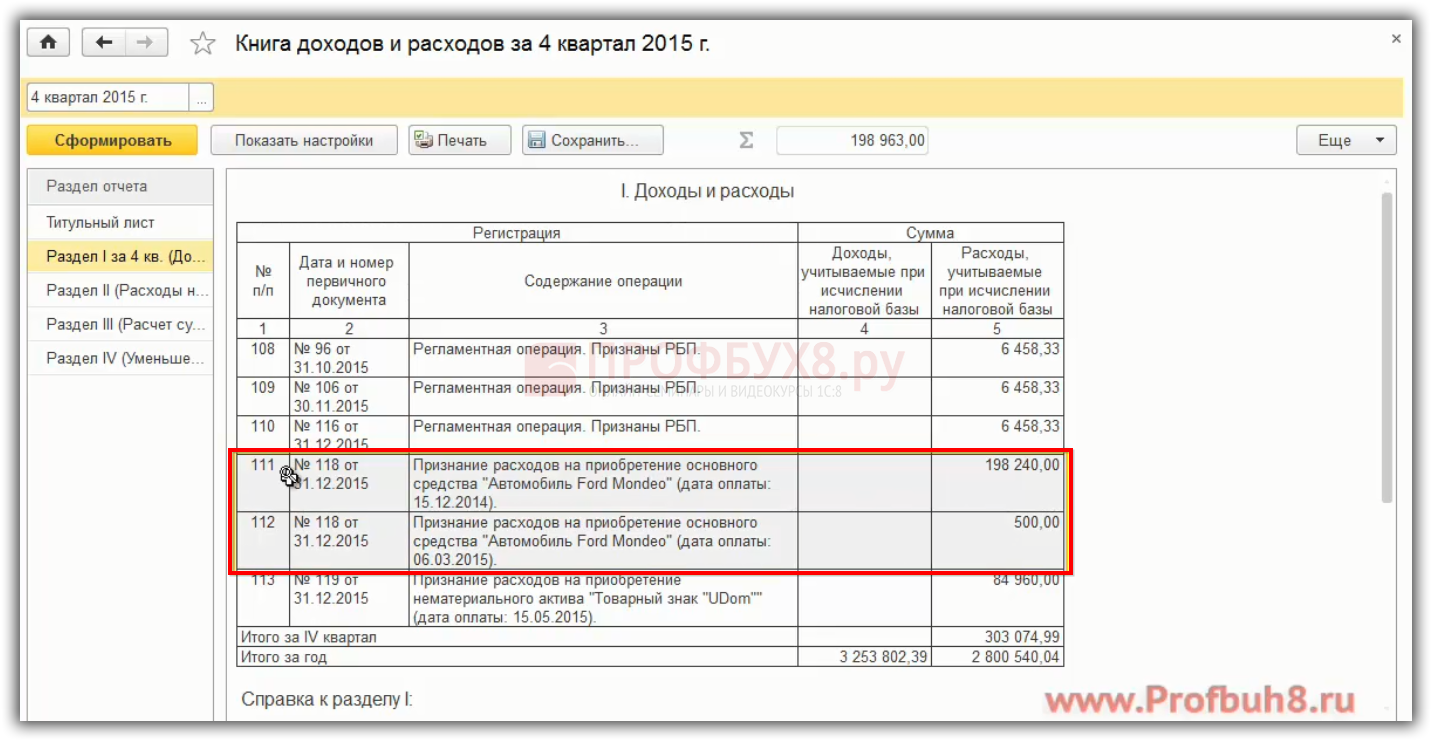

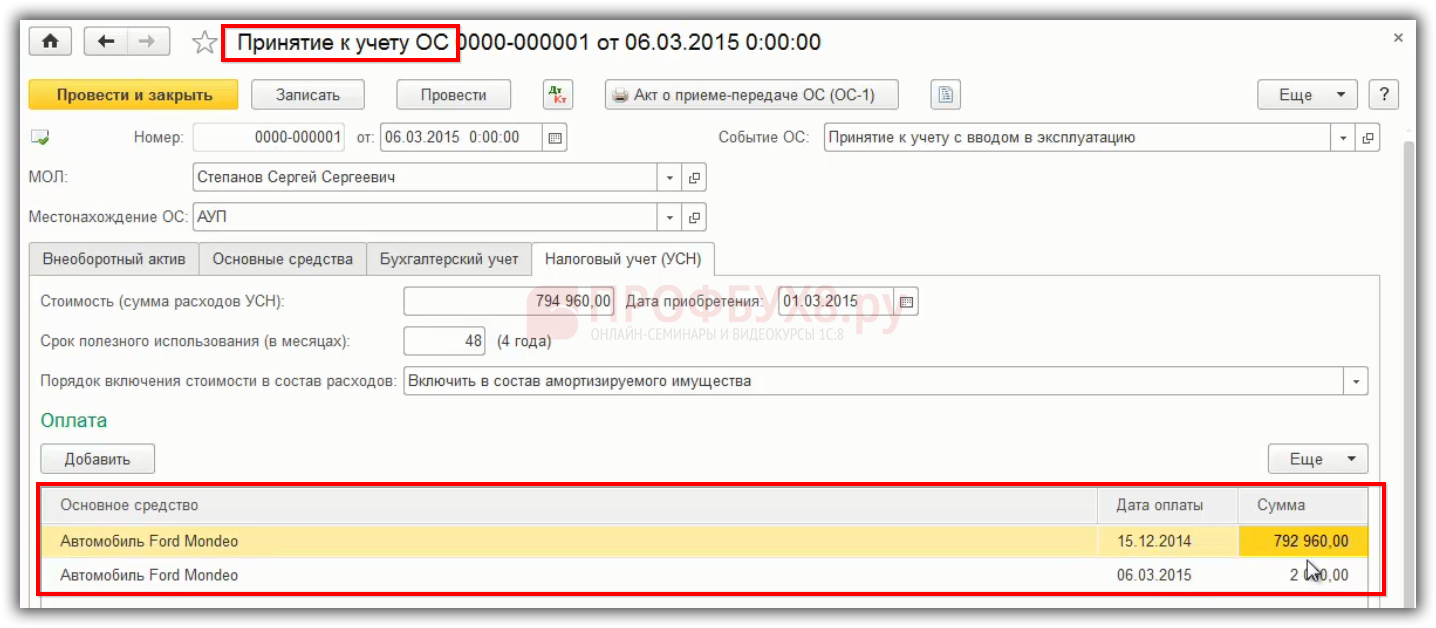

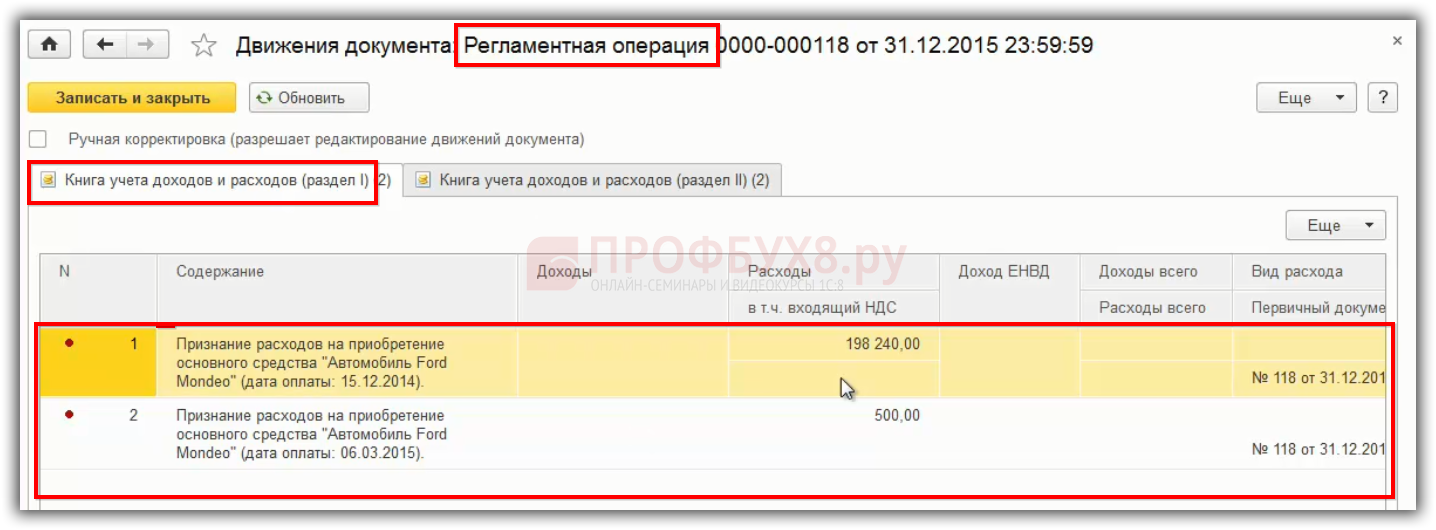

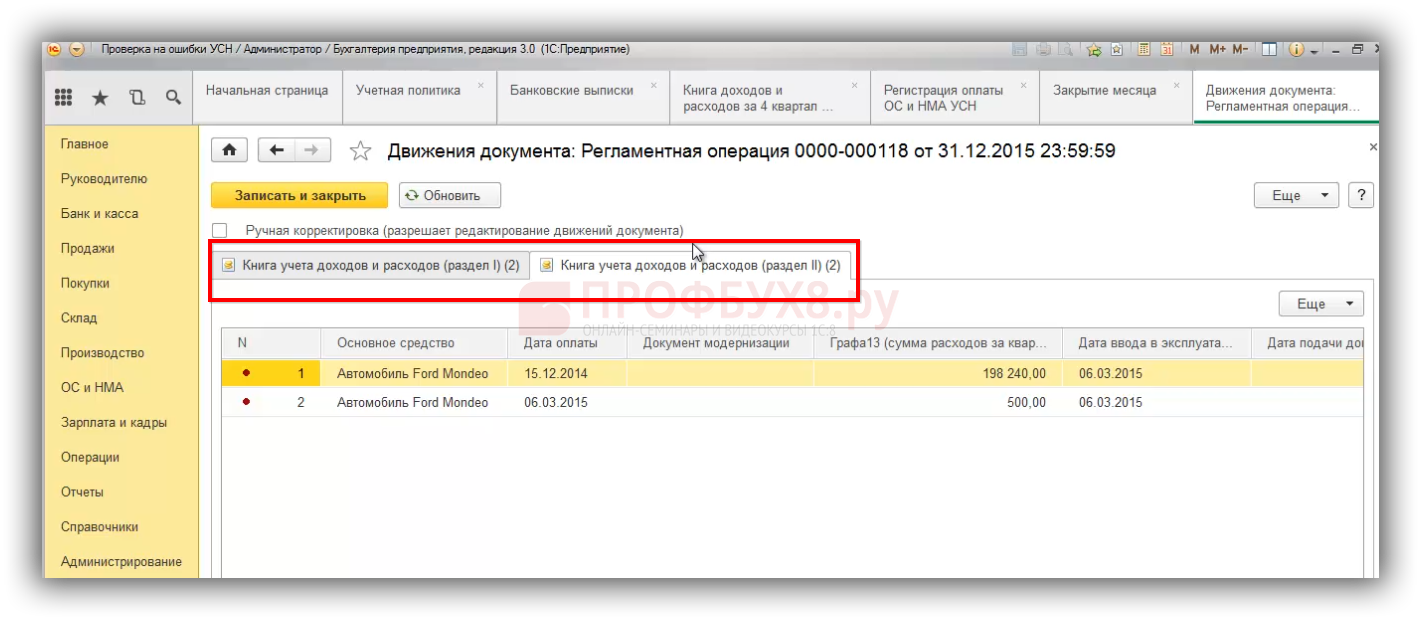

В 1С 8.3 автоматически заполняется Раздел 2 «Расходы на приобретение ОС», где отражается оплата. В нашем случае оплата произведена двумя частями:

Также заполняется Раздел 1, где должна пройти информация «Признание расходов на приобретение ОС». Если есть пошлина, то расходы отражаются двумя строками:

Для того чтобы в 1С 8.3 правильно сформировалась КУДиР необходимо учесть следующее:

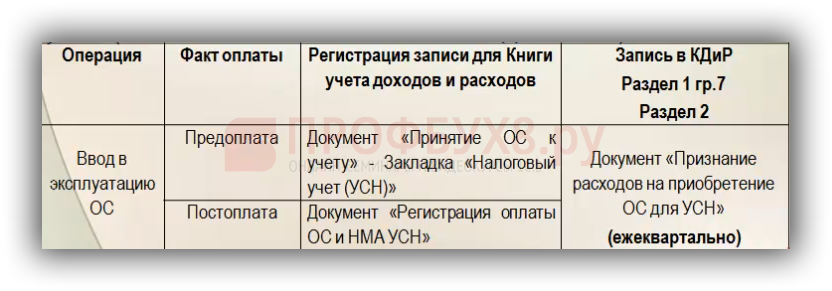

- Если была предоплата до момента ввода в эксплуатацию ОС, то в документе «Принятие ОС к учету» на закладке «Налоговый учет (УСН)» отражается сумма и дата предоплаты:

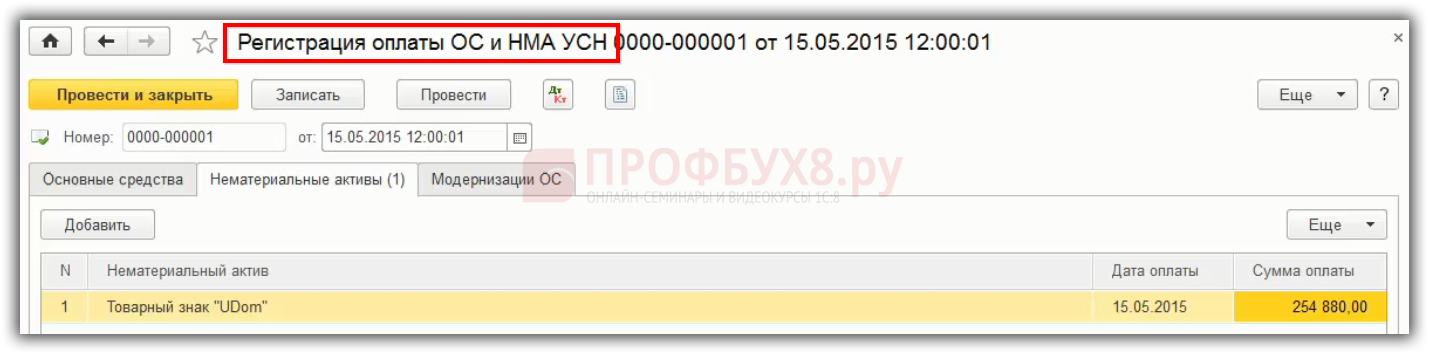

- Если ОС введено в эксплуатацию и после прошла оплата, тогда в 1С 8.3 операция по отражению оплаты, помимо документа «Списание с расчетного счета», отражается в документе «Регистрация оплаты ОС и НМА УСН»:

При закрытии месяца в 1С 8.3 автоматически будет производиться принятие расходов по приобретенным ОС в конце каждого квартала.

Движение в регистрах по принятию расходов по приобретенным ОС происходит в КУДиР Раздела 1:

Движение в регистрах в КУДиР Раздела 2:

Признание расходов на приобретение ОС до перехода на УСН в 1С 8.3

Если ОС приобретено при ОСНО, то есть до перехода на УСН, то идет особый порядок для принятия расходов по ОС. Таким образом, до момента «упрощёнки» начислялась амортизация, а дальше расходы по ОС попадают в КУДиР в следующем порядке:

Чтобы правильно отражать доходы и расходы при УСН в Книге учета доходов и расходов, нужно разобраться с возможными ошибками при УСН в программе 1С 8.3. Разбор ошибок пошагово на примерах рассмотрен на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

Будут рассмотрены:

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А. Подробнее >>

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.Подробнее >>

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 26, 2016

Поставьте вашу оценку этой статье:

Загрузка…

Рассказываем, как в «1С:Бухгалтерии 8» корректируются данные налогового учета при применении УСН.

Примечание:

* О том, как исправить ошибки текущего года и прошлых лет при применении общей системы налогообложения, читайте в статьях:

- Исправление ошибки отчетного года в «1С:Бухгалтерии 8»

- Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

- Удаление ошибочного документа поступления в «1С:Бухгалтерии 8»

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета и отчетности изложены в статьях 54 и 81 НК РФ и не зависят от применяемой системы налогообложения — общей или упрощенной.

В соответствии с пунктом 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

К ошибкам (искажениям), которые не привели к занижению суммы налога, подлежащей уплате при применении УСН, можно отнести неотражение или занижение расходов, а также завышение доходов. И, конечно, образовавшуюся в результате указанных ситуаций переплату по налогу налогоплательщик заинтересован вернуть или зачесть в счет будущих платежей. Это можно сделать путем подачи уточненной декларации либо, в некоторых случаях, путем внесения изменений в данные налогового учета в текущем периоде.

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Комментируя право налогоплательщика на исправление ошибок (искажений) в текущем периоде, контролирующие органы обращают внимание на факт существования налоговой базы в текущем периоде. Если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, поскольку налоговая база признается равной нулю (п. 8 ст. 274 НК РФ, письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Что касается условия об излишней уплате налога в прошлом периоде, то, по мнению Минфина России, оно не выполняется, если в указанном периоде у организации образовался убыток, или налоговая база была равна нулю. Поэтому в таких ситуациях исправления необходимо вносить в периоде совершения ошибки (письмо от 07.05.2010 № 03-02-07/1-225).

Приведенные разъяснения относятся к корректировке налоговой базы по налогу на прибыль. Несмотря на это, считаем, что и при УСН также нельзя «править» налоговый учет в текущем периоде, если ошибка в расчете налоговой базы допущена в «нулевой» или «убыточной» декларации, или если в текущем периоде получен убыток.

Согласно статье 346.24 НК РФ налоговый учет при УСН — это учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — КУДиР).

В «1С:Бухгалтерии 8» отчет Книга доходов и расходов УСН (раздел Отчеты) заполняется автоматически на основании специальных регистров накопления. Записи в регистры учета для целей УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются хозяйственные операции. Для ручной регистрации записей регистров служит документ Запись книги учета доходов и расходов (УСН) (раздел Операции — УСН).

Датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом — кассовый метод (п. 1 ст. 346.17 НК РФ).

Порядок признания расходов зависит от условий, изложенных в пункте 2 статьи 346.17 НК РФ, обязательным из которых является их фактическая оплата.

Таким образом, при исправлении ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций в учете организации, применяющей УСН, налоговый учет корректируется в соответствии с положениями статьи 346.17 НК РФ, то есть с учетом фактора оплаты.

Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности

Исправление ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций, влечет за собой, как правило, одновременную корректировку как налогового, так и бухгалтерского учета. Исключение составляют индивидуальные предприниматели (ИП), которые бухгалтерский учет вести не обязаны (ст. 6 Федерального закона от 06.12.2011 № 402?ФЗ).

В бухгалтерском учете ошибки и их последствия необходимо исправлять в соответствии с Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н.

Порядок исправления ошибки и корректировки бухгалтерской отчетности зависит от существенности ошибки и момента ее обнаружения. Например, существенная ошибка прошлых лет, выявленная после даты подписания бухгалтерской отчетности, может привести к тому, что в ряде случаев организации придется представлять пересмотренную бухгалтерскую отчетность или, что гораздо серьезнее, исправлять сравнительные показатели бухгалтерской отчетности путем ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

При этом следует учитывать, что не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете (отчетности), выявленные в результате получения новой информации, недоступной на момент его отражения (п. 2 ПБУ 22/2010). На указанные ситуации, которые не являются ошибками, положения ПБУ 22/2010 не распространяются, а это значит, что в бухгалтерском учете такие искажения нужно исправлять на момент их выявления без ретроспективного пересчета. Не всегда, правда, понятно, каким образом определить критерий доступности информации.

В любом случае, субъектам малого предпринимательства (а к ним относится большинство упрощенцев) разрешено исправлять все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок, то есть учитывать в составе прочих доходов или расходов текущего отчетного периода без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Корректировка реализации отчетного года

Корректировка реализации отчетного года

В «1С:Бухгалтерия 8» редакции 3.0 существуют механизмы автоматической корректировки данных налогового и бухгалтерского учета (в упрощенном порядке) через специальные документы. Рассмотрим, как в программе можно отразить корректировку реализации отчетного года при применении УСН.

Пример 1

ООО «Ромашка» применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

В декабре 2016 года на расчетный счет ООО «Ромашка» поступили денежные средства на сумму 25 000,00 руб. в качестве предоплаты от оптового покупателя. В этом же месяце данному покупателю реализовано 50 единиц товара на сумму 25 000,00 руб. Указанный товар полностью оплачен поставщику.

В феврале 2017 года оптовый покупатель обнаружил скрытый дефект в 10 единицах товара. По согласованию с ООО «Ромашка» покупатель вместо возврата некачественного товара утилизировал его, а от ООО «Ромашка» покупателю передан скорректированный первичный документ.

Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Поступление денежных средств от оптового покупателя регистрируется в программе документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Оплата от покупателя. Организация, применяющая УСН, в поле Аванс в НУ должна в явном виде указать порядок учета авансов для целей налогового учета. По условиям Примера 1 в данном поле надо указать значение: Доход УСН, выбрав его из предложенного программой списка.

При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму предоплаты (25 000,00 руб.).

Сумма 25 000,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве дохода УСН.

Реализация товаров в оптовой торговле отражается стандартным документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость товара (12 500,00 руб.);

- Дебет 62.02 Кредит 62.01

- — на зачтенную сумму предоплаты (25 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации товара (25 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся записи в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

Поскольку проданный товар оплачен поставщику, то сумма 12 500,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве расходов УСН.

Суммы доходов и расходов от результата совершения данной сделки, отраженные в регистре Книга учета доходов и расходов (раздел I), автоматически попадают в Раздел I КУДиР за 2016 год:

- в графу «Доходы, учитываемые при исчислении налоговой базы» — сумма оплаты за реализованный товар (25 000,00 руб.);

- в графу «Расходы, учитываемые при исчислении налоговой базы» — себестоимость проданного товара, оплаченная поставщику (12 500,00 руб.).

Допустим, в феврале 2017 года бухгалтерская служба ООО «Ромашка» получила информацию о том, что покупатель обнаружил брак принятого на учет товара и утилизировал его по договоренности с продавцом.

В этом случае в программе необходимо отразить изменения в бухгалтерском и налоговом учете и сформировать соответствующий первичный документ*.

Примечание:

* Эксперты 1С рассказывали о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя, в статье Исправление и корректировка первички в „1С:Бухгалтерии 8″ (ред. 3.0).

Для корректировки данных бухгалтерского и налогового учета, а также для формирования исправленных первичных документов, переданных покупателю, в «1С:Бухгалтерии 8» предназначен документ Корректировка реализации (раздел Продажи). Документ удобнее всего формировать на основании документа Реализация (акт, накладная) (кнопка Ввести на основании). На закладке Главное в поле Вид операции доступны следующие операции:

- Корректировка по согласованию сторон — регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Если поставщик является плательщиком НДС, то он должен в данном случае выставить покупателю корректировочный счет-фактуру;

- Исправление в первичных документах — используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик-плательщик НДС, исправляя первичные документы, выставляет покупателю исправленный счет-фактуру.

Правильная квалификация указанных операций чрезвычайно важна для целей учета НДС. На бухгалтерские проводки и записи в регистры налогового учета для целей УСН выбранный вид операции в документе Корректировка реализации не влияет.

По условиям Примера 1 на момент продажи товара у ООО «Ромашка» отсутствовали сведения о наличии в нем скрытых дефектов.

Поэтому в документе Корректировка реализации следует выбрать вид операции Корректировка по согласованию сторон, которая достоверно отражает суть хозяйственной операции (рис. 1).

Рис. 1. Корректировка реализации

В поле Отражать корректировку необходимо оставить установленное по умолчанию значение Во всех разделах учета, тогда после проведения документа будут сформированы движения по регистрам бухгалтерского и налогового учета.

Табличная часть закладки Товары заполняется автоматически на основании выбранного документа Реализация (акт, накладная). Каждой строке исходного документа соответствуют две строки в документе корректировки:

- до изменения;

- после изменения.

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. В строке после изменения нужно указать исправленные количественные показатели, при этом новые суммовые показатели пересчитаются автоматически.

Форма документа Корректировка реализации на закладке Расчеты видоизменяется в зависимости от периода внесения изменений в документ-основание.

Если документ Корректировка реализации корректирует реализацию:

- текущего года — дополнительные параметры для отражения доходов и расходов от корректировки указывать не требуется, поскольку все корректировки будут вноситься в текущем году.

- прошлого года — на закладке Расчеты в группе Отражение доходов и расходов появляется дополнительный параметр: Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана).

По условиям Примера 1 исправления в данные учета вносятся в 2017 году, но до подписания бухгалтерской отчетности за 2016 год, поэтому флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) устанавливать не нужно.

Несмотря на то, что документ Корректировка реализации датирован февралем 2017 года, после проведения документа часть проводок формируется датой 31.12.2016, а именно:

- СТОРНО Дебет 90.02.1 Кредит 41.К

- — на себестоимость бракованного товара (-2 500,00 руб.);

- СТОРНО Дебет 76.К Кредит 90.01.1

- — на сумму выручки от реализации товара (-5 000,00 руб.);

- Дебет 99.01.1 Кредит 90.09

- — на сумму корректировки финансового результата (2 500,00 руб.).

Скорректированные таким образом данные бухгалтерского учета автоматически попадут в бухгалтерскую отчетность за 2016 год.

На дату документа Корректировка реализации (27.02.2017) формируются следующие бухгалтерские проводки:

- СТОРНО Дебет 41.К Кредит 41.01

- — на сумму корректировки товара (-2 500,00 руб.);

- СТОРНО Дебет 62.01 Кредит 76.К

- — на сумму корректировки расчетов с покупателем (-5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Счет 76.К «Корректировка расчетов прошлого периода» служит для учета результата корректировки расчетов с контрагентами, которая была выполнена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Счет 41.К «Корректировка товаров прошлого периода» служит для учета результата корректировки товарных остатков, которая была выполнена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Нетрудно заметить, что суммы по счетам 76.К и 41.К проходят транзитом, для чего же тогда они нужны? Благодаря специальным счетам 76.К и 41.К информация по расчетам с контрагентами и остаткам по товарам попадает в нужный раздел отчетности, но при этом данная информация не может быть использована до момента отражения корректировки. Когда этот момент наступает — расчеты с контрагентами и остатки по товарам переносятся на «обычные» счета расчетов или товаров.

Например, товары, оприходованные на счет 41.К в результате корректировки прошлого года, отражаются по строке 1210 «Запасы» бухгалтерского баланса, но не могут быть использованы в проводках до момента отражения корректировки в текущем году.

Для целей налога, уплачиваемого в связи с применением УСН, в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН также вводятся корректирующие записи.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 2 500,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается последней строкой (рис. 2).

Рис. 2. Книга доходов и расходов за IV квартал 2016 года

На признание доходов документ Корректировка реализации никак не влияет, поскольку при УСН применяется кассовый метод, и доходы признаются в момент получения денежных средств от покупателя.

Для формирования отдельного первичного документа, фиксирующего новую стоимость проданных товаров, можно воспользоваться одной из печатных форм, которые предлагает программа в составе команд, вызываемых по кнопке Печать:

- Соглашение об изменении стоимости;

- Универсальный корректировочный документ (УКД) со статусом 2.

В печатной форме соглашения (УКД) указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (УПД).

При выборе вида операции Исправление в первичных документах в документе Корректировка реализации доступны печатные формы первичных документов:

- Товарная накладная (ТОРГ-12) с внесенными исправлениями;

- Универсальный корректировочный документ (УКД) со статусом 2.

При автоматическом заполнении налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

Десять единиц товара, оприходованного в результате корректировки и фактически утилизированного покупателем, необходимо списать. В зависимости от условий конкретной хозяйственной операции бракованный товар списывается либо на прочие расходы, либо на расчеты по претензиям, предъявленным поставщику, либо на расчеты с персоналом по возмещению материального ущерба.

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет

Теперь рассмотрим, как в бухгалтерском и налоговом учете отражается корректировка реализации прошлых лет. Изменим условия предыдущего примера:

Пример 2

Информация об обнаружении покупателем брака в товаре поступила в ООО «Ромашка» в мае 2017 года после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

В этом случае на закладке Расчеты документа Корректировка реализации нужно установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) и указать статью прочих доходов и расходов, например, Прибыль (убыток) прошлых лет.

После проведения документа Корректировка реализации с указанными настройками сформируются следующие бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- — на сумму прочих доходов, выявленных в результате корректировки реализации товара (2 500,00 руб.);

- Дебет 91.02 Кредит 62.01

- — на сумму прочих расходов (5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Дата проводок соответствует дате документа Корректировка реализации (май 2017 года).

В налоговом учете, по сравнению с Примером 1, ничего не поменяется: в регистре Книга учета доходов и расходов (раздел I) сторнируются расходы на приобретение товаров, признанные в прошлом периоде, а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой. Но, в отличие от Примера 1, декларация по УСН была представлена до внесенных корректировок.

Поскольку завышены расходы прошлого налогового периода, а, значит, занижена сумма налога, то организация обязана представить уточненную декларацию по УСН за 2016 год.

При автоматическом заполнении уточненной налоговой декларации выполненная корректировка отразится в составе показателей Раздела 2.2.

Для дополнительного начисления налога, уплачиваемого в связи с применением УСН, в связи с увеличением налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в мае 2017 года) в программу нужно ввести бухгалтерскую запись с помощью документа Операция:

- Дебет 99.01.1 Кредит 68.12

- — на сумму доначисленного налога (2 500,00 х 15 % = 375 руб.).

Такую проводку нужно делать только в том случае, когда сумма налога, исчисленного за налоговый период в общем порядке (с учетом внесенных корректировок), превышает величину минимального налога.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ).

Корректировка расходов отчетного года

Корректировка расходов отчетного года

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления текущего года, если налогоплательщиком применяется упрощенная система налогообложения с объектом «Доходы минус расходы».

Пример 3

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило 200 000,00 руб. (в т. ч. НДС 18 %), из которых 100 000,00 руб. составляет арендная плата за IV квартал, и 100 000,00 руб. — обеспечительный платеж в сумме 100 000,00 руб.

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 200 000,00 руб.

В феврале 2017 года ошибка была обнаружена и исправлена. Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Затраты на аренду офисного помещения отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). В результате проведения документа были сформированы бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (200 000 руб.);

- Дебет 26 Кредит 60.01

- — на стоимость аренды помещения (200 000 руб.).

Сумма 200 000,00 отражена в регистре Книга учета доходов и расходов (раздел I) в качестве расхода УСН.

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов, воспользуемся документом Корректировка поступления, который сформируем на основании документа Поступление (акт, накладная).

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2016 года (поле от).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон;

- Исправление собственной ошибки. Данная операция предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 3 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 3).

Рис. 3. Корректировка поступления

Табличная часть на закладке Услуги заполняется автоматически по документу, указанному в поле Основание. В строке после изменения нужно указать исправленные суммовые показатели.

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- СТОРНО Дебет 26 Кредит 60.01

- — на ошибочное завышение стоимости аренды помещения (-100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I) и Расшифровка КУДиР.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 100 000,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается в хронологическом порядке по дате документа Корректировка поступления, то есть 31.12.2016.

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет

Для упрощения учета по налогу, уплачиваемому в связи с применением УСН, в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм автоматической корректировки налогового учета в документе Корректировка поступления.

Если ошибки (искажения) привели:

- к завышению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся за тот налоговый период, к которому относятся данные расходы. В этом случае необходимо представить уточненную декларацию за прошлый налоговый период;

- к занижению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся в текущем периоде, то есть датой корректировки. Уточненную декларацию за прошлый налоговый период представлять не требуется, но программа не проверяет, был ли убыток в прошлом налоговом периоде.

Согласно этим правилам, если корректировка реализации была связана с увеличением количества проданных товаров, то корректировки в налоговом учете будут вноситься всегда в текущем периоде, независимо от периода внесения изменений.