Ипотека и кредиты13 декабря 2022 в 07:002 293

Главные ошибки при получении ипотеки

Что важно учитывать при оформлении ипотеки, чтобы потом не жалеть о полученном кредите

Особенности оформления ипотеки

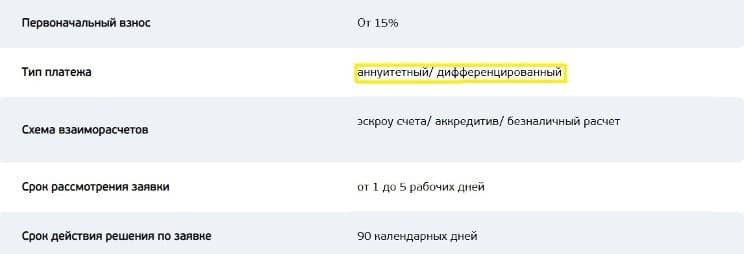

Не выбирать тип платежа

Какая схема платежей по кредиту выгоднее?

Рис. 1. Банк предлагает клиентам на выбор аннуитетный или дифференцированный платёж. Источник: сайт «Банка «Санкт-Петербург»

Оформлять кредит на короткий срок

Не погашать ипотеку в начале срока действия договора

Оформлять потребительский кредит на первоначальный взнос

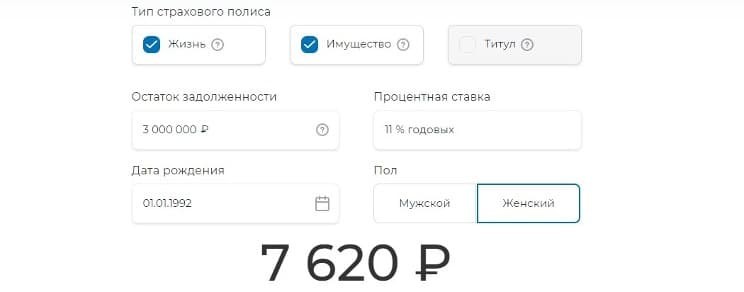

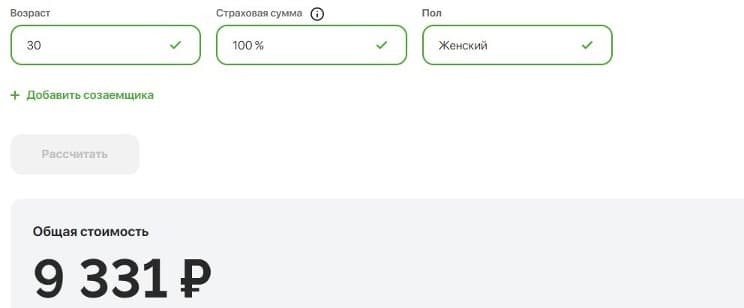

Соглашаться на страховку, которую предлагает банк

Рис. 2. Страховая компания предлагает оформление страховки за 7620 руб. при условии, что сумма займа равна 3 млн руб., а заёмщик — женщина в возрасте 30 лет. Источник: сайт «ВСК»

Рис. 3. Другая популярная страховая компания предлагает более дорогой тариф — 9331 руб. Источник: сайт «Ресо-Гарантия»

Не рефинансировать ипотеку

Не заявлять имущественный вычет

Не пользоваться специальными льготными программами

О чём необходимо помнить заёмщику

блогиТенденции рынка

Основные ошибки, которые Вы можете совершить, взяв ипотеку.

В реалиях нынешнего времени покупка квартиры в ипотеку доступна далеко не каждому. Эксперты ГК Nordest составили перечень наиболее распространенных ошибок, которые совершаются при ипотеке.

Главная ошибка – это не верный расчет своих финансовых возможностей, а именно оценки стабильности работы и дохода. Из суммы первоначального взноса отложите средства в размере 3-х месячных платежей до оформления ипотеки. У вас всегда должен быть денежный запас на случай потери работы. За неимением запасного плана многие не справляются с платежами. В то же время, если доход стабилен и потеря работы вам не грозит, стоит реально оценивать свои финансовые возможности. По статистике оптимальным соотношением расходной и доходной части является формула 40/60, где 40% дохода идет на погашение ипотеки. Но даже такое распределение является существенной нагрузкой для семейного бюджета. Поэтому, если вы не до конца уверенны в своих финансовых силах, оформляйте ипотеку на максимально длительный срок и постепенно сокращайте его. И не стоит брать иные дорогостоящие кредиты, например, на покупку автомобиля, при имеющейся ипотеке.

Если вы решились на оформление ипотечного кредита, лучше учитывать следующее:

Во-первых, найдите наиболее выгодные варианты жилья. Сделать это можно купив подрядную квартиру или квартиру от инвестора строительства. Квартира от инвестора – это квартира, которая передается застройщиком инвестору за предоставление им земельного участка. Квартира от подрядчика – это квартира, которой застройщик расплатился с подрядчиком за его работы, проводимые по строительству дома. Эта методика работы возникла давно: в кризисные времена застройщик, не имея свободных денежных средств расплачивался за работу с подрядчиками не деньгами, а квадратными метрами. Сейчас данная схема работы вошла в обиход и стала трендом на строительном рынке. Например, ГК Nordest является инвестором строительства многих объектов Санкт-Петербурга и предлагает покупателям квартиры дешевле, чем у застройщика.

Во-вторых, при аренде жилья выгоднее покупать готовую квартиру, чтобы получить налоговый вычет к концу календарного года и зачесть его в счет погашения ипотеки.

В-третьих, следите за изменениями на рынке ипотечного кредитования. При снижении контрольных ставок необходимо подавать заявку на рефинансирование кредита. Так же не стоит забывать о различных ипотечных программах, например, семейная ипотека со ставкой от 5%.

Подводные камни ипотеки: как не наделать ошибок, когда берёшь кредит

К ипотеке нужно долго готовиться с блокнотом, ручкой и калькулятором в руках. Если вы задумались, как выгоднее продаться банку на ближайшие несколько лет, прочитайте, какие ошибки могут испортить вам всё рабство и как их не допустить.

Ошибка 1. Брать ипотеку с максимальным обязательным платежом

Логика железная: чем больше ежемесячный платёж, тем быстрее выплачивается ипотека, тем меньше получается переплата. Это же прямая экономия.

На практике выходит немного не так. Допустим, доход — 30 000 рублей, платёж по ипотеке — 17 000. Это даже больше половины, но заёмщик прочитал сто статей о том, как прожить на 5 000 рублей в месяц, так что он ещё и сэкономить сможет.

Не будем говорить о том, что постоянно жить в режиме катастрофической экономии вредно и можно сорваться — это уже зависит от силы воли. Но в таких случаях даже небольшие форс-мажоры доводят до просрочек.

Как надо сделать

Взять кредит хоть на 30 лет, но с такими условиями, которые вы сможете выполнять, не напрягаясь.

Даже если вы ждёте, что доход вырастет, берите ипотеку, которую потянете сейчас. Появятся деньги — закроете ипотеку досрочно или найдёте им другое применение.

Для этого нужно пересмотреть все возможные варианты и предложения банков: кто-то предлагает выгодные программы молодым заёмщикам, семьям, клиентам банка, кто-то снижает ставку при дополнительном страховании или при условии, что вы соберёте много документов, чтобы подтвердить надёжность.

Ошибка 2. Слишком долго снимать жильё и не брать ипотеку

Брать ипотеку страшно, особенно когда жильё снимаешь. При аренде не болит голова из-за налогов, ремонта и коммуналки, можно бросить всё и уехать в Гималаи, не опасаясь, что следом прилетят сотрудники банка. А на кредит деньги уходят, и кажется, что это никогда не закончится. Но чтобы убедиться, что пора влезать в ипотеку, достаточно взять калькулятор и посчитать.

Я брала в банке кредит 1 550 000 рублей на 10 лет. Ежемесячный платёж — 21 700 рублей. Если платить по графику, переплата составит 1 054 000 рублей. Но я стараюсь погасить задолженность с опережением, и если сохраню нужный темп, то переплачу не больше 600 000.

Если всё это время снимать такую же квартиру, я отдам минимум 1 800 000 рублей, и это если не повысится цена аренды.

Как надо сделать

Найти банк, сесть и посчитать, какую квартиру вы можете купить прямо сейчас. Если не хватает на жильё, в которое можно сразу переехать, взять ипотеку в строящемся доме. Так тоже можно, если поискать и проанализировать предложения банков.

У банка «ДельтаКредит» есть «Ипотечные каникулы» — это программа, когда первый год или два ежемесячные платежи сокращают наполовину, как раз чтобы хватило и на съём, и на ипотеку, пока строится дом.

А когда дом сдан и ничего арендовать уже не надо, эта часть бюджета начнёт уходить на погашение кредита. Но надо учитывать, что ни один банк не будет раздавать плюшки за красивые глаза. Обычно ставка у кредита с поблажками выше, чем у обычного.

Ошибка 3. Забыть о переездах

Этот пункт вообще многие выбрасывают из головы. Но представьте, что вы молоды, у вас интересная профессия. Вам предлагают переезд, но есть одно но: ипотека на 30 лет. Или ваша семья увеличивается, нужна квартира больше, но у вас уже есть действующая ипотека на двушку.

Как надо сделать

Почему бы не махнуть в другой город или на север за высокими зарплатами, чтобы там снимать жильё и отдавать прибавку на ипотечный платёж? Почему бы не попробовать продать квартиру из-под залога?

Ипотека не привязывает к месту. Ипотечную квартиру при желании можно и сдать, и продать, если договориться об этом с банком. Да, это всегда дополнительные сложности, но, если планы изменились, все трудности можно преодолеть.

И не бойтесь брать кредит на недвижимость там, где вы будете жить, выбирать квартиру с запасом метров. Кстати, мало кто об этом задумывается, но взять ипотеку можно не только на квартиру, но ещё и на дом.

Ошибка 4. Забыть про ремонт

Покупать квартиру, когда застройщик едва успел получить разрешение на строительство, выгодно. Цена квадратного метра на этапе котлована намного ниже, чем в готовом жилье. Особенно если квартиру сдадут в строительном варианте — это когда перед вами пустая коробка и простор для творчества. Только вот в это творчество нужно вложить большую сумму.

Даже если вы покупаете жильё на вторичном рынке, после переезда без ремонта не обходится: где-то надо розетку перенести, где-то обои отвратительные. Если об этом забыть, то новоселье может затянуться (или придётся брать ещё и кредит на ремонт).

Как надо сделать

Вариантов три:

- Когда берёте ипотеку, платите меньший первоначальный взнос, зато сразу откладывайте «ремонтные» деньги. Лучше положить их под проценты.

- Откладывайте на ремонт, когда выплачиваете ипотеку. Те же ипотечные каникулы, про которые мы говорили, могут помочь.

- Ищите застройщика, который сразу сдаёт квартиру с ремонтом. В ней как минимум можно жить, то есть закончить с ипотекой, а уже потом что-то ремонтировать.

Ошибка 5. Не создавать резервный фонд

Обычно если внести первоначальный платёж побольше, то и условия ипотеки будут мягче. Логично, что хочется отдать всё, что нажито непосильным трудом, но в итоге приходится жить от зарплаты до зарплаты.

Как надо сделать

Отложить небольшую сумму, которая покроет обязательные платежи минимум на два месяца, а лучше всего — на полгода. Это страховка на случай, если вдруг вы потеряете работу или произойдёт что-то ещё.

Ошибка 6. Не читать договор

Даже если вы уже всё обсудили с менеджером, даже если консультант ответил на сто ваших вопросов, читайте и уточняйте всё, что вам непонятно. Пусть вы спросите очевидную глупость, просто сделайте это.

Как надо сделать

Прочитайте договор и все документы, на которые он ссылается (например, общие условия кредитования в банке). Сделайте конспект основных положений: когда нужно платить, какие документы обновлять, в каких компаниях страховаться, куда звонить, если есть проблемы.

Ошибка 7. Забыть про налоговый вычет

Вы в курсе, что за ипотеку полагается налоговый вычет? И на покупку квартиры, и на проценты по ипотеке. Этот вычет может быть на круглую сумму — до 650 000 рублей.

Как надо сделать

Собрать справки о доходах и платежах, подать заявление в налоговую (если не знаете как, то к вашим услугам множество фирм, которые всё оформят за вас за 20 минут), получить деньги. Кстати, если вы женаты или замужем, вычет может получить и вторая половинка. Супругу полагается компенсация, даже если он не собственник жилья, а об этом многие забывают.

Ошибка 8. Думать, что оно как-нибудь само пройдёт

Допустим, случилась неприятность: вы просрочили платёж. Неважно, по какой причине: не сработало напоминание, настроения не было, деньги кончились. Нет смысла прятать голову в песок и продолжать платить ипотеку, будто ничего не случилось. Даже за один день просрочки банк может выписать штраф или начислить пени, а потом это выльется в круглые суммы.

Как надо сделать

Идеальный вариант — застраховаться, но это дорого (а если страховка хорошая, то очень дорого). Вне зависимости от того, есть у вас страховка или нет, в любой непонятной ситуации звоните в банк. Мелкие затруднения можно решить сразу же, в случае крупных проблем — договориться и даже пересмотреть условия ипотеки. Главное — не пропадать и ответственно относиться к обязательствам.

Если вы поняли, что морально готовы к ипотеке, узнайте, на какие условия можно рассчитывать. Используйте сервис онлайн-одобрения «ДельтаКредит»: он поможет получить предварительное одобрение кредита без визита в банк. Зарегистрируйтесь, подайте заявку, получите одобрение и загрузите необходимые документы — всё быстро и без сложностей.

Узнать всё об ипотеке

*Деятельность Meta Platforms Inc. и принадлежащих ей социальных сетей Facebook и Instagram запрещена на территории РФ.

Казалось бы, что сложного в том, чтобы оформить ипотеку? Собрать документы, прийти в банк, подать заявку, дождаться решения и подписать договор. Но многие заемщики даже не догадываются, какие серьезные ошибки они могут совершать при оформлении жилищного кредита. Советуем вам избегать таких осечек, чтобы не создавать себе проблем на будущее.

Ошибка №1. Слишком большой ежемесячный платеж

Желание как можно быстрее выплатить ипотеку понятно и оправданно. Но чтобы сократить время выплаты, придется по максимуму увеличить размер ежемесячного платежа. Утверждая график погашения долга при подписании документов в банке, постарайтесь выбрать такую сумму выплат, чтобы вам было комфортно отдавать эти деньги каждый месяц. Ведь платить по кредиту придется, даже если вас уволят или, например, расходы в семье резко возрастут.

Совет. Постарайтесь учесть все возможные форс-мажоры и выберите такую сумму платежа, чтобы вам было комфортно ее выплачивать, даже если что-то в вашей жизни пойдет не так. А если появятся лишние финансы, вы всегда сможете досрочно погасить долг и уменьшить переплату.

Ошибка №2. Отдавать все накопления за первый взнос

Чем больше размер первого взноса, тем меньше сумма самого кредита. А, значит, и переплачивать в итоге придется меньше. Руководствуясь такими соображениями, многие заемщики стараются отдать максимум возможных средств при оформлении ипотеки.

Но часто они не учитывают всех возможных трат, которые возникают при переезде на новую квартиру.

Если вы покупали жилье на вторичке, возможно, придется заменить сантехнику, трубы, переклеить обои в комнатах. Для обустройства в новостройке может понадобиться дополнительная мебель, бытовая техника. Без затрат вряд ли получится обойтись. Но где брать деньги, если все они уже ушли на первый взнос?

Также стоит оставить небольшое количество средств на случай форс-мажора, чтобы в загашнике всегда оставались деньги как минимум на два очередных платежа по ипотеке.

Совет. Рассчитывая сумму для первоначального взноса, учтите все возможные дополнительные затраты, а еще часть средств обязательно оставьте на случай непредвиденных обстоятельств. Даже если вы останетесь без работы, то сможете некоторое время выплачивать кредит без лишних волнений.

Ошибка №3. Брать ипотеку в первом попавшемся банке

«Какая разница, где брать – условия везде одинаковые», – так думают многие заемщики, стремясь как можно быстрее оформить документы и заключить сделку на приобретение жилья. Но импульсивный выбор кредитной организации может влететь в копеечку. Ведь речь идет о больших суммах, поэтому разница даже в один процент переплаты будет существенной. Поэтому важно сравнить несколько банков, изучить все условия предоставления кредита и только потом обращаться в выбранную организацию.

Совет. Поищите в интернете отзывы клиентов о банках и ипотечных кредитах. Не ленитесь потратить время на изучение реальных историй, чтобы учиться не на своих, а на чужих ошибках.

Ошибка №4. Оформлять ипотеку без страховки

Не отказывайтесь от страховки и не подходите к этому вопросу формально. Выплата ипотеки – долгосрочная обязанность. И если что-то случится с заемщиком, обязанность по погашению долга ляжет на его ближайших родственников. Если же вы оформите страховку, то долг будет гасить страховая. Но учтите, что страховка неизбежно повысит стоимость ипотеки и итоговую сумму переплаты.

Совет. Внимательно читайте условия договора страхования и сравнивайте предложения от нескольких страховых компаний. Например, некоторые страховщики ограничивают список хронических болезней, при которых рассчитывать на выплаты не получится.

Ошибка №5. Не погашать ипотечный кредит раньше срока

Многие заемщики изначально настраиваются на указанную банком сумму ежемесячных выплат и стабильно отдают их в течение долгих лет. Если в семье появляются дополнительные средства, деньги тратятся на отдых, развлечения, дополнительные расходы.

Однако при любой возможности есть смысл задуматься о досрочном погашении кредита. Так вы меньше переплатите банку и сможете гораздо раньше избавиться от обязательств. И уже потом со спокойной душой отдыхать и развлекаться, не оглядываясь на ежемесячную обязанность перед банком.

Совет. Даже если вы можете погасить не весь долг, а только часть суммы, выбирайте частичное погашение. Это позволит либо сократить срок выплат, либо уменьшить ежемесячный взнос по кредиту.

Ипотека — важная сделка, так что к ней нужно подойти ответственно. Стоит узнать о возможных государственных льготах, субсидиях и в случае необходимости обращаться за помощью к специалистам.

Чтобы избежать классических ошибок, прочитайте эту статью-руководство и узнайте, как подобрать комфортную сумму платежа, воспользоваться льготами и субсидиями и повысить шансы на одобрение низкой процентной ставки.

❌ Ошибка №1: брать ипотеку с большим ежемесячным платежом

Некоторые заемщики берут ипотеку с большим ежемесячным платежом — 40–50% от дохода, — чтобы побыстрее «разделаться» с долгом и сэкономить на процентах. Часто эта сумма оказывается неподъемной.

Поначалу всегда кажется, что денег хватит: можно, например, лишний раз обойтись без доставки еды и приготовить ужин самому, а вместо брендовой одежды купить что-то попроще. Но на практике получается, что готовить еду постоянно нет времени, а дешевые вещи после пары стирок рвутся и растягиваются, приходится покупать новые.

Перед тем как брать ипотеку, поживите пару месяцев так, как будто она у вас уже есть. Откладывайте сумму ежемесячного платежа и анализируйте свой бюджет. Так вы оцените свои силы, прежде чем брать на себя обязательства перед банком. Если к концу месяца такого эксперимента вы вышли в ноль или минус, то лучше рассмотреть ипотеку с платежом поменьше. Чаще всего комфортная сумма составляет 30% от ваших доходов.

❌ Ошибка №2: не использовать льготы и субсидии

Когда вы приходите в банк узнать об условиях ипотеки, менеджер вряд ли расскажет вам про государственные льготные программы, субсидии и интересные предложения банков-конкурентов. Специалист будет рассказывать о преимуществах предложения по ипотеке своего банка, а вы упустите возможность уменьшить ежемесячный платеж или снизить процентную ставку.

Изучите в интернете, какие льготные ипотечные программы от государства существуют. Например, на момент написания статьи действует федеральная программа «Молодая семья». Она подходит супругам или соло-родителям младше 35 лет. Чтобы участвовать в программе, нужно встать в очередь на учет. Тогда молодые люди могут получить субсидию в размере 30% от стоимости жилья.

Помимо государственных программ существуют субсидированные ипотечные ставки — это сниженный процент по кредиту в рамках партнерской программы от банка и застройщика. Застройщик компенсирует банку часть выплат по процентам, и у клиентов появляется возможность получить ипотеку с более низкой процентной ставкой.

Программы с низкими и субсидированными ставками можно посмотреть на сайте «Петербургской Недвижимости».

Это такой маркетплейс квартир, где собрано много вариантов от разных застройщиков в Санкт-Петербурге и Калининграде.

❌ Ошибка №3: соглашаться на условия первого же банка

Часто люди думают, что нет разницы, в каком банке брать ипотеку: условия везде одинаковые. Но на самом деле ставки в разных банках различаются, где-то на 0,5–1%, а где-то и больше. Поскольку ипотека оформляется на долгий срок, даже небольшая разница сократит ваш ежемесячный платеж и сэкономит бюджет.

Например, при ипотеке на сумму 5 млн рублей сроком на 20 лет под 8% годовых ежемесячный платеж составит 41 822 рубля. А по тем же условиям, но под 9% годовых — 44 986 рублей. Разница — всего один процент, но за 20 лет экономия составит больше 700 тысяч рублей.

Чтобы найти самое выгодное предложение от банка, зайдите на сайт компании «Петербургская Недвижимость». Там можно подать заявку на ипотеку сразу в несколько банков.

Менеджер компании «Петербургская Недвижимость» поможет вам сформировать единую заявку и отправить её в несколько банков за один раз. После этого вы получите решения и сможете выбрать самый выгодный вариант.

❌ Ошибка №4: сразу оформлять страховку, которую предложил банк

Когда будете оформлять ипотеку, банк попросит вас оформить страховку. Если этого не сделать, процентная ставка будет выше, чем могла бы быть.

Обычно люди хотят побыстрее заключить сделку и приобрести недвижимость, поэтому сразу соглашаются на вариант страховки, который предлагает банк.

Но выбрать компанию-страхователя самостоятельно (да, так можно) и не запутаться в условиях еще сложнее. К тому же, банки формируют список аккредитованных страховых компаний. Поэтому, вам придется потратить время на поиск и согласование всех условий.

С «Петербургской Недвижимостью» всё гораздо проще: менеджер подберет лучшие условия и оформит документы. Вам останется только подписать и оплатить договор страхования.

❌ Ошибка №5: бояться высоких ставок и отказываться от ипотеки

В феврале 2022 года Центробанк поднял ключевую ставку до 20%, поэтому процентная ставка по ипотеке выросла. В мае 2022 года ключевую ставку снизили до 11%. Люди увидели тенденцию, и многие отложили покупку жилья. Они ждут, что ключевая ставка снизится еще сильнее, а вслед за ней — и процентная ставка по ипотеке.

Но стоимость квартир в новостройках растет. Пока вы ждете снижение ставки по ипотеке, квадратные метры продолжают дорожать. Чтобы через время не пришлось покупать квартиру в несколько раз дороже, лучше не откладывать сделку. А если ключевая ставка снизится, вы сможете рефинансировать ипотеку под более низкий процент. Ваш ежемесячный платеж снизится, и вы не будете переплачивать.

Если же ключевая ставка вырастет, то ваши условия по ипотеке не изменятся, ежемесячный платеж останется прежним. Эти условия фиксируются в кредитном договоре с банком.

Сложно предусмотреть все нюансы, когда собираетесь покупать квартиру. Особенно, если она первая, а слово «ипотека» вы читали только на рекламных баннерах. Один банк может предлагать субсидированные ставки, а у другого могут оказаться выгодные предложения по страхованию. К тому же перед подписанием договора лучше проконсультироваться с юристом, чтобы он проверил подлинность сделки и подсказал, как снизить риски. Но обычно всем этим самостоятельно никто не занимается, потому что слишком сложно и непонятно.

Чтобы подобрать жилье, получить выгодное предложение по ипотеке и снизить риски, можно попросить помощи у специалистов, например в компании «Петербургская Недвижимость». Они бесплатно ответят на все вопросы и помогут оформить ипотеку на выгодных условиях.

Сейчас в компании «Петербургская Недвижимость» действует две акции:

- Покупатели с детьми могут оформить семейную ипотеку по ставке — 0,1%.

- Для всех клиентов доступны эксклюзивные условия по ипотеке от Альфа Банка со ставкой 2,99% на весь срок кредитования.

На сайте «Петербургской Недвижимости» вы можете рассмотреть варианты квартир от разных застройщиков и выбрать подходящую со скидкой или с выгодными условиями ипотеки

Специалисты «Петербургской Недвижимости» выступают связующим звеном между покупателем и застройщиком. Если вы покупаете квартиру через компанию, то получите доступ к бесплатной юридической помощи. Специалист поможет соблюсти законность сделки и ваши интересы, чтобы вы не попали в мошенническую схему и не остались без квартиры.

Просто позоните нам по телефону 335-55-55.