-

Типичные ошибки и нарушения в учете финансовых вложений

Наиболее

типичными ошибками,

которые выявляются в ходе проверки

операций с финансовыми вложениями,

являются следующие:

— отсутствие

документов, подтверждающих фактические

финансовые вложения;

— оформление

документов с нарушением установленных

требований;

— фиктивные

документы и операции;

— исправления

записей в документах без необходимых

оснований;

— некорректная

корреспонденция счетов при отражении

финансовых вложений в учете;

— отсутствие

подлинников или заверенных в соответствии

с законодательством документов;

— несвоевременное

отражение доходов по операциям с ценными

бумагами;

— неправильное

исчисление фактической себестоимости

ценных бумаг;

— несоблюдение

тождественности данных регистров

бухгалтерского учета и показателей

отчетности;

— отсутствие

инвентаризации или проведение ее с

нарушениями действующего законодательства;

— неправильное

исчисление налога на доходы;

— неисполнение

требований законодательных и нормативных

документов;

— несовпадение

данных синтетического и аналитического

учета финансовых вложений.

В

процессе финансово-хозяйственной

деятельности предприятия могут

осуществлять отвлечение средств в виде

финансовых вложений с целью получения

дополнительного дохода — дивидендов,

процентов и т.п.

Основная

цель аудита финансовых вложений —

проверка организации учета операций с

ценными бумагами, предоставления займов,

получение подтверждения законности

деятельности экономического субъекта

за проверяемый период. В связи с этим

аудитор должен ответить на следующие

вопросы:

Насколько

полно и своевременно оформлены все

необходимые документы (по оценке, учету

и инвентаризации финансовых вложений;

по сохранности, выбытию (погашению) и

реализации ценных бумаг; по учету

результатов от финансовых вложений)

Соблюдены

ли требования налогового законодательства.

При проведении

проверки аудитор должен выделить для

себя четыре основных направления

проверки, такие как:

аудит

вложений в ценные бумаги; аудит вложений

в уставные капиталы других организаций;

аудит вложений в совместную деятельность;

аудит вложений в займы.

Для

того чтобы сформулировать

объективное мнение

о достоверности

и законности операций, осуществляемых

предприятием с финансовыми вложениями,

аудитор должен:

изучить

состав финансовых вложений по данным

первичных документов и учетных регистров;

подтвердить первичную оценку системы

внутреннего контроля и бухгалтерс5кого

учета финансовых вложений; установить

правильность отражения в учете операций

с финансовыми вложениями; — подтвердить

достоверность начисления, поступления

и отражения в учете доходов от операций

с финансовыми вложениями; — оценить

качество инвентаризаций финансовых

вложений.

Источники

информации для проверки учета финансовых

вложений можно разделить на несколько

групп:

—

Положение об учетной политике; Первичные

учетные документы по учету финансовых

вложений (документы приема-передачи

вкладов в уставные капиталы; в совместную

деятельность; свидетельства на суммы

произведенных вкладов в другие

предприятия; документа приема-передачи

ценных бумаг; платежные поручения и

выписки банка; приходные и расходные

кассовые ордера) Документы, устанавливающие

обязательства сторон по сделкам

(учредительные документы; выписки из

реестра акционеров; выписки из протоколов

собрания акционеров, учредителей, совета

директоров и т.п.; сертификаты акций и

друга ценные бумаги; договоры займа;

договоры о совместной деятельности)

Учетные регистры

в зависимости от формы ведения бухучета

Формы учетной

документации по инвентаризации (приказы,

ведомости, описи)

Прочие

документы.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

19.04.2020199.17 Кб4Б2.doc

- #

- #

- #

- Опубликовано 02.12.2021 09:26

- Автор: Administrator

- Просмотров: 4865

Актуальность этого участка учёта заключается в том, что всё больше компаний используют свободные денежные средства с целью получения выгоды не только от развития собственного предприятия, но и предоставляет займы или размещают средства на депозитных счетах, вносят вклады в уставный капитал других организаций. При этом практика аудиторских проверок свидетельствует о том, что данному разделу учёта не всегда уделяется должное внимание, и это приводит к возникновению ошибок, нарушению действующего законодательства и, как следствие, искажению отчётности. В данной публикации мы рассмотрим особенности аудита финансовых вложений (ФВ), приведём примеры наиболее распространенных нарушений, встречаемых в программе 1С: Бухгалтерии предприятия ред. 3.0.

Основной целью аудиторской проверки является выражение мнения о достоверности бухгалтерской отчетности аудируемого лица и соответствии порядка учета законодательству РФ.

Выделяют следующие задачи аудита финансовых вложений:

• оценка состояния учёта ФВ;

• изучение состава и структуры ФВ по данным первичных документов и регистров учёта;

• проверка надлежащего отражения в бухгалтерском учёте операций с ФВ, соблюдение требований российского законодательства;

• подтверждение достоверности отражения доходов по операциям с ФВ;

• изучение результатов инвентаризации и её отражение на счетах бухгалтерского учёта.

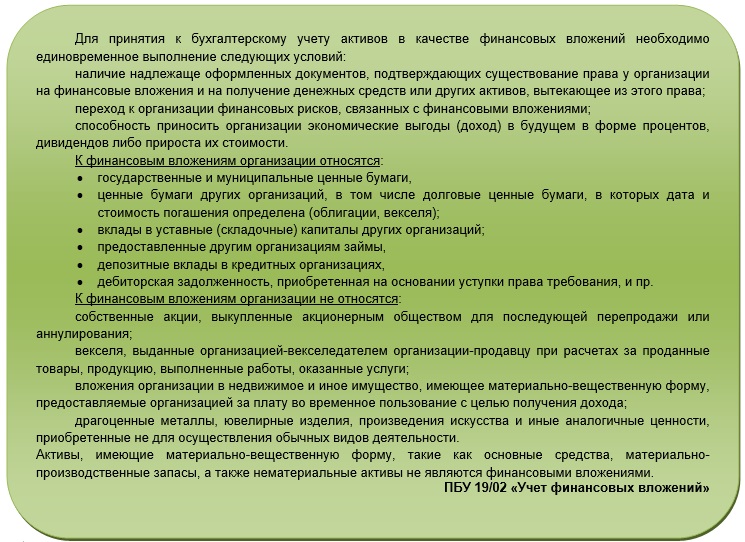

Правила и порядок учета ФВ, их отражение в бухгалтерской отчётности установлены ПБУ 19/02 «Учет финансовых вложений», утв. Приказом Минфина России от 10.12.2002 № 126н.

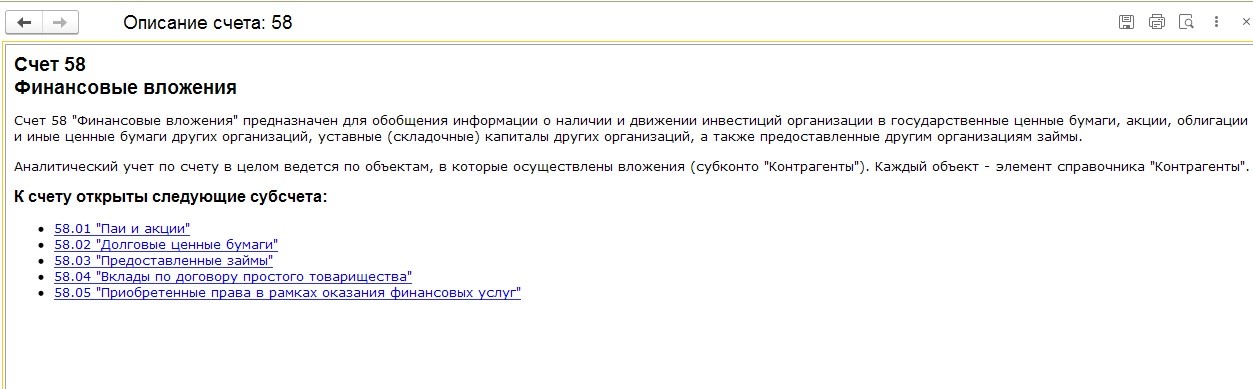

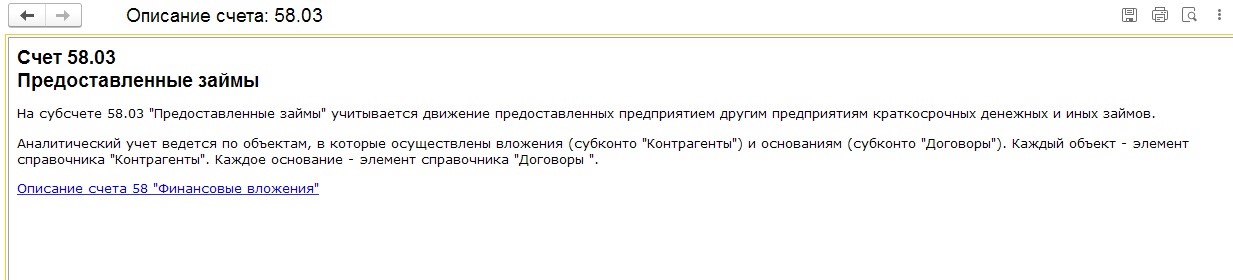

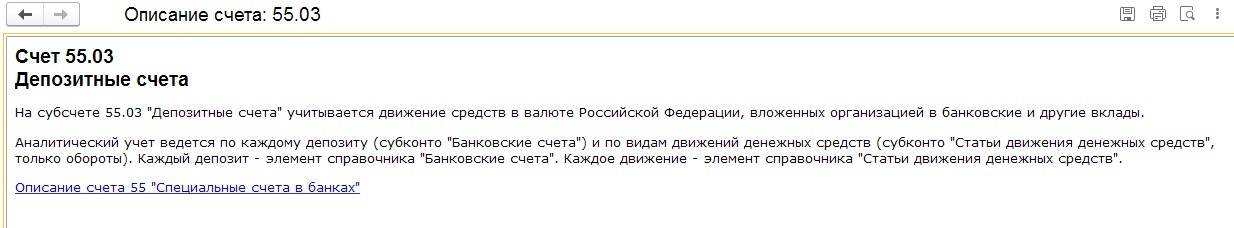

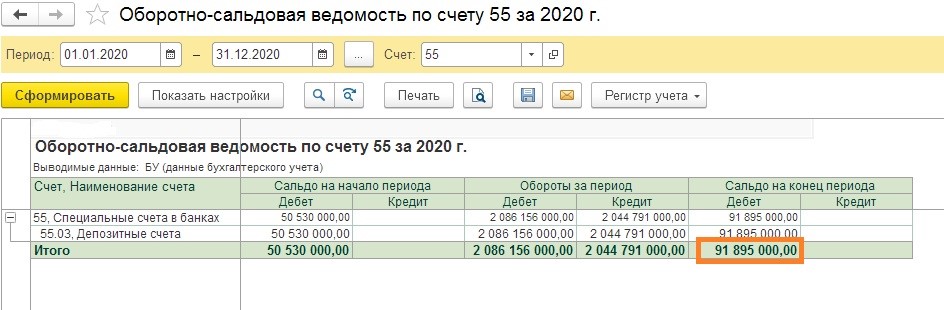

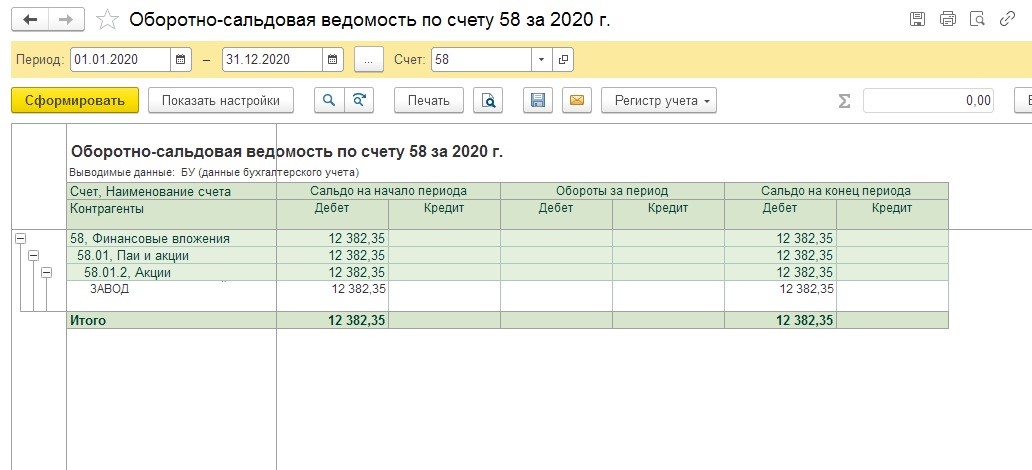

В ходе проверки ФВ изучают данные учёта по счетам 58 «Финансовые вложения», 55 «Специальные счета в банках»; приказ об учетной политике организации; первичные документы, подтверждающие операции с финансовыми вложениями и бухгалтерскую отчётность в отношении операций с ФВ.

В учёте финансовых вложений можно выделить следующие ошибки:

1. В составе ФВ включены активы, не являющиеся таковыми.

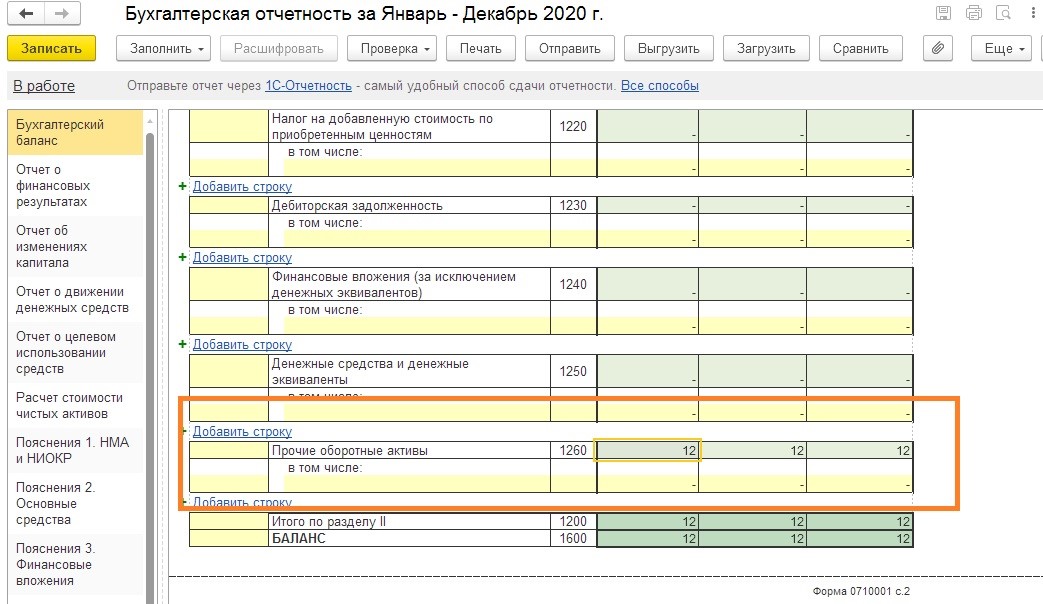

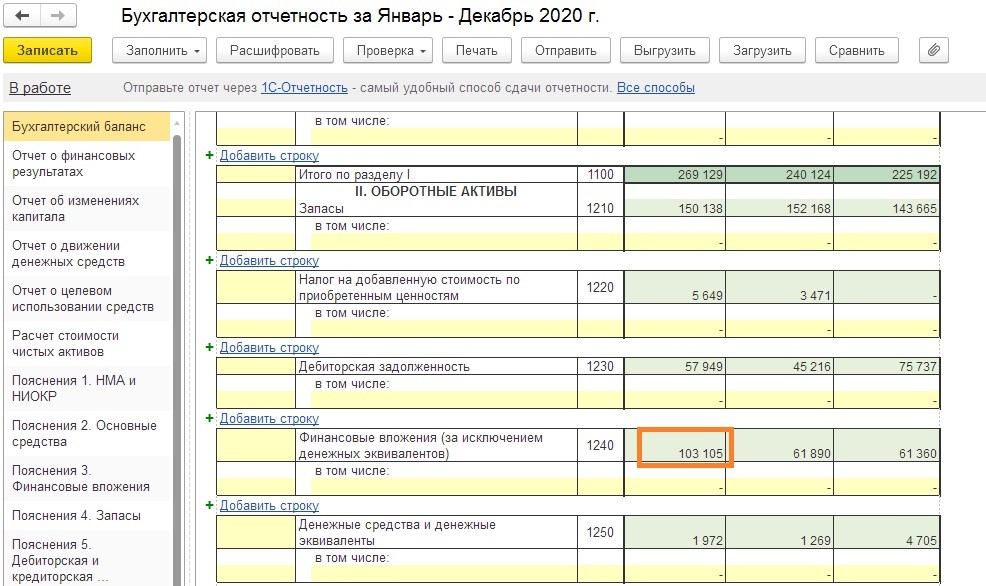

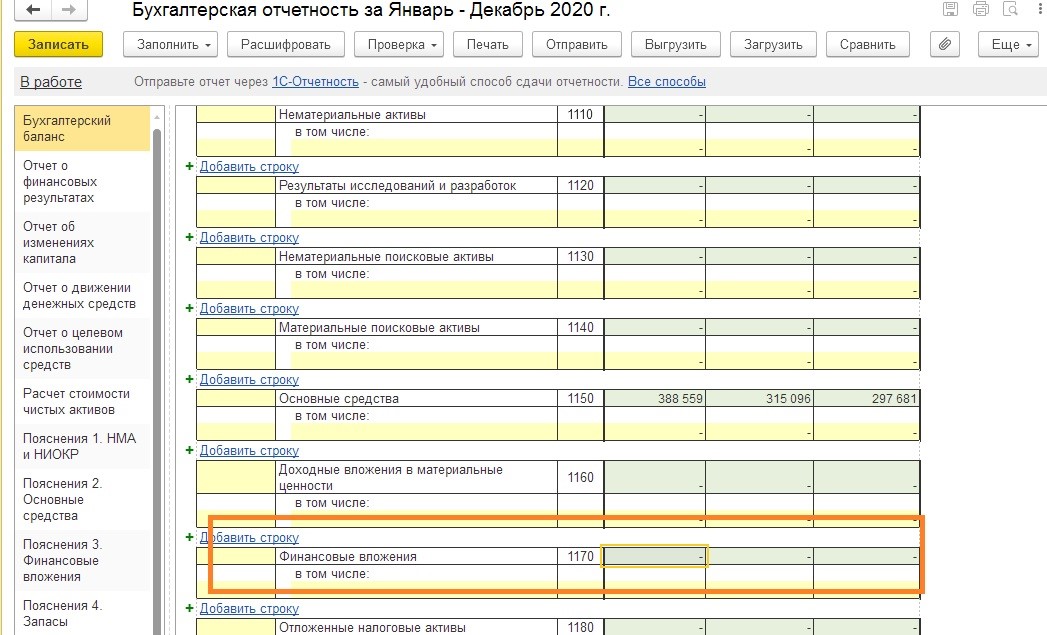

2. Неверная классификация данных о ФВ по срокам обращения в бухгалтерском балансе.

Данные активы отражаются либо в разделе «Внеоборотные активы» по строке 1170 «Финансовые вложения» (если срок более 12 месяцев после отчетной даты).

Или в разделе «Оборотные активы» по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» (если срок менее 12 месяцев) (п. 41 ПБУ 19/02, п. 19 ПБУ 4/99).

3. Беспроцентные заемные средства отражены в бухгалтерской отчётности как финансовые вложения.

Одним из основных критериев ФВ является способность актива приносить доход в будущем (п. 2 ПБУ 19/02).

Выданные организацией беспроцентные займы финансовыми вложениями не являются и отражаются по строке 1230 «Дебиторская задолженность» бухгалтерского баланса.

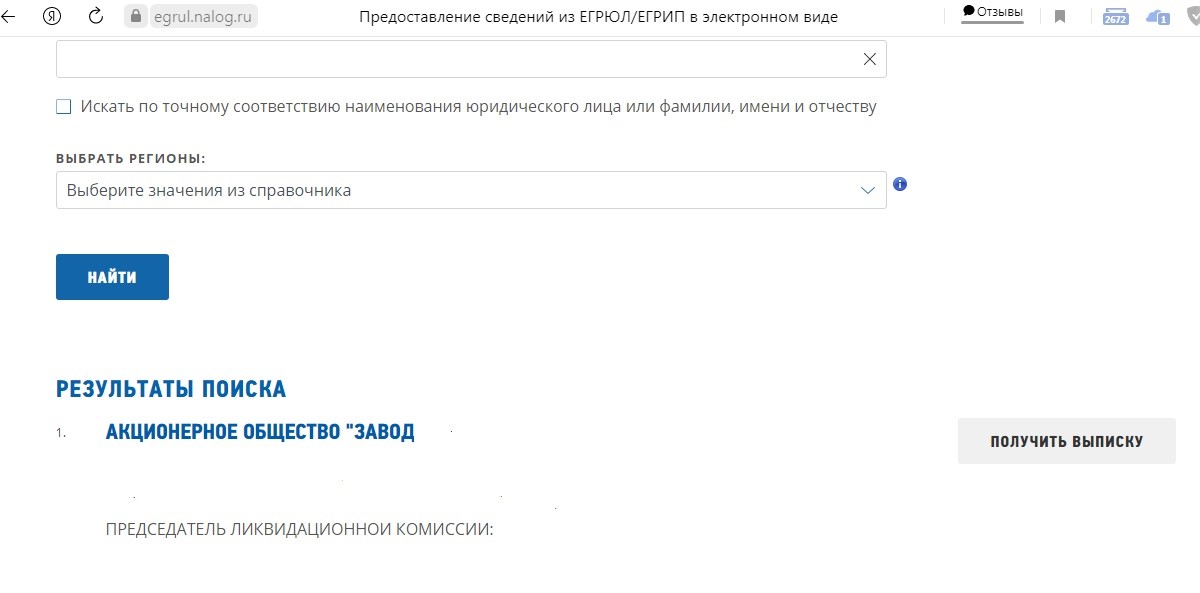

4. Отсутствует резерв под обесценение финансового вложения.

Например, по счету 58.01.2 «Акции» числится вклад в уставный капитал организации, по которой регистрирующим органом принято решение о предстоящем исключении из ЕГРЮЛ в связи с прекращением деятельности (банкротством и т.д.) (https://egrul.nalog.ru ).

Указанный факт может быть признаком обесценения ФВ.

В налоговом учёте резерв под обесценение ФВ не создается, так как это не предусмотрено НК РФ.

5. Отсутствие первичных документов или их оформление с нарушением установленных требований учёта ФВ; некорректная корреспонденция счетов при отражении финансовых вложений в учёте;

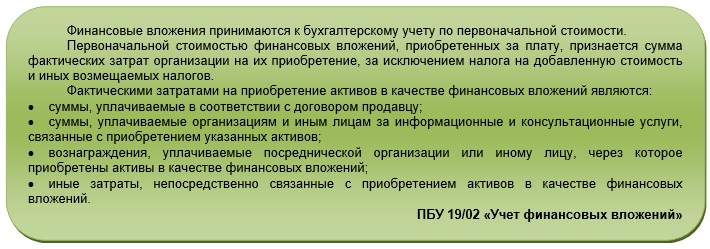

6. Неправильно сформирована первоначальная стоимость финансовых вложений.

7. Отсутствие аналитического учета финансовых вложений;

8. Несвоевременное или неправильное отражение доходов по операциям с ценными бумагами;

9. В составе финансовых вложений учитываются краткосрочные депозиты со сроком размещения менее трех месяцев.

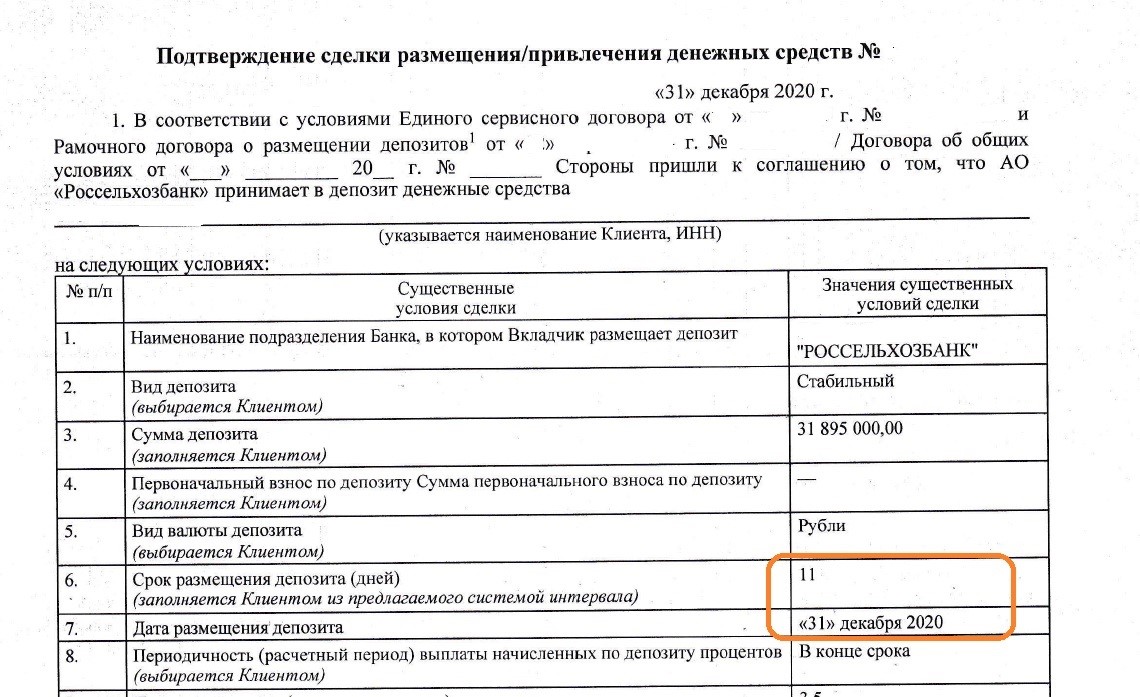

Рассмотрим пример: организацией в учетной политике установлены критерии для отделения денежных эквивалентов от других финансовых вложений организации устанавливаются в учетной политике.

При этом средства, размещенные по договору банковского вклада (депозита) на срок 11 дней (подходят под определение денежных эквивалентов) отражены в бухгалтерском балансе в составе финансовых вложений.

Такие вложения следует отражать по строке 1250 «Денежные средства и денежные эквиваленты».

Подробно как отразить в 1С Бухгалтерия предприятия операции по депозитным вкладам мы рассказывали ранее.

10. Отсутствие инвентаризации или проведение ее с нарушениями действующего законодательства.

Правила проведения инвентаризации финансовых вложений не отличается от общего порядка.

Для оформления результатов инвентаризации применяются:

• для ценных бумаг — унифицированные формы ИНВ-16 и ИНВ-15;

• для иных финансовых вложений — документы, составленные по самостоятельно разработанным формам.

Для проверки своевременности и полноты отражения в бухгалтерском учете полученных доходов по ФВ необходимо убедиться, что:

• по депозитным вкладам и выданным займам проценты начислены за каждый истекший отчетный период в сумме, соответствующей условиям договора;

• по долговым ценным бумагам доход в виде разницы (дисконта) между их номинальной и первоначальной стоимостью отражен за проверяемый период в сумме, пропорциональной сроку обращения;

• доходы в виде дивидендов от участия в уставных капиталах других организаций своевременно признаны и соответствуют суммам, причитающимся организации по решению о распределении (фактически полученным суммам — если вы признаете дивиденды в доходах за минусом налога, удерживаемого источником выплаты).

11. Нарушен порядок учета облигаций.

• Облигации со сроком обращения более 10 лет отражаются в балансе в составе краткосрочных финансовых вложений.

• Не начисляются процентные доходы по облигациям и, соответственно, не отражаются в составе прочих доходов в бухгалтерском и налоговом учете.

12. Нарушен порядок отражения в бухгалтерском учёте процентов к получению.

Начисление процентов по депозитным договорам отражено в учёте в момент их перечисления банком.

А следовало начислять за каждый истекший отчетный период в соответствии с условиями договора.

Как мы видим все перечисленные нарушения легко предотвратить, а 1С: Бухгалтерия предприятия ред. 3.0 в этом поможет, поскольку ее функционал позволяет вести учёт финансовых вложений в полном объеме и в разрезе необходимой аналитики.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Цель и задачи аудита финансовых вложений

Цель аудиторской проверки финансовых вложений представлена установлением соответствия используемой в компании методики бухгалтерского учета и налогообложения. Она действует в проверяемом периоде и соответствует нормативным документам. Аудит финансовых вложений проводят с целью формирования мнения о достоверности бухгалтерской отчетности (отчетности в сфере финансов) во всех значимых аспектах.

В соответствии с 3 пунктом Положения по бухучету «Учет финансовых вложений» ПБУ 19/02, который утвержден приказом Минфина России 10.12.02 № 126н (далее – ПБУ 19/02), в число финансовых вложений включены:

- ценные бумаги, как государственные, так и муниципальные;

- ценные бумаги других предприятий, включая долговые ценные бумаги с определенной датой и стоимостью погашения (облигация, вексель);

- вклад в уставной (складочный) капитал другого предприятия, включая дочерние и зависимые хозяйственные общества;

- займы, которые предоставлены другим компаниям;

- депозитные вклады кредитной организации;

- дебиторская задолженность, которая формируется посредством уступки права требования, и др.

В связи с рассмотренным выше, задачи аудита финансовых вложений включают:

- исследовать основной состав финансовых вложений по наличию первичных документов и данных учетных регистров, включая подтверждение права собственности;

- оценить ситуацию с синтетическим и аналитическим учетом финансовых вложений;

- освидетельствовать первичную оценку СВК (системы внутреннего контроля) и бухгалтерского учета финансовых вложений;

- проверить своевременное и полное отражение в бухучете операций по финансовым вложениям с соблюдением требований отечественного законодательства;

- подтвердить достоверность начисления, поступления и формирования в учете доходов по операциям с инвестициями;

- своевременно осуществить проведение инвентаризаций финансовых вложений, выявить их результаты и отразить на счетах бухучета.

Особенности аудита финансовых вложений

Информация для проверки вложений по инвестированию включает данные по сч. 58 «Финансовые вложения», отчетность бухгалтерии, приказы об учетной политике, первичные документы, которые подтверждают проведенные операции.

Аудит учета финансовых вложений в ценные бумаги осуществляется в соответствии с п. 6 ПБУ 19/02 с обеспечением информации по эмитентам ценных бумаг. В этом случае отражают следующие сведения: наименование ценной бумаги, номер и серия бумаги, номинальная сумма; цена покупки; расходы по покупке; общее число; дата приобретения и продажи (выбытия); место хранения.

Проверяя принятие к бухгалтерскому учету финансовых вложений, необходима оценка и одновременное выполнение нескольких условий:

- документальное подтверждение прав организации на финансовые вложения, включая получение денежных средств или прочих активов, которые относятся к владению данным правом;

- предприятие, которое осуществило финансовые вложения, одновременно берет на себя и финансовые риски в виде изменений цен, неплатежеспособность должника, ликвидности и др.);

- способность финансовых вложений приносить предприятию экономические выгоды (доход) в перспективе в виде процента, дивидендов или прироста их стоимости.

Проверка финансовых вложений по первичным документам в учете представляет собой важную стадию аудита. Это обусловлено тем, что с помощью данных документов определяется направление и порядок перехода права собственности по ценным бумагам. Сюда можно отнести: сертификат акций, облигацию, вексель и прочие ценные бумаги; акт приемки-передачи ТМЦ; выписку из реестра акционеров; договор купли-продажи; платежный документ; инвентаризационную опись и прочие документы. В документах должны быть указаны цель покупки и срок, на протяжении которого предполагается использование объекта.

В соответствии с пунктом 8 ПБУ 19/02 финансовые вложения могут быть приняты к учету по своей первоначальной стоимости. ПБУ предусмотрены разные способы определить первоначальную стоимость финансовых вложений в соответствии с порядком их приобретения или поступления на предприятие:

- Первоначальная стоимость ценных бумаг, которая включает все затраты, относящиеся к их приобретению.

- Первоначальная стоимость ценных бумаг, которая состоит только из сумм, уплачиваемых продавцу, при этом отражение оставшихся (несущественных) затрат происходит в составе прочих расходов.

При приобретении финансовых вложений за счет заемных средств, бухгалтера руководствуются п. 11 ПБУ 10/99 «Расходы организации», который утвержден приказом Минфина РФ от 06 мая 1999 года № 33н, и п. 14, 15 ПБУ 15/08 «Учет займов и кредитов и затрат по их обслуживанию». Так, проценты, которые начислены предприятием по предоставленным ему заемным средствам, до момента принятия финансовых вложений к бухучету должны быть включены в первоначальную стоимость.

Финансовые вложения, которые внесли в счет вклада в уставный (складочный) капитал другим предприятием, необходимо принять к учету в оценке, которая должна быть согласована учредителями.

В случае безвозмездного получения компанией ценных бумаг, их оценка происходит в соответствии с рыночной ценой на дату покупки. Важно отметить, что коммерческие компании вправе подарить друг другу имущество, со стоимостью от 5 МРОТ (пункт 4 статья 575 ГК РФ). Когда хотя бы один из участников договора дарения будет являться некоммерческой организацией или физическим лицом, то сумма подарка не ограничена ничем.

Первоначальная стоимость финансовых вложений, которые внесены в счет вклада организации товарища по договору простого товарищества, должна быть признана их денежной оценкой, которая согласована товарищами в договорах простого товарищества.

Первоначальную стоимость финансовых вложений, которые приобретены по договорам, предусматривающим исполнение обязательств неденежными средствами, определяют по пункту 14 ПБУ 19/02, опираясь на стоимость переданных или подлежащих передаче активов. Если же установить сумму активов, которые переданы или подлежат передаче предприятием, невозможно, то сумму финансовых вложений можно определить стоимостью, по которой в сравниваемых ситуациях могут быть приобретены аналогичные финансовые вложения.

Ошибки при учете финансовых вложений

Учитывая операции по финансовым вложениям, самыми частыми можно считать несколько ошибок:

- нет документов, которые могут подтвердить, что финансовые вложения были осуществлены или оформлены с нарушением установленных требований;

- отражение в составе финансовых вложений активов, которые не являются таковыми;

- неправильная первоначальная сумма финансовых вложений;

- отсутствует аналитический учет финансовых вложений;

- несвоевременно или неправильно отражается доход по операциям с ценными бумагами;

- порядок проведения инвентаризаций не соответствует законодательным нормам.

Преподаватель по бухгалтерскому учету и аудиту

Добавить в «Нужное»

Аудит финансовых вложений

Под финансовыми вложениями понимают инвестиции в акции и облигации, государственные ценные бумаги, а также займы другим юридическим лицам.

Основной задачей аудита финансовых вложений является установление корректности отражения фактов хозяйственной жизни предприятия, имеющих отношение к данному участку учета, в бухгалтерском учете и отчетности.

Критерии корректности отражения финансовых вложений в учете

Процедуры, проводимые аудитором в ходе проверки данного участка учета, направлены на выявление соответствия финансовых вложений следующим обязательным условиям:

- Полнота отражения данных активов в бухгалтерском учете и отчетности, которая заключается в совпадении сумм по счетам 06 «Долгосрочные финансовые вложения», 58 «Краткосрочные финансовые вложения», 82/2 «Резервы под обесценение ценных бумаг» с суммами в главной книге и отчетности, все операции по поступлению и выбытию отражены в учете в надлежащие сроки;

- Существование актива, которое подтверждается инвентаризацией и проверкой корректности оформления первичных документов, подтверждающих право собственности;

- Соблюдение прав и обязательств, подтвержденное первичными оправдательными документами, все финансовые вложения принадлежат предприятию на основании законных договоров;

- Правильность оценки, выраженная в корректности отнесения финансовых вложений на счета в бухгалтерском учете и отчетности, конвертация стоимости в иностранной валюте в рубли выполнена по правильному обменному курсу, выручка от продажи финансовых вложений отражена в размере тех же сумм, что и в первичных документах;

- Точность учета, выраженная в совпадении сумм в первичных документах, регистрах учета и главной книге;

- Корректность представления и наличие раскрытий, выражающееся в правильной классификации и последующем раскрытии детальной информации по финансовым вложениям в бухгалтерской отчетности, долгосрочные и краткосрочные финансовые вложения правильно разделены;

- Ограничение периода учета, т. е. все движения по счету финансовых вложений отражены в правильном периоде.

Реализация аудита

Аудитор оценивает уровень качества и эффективности работы внутренних контролей предприятия в части финансовых вложений. С этой целью необходимо проверить корректность отнесения актива к счету финансовых вложений, адекватность текущей оценки актива, корректность оформления первичной документации, а также инвентаризировать финансовые вложения.

При проверке корректности признания доходов от финансовых вложений необходимо зафиксировать, соблюдены ли условия для подобного признания, а именно:

- компания имеет законные основания для получения данного дохода;

- величина дохода может быть точно измерена;

- увеличение экономической выгоды для предприятия в результате совершения операций может быть с уверенностью спрогнозирована.

В рамках проверки корректности ведения учета необходимо проверить соблюдение налогового законодательства и ведение счета резерва под обесценение финансовых вложений, а также полное и корректное отражение доходов по финансовым вложениям и начисления налогов на данные доходы.

При проверке начисления и списания резерва под обесценение финансовых вложений аудитор должен убедиться, что увеличение резерва отражается по дебету счета 80 «Прибыли и убытки» и кредиту счета 82 «Резервный капитал». При расчете налога на прибыль данный резерв не учитывается, принимается за убыток при создании и как прибыль при восстановлении.

Финализация аудита

По окончании проверки аудита финансовых вложений аудитор формирует мнение, готовит подтверждающие документы, а также формирует часть аудиторского заключения, имеющую отношение к аудируемому участку учета.

Форум для бухгалтера: