Что такое статус плательщика в платежном поручении и как его заполнить

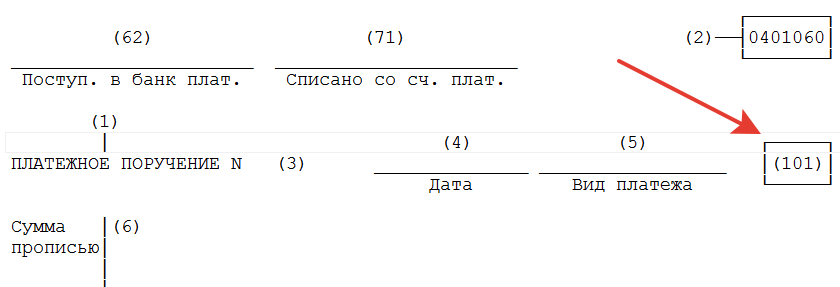

Статус в платежном поручении в 2023 году — это информация о плательщике в бюджет РФ. Бухгалтер обязан без ошибок заполнить поле 101 для верного зачисления денег. Со 2 октября 2017 года действуют новые требования, о которых вы сможете узнать из статьи.

Статус в платежном поручении в 2023 году — это информация о плательщике в бюджет РФ. Специалист обязан указывать его точно для верного зачисления денег. При ошибочном указании реквизита платеж казначейством будет отнесен на невыясненные, и на его уточнение потребуется время. Последние изменения в этот порядок, которые вступили в силу 2 октября 2017 года, внес приказ Минфина России от 05.04.2017 № 58н «О внесении изменений в приказ Минфина от 12 ноября 2013 г. № 107н». Документом внесены поправки в порядок заполнения платежных поручений при перечислении денег в бюджет.

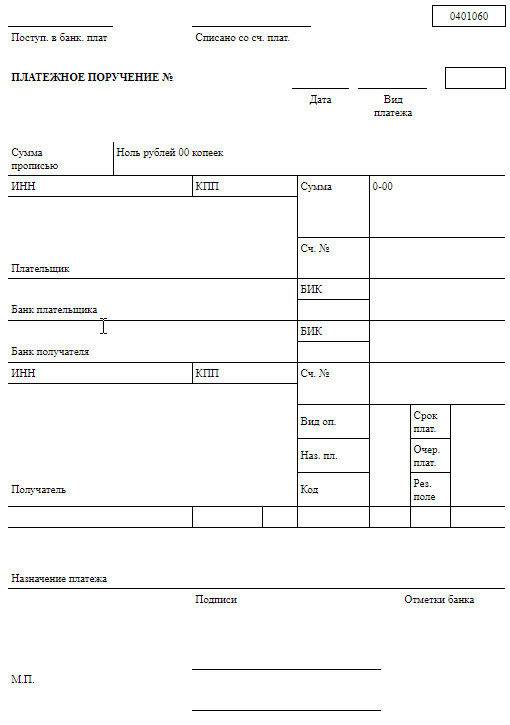

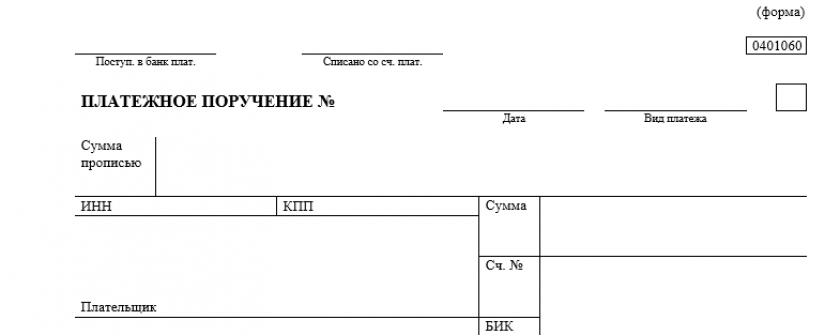

Образец бланка платежного поручения

Особенности заполнения поля 101. Примеры заполнения при формировании платежек

Статус составителя документа в платежном поручении 2023 заполняется на основании новых требований Минфина, которые изменили приказ № 107н.

Значение зашифровано кодом из двух цифр от 01 до 26. В связи с передачей контроля за средствами страховых фондов, кроме взносов «на травматизм», в ведомство ФНС со 2 октября 2017 года специалисту требуется обратить внимание на изменение кодов платежей страховых взносов, администрируемых налоговой. Минфин определил, что при перечислении платежей страховых взносов с кодом администратора «182» (Налоговая) указываются следующие значения поля 101:

- юридические лица — «01»;

- ИП — «09»;

- занимающиеся частной практикой — «10»;

- адвокаты — «11»;

- главы крестьянского хозяйства — «12»;

- физические лица — «13» и т. д.

Код «14» чиновники исключили, т. к. банковская система платежей требует доработки (Письмо ФНС России от 03.02.2017 № ЗН-4-1/1931@).

Наиболее распространенные случаи заполнения поля 101

|

Что бухгалтер перечисляет в бюджет |

Что бухгалтер указывает в поле 101 (показатель статуса в платежном поручении 2023) |

|---|---|

|

Налог (организация) |

01 |

|

Налог ИП (за себя) |

09 |

|

Налог (как налоговый агент) |

02 |

|

Страховые взносы организации, администрируемые ФНС |

01 |

|

Страховые взносы организации в ФСС 0,2 % |

08 |

|

Страховые взносы ИП за работников |

09 |

|

Страховые взносы ИП за себя |

09 |

Несколько частных случаев заполнения реквизита

Статус составителя в платежном поручении 2023 может варьироваться следующим образом:

- перечисление налога на прибыль. Налог на прибыль уплачивают организации — юридические лица. Налог платится с прибыли, полученной организацией. Бухгалтеру следует заполнить в поле 101 показатель «01»;

- перечисление на обязательное пенсионное страхование (далее ОПС) организацией. Страховые на ОПС находятся в ведении Налоговой. В поле 101 бухгалтеру нужно указать также показатель «01»;

- перечисление ОПС ИП. Страховые на ОПС для ИП, независимо от того, платит он их за себя или за сотрудников — верный показатель «09»;

- перечисление НДФЛ. НДФЛ — это налог, который организации и ИП удерживают с доходов своих работников в качестве налогового агента. Показатель статуса налогоплательщика в платежном поручении 2023 платежей по НДФЛ — «02»;

- перечисление больничного работнику. Платеж поступает сотруднику, а не в бюджет РФ. Поле 101 следует оставить незаполненным;

- перечисление аванса работникам. Уплата аванса не производится в бюджет РФ. Поле 101 необходимо оставить пустым;

- перечисление контрагенту за оплату выполненных услуг по информационному сопровождению. Платеж не осуществляется в бюджет РФ. Поле 101 не заполняется.

Более подробно об оформлении платежки

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

Вам может быть интересно:

Общая информация о реквизите 101

Налоговый кодекс РФ в п. 15 ст. 45 обязывает налогоплательщиков заполнять платежные поручения в соответствии с правилами, которые установит Минфин РФ. Порядок заполнения реквизита 101 прописан в приказе Минфина России от 12.11.2013 № 107н и приложении 5 к нему.

Реквизит 101 нужно заполнять только при проведении определенных перечислений, связанных с уплатой обязательных платежей (налоги, сборы, взносы).

В поле 101, находящемся в правом верхнем углу платежки рядом с полем «Вид платежа», проставляется цифровой код из 2 цифр, который позволяет охарактеризовать плательщика с точки зрения организационно-правовой формы, вида деятельности и назначения платежа. Например, отдельно выделены организации, ИП, иностранные и частные лица, банки, налоговые и таможенные органы, оплата налогов, сборов, страховых взносов. Таким образом, этот реквизит содержит информацию о том, кто платит и что оплачивает.

При заполнении данного поля используются показатели, отражающие цифры от «1» до «31» включительно. Что они обозначают, прописано в приложении 5 к приказу № 107н.

Среди них есть коды, которые относятся к налоговым, таможенным органам, организациям федеральной почтовой связи, кредитным организациям. Такие коды в данном материале рассматриваться не будут. Остановимся на тех ситуациях, которые бывают у большинства организаций или ИП: перечисление страховых взносов и налогов.

Место расположения поля 101 можно увидеть на приведенном в настоящей статье бланке платежного поручения.

Бланк платежного поручения

Скачать

Об ошибках в платежном документе, приводящих к признанию налогового платежа неуплаченным, читайте в статье «Ошибки в платежном поручении на уплату налогов».

Новшества с 2023 года

В 2023 году произошли серьезные изменения в порядке уплаты налогов и взносов в связи с введением единого налогового платежа (ЕНП). Суть изменений в том, что практически все платежи налогоплательщика будут перечисляться по единым реквизитам на общий единый лицевой счет. А налоговая согласно декларациям и уведомлениям будет разносить поступившую сумму на разные налоги в следующем порядке:

- недоимка;

- текущие платежи;

- проценты, штрафы, пени.

Подробнее о едином налоговом платеже мы писали в этой статье и в этом материале.

В связи с этим с 11.02.2023 года статус налогоплательщика при уплате налогов и взносов может принимать следующие значения:

- 08 — при уплате взносов на травматизм. По ним изменений нет, они не входят в состав ЕНП;

- 01 — уплата организациями и ИП ЕНП;

- 02 — платежное поручение с указанием КБК, ОКТМО и периода. В 2023 году заменяет платежку на ЕНП. Также применяется как организациями, так и ИП.

Кроме того, 30.12.2022 в приложение 5 приказа Минфина добавляется еще один код: 31 — плательщик физлицо, юрлицо или ИП, осуществляющие перевод денежных средств в счет погашения задолженности по исполнительному листу, кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе деенжынх средств в счет погашения задолженности по исполнительному производству.

Новшества ЕНП описали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение, чтобы быть в курсе последних изменений. Это бесплатно.

Статус составителя при перечислении страховых взносов индивидуальными предпринимателями (до 2023 года)

С 2017 года страховые взносы (кроме платежей на травматизм) оплачиваются в налоговый орган. ИП может перечислять страховые взносы как за себя, так и за своих сотрудников.

Однако при проведении оплаты ИП независимо от того, за кого платятся взносы, в реквизите 101 ему нужно ставить 13 (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами – индивидуальный предприниматель).

Если оплата производится в ФСС, куда продолжают перечисляться взносы на травматизм с доходов работников, то в этом поле нужно указать 08 (юрлицо или ИП, который переводит средства для оплаты страховых взносов, но не в налоговый орган).

О применяемых по взносам на травматизм КБК читайте в материале «КБК страховых взносов от несчастных случаев в 2022 — 2023 годах».

Статус составителя при оплате ИП налога с доходов (до 2023 года)

Налог может уплачиваться как с доходов ИП, так и с доходов наемных работников. Это тоже влияет на выбор значения для поля 101.

Если ИП оформляет платежное поручение для уплаты налога со своих доходов, то он должен выбрать значение 13 (налогоплательщик, плательщик сборов).

ВАЖНО! Для ИП, нотариусов, адвокатов, фермеров до октября 2021 года применялись другие коды — соответственно 09, 10, 11, 12.

Если нужно уплатить НДФЛ с доходов сотрудников, то ИП в данном случае становится налоговым агентом. И при оформлении распоряжения в банк выбирает показатель статуса 02.

Статус составителя для организаций (до 2023 года)

У организаций в стандартных ситуациях все достаточно стабильно и прозрачно:

- 01 — налоги юридического лица, страховые взносы за сотрудников;

- 02 — НДФЛ с доходов сотрудников;

- 08 — страховые взносы за сотрудников, перечисляемые в ФСС.

Пример заполнения платежного поручения со статусом 01 смотрите в материале «Как заполнять платежки по страховым взносам в 2022 — 2023 годах?».

Заполнение платежного поручения может вызвать вопросы даже у опытного бухгалтера. Готовое решение от экспертов КонсультантПлюс поможет правильно заполнить платежку на уплату налогов в части реквизитов получателя. Чтобы воспользоваться подсказками, оформите бесплатный онлайн-доступ к справочно-правовой системе.

Если организация выступает в качестве налогового агента по НДС, т. е. рассчитывает НДС и оплачивает его за другого налогоплательщика, то для платежного поручения выбираем статус 02. Если при оформлении будет использован статус 01, то налоговая может посчитать, что организация не исполнила обязанности налогового агента по перечислению НДС. Суды, конечно, встают на сторону налогоплательщика. Но зачем идти в суд, когда можно правильно заполнить платежку?

Подробнее о налоговых агентах читайте в статьях:

- «Кто признается налоговым агентом по НДС (обязанности, нюансы)»;

- «Кто является налоговым агентом по налогу на прибыль (обязанности)».

Выделен отдельный статус фирм (или их филиалов) для случаев, когда в организацию поступает исполнительный лист на работника, согласно которому нужно удержать из зарплаты задолженность по платежам в бюджет. Перечисление удержанной суммы происходит с кодом 19.

Итоги

Показатели, характеризующие статус плательщика налога (сбора, страхового взноса), приведены в приложении 5 к приказу Минфина РФ от 12.11.2013 № 107н. Указывать статус составителя в платежном поручении в 2022 — 2023 годах нужно только для перечисления обязательных платежей (налогов, сборов, взносов), размещая его в правом верхнем углу платежки рядом с полем «Вид платежа». Показатель представляет собой двузначный код от 01 до 28.

ИП, осуществляющему платежи по страховым взносам в ИФНС, нужно указывать то значение кода, которое соответствует платежам за себя, и при перечислении взносов за сотрудников. Другие коды у него появляются при платежах в ФСС и при оплате налога с доходов сотрудников.

Юрлицам придется делать выбор из большего количества вариантов: платежи за свою организацию, за другую организацию (в роли налогового агента), за сотрудников, платежи, удержанные из заработной платы сотрудников.

С 11 февраля 2023 г. вступил в силу приказ Минфина № 199н о порядке заполнения платежных поручений. Его долго ждали, строили предположения о том, как заполнять в 2023 году платежки по налогам. Один из вопросов — как указывать статус плательщика.

Со статусом плательщика все оказалось непросто. В нашей группе Бухгалтерия.ру ВКонтакте развернулась серьезная дискуссия. Неудивительно, ведь теперь появилось много новых понятий: уведомление, платежка-уведомление, налоговая платежка по налогам, не входящим в ЕСП.

Вот что писали наши подписчики ВКонтакте.

— Вот кусок приказа. Тут же четко: 01-предоставившие распоряжение (платежку) на перевод средств. 02-представившие уведомление в виде распоряжения (платежка-уведомление).

— Именно так. 01 — платежка. 02- платежка-уведомление или платежка к уведомлению. Где тут неправда? Ведь платежка и уведомление — это разные вещи. Но в качестве уведомления в 2023 году может выступать и платежка.

— Давайте по-другому. Я плачу (например, НДС на кбк 510, после подачи декларации) и указываю 01, тк уведомление подавать не надо. Либо плачу ндфл и взносы с 01, но сначала подаю уведомление. Если я плачу ндфл или взносы на кбк налога, то 02. Если читать так, как вы пишите, то платежка на кбк налога и платежка на Енс после подачи уведомления, должны иметь и та и другая статус 02.

— Тогда для чего статус 01? (прим. редакции – а вот и новый вопрос).

— Да, по НДС мы пишем КБК 510. Но этот налог входит в единый налоговый платеж. Поэтому нужно ставить 02 — платежка-уведомление (прим. редакции – по НДС уведомления не составляют, а платежки вместо уведомления разрешены).

— Многие налоги входят в енп, смысл именно разделить платежи в общую кучу с подачей уведомления и платежку без подачи уведомления. (прим. редакции – редакция согласна).

— Так разница 01 и 02 в таком случае в чем?

— Тогда и получается, что 01 это просто платежка на енп, а 02 это именно платежка-уведомление, а не платежка после подачи уведомления.

— Хорошо, тогда у меня вопрос. Какой статус нужно ставить в платежке по налогам, которые не входят в ЕНП? (при. редакции – ищем ответ на «новый вопрос»).

— Над этим я пока не думала. У меня их нет, меня сейчас больше волнует не подача уведомления и чтобы на него не слететь хотя бы в этом году. Но думаю, тоже 02.

— Приказ охватывает и этот случай. И это как раз 01.

Правила указания статуса плательщика в 2023 году

Как в любой дискуссии, каждый участник сосредоточился на самых важных для себя сторонах вопроса и обратил внимание на отдельные детали. Чтобы помочь читателям собрать информацию в единую картину, вернемся к теме еще раз.

Согласно приказу Минфина от 30 декабря 2022 года № 199н (вступил в силу 11 февраля 2023 г.), при заполнении налоговых платежек нужно указывать такие статусы плательщика:

- 01 – при уплате налоговых платежей, не входящих в ЕНП (для отдельных платежей установлен статус 013);

- 01 — для перечисления единого налогового платежа;

- 02 — для отдельных платежек, которые составляются в 2023 году взамен уведомлений по налогам.

Если ошиблись в поле 101

В обычных платежках — на оплату товаров, работ или услуг — поле 101 не заполняется. Но для платежа в бюджет в платежном поручении это поле нужно заполнить обязательно, то есть нужно указать статус плательщика налога.

Ошибка в поле 101 может привести к тому, что платеж будет неправильно идентифицирован и налоговая зачислит его с ошибкой.

Как исправить ошибку в поле 101

Если при оформлении платежки вы допустили ошибку в поле 101, напишите в ФНС письмо об уточнении платежа, приложите к нему копию ошибочного платежного поручения.

В письме укажите следующую информацию:

- реквизиты платежки, где допущена ошибка;

- в каком поле допущена ошибка;

- какой код считать правильным.

Например, если вы перечислили пени по налогу и указали в платежке статус 02, уточните, что правильным будет статус 01.

Добавить в «Нужное»

При заполнении платежного поручения (Приложение 2 к Положению Банка России от 19.06.2012 № 383-П) на уплату страховых взносов плательщик должен указать в поле 101 платежки свой статус. Этот статус означает, кто именно перечисляет взносы в бюджет.

Статус плательщика страховых взносов: поле 101 у организации

Компания, перечисляющая страховые взносы с выплат работникам или иным физлицам, в поле 101 платежного поручения указывает статус в зависимости от вида перечисляемых взносов (Приложение № 5 к Приказу Минфина России от 12.11.2013 N 107н):

— статус «01», если взносы перечисляются в ИФНС (страховые взносы на ОПС, на ОМС и на ВНиМ);

— статус «08», если взносы перечисляются в ФСС (страховые взносы на травматизм»).

Статус плательщика страховых взносов: поле 101 у ИП

Индивидуальные предприниматели указывают следующие статусы в поле 101:

— статус «09», если взносы перечисляются в ИФНС (взносы на ОПС, ОМС и ВНиМ с выплат работникам, взносы ИП за себя на ОПС (в т.ч. 1%-ные взносы) и на ОМС);

— статус «08», если взносы перечисляются в ФСС (взносы на травматизм с выплат работникам).

—

Вам могут быть полезны следующие материалы:

— Перенос сроков уплаты налогов и страховых взносов в связи с пандемией коронавирусной инфекции COVID-19 (вирус SARS-CoV-2);

— Как воспользоваться пониженной ставкой по страховым взносам в условиях пандемии коронавирусной инфекции COVID-19 (вирус SARS-CoV-2)

—

Что делать, если поле 101 заполнено неправильно

На самом деле ничего страшного не произойдет, если при заполнении платежного поручении ошибиться только в указании статуса плательщика, — деньги все равно поступят в ИФНС/ФСС.

Но плательщик страховых взносов, желающий исправить данную ошибку, вправе попросить уточнить свой платеж. Для этого нужно подать соответствующее заявление в свою налоговую инспекцию или в свое отделение ФСС.