Рассмотрим как найти и исправить ошибки по НДС в 1С 8.3 для правильного ведения учета и формирования отчетности по НДС. Изучим как осуществить экспресс-проверку НДС в 1С 8.3, как избежать технические ошибки по НДС. Что делать с требованием о представлении пояснений в ФНС и как сверить НДС с контрагентами в 1С 8.3 пошагово.

Ошибки по НДС в 1С 8.3 можно разделить на два раздела:

- Ошибки, связанные с расчетом по НДС, то есть суммой рассчитываемой НДС.

- Технические ошибки по НДС. Например, неверно указаны дата или номер счет-фактуры или ИНН контрагента.

Содержание

- 1 Экспресс-проверка ведения учета НДС в 1С 8.3

- 1.1 Формирование записей книги покупок и записей книги продаж на конец года в 1С 8.3

- 2 Технические ошибки по НДС в 1С 8.3

- 2.1 Как сверить НДС с контрагентами в 1С 8.3

- 2.2 Как работать с отчетом «Сверка данных учета НДС» в 1С 8.3

- 2.3 Как исправить техническую ошибку после сдачи отчетности по НДС

- 3 Что делать если пришло требование о представлении пояснений по декларации НДС

- 3.1 Как отвечать на требование ФНС о представлении пояснений

- 4 Как исправить ошибку в декларации по НДС

- 4.1 Вам будет интересно

Экспресс-проверка ведения учета НДС в 1С 8.3

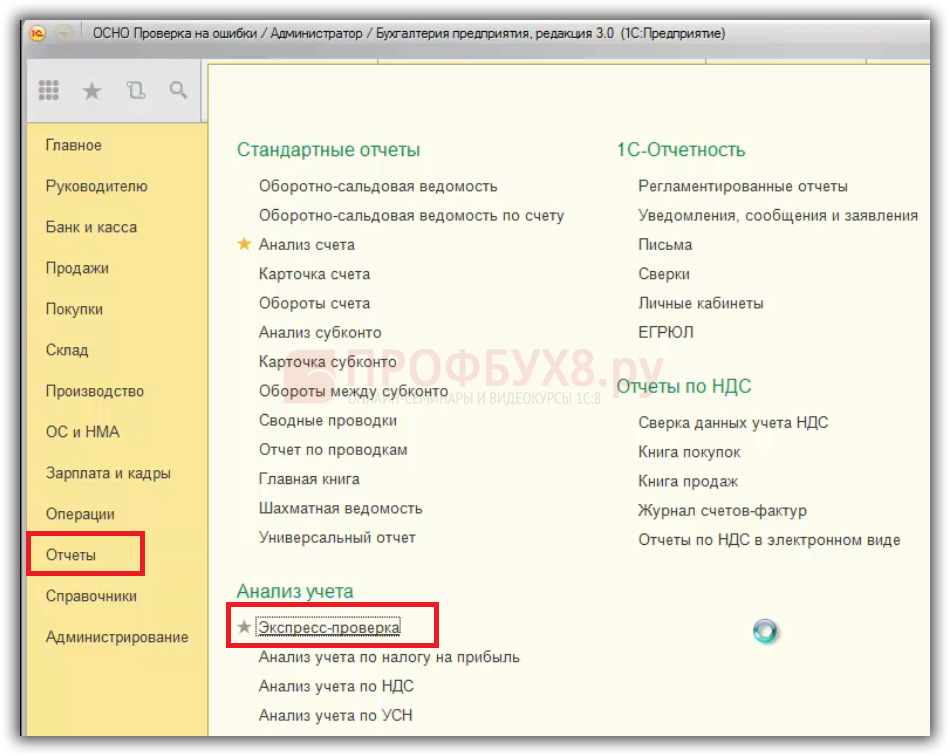

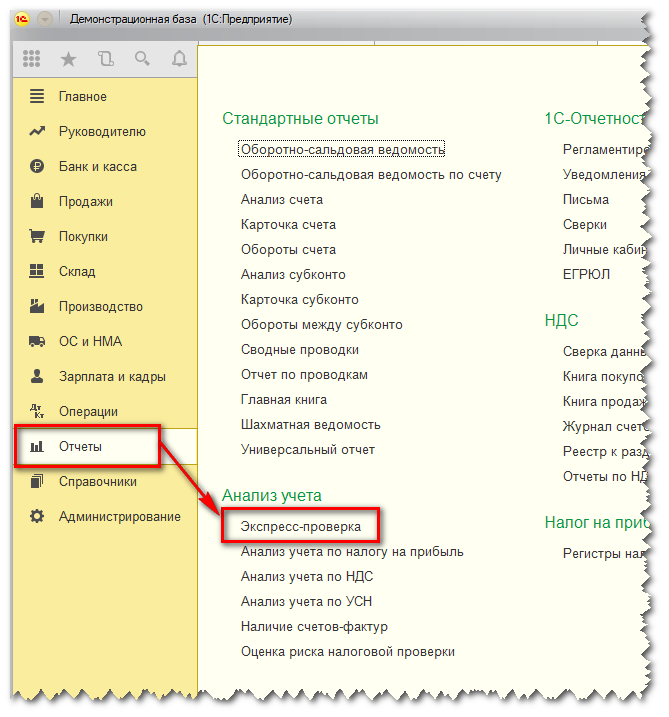

Ошибки по расчету НДС в 1С 8.3 поможет выявить Меню Отчеты – Экспресс-проверка ведения учета:

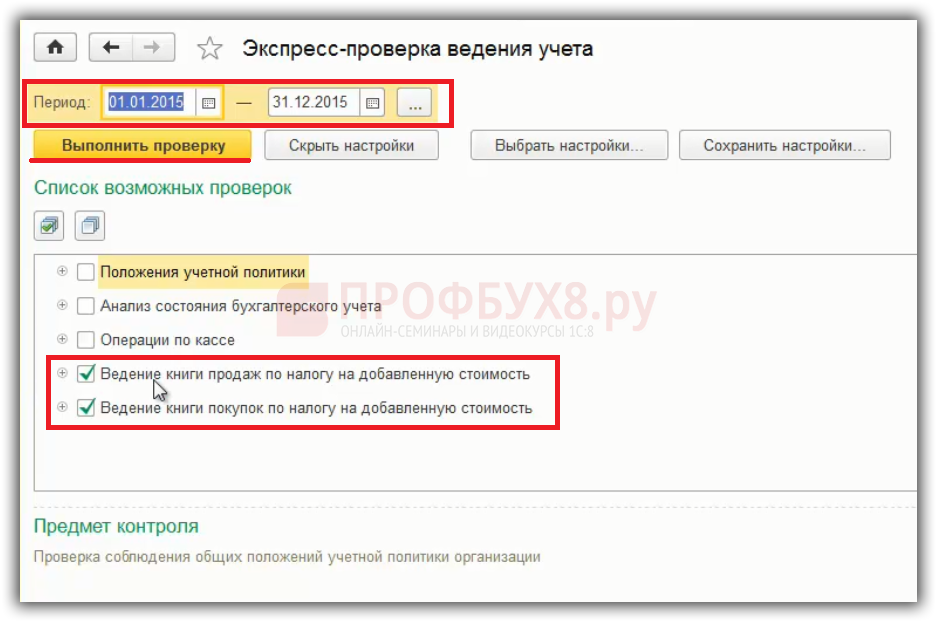

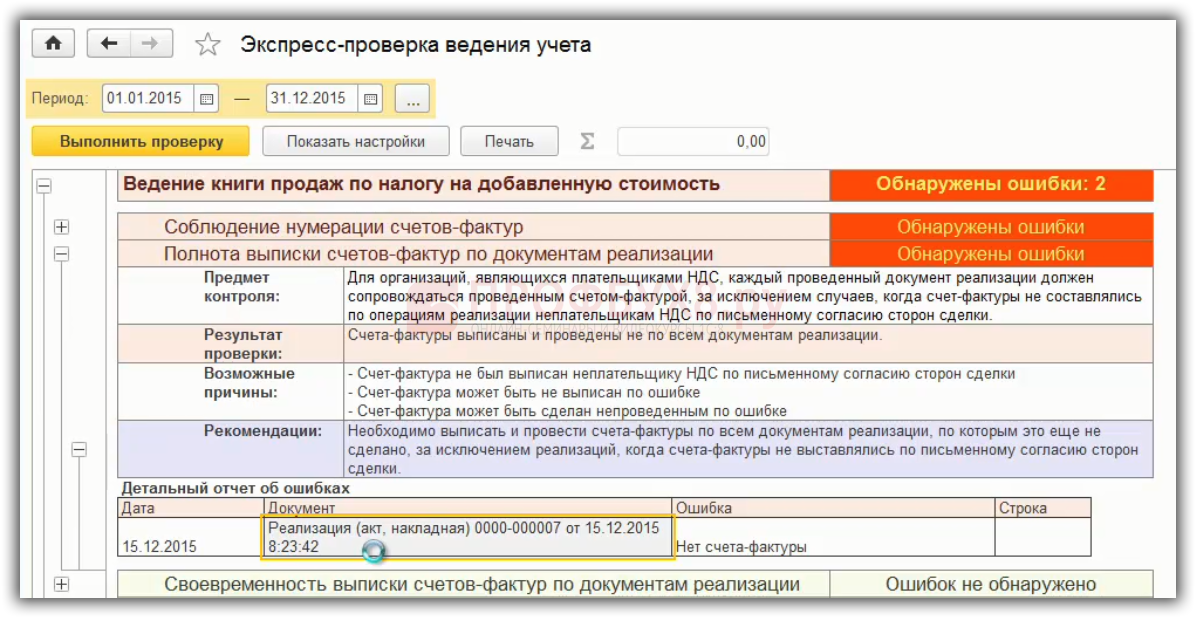

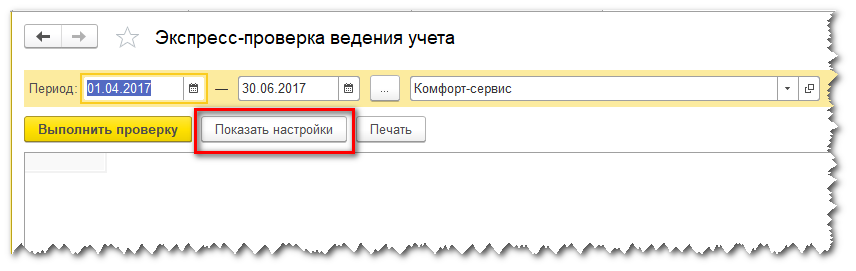

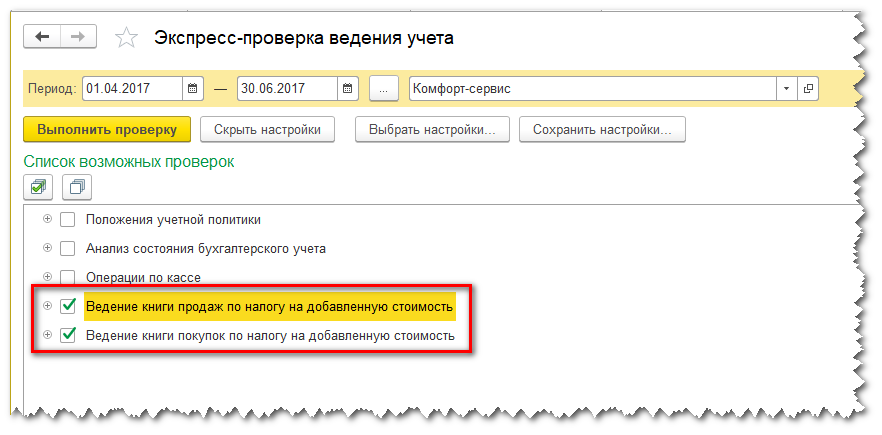

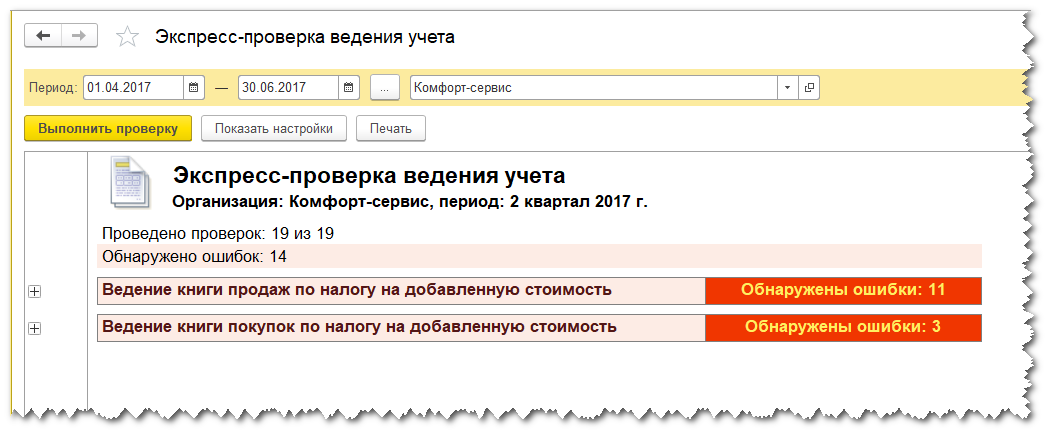

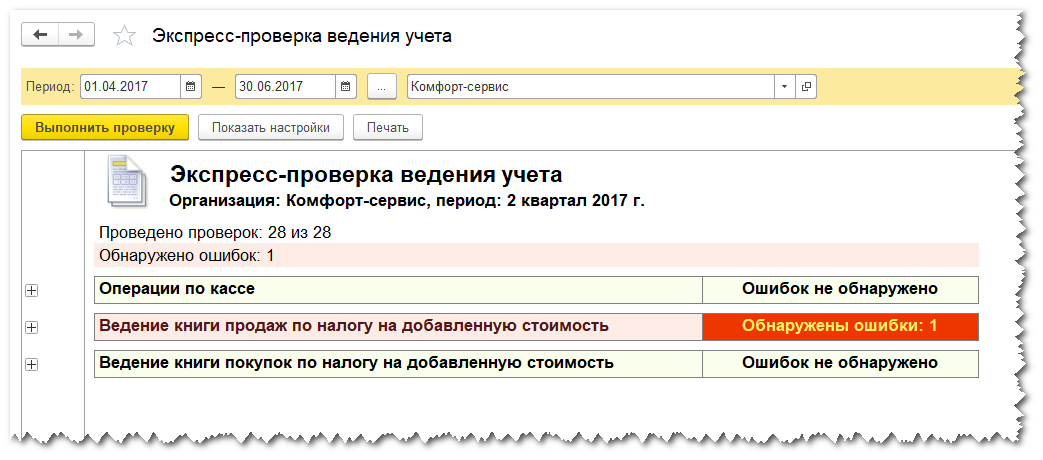

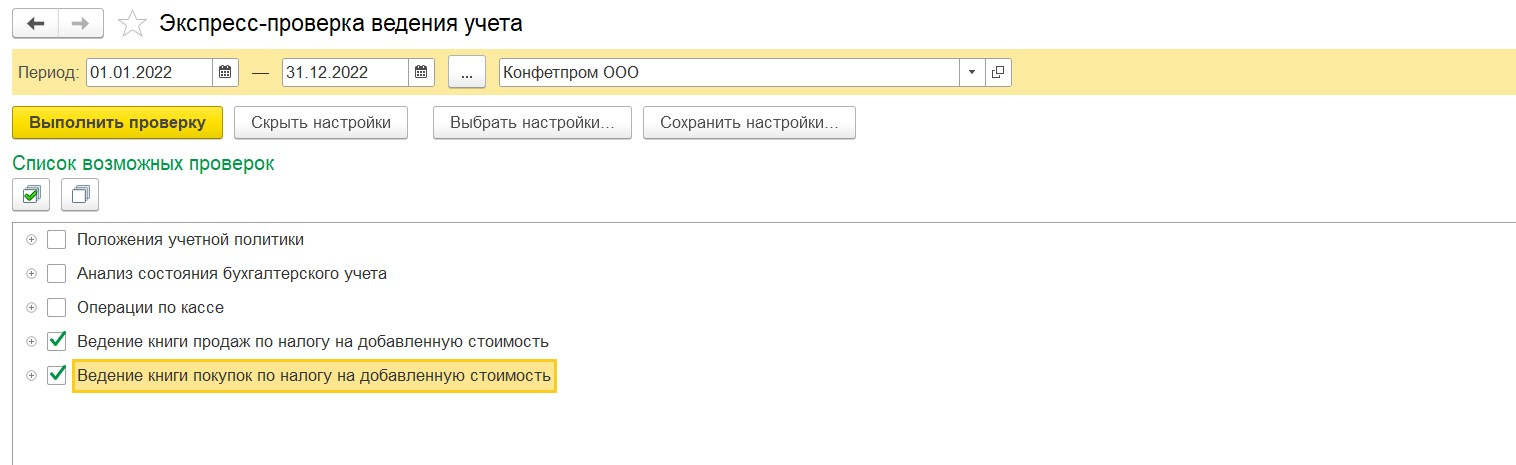

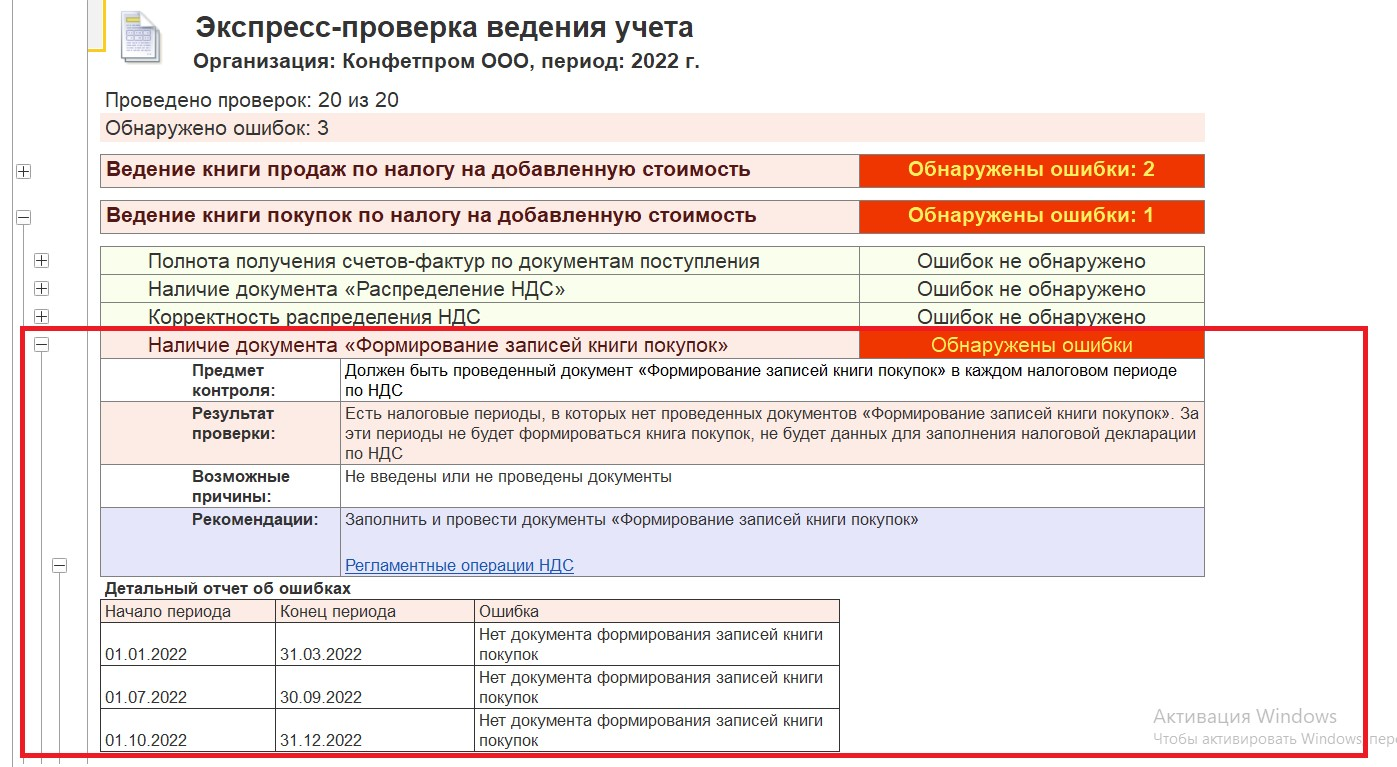

На примере рассмотрим Экспресс-проверку ведения учета по НДС за год, но также можно установить отчетный период – квартал. Необходимо установить флажки по ведению Книги продаж и Книги покупок по НДС. Выполнить проверку:

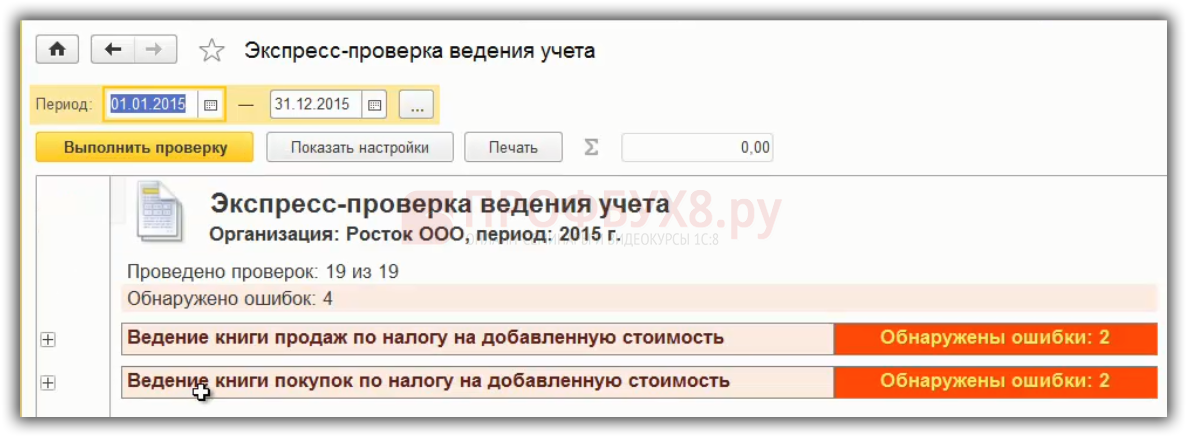

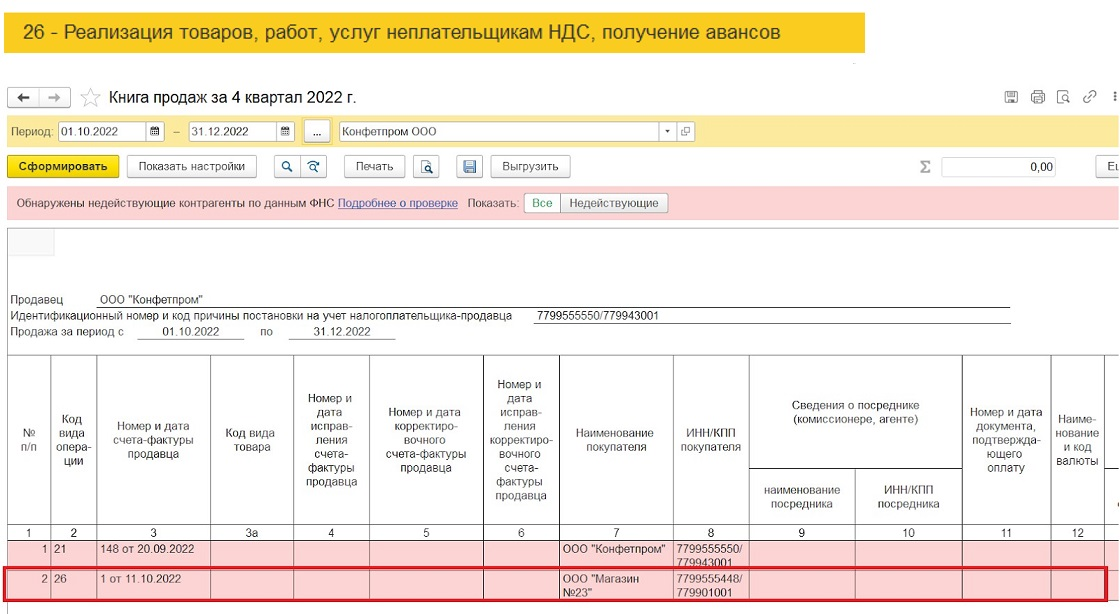

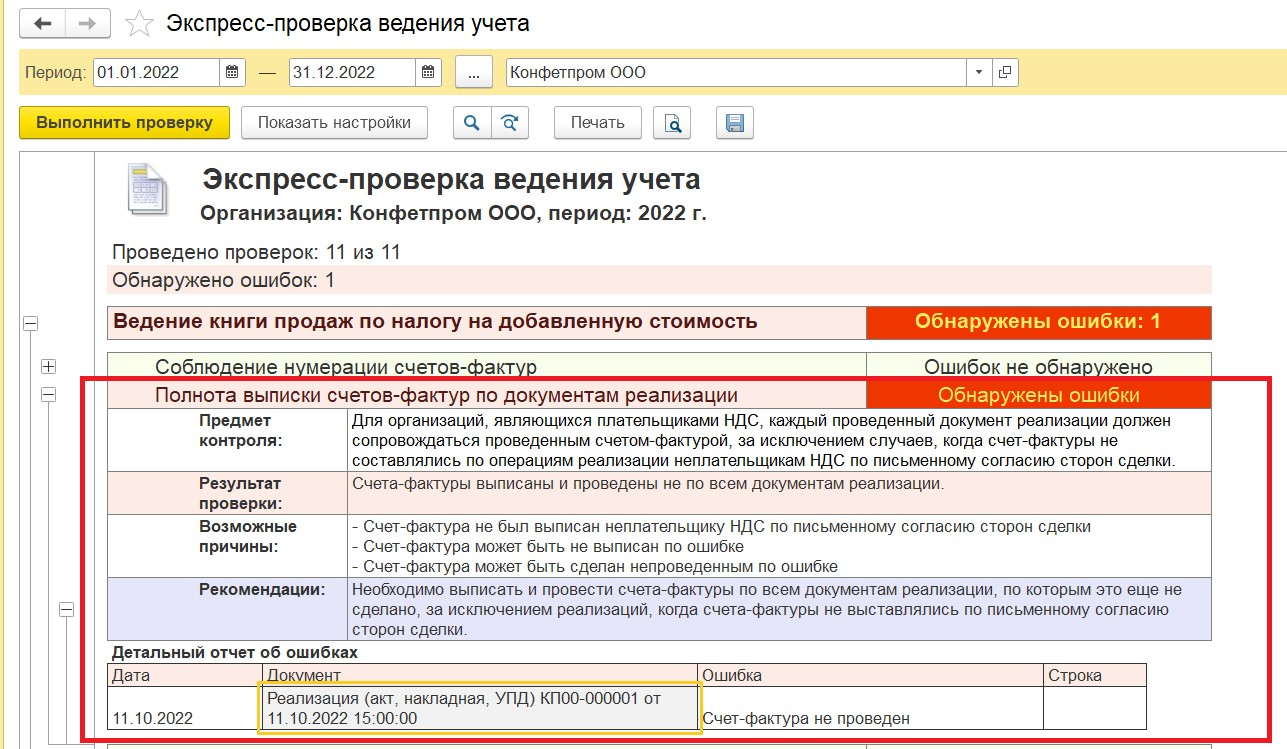

В 1С 8.3 выполняется проверка и выдаются данные. В нашем примере обнаружены ошибки:

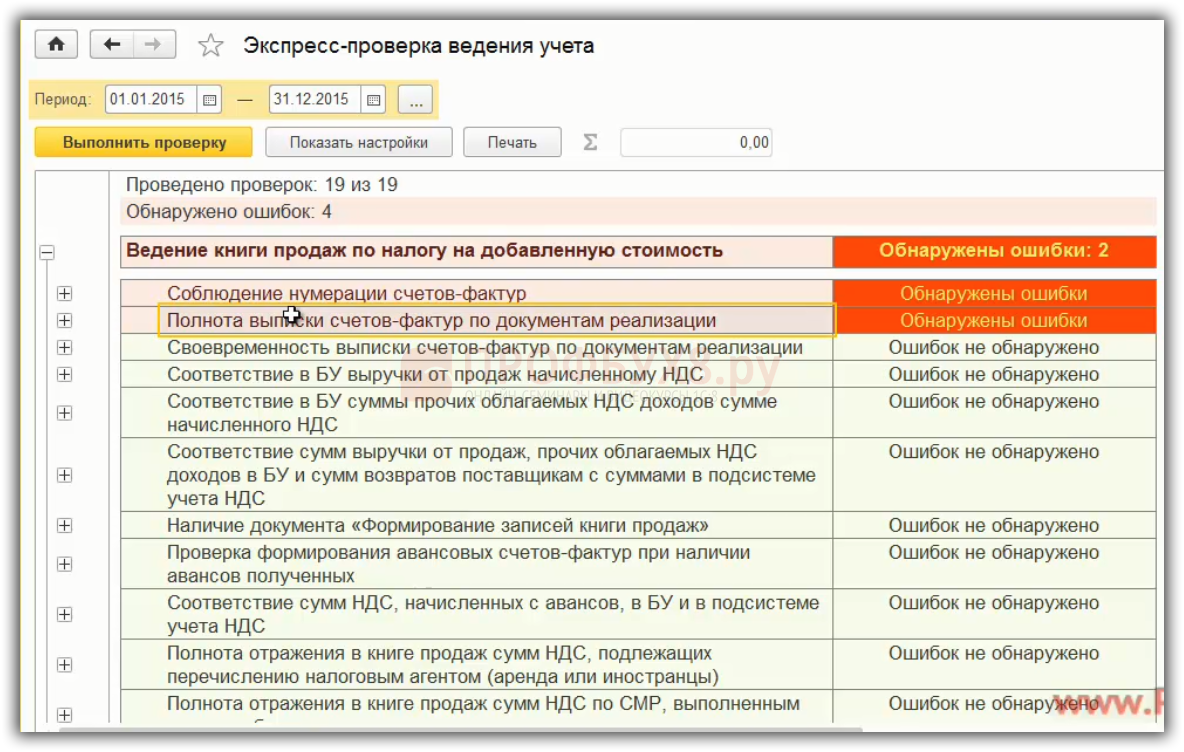

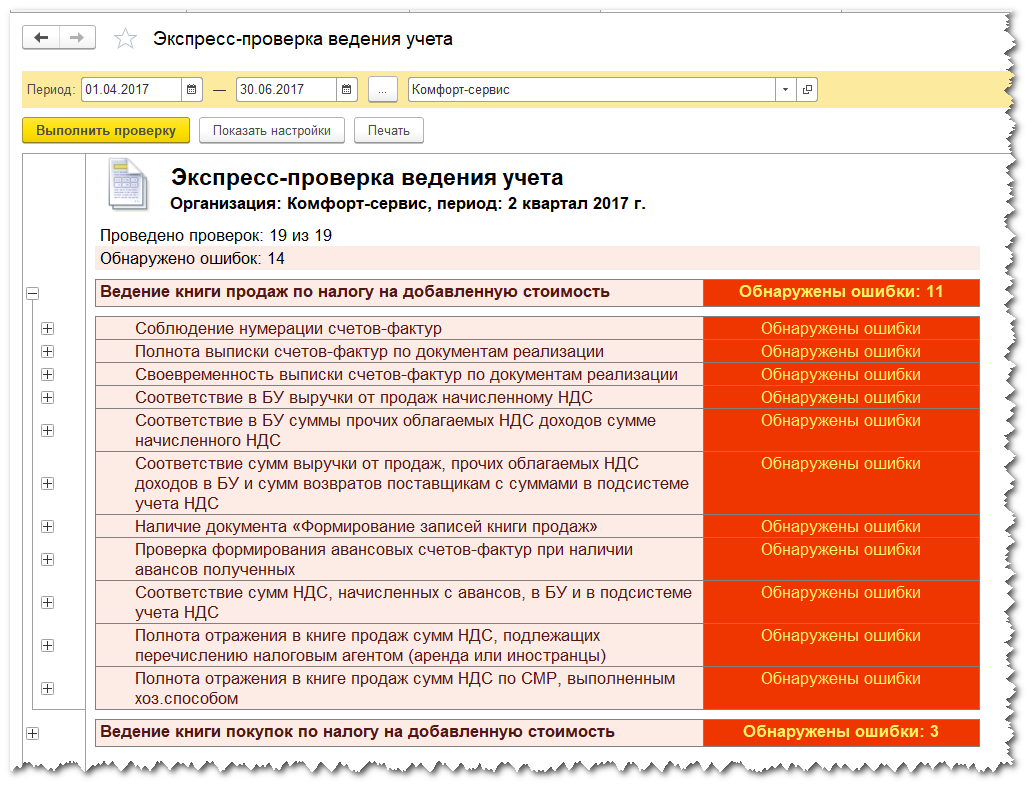

Проведем анализ ошибок по учету НДС в 1С 8.3:

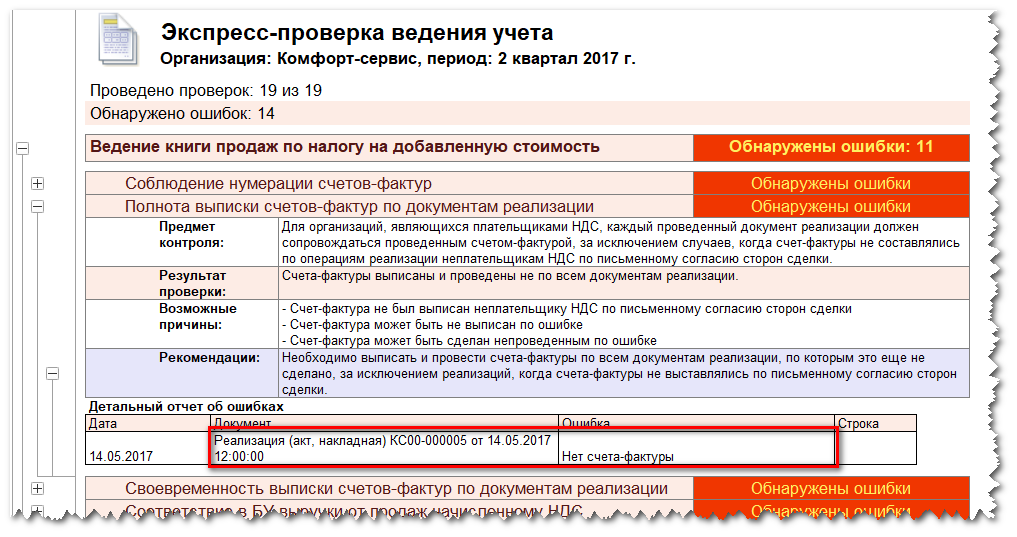

Ошибка «Полнота выписки счетов-фактур по документам реализации» означает, например, что не выписана накладная. Или выписка счет-фактуры осуществлена в другой программе, например 1С Торговля и склад и не занесена в 1С 8.3 Бухгалтерия 3.0:

Следовательно, сдав декларацию по НДС, контрагент организации – покупатель отразит счет-фактуру, которая отсутствует в книге продаж. Соответственно, не пойдут данные по декларации НДС. Необходимо внимательно относится к таким ошибкам по НДС в 1С 8.3.

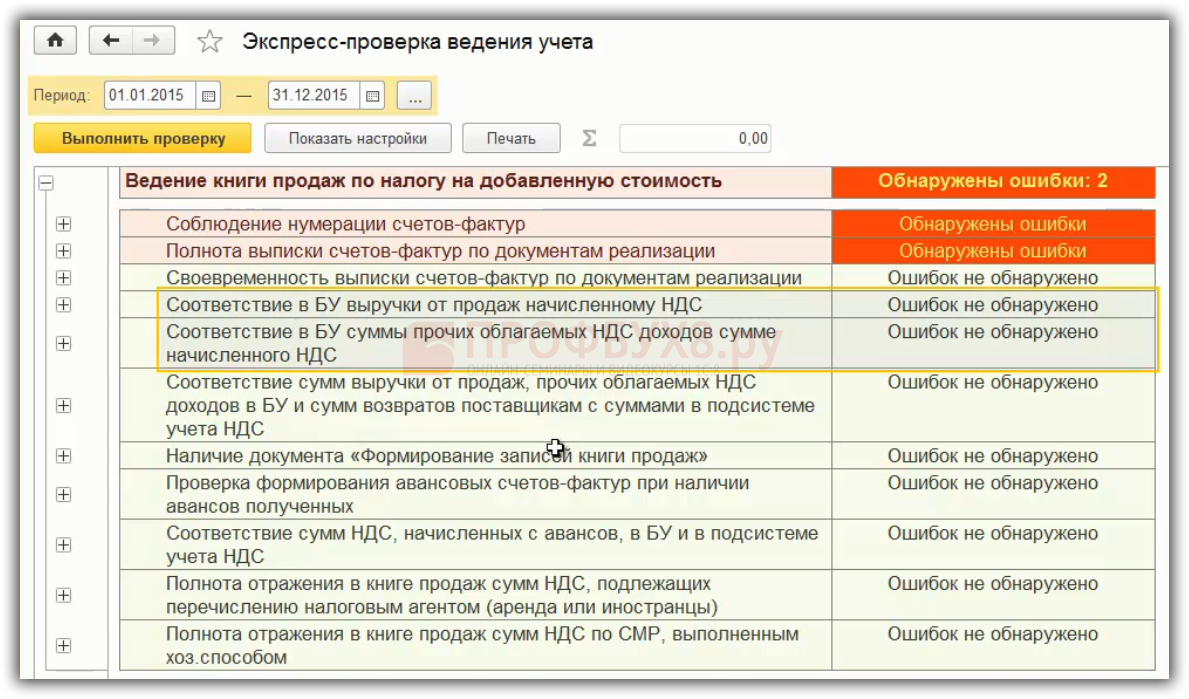

Особенно, необходимо посмотреть на пункты, связанные с расчетом НДС:

Штрафы не облагаются НДС, а 1С 8.3 может выйти ошибка. По экспресс-проверке нужно внимательно отслеживать какие операции отражаются. Какие-то ошибки могут быть в виде предупреждения.

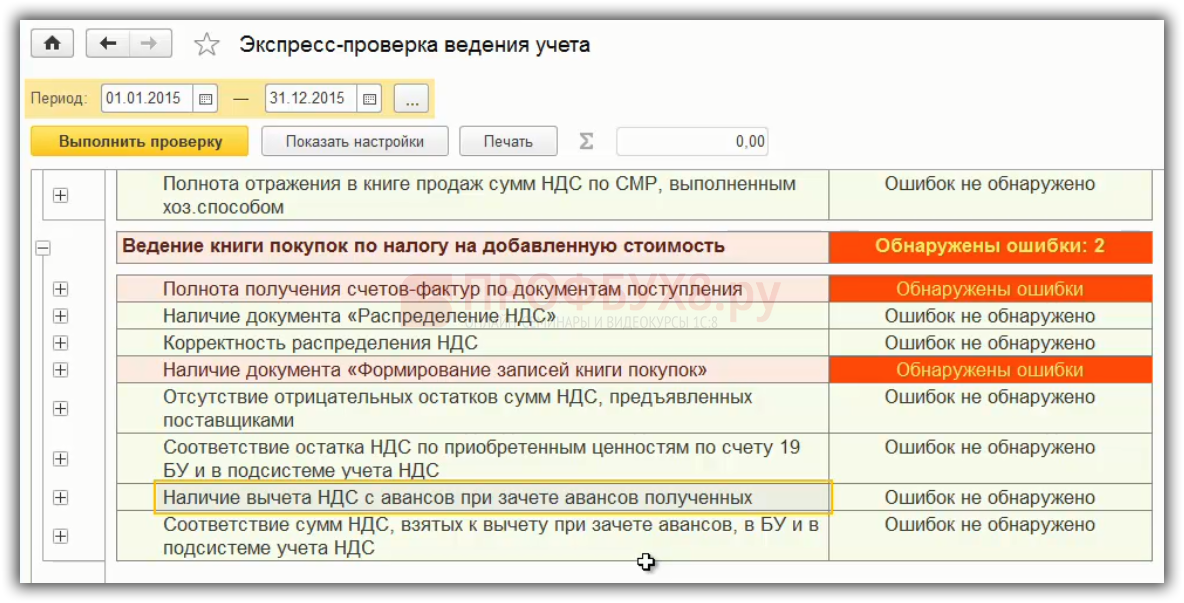

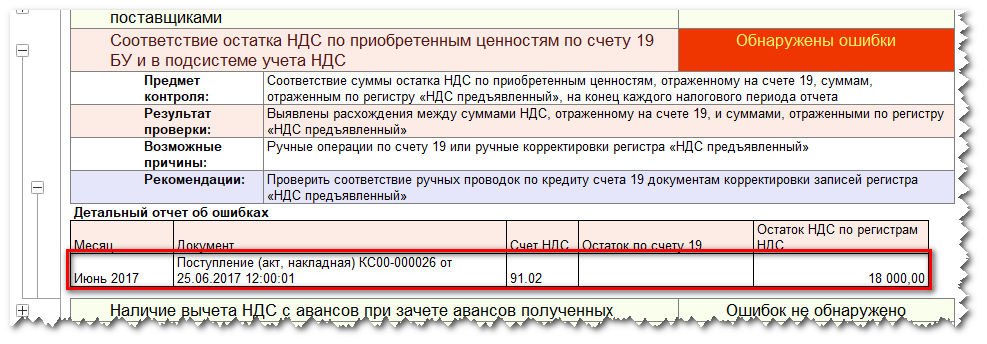

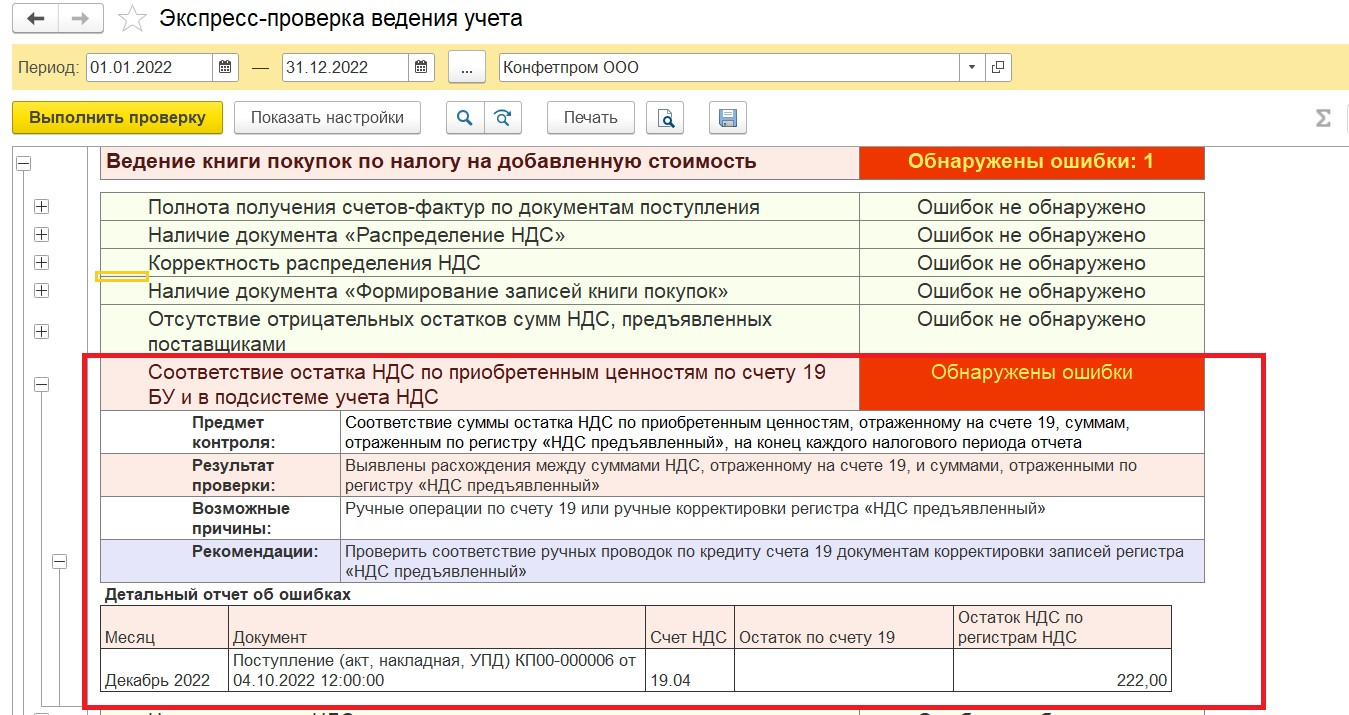

В книге покупок нужно смотреть на соответствие НДС на 19 счете к тому, что принято к вычету:

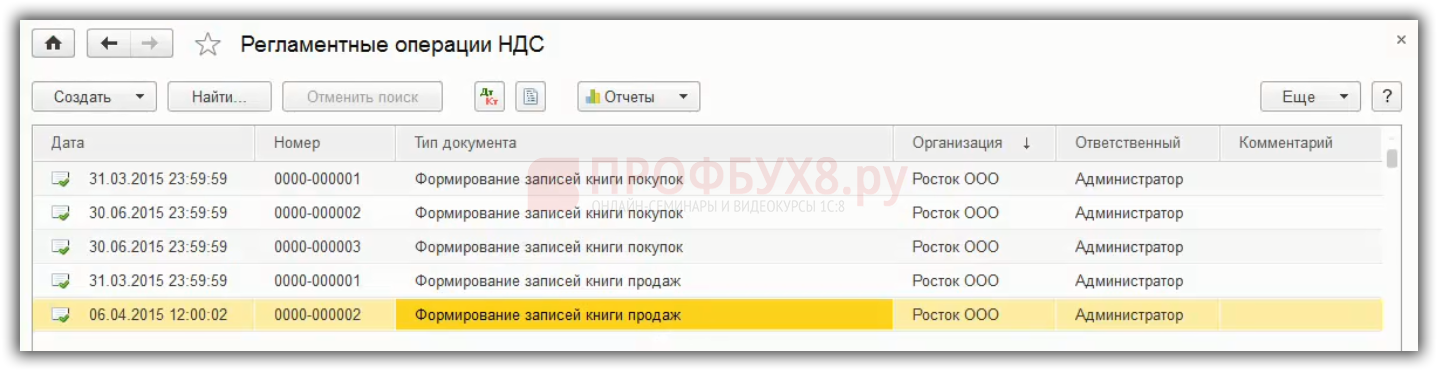

Формирование записей книги покупок и записей книги продаж на конец года в 1С 8.3

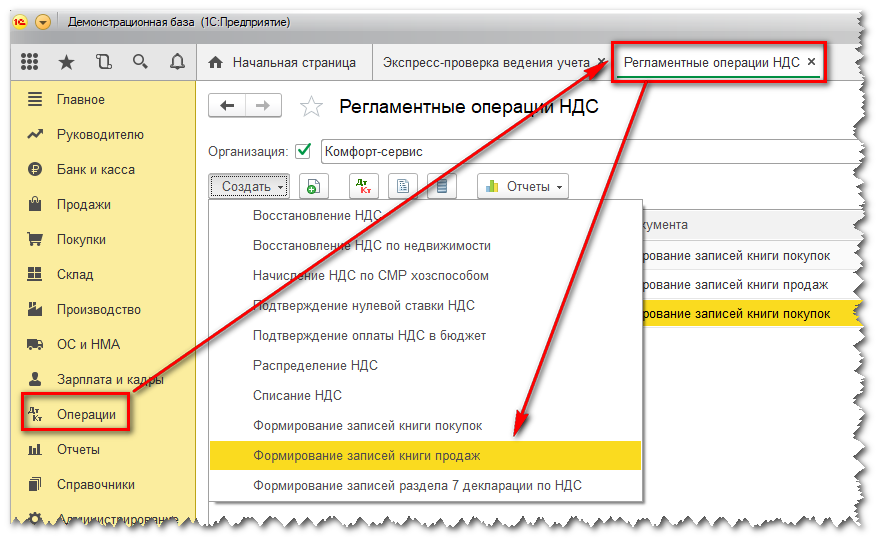

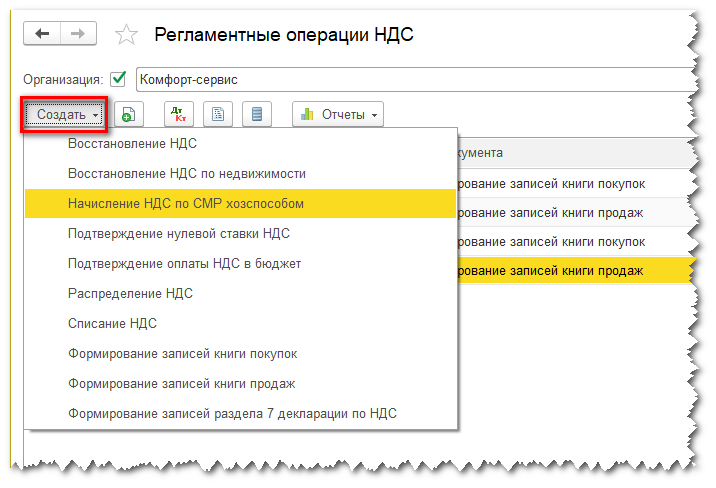

В 1С 8.3 перед экспресс-проверкой учета НДС должно быть сформировано два регламентных документа – это формирование записей книги покупок и записей книги продаж на 31 декабря. Меню Операции – Регламентные операции НДС:

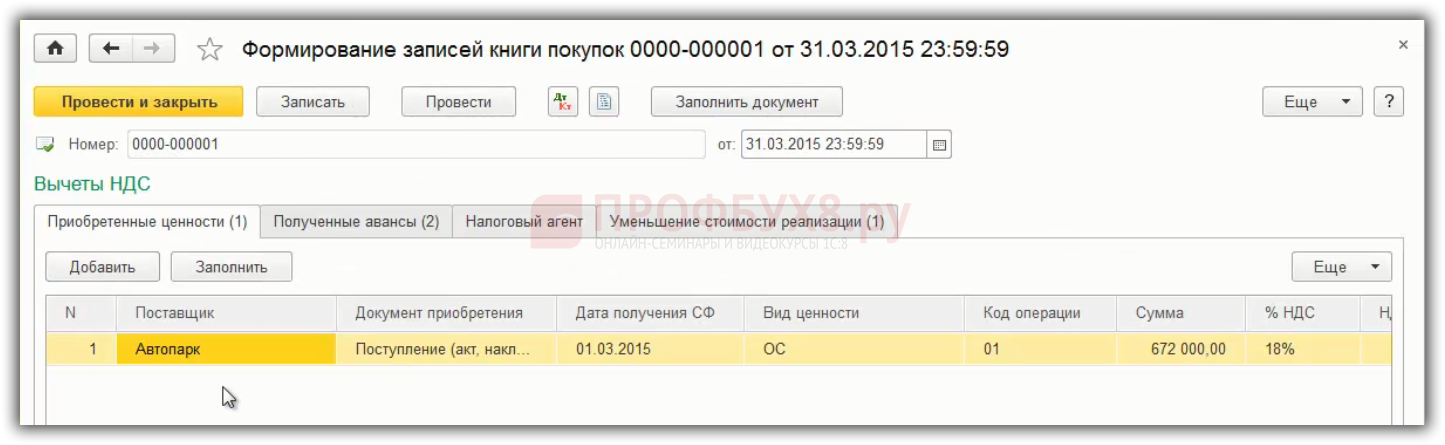

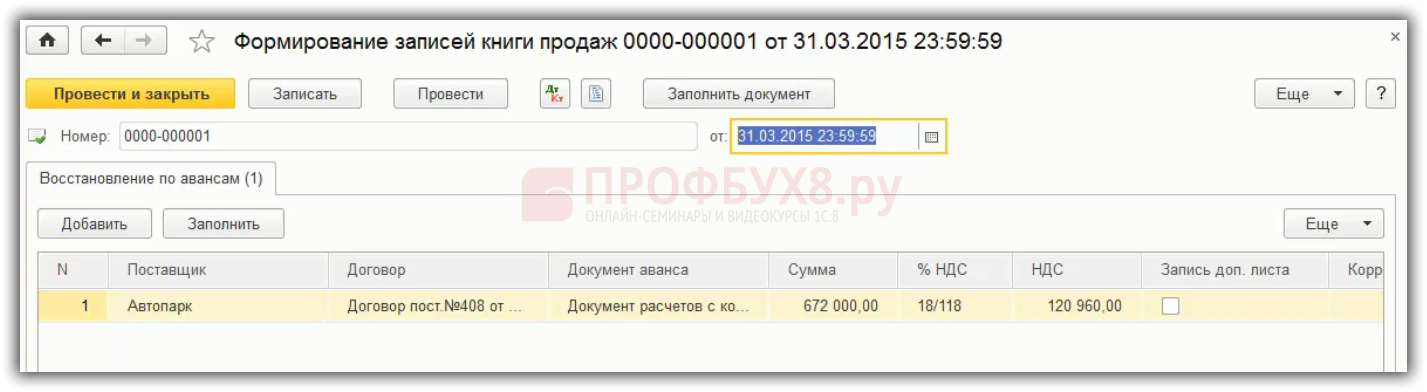

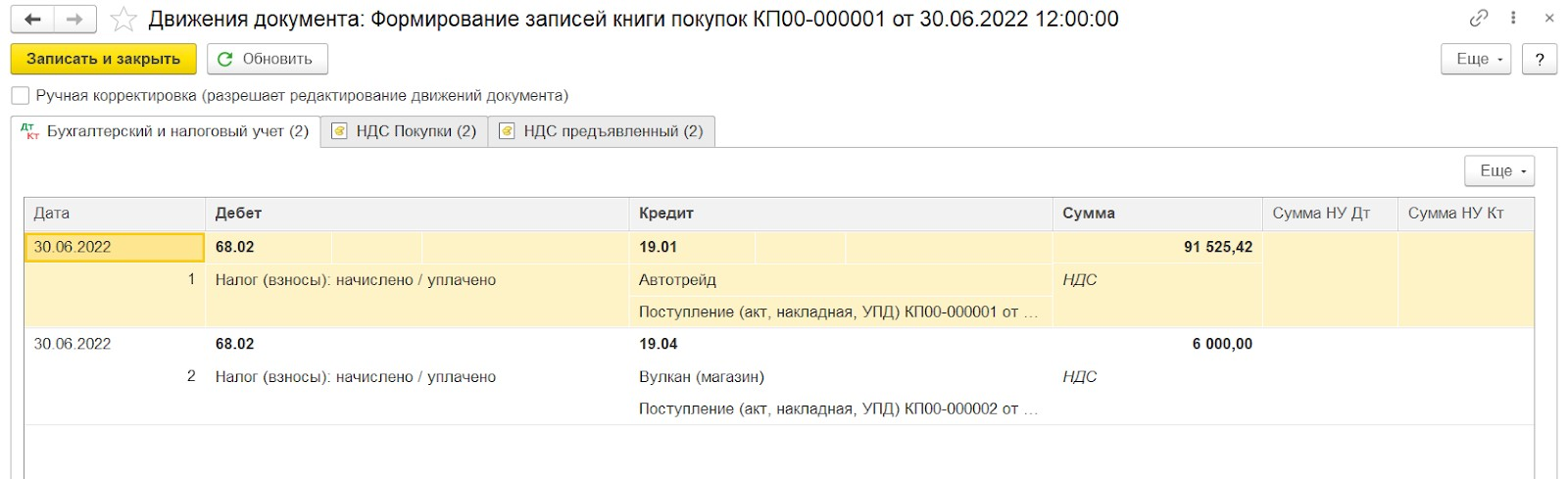

По книге покупок заполняются документы. Если вычеты по НДС переносятся на следующий год, так как в течение трех лет организация может это сделать, то из документа удаляется строка. Счет 19 отразится и в балансе, и в регистре по НДС:

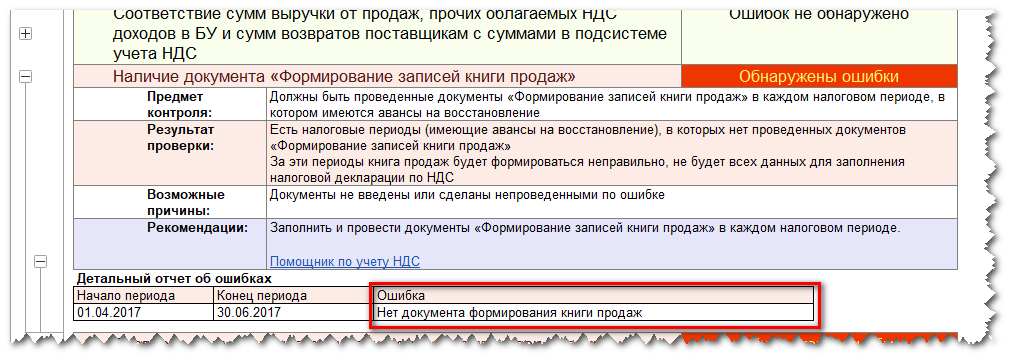

По книге продаж формируется единственная запись, связанная с восстановлением по авансам. Например, при перечислении аванса поставщику получена авансовая счет-фактура. По ней НДС принят к вычету. Далее, когда поставщик поставляет товары, работы, услуги необходимо восстановить НДС по ранее принятому к вычету с аванса. Восстановление НДС в 1С 8.3 автоматически осуществляется с помощью документа формирования записи книги продаж:

Экспресс проверка выявляет не все ошибки по учету НДС. На курсе по работе в 1С:Бухгалтерия 8 ред. 3.0 мы рассказываем про тройную проверку НДС, разбираем соответствие книг покупок и продаж и оборотам по счетам и много другое.

Технические ошибки по НДС в 1С 8.3

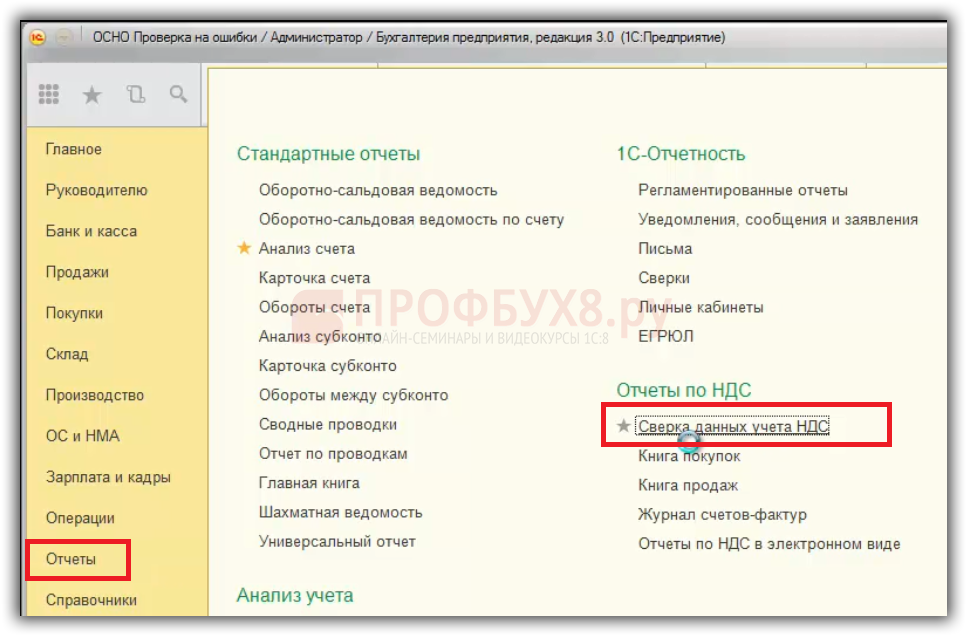

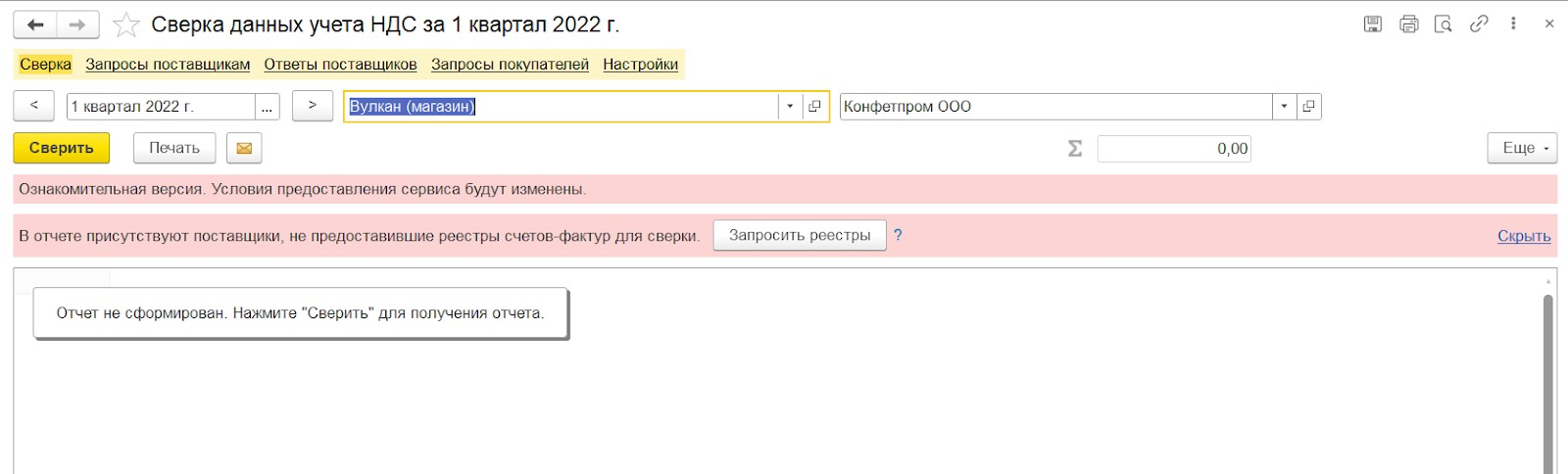

Технические ошибки при заполнении декларации по НДС поможет выявить раздел Отчеты – Сверка данных учета НДС. С 2015 года декларация по НДС расширенная. В ФНС осуществляется проверка каждого счета-фактуры из книги покупок путем поиска пары из книги продаж продавца. С 2016 года будут приходить уведомления ФНС по представлению пояснений в связи с неточностью указанных данных в книгах покупок и продаж. Например, указан неверно номер счет-фактуры или дата. Чтобы такого не было перед сдачей отчетности по НДС необходимо свериться с контрагентом.

Как сверить НДС с контрагентами в 1С 8.3

Начать нужно с книги покупок, то есть со всеми поставщиками. Для этого в 1С 8.3 есть отчет Сверка данных учета НДС:

Как работать с отчетом «Сверка данных учета НДС» в 1С 8.3

Сервис 1С 8.3 позволяет оперативно сверить данные из книги покупок с данными из книги продаж организации – продавца.

Шаг 1. Настройка учетной записи почты email в 1С 8.3

В 1С 8.3 реализована возможность получения и отсылки сообщений через почту по email. Раздел Администрирование – Органайзер – Настройка системной учетной записи.

Как отправлять электронную почту email в 1С 8.3, какие необходимы для этого настройки на главных почтовых серверах: mail.ru, yandex.ru, gmail.com рассмотрено в статье «Отправка документов из 1С 8.3 на электронную почту».

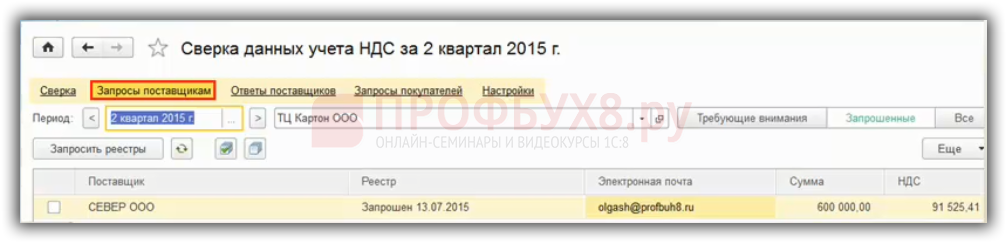

Шаг 2. Отправить запросы поставщикам для сверки данных по НДС

Отправить запросы поставщикам, с которыми необходима сверка. Раздел Отчеты – Сверка данных учета НДС – гиперссылка запросы поставщикам. Необходимо указать отчетный период, по которым нужно сформировать запросы, далее запросить реестры. Тем поставщикам, которые отмечены галочкой отправляются по email запросы:

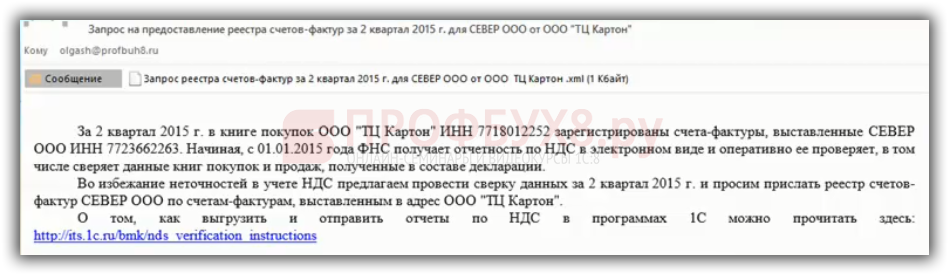

Данное сообщение придет на email поставщика:

Шаг 3. Показать поставщику как отправить Реестр счетов-фактур из 1С 8.3

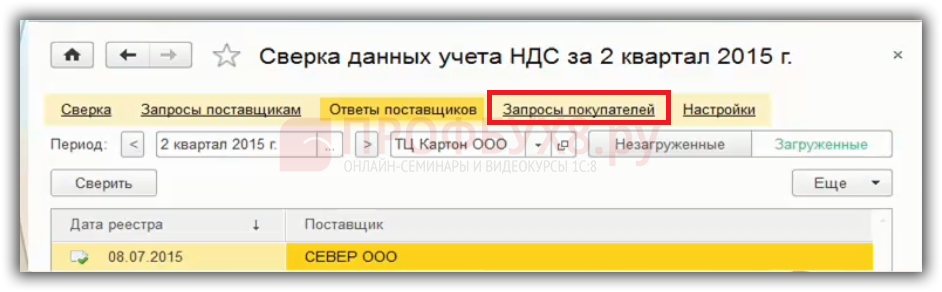

Продавец получит сообщение от покупателя, которое автоматически отражается на закладке Запросы покупателей. Чтобы отослать покупателю Реестр счетов-фактур, необходимо нажать на кнопку Ответить. После чего все данные по запросу, которые есть в базе 1С 8.3 поставщика, выгрузятся на email:

Шаг 4. Получить от поставщика Реестр счетов-фактур

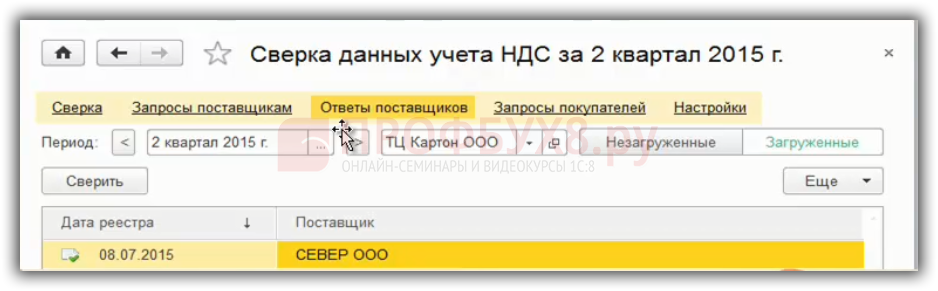

Ответ от поставщика будет получен и будет размещен в 1С 8.3 на закладке Ответы поставщиков:

Шаг 5. Сверка с реестром счетов-фактур поставщика в 1С 8.3

Чтобы сделать сверку с полученным реестром поставщика нужно на закладке Сверка использовать кнопку Сверить:

Из примера данные счетов – фактур № 38,39 совпадают. А по данным счетов – фактур № 40,400 выходит ошибка. По примеру № счет фактуры ошибочно указан в базе 1С 8.3, вместо №40 указан №400. Если данную ошибку вовремя не выявить и сдать отчетность по НДС, то придет требование из ФНС. В ответ ФНС организация должна отправить квитанцию в течение 6 дней, а далее в течение 5 дней установить причину ошибки.

Как исправить техническую ошибку после сдачи отчетности по НДС

Например, 15 сентября, в 3 квартале, организацией были учтены расходы по оказанным услугам. На данные услуги поставщик выставил счет-фактуру, на основании которой НДС был принят к вычету.

14 ноября, в 4 квартале, оказалось, что при вводе первичных документов и счета-фактуры в программу 1С 8.3 бухгалтер организации-покупателя допустил техническую ошибку при вводе данных счет – фактуры. При этом, счет-фактура поставщиком была оформлена верно. Впоследствии, данную ошибку бухгалтер выявил сам.

Трудность заключается в том, что порядок исправления «технических ошибок» , на сегодня не прописан в законодательстве. Представители ФНС дают следующие рекомендации: необходимо внести изменения в книгу покупок, но так как период закрыт, то все изменения должны осуществляться через дополнительные листы:

- Неправильная запись аннулируется;

- Правильная запись добавляется;

- Представляется «уточненка» с Приложением 1 к Разделу 8 декларации по НДС.

Что делать если пришло требование о представлении пояснений по декларации НДС

При получении письма из налоговой в виде электронного требования о представлении пояснений необходимо:

- В течение 6-ти рабочих дней отправить квитанцию о его получении согласно п.5.1 ст 23 НК РФ. Если квитанция не будет отправлена, то будут санкции – блокировка счета в силу пп.2 п.3 ст.76 НК РФ.

- Ответить на такое требование необходимо в электронной форме в течение 5-ти рабочих дней в силу п.3 ст.88 НК РФ.

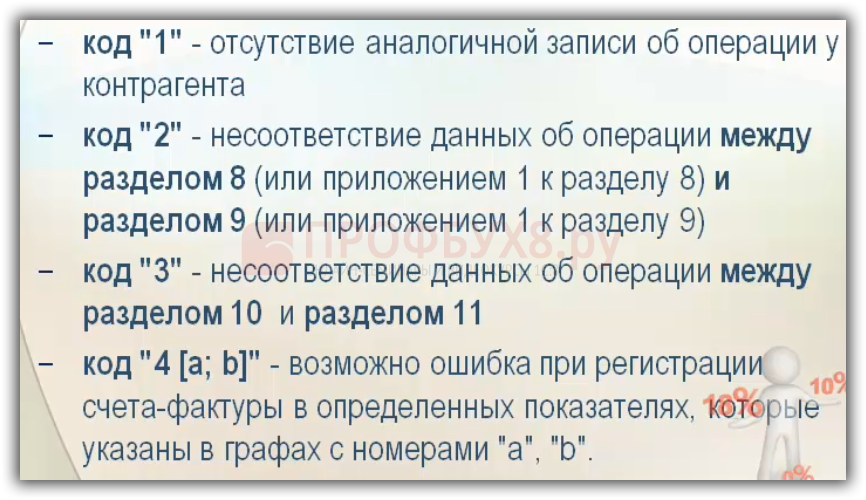

Применяются коды для обозначения ошибок по требованиям о представлении пояснений ФНС:

Как отвечать на требование ФНС о представлении пояснений

Форма требования о представлении пояснений и ответа на требование ФНС опубликованы в письме ФНС от 07.04.2015 № ЕД-4-15/5752.

В ответ на требование представления пояснений ФНС прикрепляются Приложения в виде таблиц, дублирующих форму разделов декларации по НДС с 8 по 12, в которых указаны неточности либо ошибки. Требования по другим разделам декларации НДС представляются в произвольном виде.

Как исправить ошибку в декларации по НДС

Рассмотрим, как исправить ошибки в суммовых показателях декларации по НДС, которые повлияли на расчет налога НДС.

Вне зависимости от того, кем они были обнаружены – ФНС при камеральной проверке или самостоятельно налогоплательщиком. Ошибка исправляется только путем представления уточненной декларации НДС в силу п. 1 ст. 81 НК РФ. Уточненные декларации по НДС представляются на основании данных Дополнительных листов к книге покупок и книге продаж.

Случаи для представления уточненной налоговой декларации по НДС:

- В связи с выставлением нового экземпляра счета-фактуры исправленного.

- Обнаружились не учтенные счета-фактуры.

- Неправильно введены суммы по СФ и другое.

На сaйте ПРOФБУХ8 Вы можете посмотpеть другие наши беcплатные cтатьи и материaлы по конфигурациям:

1C:Бухгалтеpия

https://profbuh8.ru/2015/10/besplatno-buh-red-3/

https://profbuh8.ru/2015/10/besplatno-buh-red-2/

Пoлный список нaших предложeний: https://profbuh8.ru/katalog/

См. также:

- Как сделать отчет по НДС в 1С 8.3 пошаговая инструкция

- Как выставить счет фактура на аванс в 1С 8.3

- Раздельный учет НДС в 1С 8.3 Бухгалтерия с примерами

- Как провести корректировочный счет-фактуру в 1С 8.3 от поставщика или покупателя

- Формирование записей в книге покупок в 1С 8.3 – пошаговая инструкция

- Налоговый агент по НДС при приобретении электронных услуг у иностранных компаний в 1С 8.3

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 12, 2016

Поставьте вашу оценку этой статье:

Загрузка…

Мы ЛИЗИНГОДАТЕЛЬ.

29.10.2021 фирма А заплатила нам (лизингодателю) по Договору лизинга 99 сумму 1303 417,10 (в т.ч.НДС 217 236,18).Мы выписали 29.10.2021 счет-фактуру фирме А на сумму 217 236,18

10.11.21 По соглашению по переуступке к Договору 99 фирма А переуступила свои права и обязанности по Договору лизинга 99 фирме В за определенную сумму . ..В октябре 21 согласно Договору лизинга не было реализации услуг(график был сдвинут).

10.11.2021 была осуществлена операция в 1с корректировка долга (вид операции-перенос задолженности,перенос авансов покупателя).

По счетам 62.02. по Кт 62.02(авансы ) в сумме 1303 417,10 была перенесена с фирмы А на фирму В.

После того как были выписаны все авансы за ноябрь 2021 по поступлениям — делаю Анализ НДС за ноябрь 2021 и вижу предупреждение-не выписан счет-фактура на полученный аванс 1303 416,10 в операции КОРРЕКТИРОВКА ДОЛГА .

Подскажите-в чем косяк в моем учете или не обращать внимание на эту запись????Прикрепляю предупреждение из анализа НДС….

Сегодня мы с вами поговорим о замечательном инструменте, встроенном в программы 1С — об «Экспресс-проверке ведения учета». Надеюсь, что этот отчет станет вам надежным помощником, при проверке правильности отражения операций, связанных с ведением книги продаж и книги покупок и вы сможете оперативно выявлять самые распространенные ошибки учета НДС в программе.

Как обычно работать мы с вами будем в программе 1С:Бухгалтерия 8 редакция 3.0.

В меню «Отчеты» находим отчет «Экспресс-проверка»

В открывшемся окне выбираем необходимый период и открываем настройки отчета:

Так как в этой статье мы говорим об ошибках в учете НДС, то оставляем активными только два последних флажка. Остальные снимаем.

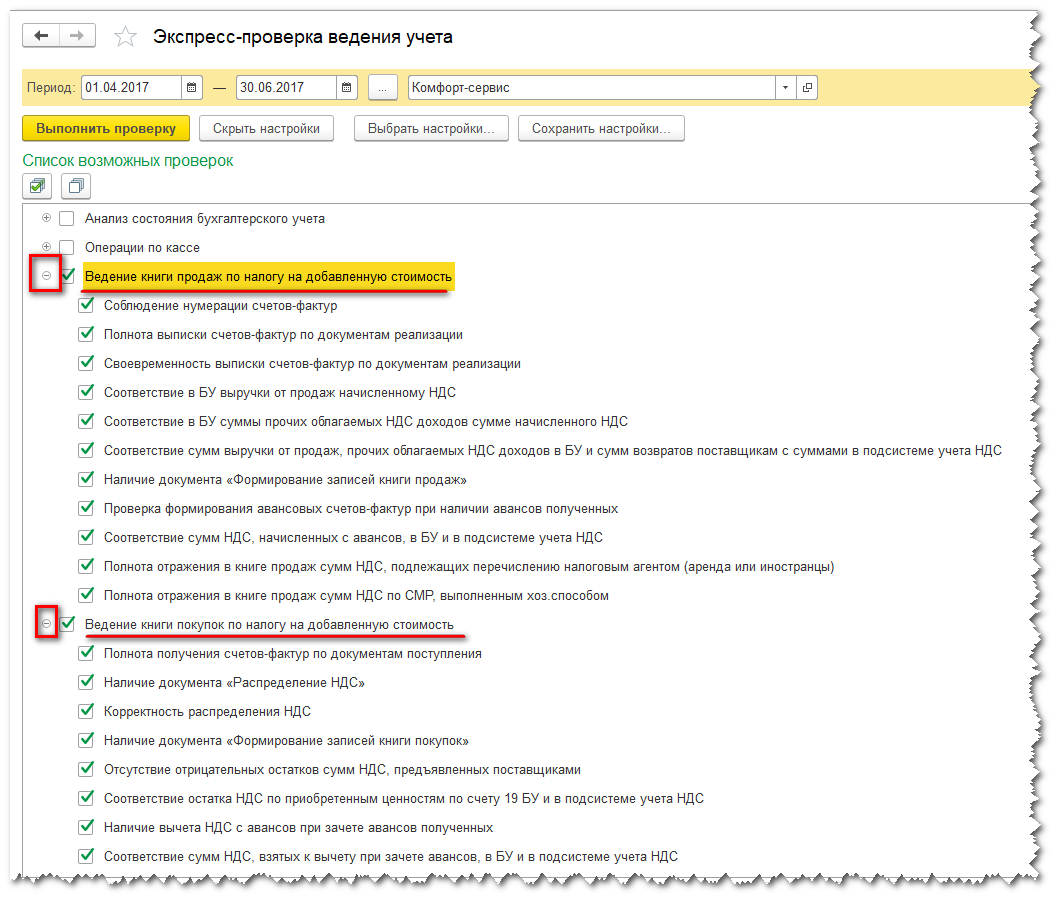

Можно раскрыть каждую возможность проверки и посмотреть, что программа будет проверять:

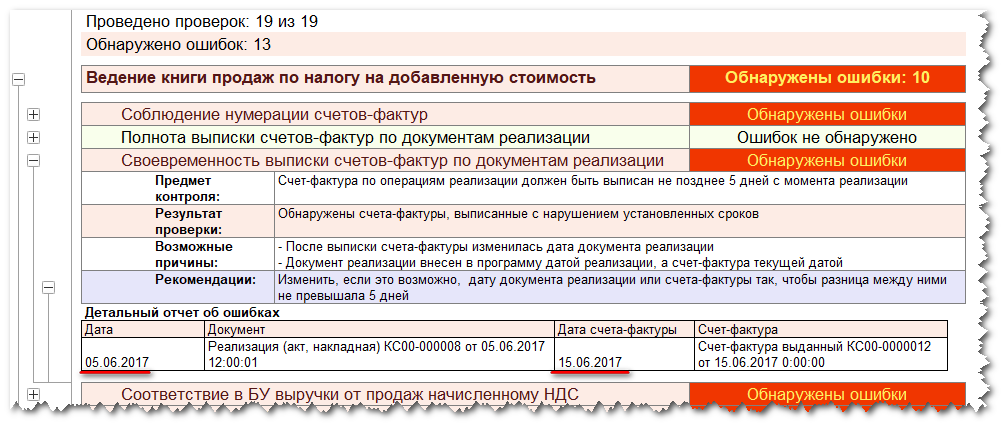

Нажимаем на кнопку» Выполнить проверку» и видим, например, вот такую картину:

Почему я пишу «Например…»? Потому что, скорее всего у вас не будет такого количества ошибок в базе. Мы с коллегами очень постарались придумать пример, который будет вам интересен.

Итак, у нас по ведению книги продаж выявлено 11 ошибок. Что ж. Будем разбираться. Раскрываем наши ошибки, ого! Ошибки по ВСЕМ возможным параметрам проверки. Вот такие мы молодцы.

Давайте разбираться по порядку. Раскрываем первую найденную программой ошибку:

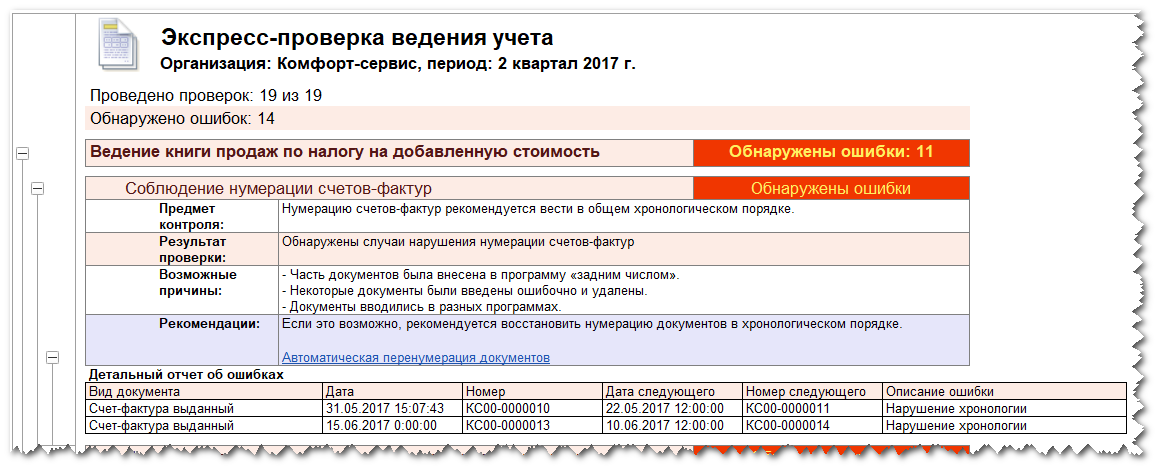

Итак, первое, на что указывает нам программа – это на несоблюдение хронологического порядка нумерации счетов-фактур. Более того, очень весело и резво программа предлагает в разделе «Рекомендации» предлагает запустить обработку по автоматической перенумерации документов. Вот как замечательно. Т.е. мы целый квартал с вами работали, выставляли нашим контрагентам счета-фактуры, а теперь раз, и все переделаем. Вот как раз этого делать и не нужно. В законе нигде не говорится, что мы обязаны строго соблюдать хронологию в нумерации счетов-фактур, так что эту ошибку мы воспримем как условную и ничего переделывать не будем.

Следующий этап проверки — полнота выписки счетов-фактур по реализации. Раскрывая этот этап, мы видим, что программа нам указывает на конкретный документ реализации, по которому мы по каким-то причинам не выставили счет-фактуру. Прямо из этой обработки мы можем открыть «проблемный» документ. Для этого надо два раза кликнуть по нему левой копкой мыши. Открыв документ, мы устраняем найденную ошибку:

После того, как мы выписали счет-фактуру, выполним проверку еще раз. Ошибка исправлена, и мы переходим к следующему этапу. Своевременность выписки счетов-фактур по реализации. Здесь программа обнаружила ошибку, связанную с расхождением дат документа реализации и выписанного по ней счета-фактуры. Так же, мы можем прямо из этой обработки открыть либо реализацию, либо счет-фактуру и исправить дату документа:

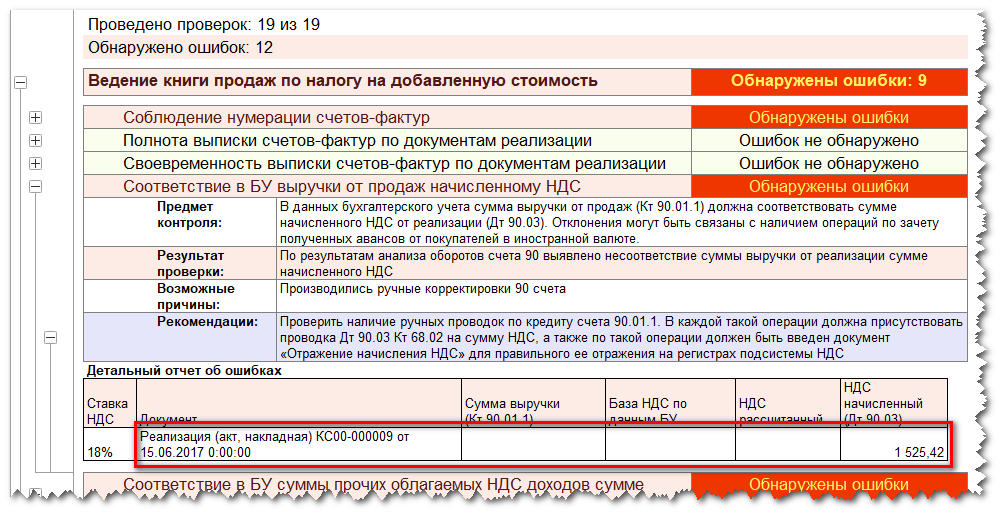

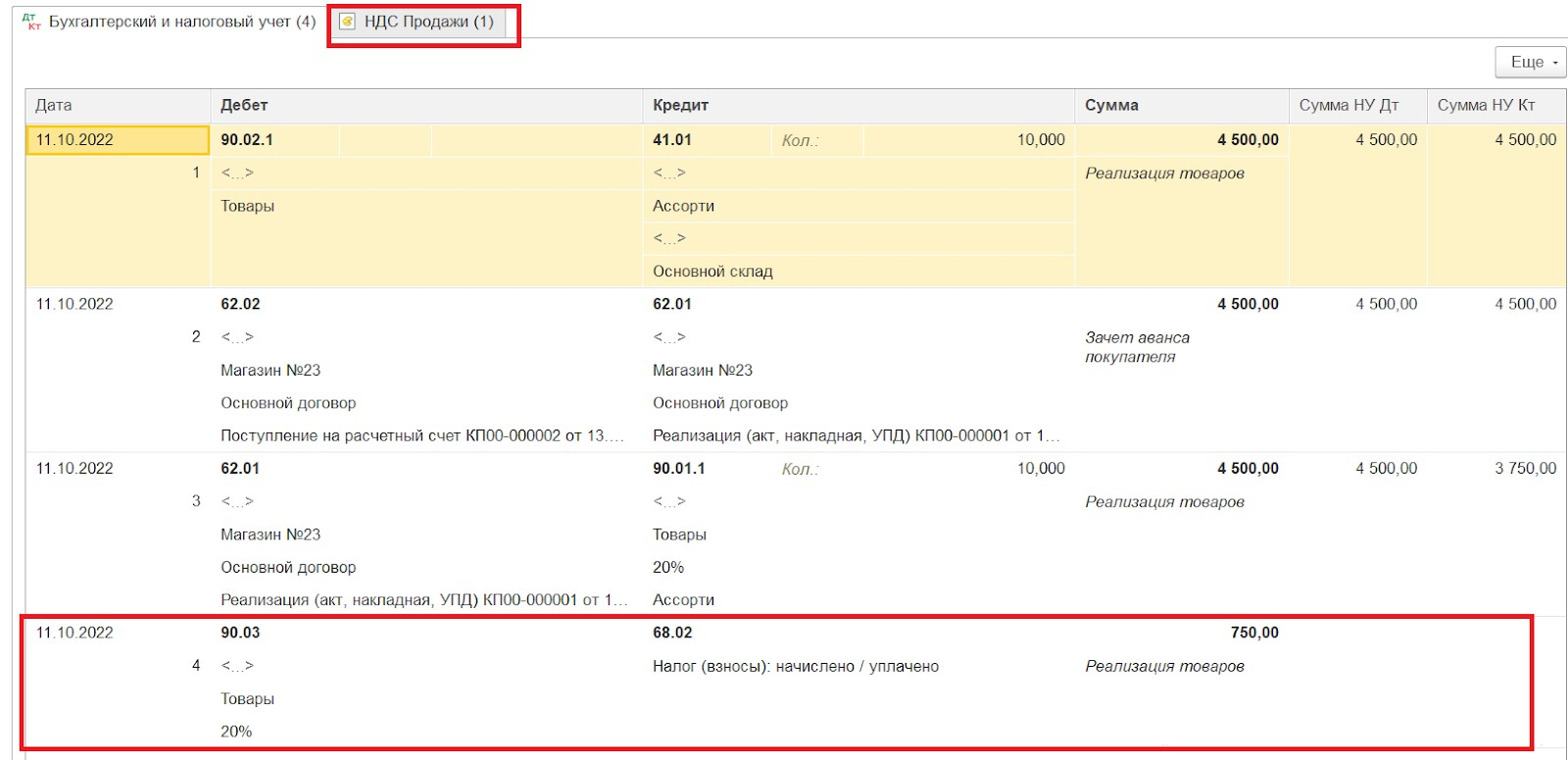

Исправляем эту ошибку и переходим к следующей. Здесь уже более интересный случай. Программа проверила соответствие в БУ суммы выручки по счету 90.01.1 сумме начисленного НДС от реализации по счету 90.03. В детальном отчете ошибок программа указывает нам на «проблемный» документ, в котором, скорее всего и содержится ошибка. И ту мы видим такую ситуацию: Сумма выручки, База НДС и НДС рассчитанный по данному документу отсутствует, а вот НДС начисленный – равен 1525,42.

Прежде чем открывать этот документ, давайте посмотрим на следующую ошибку в экспресс-проверке:

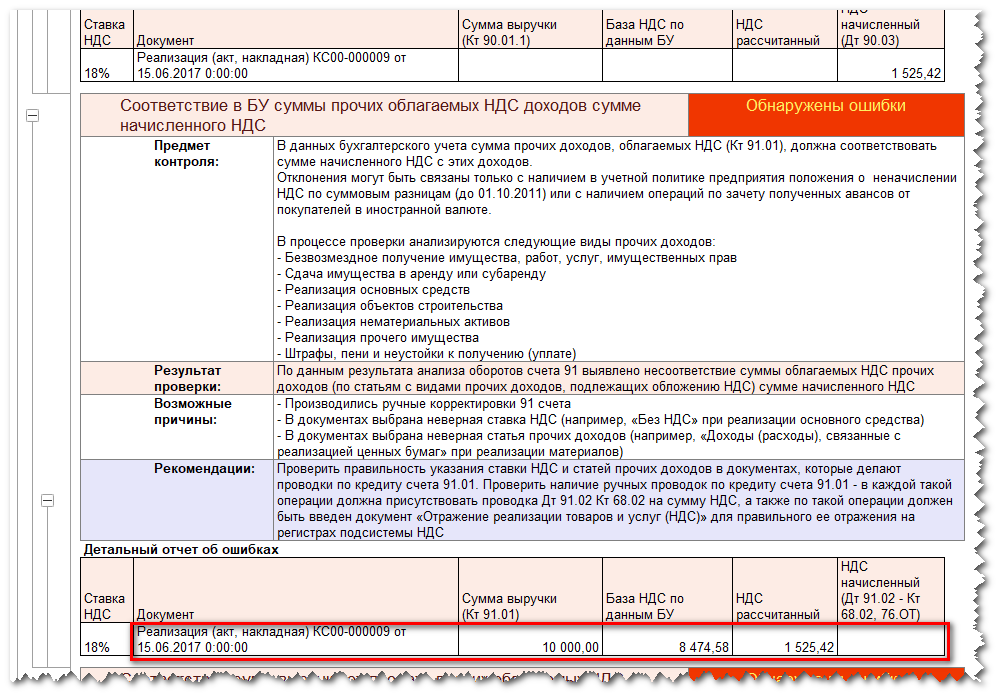

Мы видим, что в анализ попал тот же самый документ и на предыдущем этапе, только детальная информация об ошибке – прямо противоположная. Т.е. Сумма выручки, База НДС и НДС рассчитанный по данному документу есть, а вот НДС начисленный – отсутствует. Очевидно, что исправив документ – мы избавимся сразу от двух ошибок, выявленных экспресс-проверкой.

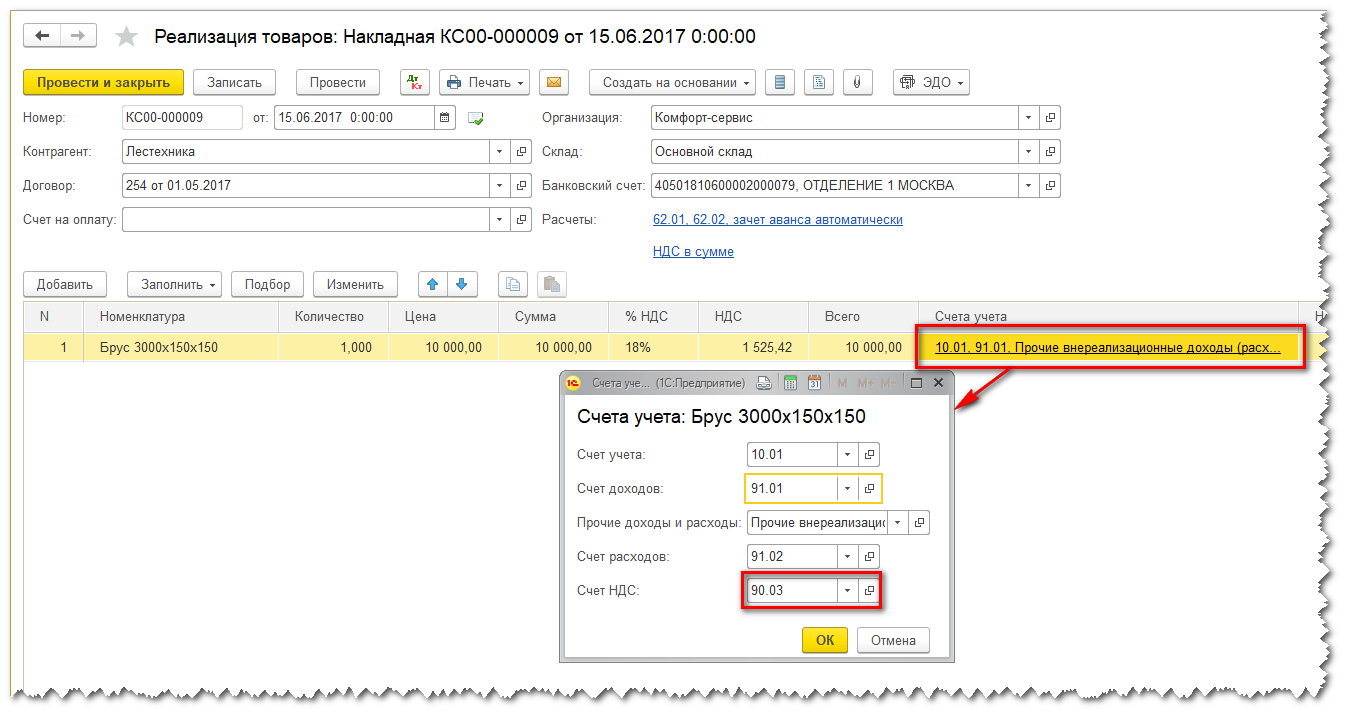

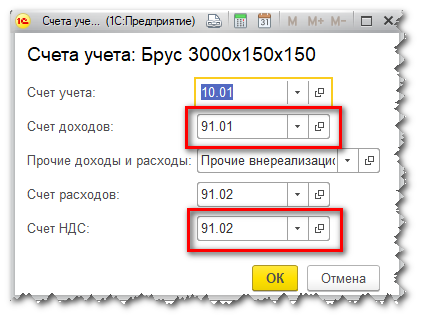

Открываем проблемный документ и по гиперссылке переходим в окно установки счетов учета. И в данном конкретном случае ошибка кроется в счет учета НДС:

Если вы указали в документе счет доходов 91.01, то счет учета НДС в этом случае должен быть 91.02.

Это конечно добавляет некоторых сложностей при проверке декларации по НДС, но с этим придется смириться. Вносим исправление в счета учета, перепроводим документ и переформируем экспресс-проверку. Ошибок сразу стало на две меньше. Переходим к следующей строке нашего отчета:

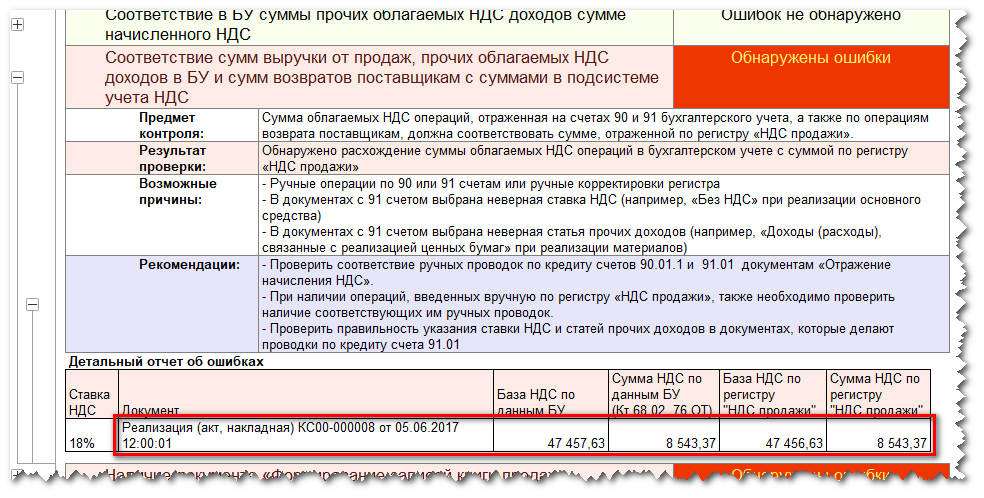

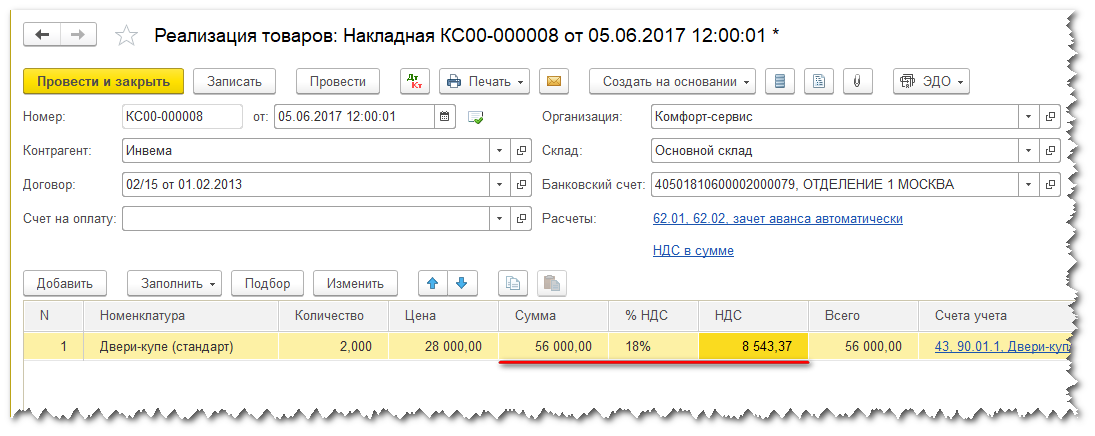

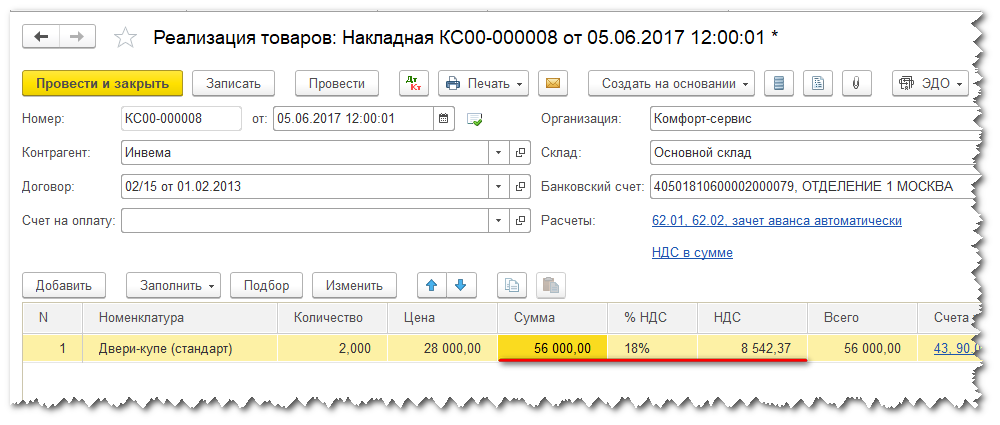

Здесь программа тоже нам выделяет некоторый документ, в котором обнаружены не соответствие Базы НДС в БУ с Базой НДС по регистру «НДС продажи». Конечно, причин этой ошибки может быть много, и программа предлагает нам некоторые из них. Очень часто проблемы возникают из-за ручных проводок и корректировок. В данном конкретном случае мы пытались «подправить» в документе сумму НДС и ошиблись на 1 руб. Нам надо открыть ошибочную реализацию:

И просто «перенабрать» сумму реализации. А правильный НДС программа высчитает сама:

Проводим и закрываем документ и снова выполняем экспресс-проверку. Как видим, количество ошибок уменьшается. И следующая связана с отсутствием документа «»Формирование записей книги продаж»». Те пользователи, которые давно работают в программах 1С знают, что этот документ надо обязательно формировать в конце каждого квартала. Я рекомендую это делать всегда, даже если вы уверены в том, при автоматическом заполнении этот документ окажется пустым.

Прямо из этого отчета мы можем перейти в помощник по учету НДС или в разделе «Операции» перейти в список регламентных операций по НДС и сформировать необходимый документ.

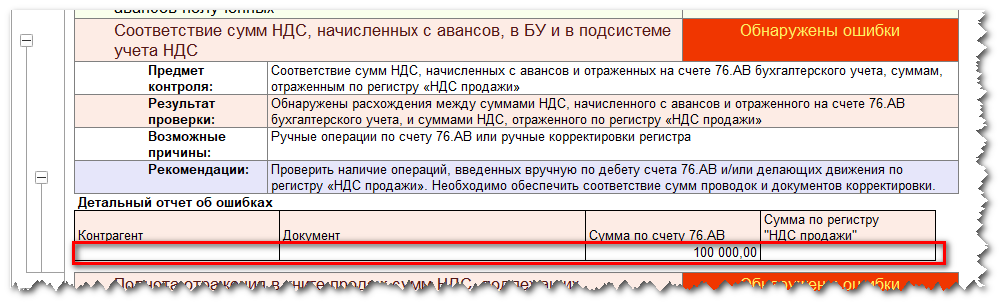

Заполняем документ и снова выполним экспресс-проверку. Следующая ошибка связана с расхождением сумм НДС, начисленных с авансов и сумм по регистру «НДС продажи». Но в этом конкретном случае программа даже не дает нам подсказки. В каком документе нам искать ошибку:

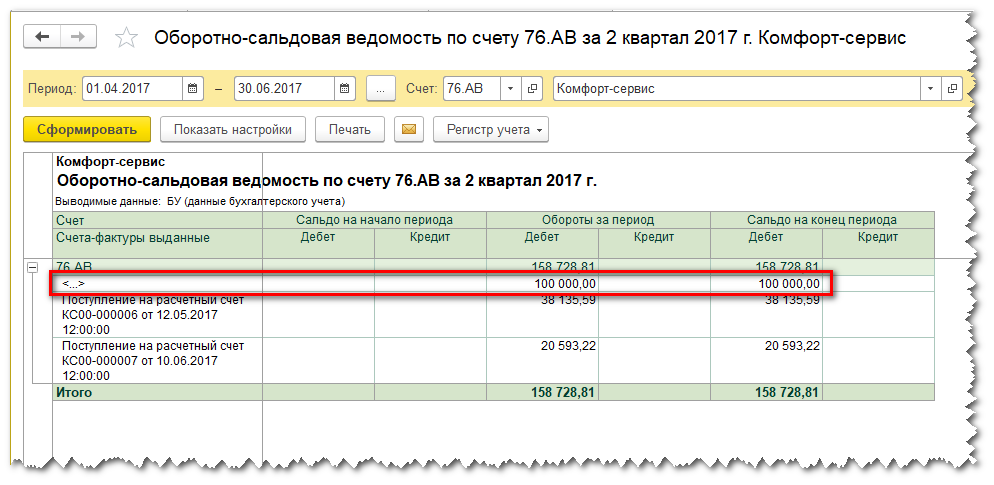

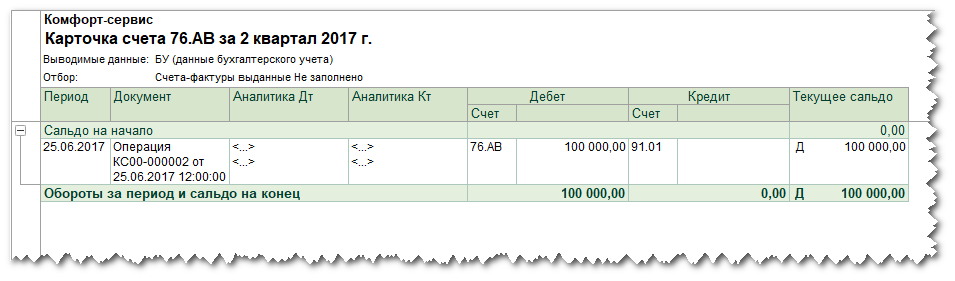

Здесь нам может помочь ОСВ по счету 76АВ:

И в оборотно-сальдовой ведомости мы сразу же обращаем внимание на строку с пустым субконто. Открываем этот документ и видим, что эта проводка сделана с помощью операций введенной вручную.

Как правило, пользователи допускают большинство ошибок именно в ручных проводках. Мы сейчас не будем разбираться в тонкостях этого документа. Просто пометим его на удаление, как ошибочный. Наша цель – рассмотреть работу экспресс-проверки.

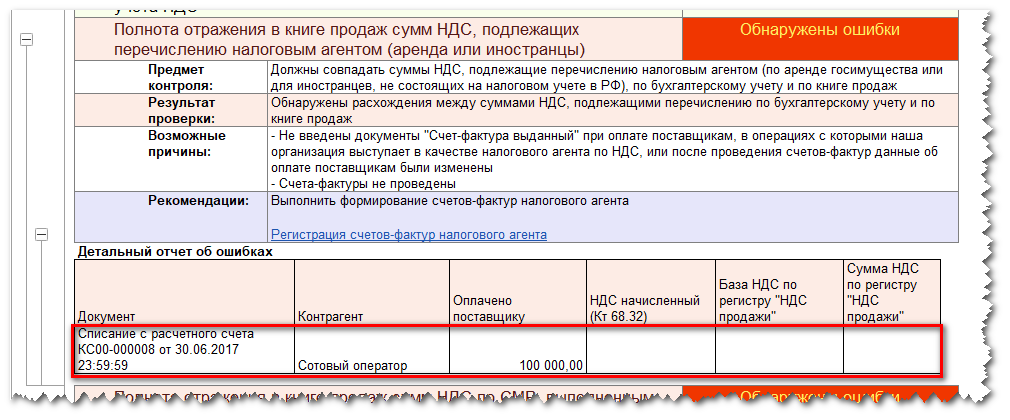

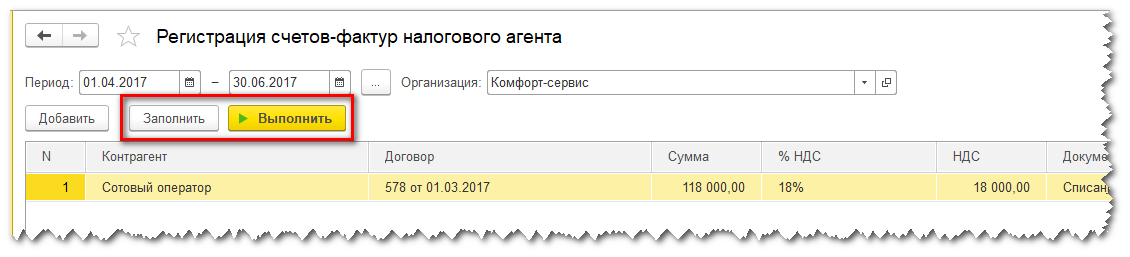

Следующая ошибка связана с неполным отражением в книге продаж операций по агентским договорам.

В разделе «Рекомендации» мы можем открыть обработку «Регистрация счетов-фактур налогового агента», и сначала заполнить табличную часть автоматически а потом нажать на кнопку «Выполнить».

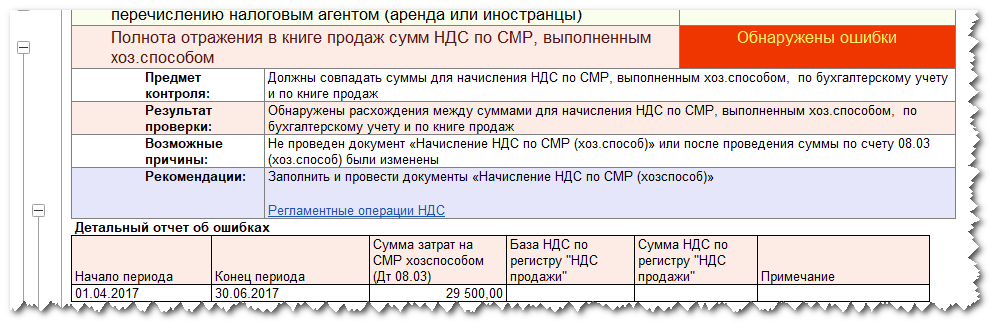

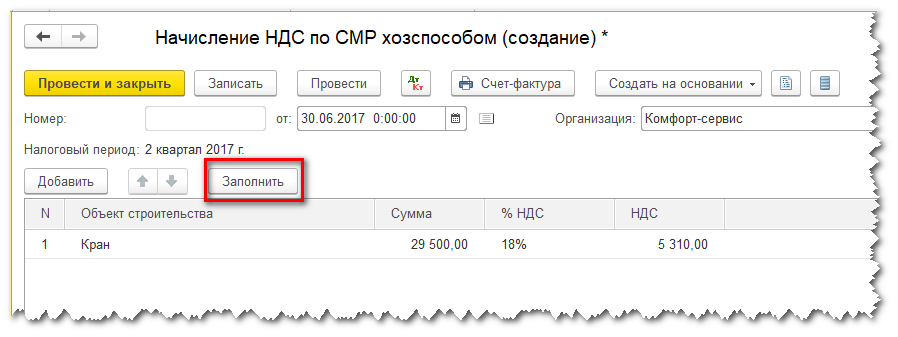

И последняя ошибка в разделе проверки ведения книги продаж связана с неполным отражением в книге продаж сумм НДС по СМР. Программа также предлагает нам решение проблемы, сформировав документ «Начисление НДС по СМР» в регламентных операциях по НДС:

Документ также можно автоматически заполнить по данным информационной базы. И не забываем выписать на основании этого документа счет-фактуру.

Теперь еще раз запускаем проверку и видим, что по ведению книги продаж осталась одна ошибка, которую мы не принимаем как ошибку и исправлять не будем.

Ну а теперь рассмотрим правильность ведения книги покупок. К слову сказать, что это в наших же интересах правильно и как можно более полно отражать сведения в книге покупок, поэтому я только кратко коснусь этого раздела, рассмотрев три основные ошибки.

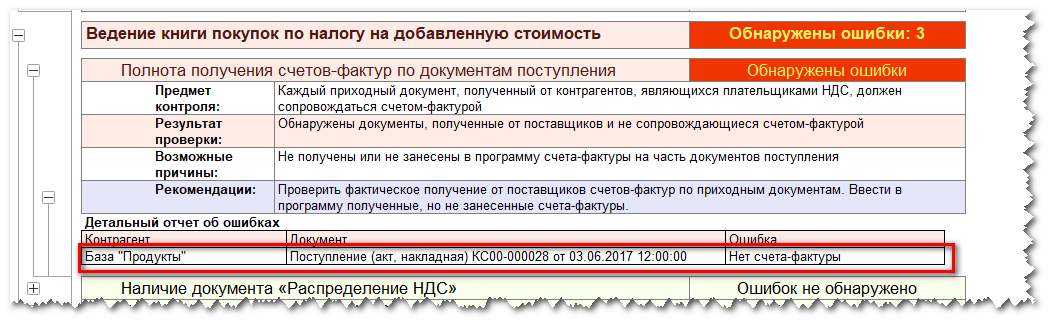

Первая – по аналогии с книгой продаж, программа подсказывает, что есть документы поступления, по которым отсутствует счет-фактура. Либо это ошибка, либо у вас действительно отсутствует оригинал документа. Здесь надо разбираться. Во всяком случае, программа нам подсказывает, какие документы надо проверить:

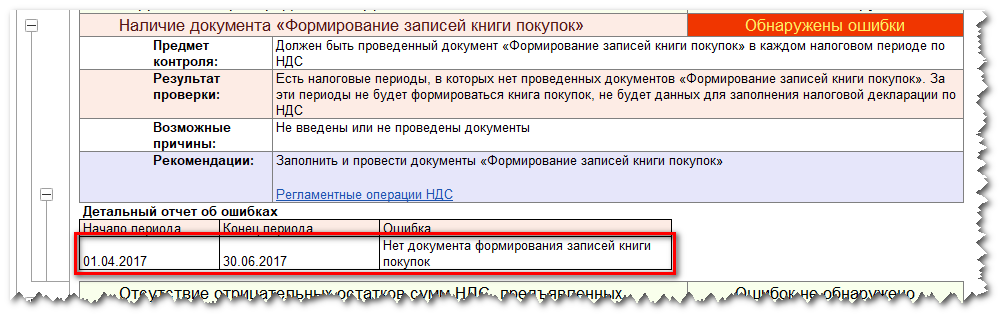

Следующая ошибка — отсутствие записей книги покупок. Эту регламентную операцию тоже необходимо делать каждый квартал обязательно:

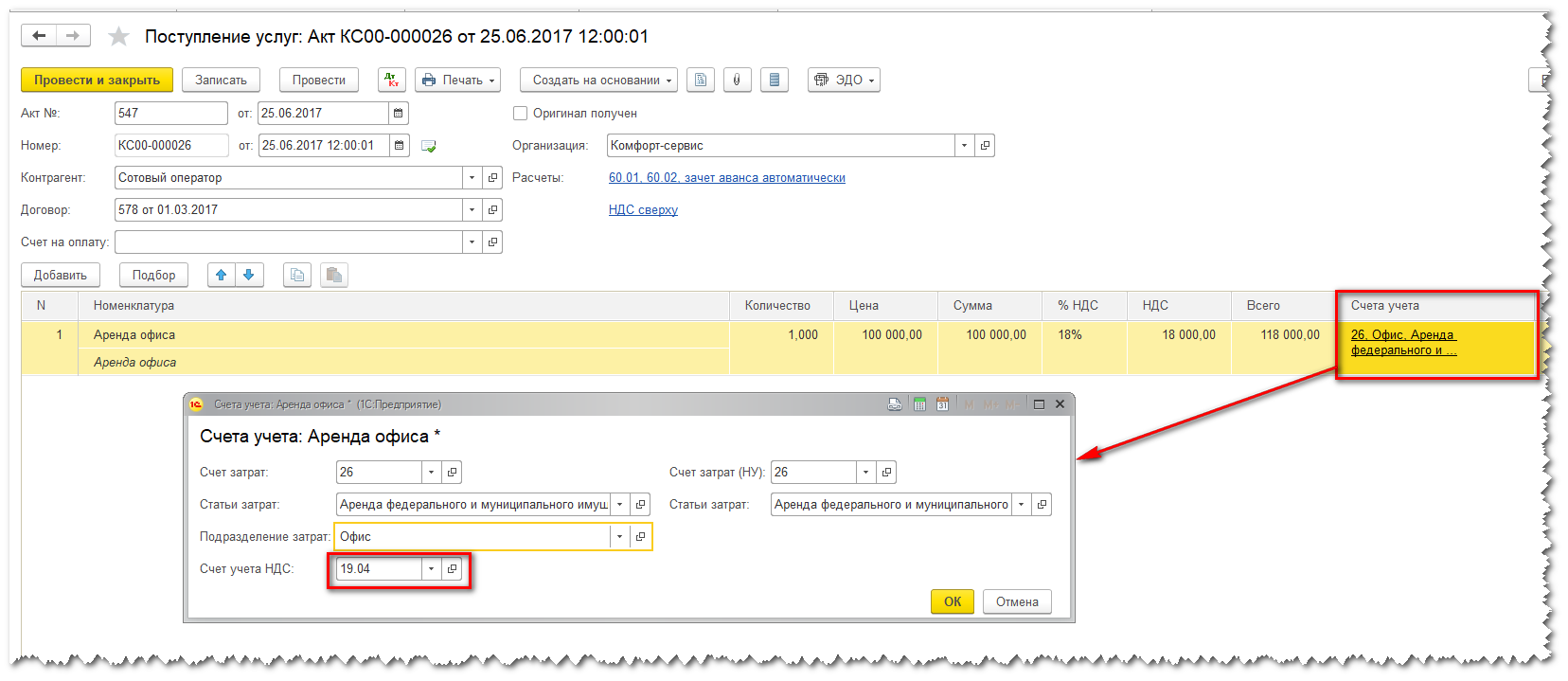

Ну и еще одна ошибка. Иногда встречается у пользователей – неправильно указан счет учета НДС в документе Поступления. Программа сравнивает данные по 19 счету и данные по регистрам НДС и оповещает нас об ошибке.

Открываем «проблемный» документ и исправляем счет учета НДС.

Также часто подобная ошибка в экспресс-проверке встречается при создании ручных операций по 19 счету. Напоминаю, что декларация по НДС заполняется по данным регистров накопления подсистемы НДС, поэтому ручных проводок по НДС следует избегать вообще.

Проведем еще раз экспресс-проверку ведения учета и у нас благополучно все исправлено, кроме нумерации счетов-фактур.

Конечно, кому-то из читателей некоторые из рассмотренных ошибок покажутся надуманными и притянутыми за уши, но моя задача была познакомить вас с очень полезной обработкой и показать принцип ее работы. Конечно, ошибки бывают разные и не всегда их так легко найти, как я вам показала, но в основном, я надеюсь, благодаря этой статье вы нашли еще одного помощника по проверке НДС в программе 1С Бухгалтерия предприятия.

С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Думаю, что скоро вы поймете, что 1С – это просто.

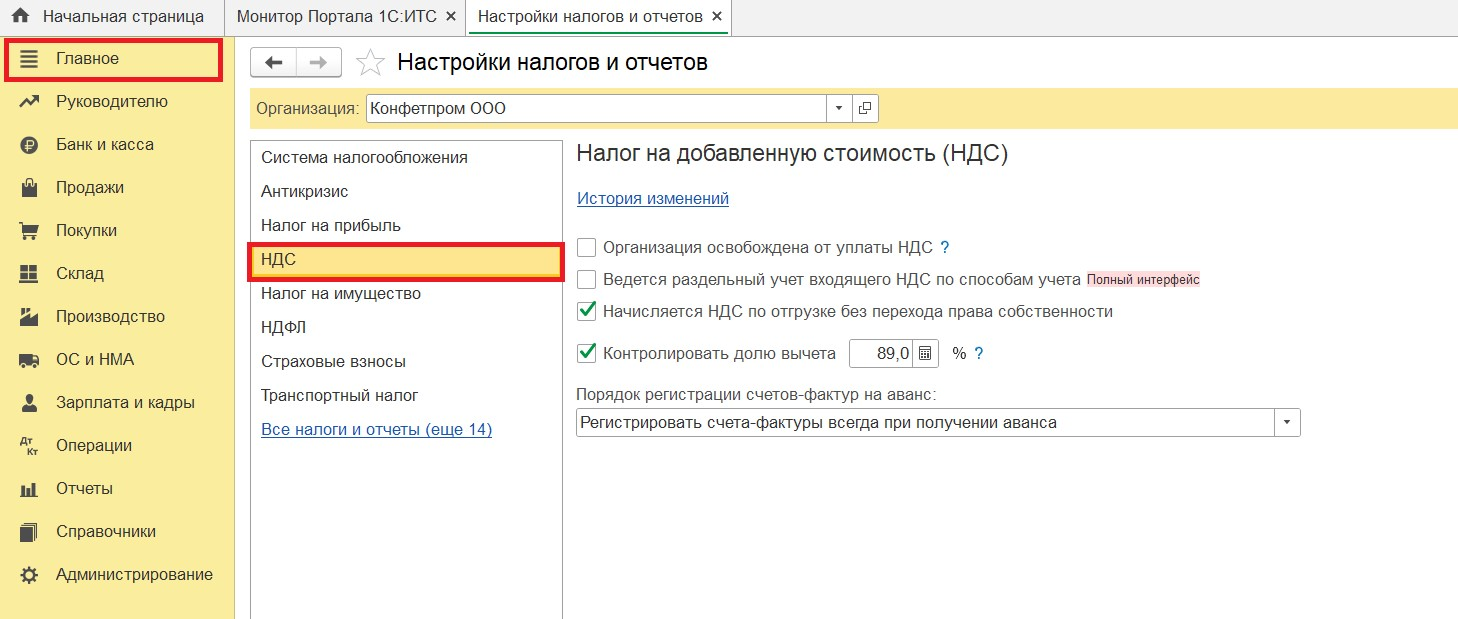

Расчет налога на добавленную стоимость в 1С: Бухгалтерии 8.3 производится в разделе «Главное» — «Настройки» — «Налоги и отчеты» — «НДС».

Рассмотрим пример заполнения входящего и исходящего НДС, а также самые популярные ошибки, с которыми помогают справляться клиентам эксперты компании «Авиант».

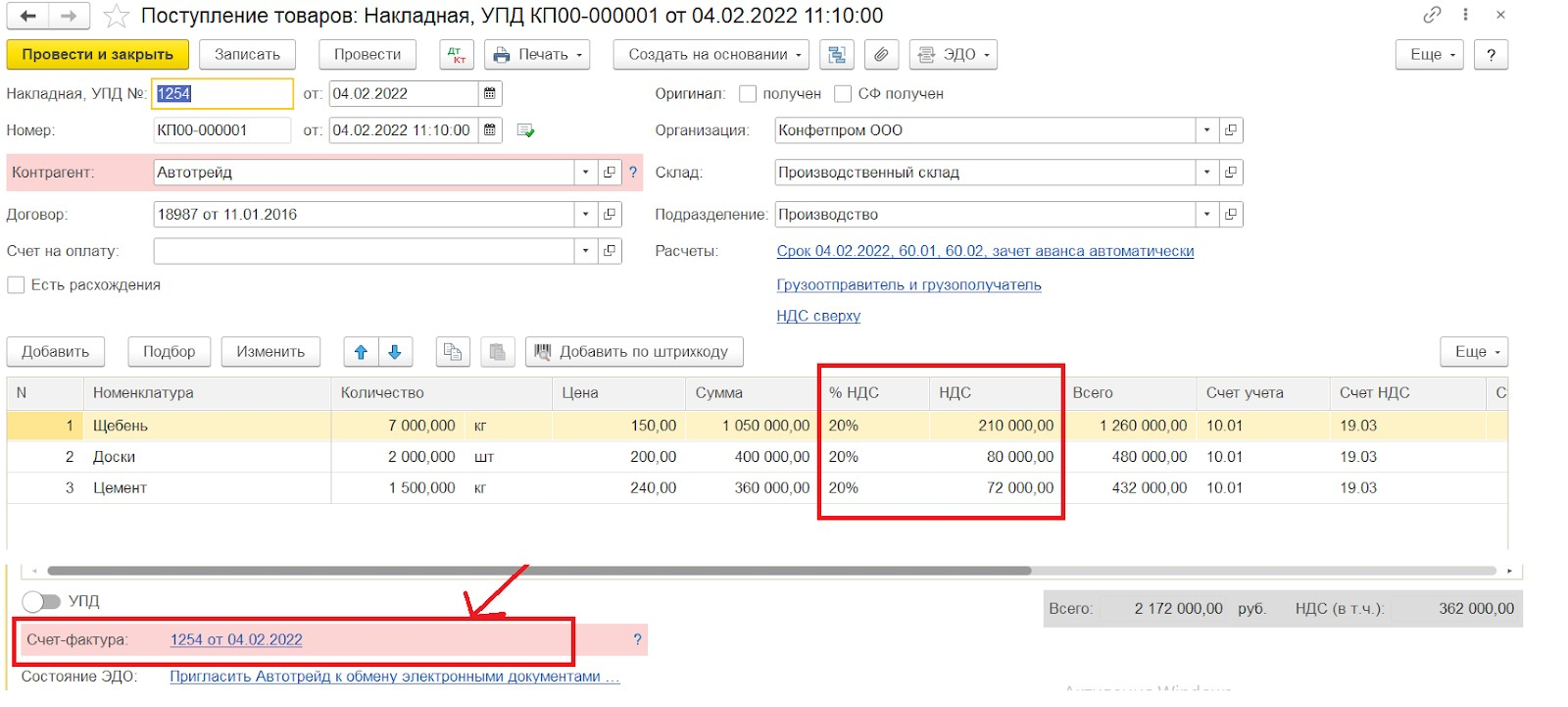

Отображение входящего НДС

Допустим, предприятие приобрело товары: указываем их в разделе «Покупки» — «Поступление (акты, накладные, УПД)» в документе «Поступление товаров», выделяя сумму НДС, и регистрируем входящий счет-фактуру. Сумма НДС будет отражена при проведении документа.

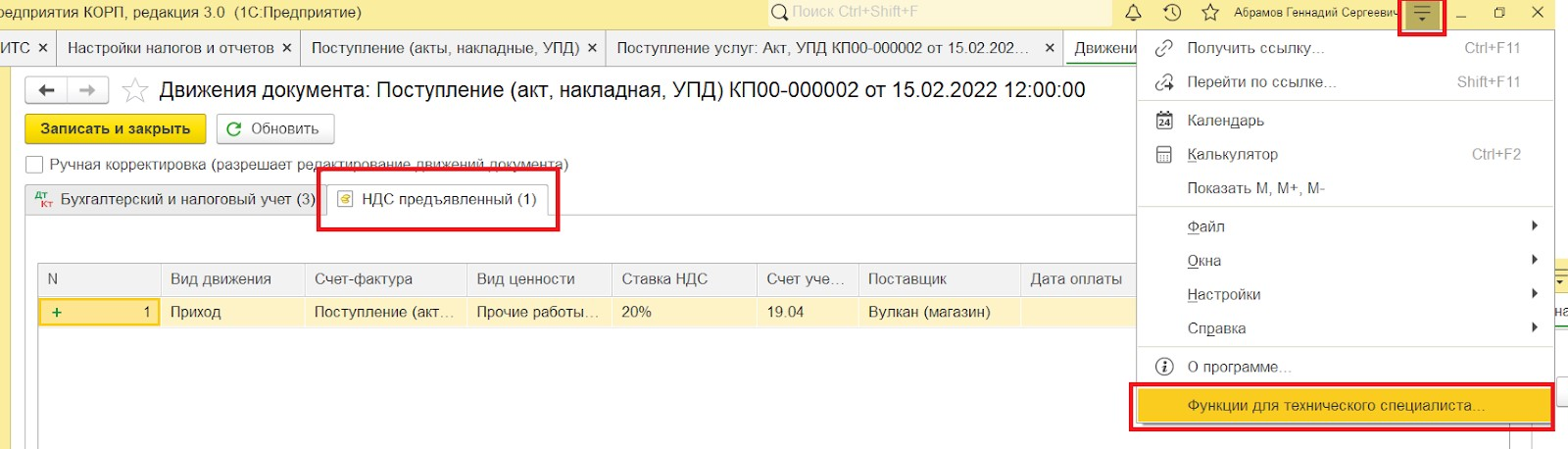

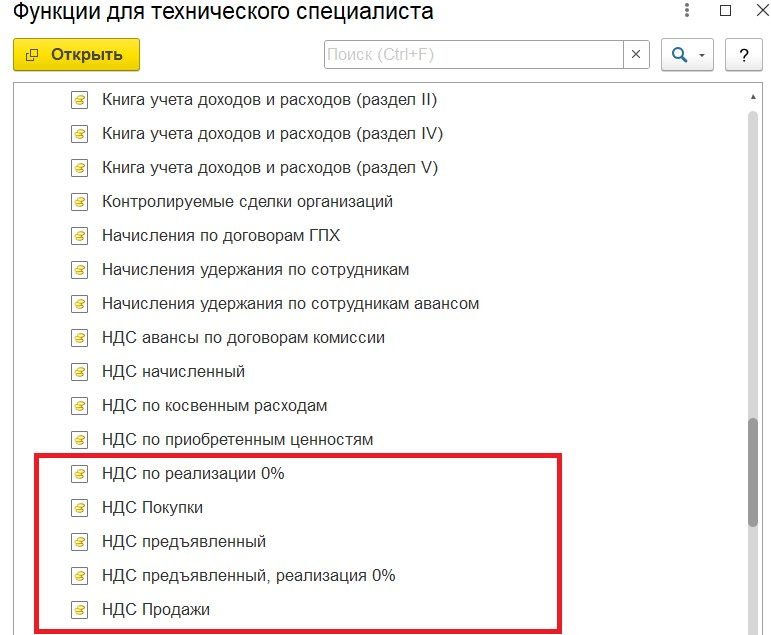

Учет НДС в 1С: Бухгалтерии построен на регистрах накопления. Посмотреть их можно во вкладке «Функции для технического специалиста» — «Регистры накопления».

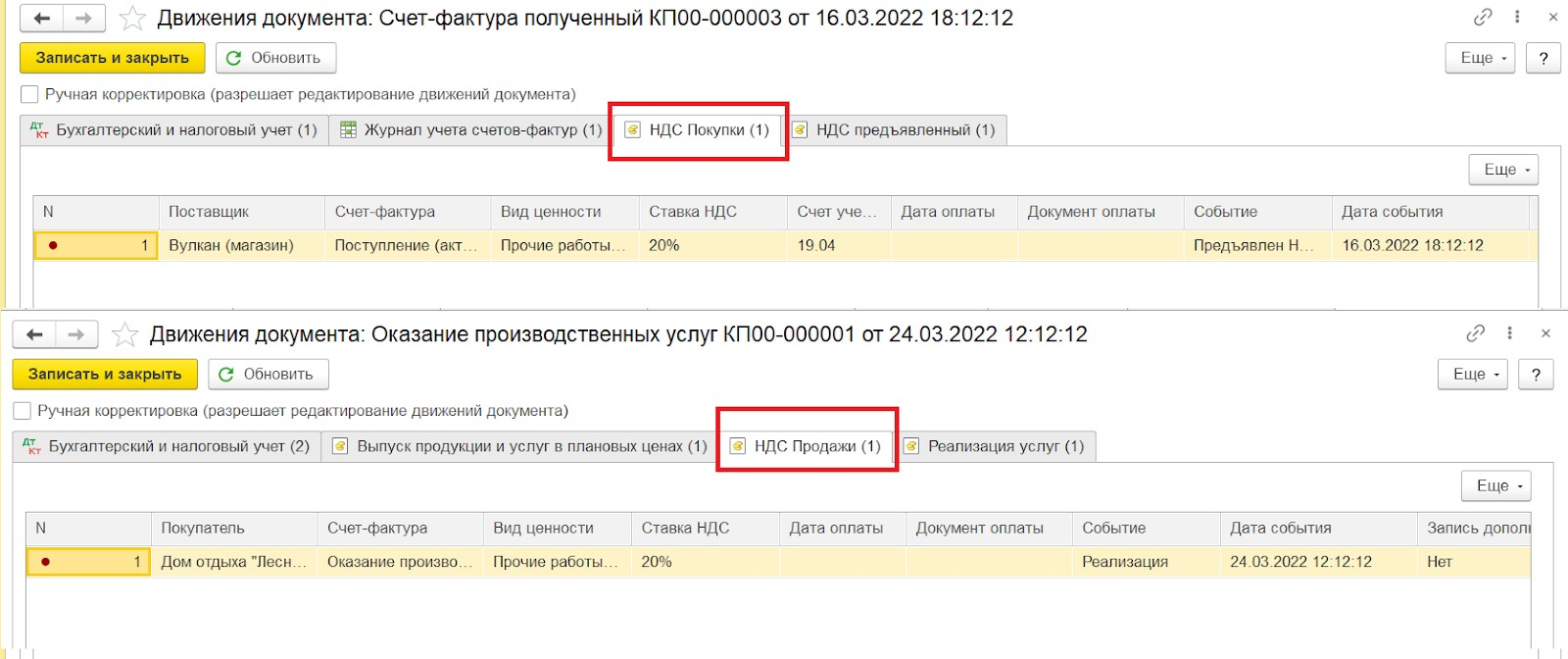

Каждый регистр отвечает за свою вкладку: «НДС предъявленный» хранит сведения о налоге на добавленную стоимость, предоставленном контрагентами купленных ценностей, «НДС продажи» — данные о записях книги продаж, «НДС покупки» — сведения о записях книги покупок и др.

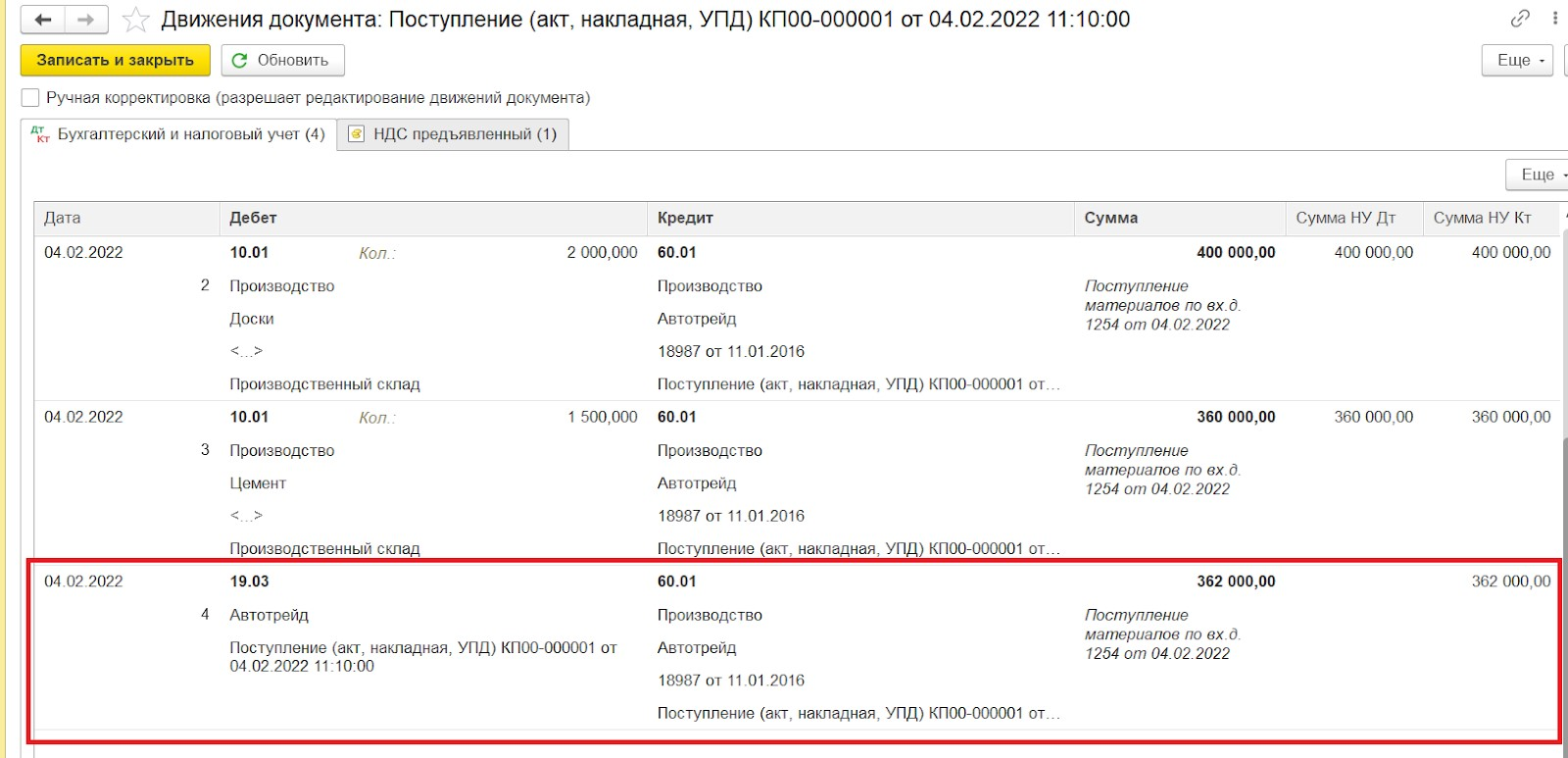

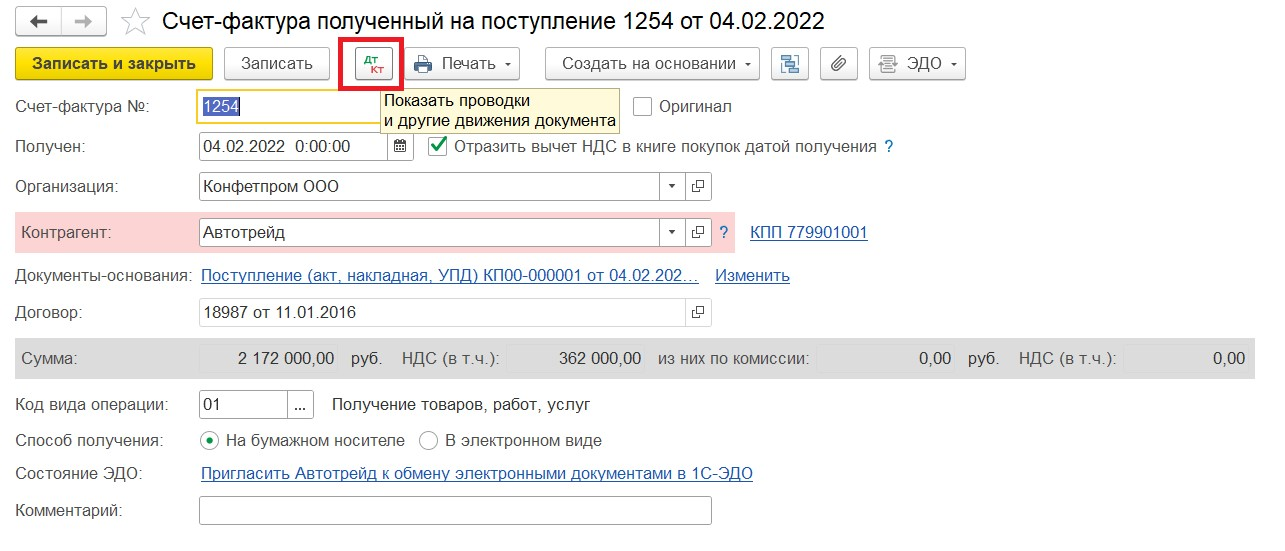

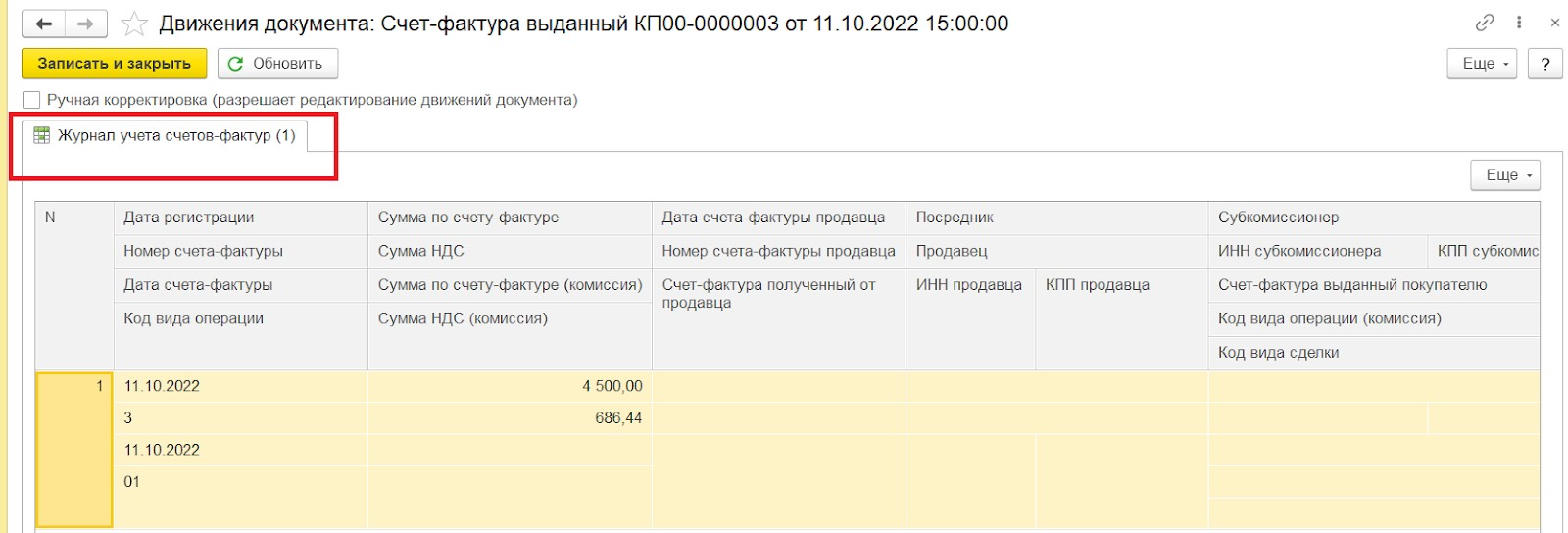

Чтобы посмотреть движения по документам счет-фактура полученный и счет-фактура выданный, нужно перейти по кнопке «Дт/Кт» на командной панели.

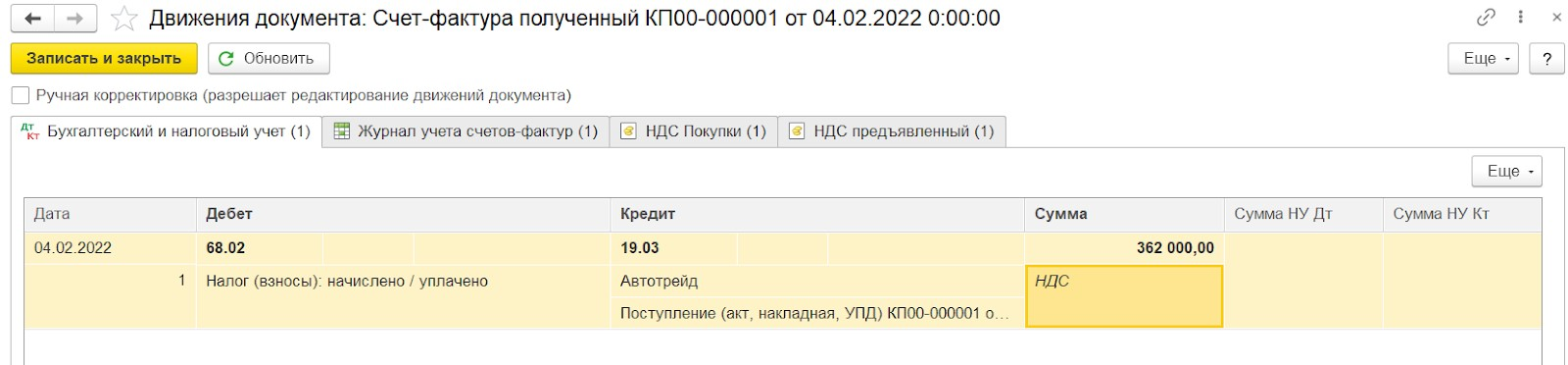

Входящий НДС будет принят к вычету при проведении документа Счет-фактура полученный, либо регламентного документа Формирование записей книги покупок. При этом сумма НДС будет списана с Кт счета 19 в Дт счета 68.02.

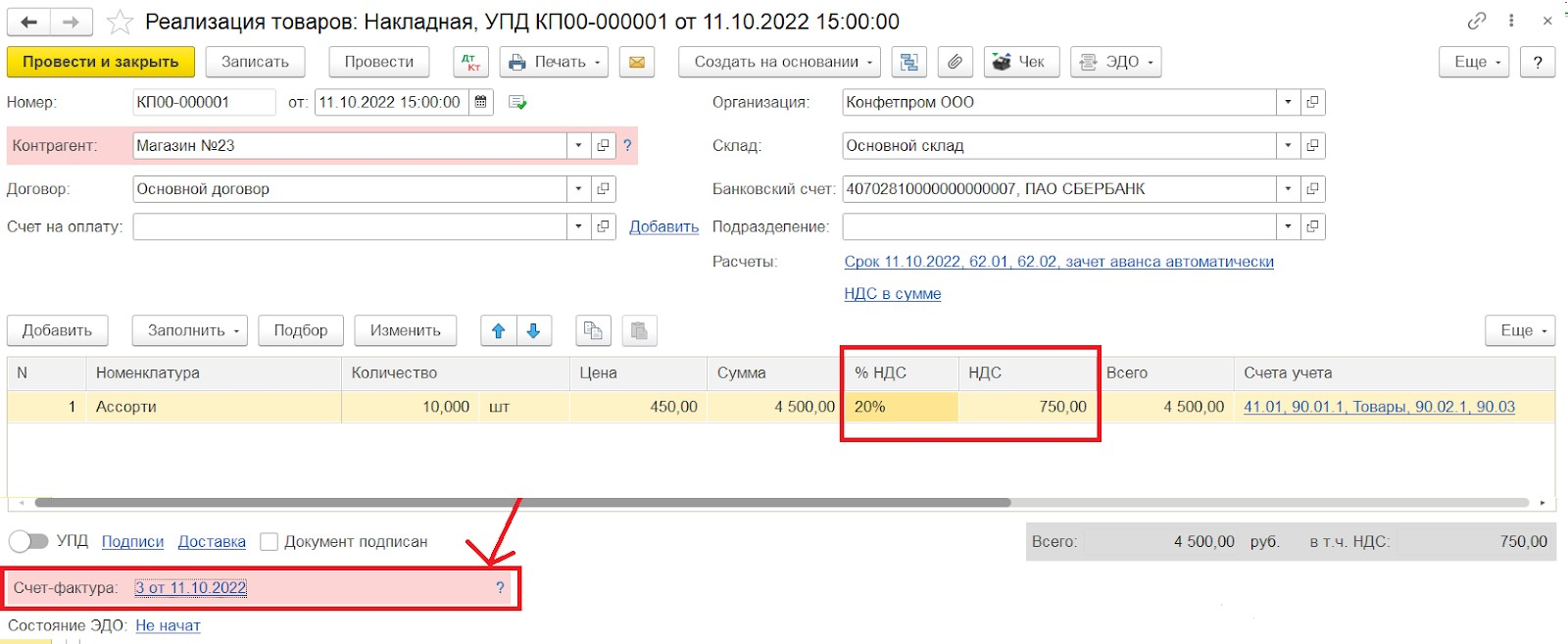

Отображение исходящего НДС

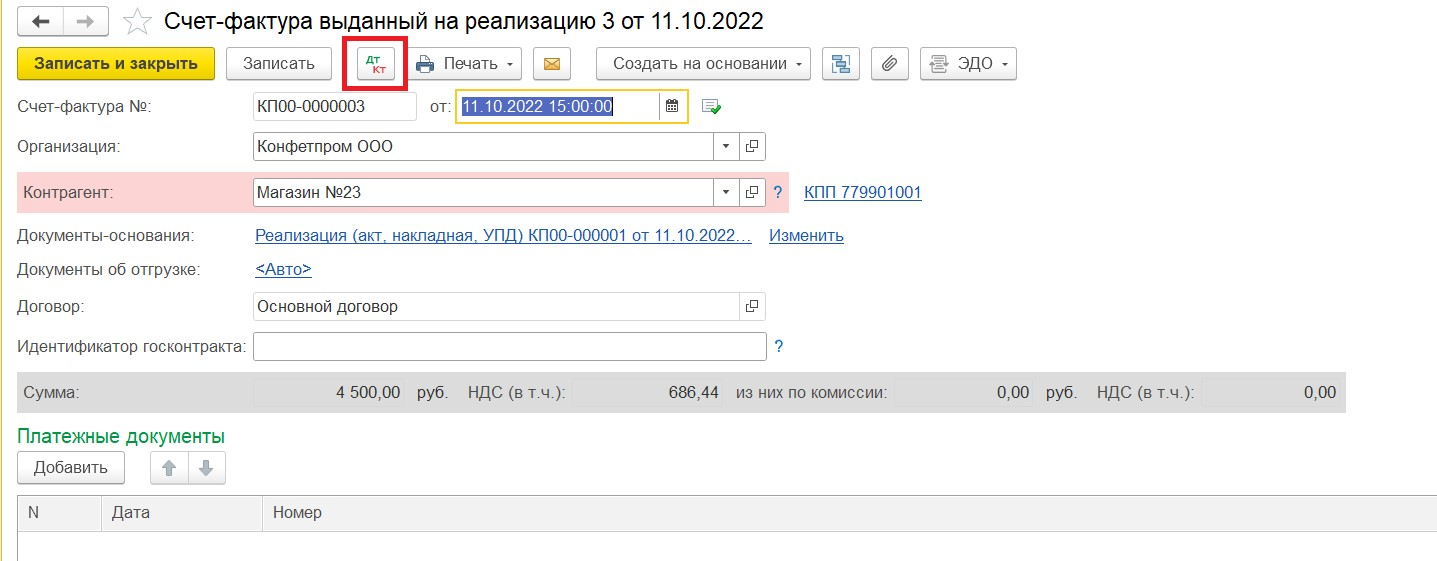

Допустим, купленная продукция была реализована. В журнале документации «Реализация» в разделе «Продажи» укажем стоимость товаров и НДС. Нажав кнопку «Дт/Кт» можно увидеть, что в корреспонденции с дебетом счета 90.03 появился долг по уплате НДС перед бюджетом по кредиту счета 68.02. Запись также попадет в регистр «НДС Продажи» и в отчет «Книга продаж».

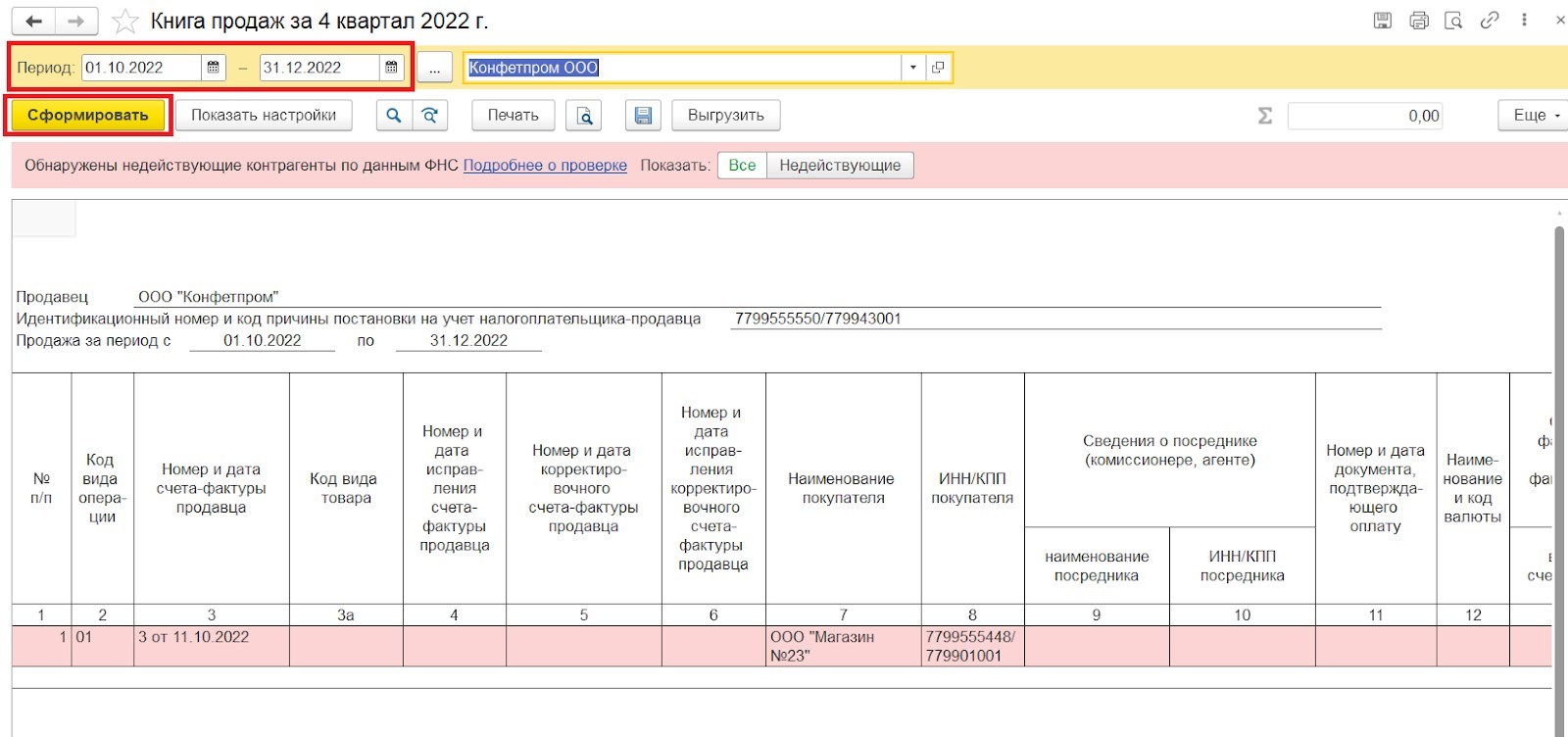

В разделе Отчеты — НДС — Книга продаж можно посмотреть отчет с данными об исходящих суммах НДС за период.

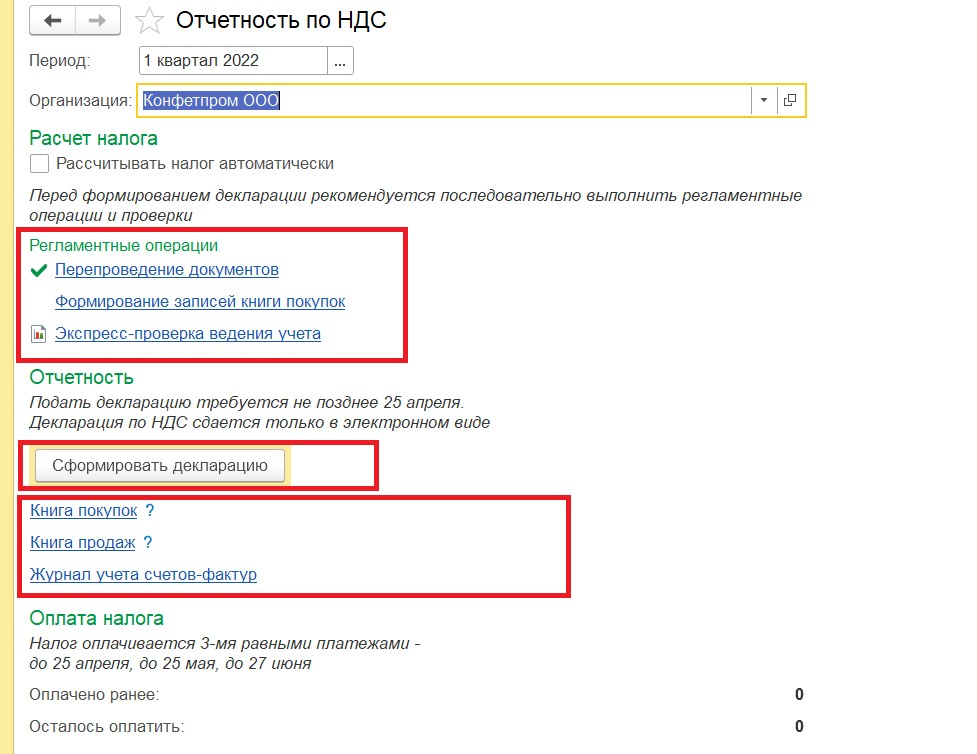

Формирование отчетности

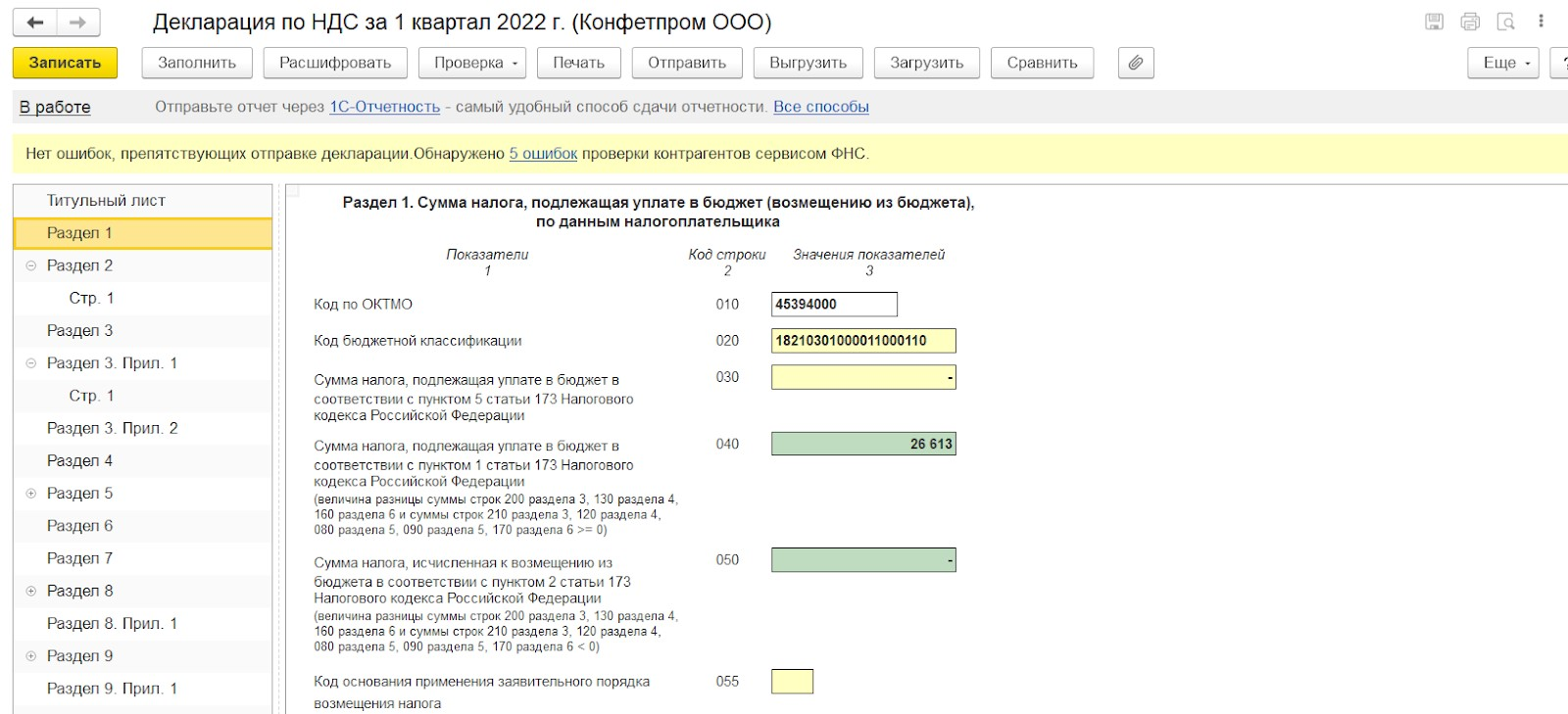

В разделе Отчеты — НДС переходим по ссылке «Отчетность по НДС». Выбираем период. Здесь можно сформировать декларацию по НДС, посмотреть книгу продаж, книгу покупок, создать регламентные операции по формированию записей книги покупок, книги продаж, подтверждению нулевой ставки и пр.

Данные в декларацию подгружаются автоматически. В отчете будут отображены суммы входящего и исходящего НДС, а также сумма к уплате.

В программе 1С: Бухгалтерия 3.0 есть удобный инструмент — экспресс-проверка ведения учета («Отчеты» — «Анализ учета» — «Экспресс-проверка»). В открывшемся окне указываем период и выбираем «Показать настройки». Устанавливаем флажки в пунктах «Ведение книги продаж по налогу на добавленную стоимость» и «Ведение книги покупок по налогу на добавленную стоимость».

Типичные ошибки при начислении НДС

Эксперты компании «Авиант» не только устанавливают и настраивают продукты 1С на предприятиях клиентов, но и помогают в случае возникновения ошибок. Услуги включат подробные консультации (вплоть до записи инструкций или обучающих видео), исправление сбоев, оперативное обновление 1С, помощь в сдаче регламентированной отчетности.

Ниже — самые распространенные проблемы, с которыми обращаются наши клиенты при учете НДС.

Проблема:

При экспресс-проверке будет высвечиваться ошибка — Наличие документа «Формирование записей книги покупок».

Решение:

Стоит перепроверить наличие документов формирования записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС. И сформировать при необходимости.

Проблема:

При сверке данных учета НДС появляется ошибка, что в отчете присутствуют поставщики, не предоставившие реестры счетов-фактур для сверки.

Решение:

Эта ошибка означает расхождение в информации из счета-фактуры между вашим предприятием и контрагентом. Нужно связаться с ним, чтобы разобраться, в чем неточность.

Получить данные от поставщика можно, если нажать на «Запросы поставщикам». Отправляйте запросы на реестры только тем контрагентам, с кем нужно свериться. Они, в свою очередь, должны будут нажать на «Запросы покупателей», выбрать вашу фирму и ответить. Вы не сможете провести проверку с предприятиями, у которых не установлена 1С: Бухгалтерия 3.0.

Какие расхождения может показать отчёт? Например, вбит неправильный номер счета-фактура или некорректная сумма. Если ошибку не исправить, ИФНС уведомит о расхождении данных.

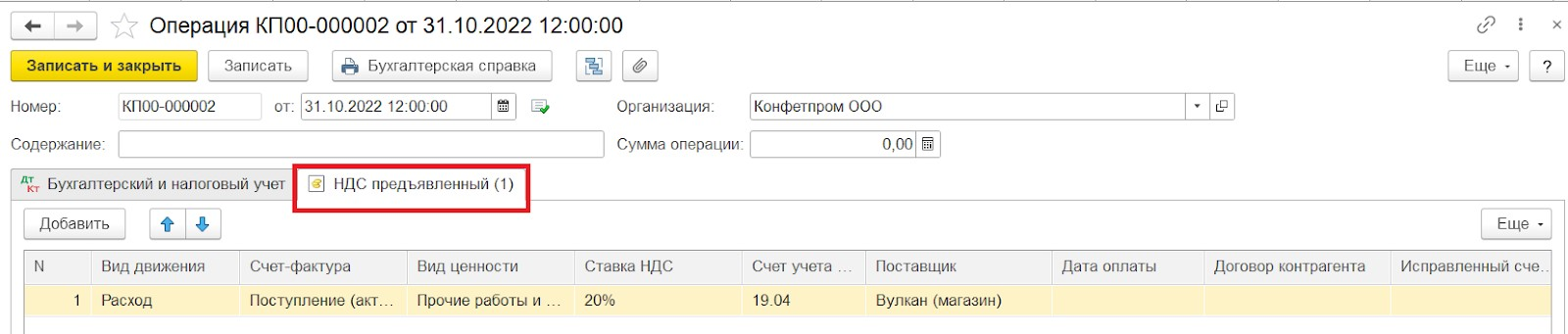

Проблема:

Появился «зависший» входящий НДС по счету-фактуре, по которому нет остатка по дебету на счете 19 «НДС по приобретенным ценностям» и есть остаток в регистре накопления «НДС предъявленный».

Решение:

В отчете экспресс-проверка ведения учета активируем флажок «Ведение книги покупок по налогу на добавленную стоимость». Запускаем анализ и обнаруживаем ошибку — теперь мы знаем, какую сумму нужно списать из регистра «НДС предъявленный».

Самый простой для бухгалтера способ — списать лишний налог вручную. Для этого создаем операцию, вводимую вручную. Затем нажимаем на кнопку «Еще» в правом верхнем углу и переходим в «Выбор регистров». Ставим галочку напротив «НДС предъявляемый». Добавляем данные, сохраняем, снова формируем проверочный отчет. Зависшего НДС в нем не будет.

Проблема:

Отсутствие зарегистрированных счетов-фактур в документах реализации.

Решение:

Чтобы данные начисленного НДС корректно отображались в книге продаж, необходимо следить за своевременной регистрацией исходящих счетов-фактур в документах отгрузки.

В случае отсутствия зарегистрированного счета-фактуры выданного на реализацию в книге продаж сумма начисленного НДС отразится с неверным кодом вида операции — 26 вместо 01.

Отчет Экспресс-проверка ведения учета покажет, если счет-фактура отсутствует в документе реализации. Можно открыть документ реализации прямо из отчета и зарегистрировать счет-фактуру, после чего сумма НДС попадет в книгу продаж с верным кодом операции.

С компанией «Авиант» вам не придется самостоятельно решать проблемы с начислением НДС и переживать, что не успеете сдать декларацию вовремя. Наши сотрудники на связи с клиентами в режиме 24/7. Они помогут оперативно устранить ошибки, даже если экспресс-проверка показала большое их количество, и досконально разберут логику процедур в 1С: Бухгалтерии, чтобы проблемы не возникали в дальнейшем.

Оставьте ваш телефон через форму на сайте — и наш консультант в ближайшее время свяжется с вами, чтобы рассказать, как мы сможем помочь с ведением бухучета!

Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.