ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ

«СОБЫТИЯ ПОСЛЕ ОТЧЕТНОЙ ДАТЫ»

ПБУ 7/98

(утверждено приказом Минфина России от 25.11.1998 № 56н, с изменениями, внесенными приказами Минфина России от 20.12.2007 № 143н, от 06.04.2015 № 57н)

1. Общие положения

1. Настоящее Положение устанавливает порядок отражения в бухгалтерской отчетности коммерческих организаций (кроме кредитных организаций), являющихся юридическими лицами по законодательству Российской Федерации, событий после отчетной даты.

2. Признан утратившим силу – приказ Минфина России от 06.04.2015 № 57н.

2. Понятие событий после отчетной даты

3. Событием после отчетной даты признается факт хозяйственной деятельности, который оказал или может оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности организации и который имел место в период между отчетной датой и датой подписания бухгалтерской отчетности за отчетный год.

Событием после отчетной даты признается также объявление годовых дивидендов по результатам деятельности акционерного общества за отчетный год.

4. Датой подписания бухгалтерской отчетности считается дата, указанная в представляемой в адреса, определенные законодательством Российской Федерации, бухгалтерской отчетности при подписании ее в установленном порядке.

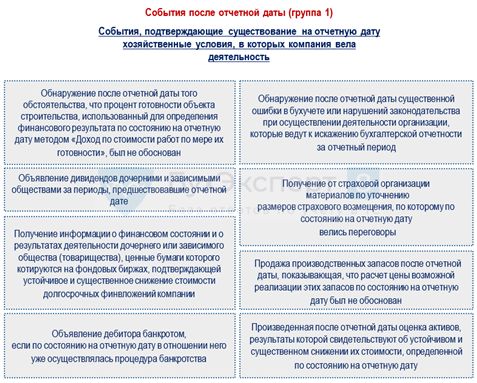

5. К событиям после отчетной даты относятся:

события, подтверждающие существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность;

события, свидетельствующие о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность.

Примерный перечень фактов хозяйственной деятельности, которые могут быть признаны событиями после отчетной даты, приведен в приложении к настоящему Положению.

3. Отражение событий после отчетной даты и их последствий в бухгалтерской отчетности

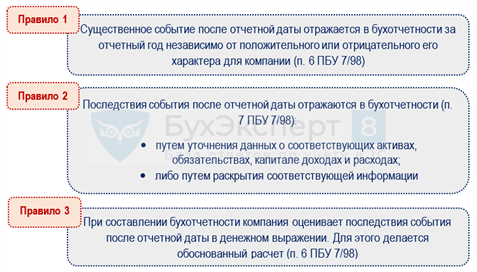

6. Существенное событие после отчетной даты подлежит отражению в бухгалтерской отчетности за отчетный год независимо от положительного или отрицательного его характера для организации.

Событие после отчетной даты признается существенным, если без знания о нем пользователями бухгалтерской отчетности невозможна достоверная оценка финансового состояния, движения денежных средств или результатов деятельности организации.

Существенность события после отчетной даты организация определяет самостоятельно исходя из общих требований к бухгалтерской отчетности.

(в ред. приказа Минфина России от 20.12.2007 № 143н)

7. Последствия события после отчетной даты отражаются в бухгалтерской отчетности путем уточнения данных о соответствующих активах, обязательствах, капитале, доходах и расходах организации, либо путем раскрытия соответствующей информации.

8. При составлении бухгалтерской отчетности организация оценивает последствия события после отчетной даты в денежном выражении. Для оценки в денежном выражении последствий события после отчетной даты организация делает соответствующий расчет. Организацией должно быть обеспечено подтверждение такого расчета.

9. Данные об активах, обязательствах, капитале, доходах и расходах организации отражаются в бухгалтерской отчетности с учетом событий после отчетной даты, подтверждающих существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность, или свидетельствующих о возникших после отчетной даты хозяйственных условий, в которых организация ведет свою деятельность, и тем самым невозможности применения допущения непрерывности деятельности к деятельности организации в целом или какой-либо существенной ее части. При этом события после отчетной даты отражаются в синтетическом и аналитическом учете заключительными оборотами отчетного периода до даты подписания годовой бухгалтерской отчетности в установленном порядке.

(в ред. приказа Минфина России от 20.12.2007 № 143н)

Пример. На основании данных синтетического и аналитического учета в бухгалтерской отчетности организации по состоянию на 31 декабря отчетного года подлежит отражению дебиторская задолженность на общую сумму 10 млн. руб. В марте года, следующего за отчетным, организация получила информацию о том, что один из дебиторов, задолженность которого по состоянию на 31 декабря отчетного года составляла 4 млн. руб., признан в установленном порядке в конце февраля банкротом. В данной ситуации организация должна уменьшить сумму дебиторской задолженности на 4 млн. руб. и признать в бухгалтерской отчетности по состоянию на 31 декабря отчетного года убыток от списания дебиторской задолженности. Необходимые записи в бухгалтерском учете организации по списанию соответствующей дебиторской задолженности должны быть произведены заключительными оборотами отчетного периода.

Порядок расчета и отражения в бухгалтерском учете и отчетности налоговых последствий событий после отчетной даты, предусмотренных настоящим пунктом, устанавливается отдельным положением по бухгалтерскому учету.

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, производится сторнировочная (или обратная) запись на сумму, отраженную в бухгалтерском учете отчетного периода в соответствии с настоящим пунктом. Одновременно в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие.

10. Событие после отчетной даты, свидетельствующее о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность, раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах. При этом в отчетном периоде никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся.

(в ред. приказа Минфина России от 06.04.2015 № 57н)

В таком же порядке отражаются в бухгалтерской отчетности годовые дивиденды, рекомендованные или объявленные в установленном порядке по результатам работы организации за отчетный год.

Пример. В бухгалтерском балансе по состоянию на 31 декабря отчетного года отражены значительные вложения организации в акции другой организации. В марте года, следующего за отчетным, организация получила информацию о том, что рыночная цена этих акций в марте значительно уменьшилась. В данной ситуации организация должна раскрыть в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах соответствующую информацию.

(в ред. приказа Минфина России от 06.04.2015 № 57н)

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие.

11. Информация, раскрываемая в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах в соответствии с пунктом 10 настоящего Положения, должна включать краткое описание характера события после отчетной даты и оценку его последствий в денежном выражении. Если возможность оценить последствия события после отчетной даты в денежном выражении отсутствует, то организация должна указать на это.

(в ред. приказа Минфина России от 06.04.2015 № 57н)

12. В случае если в период между датой подписания бухгалтерской отчетности и датой ее утверждения в установленном порядке получена новая информация о событиях после отчетной даты, раскрытых в бухгалтерской отчетности, представленной пользователям, и (или) произошли (выявлены) события, которые могут оказать существенное влияние на финансовое состояние, движение денежных средств или результаты деятельности организации, то организация информирует об этом лиц, которым была представлена данная бухгалтерская отчетность.

(п. 12 введен приказом Минфина России от 20.12.2007 № 143н)

Приложение

к Положению

по бухгалтерскому учету

«События после отчетной даты»

(ПБУ 7/98)

ПРИМЕРНЫЙ ПЕРЕЧЕНЬ ФАКТОВ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ, КОТОРЫЕ МОГУТ БЫТЬ ПРИЗНАНЫ СОБЫТИЯМИ ПОСЛЕ ОТЧЕТНОЙ ДАТЫ

1. События, подтверждающие существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность:

объявление в установленном порядке дебитора организации банкротом, если по состоянию на отчетную дату в отношении этого дебитора уже осуществлялась процедура банкротства;

произведенная после отчетной даты оценка активов, результаты которой свидетельствуют об устойчивом и существенном снижении их стоимости, определенной по состоянию на отчетную дату;

получение информации о финансовом состоянии и результатах деятельности дочернего или зависимого общества (товарищества), ценные бумаги которого котируются на фондовых биржах, подтверждающая устойчивое и существенное снижение стоимости долгосрочных финансовых вложений организации;

продажа производственных запасов после отчетной даты, показывающая, что расчет цены возможной реализации этих запасов по состоянию на отчетную дату был необоснован;

объявление дивидендов дочерними и зависимыми обществами за периоды, предшествовавшие отчетной дате;

обнаружение после отчетной даты того обстоятельства, что процент готовности объекта строительства, использованный для определения финансового результата по состоянию на отчетную дату методом «Доход по стоимости работ по мере их готовности», был необоснован;

получение от страховой организации материалов по уточнению размеров страхового возмещения, по которому по состоянию на отчетную дату велись переговоры;

обнаружение после отчетной даты существенной ошибки в бухгалтерском учете или нарушения законодательства при осуществлении деятельности организации, которые ведут к искажению бухгалтерской отчетности за отчетный период.

2. События, свидетельствующие о возникших после отчетной даты хозяйственных условиях, в которых организация вела свою деятельность:

принятие решения о реорганизации организации;

приобретение предприятия как имущественного комплекса;

реконструкция или планируемая реконструкция;

принятие решения об эмиссии акций и иных ценных бумаг;

крупная сделка, связанная с приобретением и выбытием основных средств и финансовых вложений;

пожар, авария, стихийное бедствие или другая чрезвычайная ситуация, в результате которой уничтожена значительная часть активов организации;

прекращение существенной части основной деятельности организации, если это нельзя было предвидеть по состоянию на отчетную дату;

существенное снижение стоимости основных средств, если это снижение имело место после отчетной даты;

непрогнозируемое изменение курсов иностранных валют после отчетной даты;

действия органов государственной власти (национализация и т.п.).

Задумали глобальную реконструкцию производства или обнаружили существенную ошибку в учете? Загляните в календарь — такие события в определенный промежуток времени могут по-особому оцениваться и отражаться в учете и отчетности. Разберемся, что такое события после отчетной даты и какие правила к ним применяются.

Содержание

- Событие после отчетной даты — это что?

- Почему возникают события после отчетной даты

- Две группы событий после отчетной даты

- Правила по оценке и отражению событий после отчетной даты

- Как выявить существенное событие после отчетной даты

- Схема: как отражать событие после отчетной даты в отчетности

- Примеры событий после отчетной даты

- ТМЦ уничтожены пожаром

- Подрядчик уменьшает стоимость выполненных работ

- Получение документов по неотфактурованным поставкам

- Запомните

Событие после отчетной даты — это что?

Определение дано в п. 3 ПБУ 7/98 «События после отчетной даты», утв. Приказом Минфина от 25.11.1998 N 56н:

Наиболее часто встречающиеся в хозяйственной жизни компаний событий после отчетной даты (СПОД): объявление годовых дивидендов, формирование резервного фонда, получение после отчетной даты информации о невозможности взыскания оплаты с контрагента и т. д.

Компания обязана оценивать весь спектр событий, возникающих после отчетной даты, — как благоприятные, так и неблагоприятные события.

Порядок и сроки представления бухгалтерской отчетности в 1С

Почему возникают события после отчетной даты

На подготовку годовой отчетности закон отводит 3 месяца после окончания отчетного года (ч. 2 ст. 18 Федерального закона от 26.12.2011 N 402-ФЗ, ч. 2 пп. 5 п. 1 ст. 23 НК РФ). Составленной отчетность считается на дату подписания (ч. 8 ст. 13 Федерального закона N 402-ФЗ), а представленной — на дату отправки в ГИРБО.

Этот временной промежуток значителен и в нем могут происходить события, способные существенно влиять на деятельность компании и принятие управленческих решений. События квалифицируют как СПОД, если они произошли между двумя датами:

- Дата 1 — отчетная дата (окончание отчетного периода);

- Дата 2 — дата подписания (представления) бухотчетности.

Такие события должны отражаться в учете и отчетности (или только в пояснениях к бухотчетности), иначе такая отчетность не будет отвечать требованию достоверности и способна ввести в заблуждение собственников и иных заинтересованных пользователей.

Состав бухгалтерской (финансовой) отчетности в 1С

Две группы событий после отчетной даты

ПБУ 7/98 делит все СПОД на 2 группы:

- Группа 1 — корректирующие. События, входящие в эту группу, подтверждают условия, существовавшие на отчетную дату. Их появление приводит:

- к изменению структуры и (или) стоимости активов/обязательств/элементов капитала по состоянию на дату формирования отчетности;

- ретроспективным применениям и (или) исправлениям.

- Группа 2 — не корректирующие. Если событие из этой группы произошло, и оно существенно по отношению к текущей или будущей деятельности компании, в этом случае в отчетности раскрывают информацию о характере события и оценке его влияния на деятельность компании в будущем. Если такая оценка невозможна, в пояснениях нужно это указать. ПБУ 7/98 в таком случае не требует корректировать учетные данные отчетного года.

Правила по оценке и отражению событий после отчетной даты

Сформулируем кратко три основных правила:

По данным бухучета общая сумма дебиторской задолженности компании «Интегральные алгоритмы» на конец года составила 12 786 тыс. руб. В марте 2023 года (до утверждения годового баланса и отправки отчетности в ГИРБО) юрист компании сообщил главбуху, что один из дебиторов компании (его задолженность в общей ДЗ = 6 360 тыс. руб.), признан в установленном порядке банкротом 28.02.2023.

Ни юрист, ни главбух не знали о том, что дебитор был в стадии банкротства уже в конце отчетного года и резерв по сомнительным долгам под этот долг не создавался.

Для компании «Интегральные алгоритмы» сумма задолженности дебитора, признанного банкротом, является существенной, а информация о банкротстве основного дебитора существенно влияет на финансовое состояние компании, и пользователям отчетности об этом нужно знать.

В связи с этим главбух:

- уменьшил сумму дебиторской задолженности на 6 360 тыс. руб.;

- признал убыток от списания ДЗ в бухотчетности;

- сделал записи в бухучете по списанию ДЗ заключительными оборотами отчетного года;

- отразил в пояснительной записке к бухотчетности детали данного события после отчетной даты.

Если СПОД невозможно денежно оценить, этот факт нужно раскрыть в пояснительной записке.

Как выявить существенное событие после отчетной даты

Уровень существенности компания определяет самостоятельно. Показатель считается существенным, если его нераскрытие может повлиять на решения заинтересованных пользователей, принимаемые на основе бухотчетности.

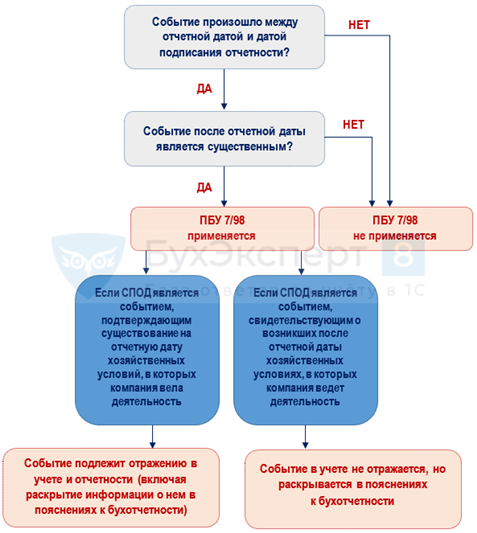

В годовой отчетности события после отчетной даты отражают только при условии их существенности. Чтобы определить, является ли факт хозяйственной жизни существенным событием после отчетной даты, нужно ответить на два вопроса:

Вопрос 1. Позволяет ли умалчивание события достоверно оценить финансовое состояние компании, ее денежные потоки или финансовые результаты деятельности.

Вопрос 2. Превышает ли уровень существенности, установленный учетной политикой компании, изменения в отчетности, обусловленные СПОД.

Если событие признано существенным, его или его последствия нужно отразить в отчетности.

Существенность при формировании БФО

Схема: как отражать событие после отчетной даты в отчетности

Сначала компания определяет, требуется ли к данному событию применять ПБУ 7/98, а затем выбирает порядок отражения его в отчетности в зависимости от вида.

Примеры событий после отчетной даты

Как в практической деятельности работать с событиями после отчетной даты, покажем на примерах.

ТМЦ уничтожены пожаром

Если в промежуток между отчетной датой составления бухотчетности и датой ее подписания/представления произойдет пожар на складе компании и будут уничтожены товарно-материальные ценности, этот факт признается событием после отчетной даты. Событие следует отразить в денежной оценке в пояснениях к бухбалансу и отчету о финрезультатах за отчетный год. Никаких записей в бухучете за год составления отчетности делать не нужно — списывают уничтоженные пожаром товары в периоде, когда произошел пожар.

Подрядчик уменьшает стоимость выполненных работ

Стоимость работ уменьшена в году, следующем за годом признания выручки, но до подписания бухотчетности — такое уменьшение рассматривается как событие после отчетной даты (п. 3, п. 5 ПБУ 7/98) и при существенности суммы:

- сторнируется выручка (за вычетом НДС) записями 31 декабря года, в котором признана выручка;

- принимается к вычету НДС с суммы уменьшения выручки — в том периоде, в котором выставлен корректировочный счет-фактура;

Если стоимость работ не является существенной, в бухучете признается убыток прошлых лет, выявленный в отчетном году, в сумме уменьшения стоимости выполненных работ (п. 11 ПБУ 10/99), а вычет НДС можно отразить с использованием счета 91.1 (прочие доходы).

Получение документов по неотфактурованным поставкам

Документы получены после окончания года, в котором запасы списаны с учета (в производство или в связи с реализацией) — в период между отчетной и датой подписания отчетности. В бухучете такой факт отражают как событие после отчетной даты заключительными оборотами отчетного периода (п. 9 ПБУ 7/98).

Запомните

- Событие после отчетной даты (СПОД) — это факт хозяйственной деятельности, произошедший в промежутке между отчетной датой и датой подписания годовой бухотчетности. Он оказал или может оказать влияние на финансовое состояние, денежные потоки или результаты деятельности компании.

- Отражают существенное событие после отчетной даты в бухотчетности за отчетный год независимо от положительного или отрицательного его характера для компании.

- Последствия событий после отчетной даты отражают в бухотчетности:

- путем уточнения данных о соответствующих активах, обязательствах, капитале доходах и расходах;

- и (или) путем раскрытия соответствующей информации в пояснениях к отчетности.

- При составлении бухотчетности компания оценивает последствия СПОД в денежном выражении, для чего делает обоснованный расчет.

- В пояснениях к бухотчетности раскрывают характер и оценку события (или заявление о невозможности оценки).

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

18 мая 2018 года в Минюсте прошли регистрацию федеральные стандарты бухучета для организаций госсектора: СГС «Учетная политика»[1] и СГС «События после отчетной даты»[2]. Ввести их в действие планировалось еще с 2018 года, однако сроки передвинулись на 2019 год. Вкратце осветим основные положения этих документов.

СГС «Учетная политика»

Положения стандарта в части особенностей формирования, утверждения и изменения учетной политики практически полностью дублируют положения Закона о бухгалтерском учете[3] и Инструкции № 157н[4], то есть здесь ничего не поменяется. Остановимся на нововведениях, касающихся порядка отражения в бюджетной (бухгалтерской) отчетности последствий изменения учетной политики, оценочных значений и исправлений ошибок.

Последствия корректировки учетной политики

Порядок применения изменений. Применять измененную учетную политику к фактам хозяйственной жизни необходимо перспективно либо ретроспективно.

Перспективное применение измененной учетной политики осуществляется после даты ее корректировки, а ретроспективное – это как если бы скорректированная учетная политика применялась с момента возникновения соответствующего факта хозяйственной жизни.

В случае, когда меняются законодательство РФ о бухгалтерском учете, положения федеральных и (или) отраслевых стандартов, принимаются или корректируются нормативные правовые акты, регулирующие ведение учета и составление отчетности, последствия изменения учетной политики отражаются в учете и отчетности согласно положениям соответствующих нормативных правовых актов. При отсутствии в названных актах требований по отражению последствий применяется ретроспективный способ.

Таким же способом отражаются последствия изменения учетной политики, вызванного иными причинами, оказавшими или способными оказать существенное влияние на финансовое положение, финансовый результат или движение денежных средств учреждения.

Оценка последствий корректировки производится в денежном измерении (стоимостном выражении) на дату, с которой применяются изменения в учетной политике.

При применении ретроспективного способа корректировке подлежат:

– показатели отчетности на начало отчетного периода (входящие остатки) по статье «Финансовый результат экономического субъекта» баланса;

– показатели связанных статей отчетности за самый ранний год, предшествующий году, для которого в отчетности раскрываются сравнительные показатели. Информация о корректировке сравнительных показателей предшествующего года (годов) указывается в отчетности текущего отчетного года.

В случае ретроспективного применения измененной учетной политики пересматривать, менять и повторно представлять отчетность за предыдущий год не надо.

Недопустимо применять учетную политику ретроспективно, если оценка в денежном (стоимостном) выражении последствий ее изменения:

– не может быть произведена в связи с недостаточностью (отсутствием) информации за соответствующий предшествующий год;

– требует использования оценочных значений, основанных на информации, которая не была доступна на дату представления отчетности за предшествующий год.

Поэтому в случаях, когда оценить последствия изменения учетной политики для предшествующих годов невозможно, применяется перспективный способ.

Раскрытие последствий в отчетности. В отношении последствий изменения учетной политики в пояснениях к бухгалтерской (финансовой) отчетности приводятся следующие сведения:

1) обоснование изменений;

2) содержание изменений;

3) порядок отражения последствий изменения учетной политики в отчетности, включая указание на обстоятельства, в связи с которыми применяется выбранный порядок, и дата, с которой применяется измененная учетная политика;

4) в случае ретроспективного применения учетной политики:

– суммы корректировок, связанных с изменением учетной политики, по каждой статье бухгалтерской (финансовой) отчетности за каждый из предшествующих годов, для которых в отчетности раскрываются сравнительные показатели;

– сумма корректировки, относящаяся к годам, предшествующим тем, для которых в отчетности раскрываются сравнительные показатели. Эта сумма раскрывается по сопоставимым показателям в случае, когда такие корректировки возможно определить;

5) факт невозможности отражения информации относительно сравнительных показателей по году (годам), предшествующему году корректировки учетной политики. При этом одновременно указываются сведения о применении измененной учетной политики.

Оценочное значение

Суть оценочного значения. Оценочным значением является рассчитанное или приблизительно определенное значение какого‑либо показателя, необходимого для ведения учета и (или) отражаемого в отчетности, при отсутствии точного способа его определения. К таким значениям относятся:

– сроки полезного использования основных средств и нематериальных активов;

– величины оценочных резервов;

– величины амортизационных отчислений;

– стоимость нефинансовых активов (в случаях, предусмотренных федеральными и отраслевыми стандартами бухучета);

– иные значения показателя, необходимого для ведения учета и (или) отражаемого в отчетности, рассчитываемые или приблизительно (оценочно) определяемые на основе экспертных заключений (профессиональных суждений) при отсутствии точного способа его определения.

Изменение оценочного значения, отраженного в учете и отчетности вследствие изменения допущений, обстоятельств, информации, на основе которых были определены суммовые величины оценочных значений, не признается исправлением ошибки, а также изменением учетной политики. Что касается корректировки метода определения (расчета) оценочного значения, то она является изменением учетной политики и подлежит раскрытию в отчетности.

Если корректировка величины какого‑либо показателя учета и отчетности не является следствием изменения учетной политики, такая корректировка признается изменением оценочного значения.

Раскрытие изменения оценочного значения в отчетности. Изменение оценочного значения отражается в бухгалтерской (финансовой) отчетности перспективно, то есть:

– в периоде, в котором произошло изменение, если такое изменение влияет на показатели отчетности только данного отчетного периода;

– в периоде, в котором произошло изменение, и в будущих периодах, если такое изменение влияет на отчетность данного отчетного периода и будущих периодов.

В пояснениях к отчетности отражается следующая информация об изменении оценочного значения:

– описание изменения оценочного значения, повлиявшего на отчетность за отчетный период, с указанием денежных (стоимостных) значений таких изменений;

– описание изменения оценочного значения, которое повлияет на показатели периодов, следующих за отчетным, с указанием денежных (стоимостных) значений таких изменений. Если определить влияние изменения на показатели отчетности за будущие периоды не представляется возможным, об этом сообщается в пояснениях.

Исправление ошибок

СГС «Учетная политика» предусматривает следующие правила исправления ошибок в бухгалтерской (финансовой) отчетности в зависимости от периода их выявления (возникновения).

|

Период выявления |

Порядок исправления |

|

Ошибки отчетного периода |

|

|

После даты подписания отчетности, но до предельной даты ее представления (при осуществлении внутреннего контроля) |

Последней отчетной датой отчетного периода отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. Формируется уточненная отчетность |

|

После предельной даты представления отчетности, но до даты ее принятия уполномоченным органом (при проведении камеральной проверки) |

На конец отчетного периода оформляется дополнительная бухгалтерская запись или запись, отраженная способом «красное сторно», и дополнительная бухгалтерская запись. Составляется уточненная отчетность, в пояснениях к которой указываются причины внесения исправлений и их содержание |

|

После даты принятия отчетности, но до даты ее утверждения (в ходе проведения внутреннего и внешнего контроля, аудита) |

На конец отчетного периода отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. Формируется уточненная отчетность, в пояснениях к ней отражаются причины корректировок и их содержание |

|

После даты утверждения квартальной отчетности |

В период (на дату) обнаружения ошибки отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. В пояснениях к отчетности раскрывается информация о существенных ошибках, выявленных в отчетном периоде, с описанием ошибки (содержания и суммы), а также суммы выполненной корректировки |

|

Ошибки предшествующего отчетного периода |

|

|

После даты утверждения годовой отчетности |

В период (на дату) обнаружения ошибки отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная |

|

бухгалтерская запись. Производится ретроспективный пересчет отчетности путем корректировки сравнительных показателей отчетности за предшествующий отчетный год (годы) таким образом, как если бы ошибка не была допущена (ставится отметка «пересчитано»). В пояснениях к отчетности за отчетный год раскрывается информации об ошибке, сумме корректировки, описываются причины, по которым корректировка сравнительных показателей отчетности за один или несколько предшествующих годов не является возможной, а также способ исправления ошибки с указанием периода, в котором отражены исправления |

СГС «События после отчетной даты»

Данные учета и созданная на их основе отчетность формируются исходя из существенности фактов хозяйственной жизни, которые оказали или могут оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности учреждения и имели место в период между отчетной датой и датой подписания отчетности. Такие существенные факты называются событиями после отчетной даты.

В целях применения стандарта названные события классифицируются следующим образом:

|

События, подтверждающие условия деятельности, существовавшие |

События, свидетельствующие |

|

1) выявление документально подтвержденных обстоятельств, указывающих на безнадежность взыскания дебиторской задолженности, относительно которой на отчетную дату уже принимались 2) завершение судебного производства, в результате которого подтверждается наличие на отчетную дату обязательства, по которому ранее был определен резерв предстоящих расходов; 3) завершение процесса оформления изменений в существенных условиях сделки, который был инициирован в отчетном периоде; |

1) принятие решения о реорганизации или ликвидации (упразднении) субъекта учета, о котором не было известно по состоянию на отчетную дату; 2) существенное поступление или выбытие активов, связанное с операциями, инициированными в отчетном периоде; 3) возникновение обстоятельств, в том числе чрезвычайных, в результате которых выбыли активы вследствие их гибели, уничтожения, а также при невозможности установления их местонахождения; 4) публичные объявления об изменениях в политике, планах и намерениях органа, осуществляющего полномочия учредителя, которые могут оказать влияние на деятельность учреждения; |

|

4) завершение госрегистрации права собственности (права оперативного управления), инициированной в отчетном периоде; 5) получение от страховой организации документа, устанавливающего или уточняющего размер страхового возмещения по страховому случаю, произошедшему в отчетном периоде; 6) получение информации об обесценении активов на отчетную дату или о необходимости корректировки убытка от обесценения активов, признанного на отчетную дату; 7) изменение кадастровых оценок нефинансовых активов;

9) обнаружение ошибки в данных бухучета и (или) допущение ошибки при составлении отчетности за отчетный период до даты принятия (утверждения) отчетности |

5) изменения в законодательстве, принятие решений, исполнение которых в ближайшем будущем существенно окажет влияние на величину активов, обязательств, доходов и расходов учреждения; 6) изменение величины активов и (или) обязательств, произошедшее в результате изменения после отчетной даты курсов иностранных валют; 7) начало судебного производства, связанного исключительно с событиями, произошедшими после отчетной даты;

9) принятие решений о прощении долга по кредиту (займу, ссуде), возникшего до отчетной даты; 10) начало судебного производства, связанного исключительно с событиями, произошедшими после отчетной даты |

Для каждого из перечисленных событий установлен свой порядок отражения в учете и отчетности:

|

События, подтверждающие условия деятельности, существовавшие |

События, свидетельствующие |

|

Признание событий в учете |

|

|

Последним днем отчетного периода формируется дополнительная бухгалтерская запись либо запись методом «красное сторно» и дополнительная запись |

В периоде, следующем за отчетным, отражаются бухгалтерские записи по соответствующим счетам учета |

|

Раскрытие информации о событиях в отчетности |

|

|

Событие отражается в отчетности на основе данных учета, включающих информацию о событиях после отчетной даты. В пояснительной записке к отчетности раскрываются сведения об условиях хозяйственной деятельности на отчетную дату с учетом соответствующих событий, по результатам отражения которых сформированы показатели отчетности |

Информация о событиях отражается в пояснительной записке и (или) пояснениях с указанием краткого описания (характеристики) событий после отчетной даты, оценки последствий их наступления в денежном выражении. Если невозможно произвести оценку события в денежном выражении, в пояснениях сообщается об этом факте и его причинах |

В случае, когда информация о событии после отчетной даты не отражена в учете и (или) отчетности, к примеру, по причине позднего поступления первичных документов или в целях соблюдения сроков представления отчетности, описание указанного события и его оценка в денежном выражении приводятся в сопроводительном документе к отчетности либо раскрываются в пояснительной записке (пояснениях) к отчетности.

Если же в период между датой подписания отчетности и датой ее принятия (утверждения) получена новая информация о событии после отчетной даты и (или) произошло (выявлено) событие, которое может оказать существенное влияние на финансовое положение, финансовый результат и (или) движение денежных средств учреждения, описание такого события и его оценка в денежном выражении доводятся до пользователей, которым представляется отчетность.

* * *

Согласно СГС «Учетная политика» применять измененную учетную политику к фактам хозяйственной жизни необходимо перспективно либо ретроспективно. Перспективное применение измененной учетной политики осуществляется после даты ее корректировки, а ретроспективное – это как если бы скорректированная учетная политика применялась с момента возникновения соответствующего факта хозяйственной жизни.

В силу положений СГС «События после отчетной даты» события классифицируются как подтверждающие условия деятельности, существовавшие на отчетную дату или свидетельствующие об условиях деятельности, возникших после отчетной даты. Для каждого случая установлен свой порядок отражения в учете и отчетности.

[1] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки», утв. Приказом Минфина РФ от 30.12.2017 № 274н.

[2] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «События после отчетной даты», утв. Приказом Минфина РФ от 30.12.2017 № 275н.

[4] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного само-

управления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление — на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

определение суммы активов и обязательств, возникающих при завершении финансового года в соответствии с бюджетным законодательством или распределением доходов (обязательств) на основании международных соглашений;

определение суммы активов и обязательств, возникающих при завершении финансового года в соответствии с бюджетным законодательством или распределением доходов (обязательств) на основании международных соглашений;