Дата публикации: 23.01.2023 19:40

Здравствуйте, когда в Личном кабинете налогоплательщика появится возможность отправки уведомления об исчисленных налогах (форма КНД 1110355)?

В настоящее время в информационных ресурсах налоговых органов осуществляется регламентная обработка данных начислений и уплат текущего года.

В ближайшее время (не позднее 25.01.2023) в Личном кабинете станет доступно направление уведомления об исчисленных суммах налогов (КНД 11103554).

Здравствуйте, когда в Личном кабинете налогоплательщика появится возможность доступа к ЕНС? Спасибо.

Возможность доступа к разделу ЕНС в Личных кабинетах доступна с 22.01.2023.

Сверку расчетов с бюджетом на 01.01.2023 г надо заказывать или ждать от ИФНС?

В настоящее время в информационных ресурсах налоговых органов осуществляется регламентная обработка данных начислений и уплат текущего года.

При этом возможность доступа к разделу ЕНС (в том числе сальдо ЕНС на 01.01.2023) в Личных кабинетах уже доступна с 22.01.2023.

В рамках информационного обслуживания налогоплательщиков можно получить акт сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа; за интересующий период.

Запрос на получение акта сверки может быть направлен через Личный кабинет или по телекоммуникационным каналам связи.

Ответы на запросы, направленные в электронном виде, будут сформированы в ближайшее время после окончания регламентных работ по обработке данных начислений и уплат.

Как и через какую систему подавать уведомление о налогах в 2023 году?

Форма, порядок заполнения и формат представления уведомления утверждены Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Представить уведомление об исчисленных суммах налогов можно следующими способами:

— по ТКС, подписав усиленной квалифицированной электронной подписью;

— через Личный кабинет налогоплательщика юридического лица или Личный кабинет индивидуального предпринимателя, подписав усиленной квалифицированной электронной подписью;

— на бумажном носителе, если налогоплательщик предоставляет налоговую отчетность в бумажном виде.

Когда обновят ЛК?

В настоящее время в Личных кабинетах налогоплательщика процесс актуализации сведений 2022 года завершен.

Возможность доступа к разделу ЕНС, в том числе информация о сальдо ЕНС, в Личных кабинетах доступна с 22.01.2023.

В связи с переходом на Единый налоговый счёт, часть данных налогоплательщиков за 2023 год находится в обработке и будет доступна в ближайшее время.

Запросили справки по ЕНС через ТКС 16 января, нет ответа.

Предоставление налогоплательщикам информационных услуг в электронном виде по телекоммуникационным каналам связи осуществляется в соответствии с Методическими рекомендациями, утвержденными приказом ФНС России от 29.12.2022 № ЕД-7-19/1295@ «Об утверждении Методических рекомендаций по организации электронного документооборота между налоговыми органами и налогоплательщиками при информационном обслуживании и информировании налогоплательщиков в электронной форме».

В рамках информационного обслуживания информационные услуги налогоплательщикам включают предоставление в электронной форме следующих документов:

— перечень бухгалтерской и налоговой отчетности, представленной в отчетном году;

— акт сверки принадлежности сумм денежных средств, перечисленных и (или) признаваемых в качестве единого налогового платежа, либо сумм денежных средств, перечисленных не в качестве единого налогового платежа;

— справка об исполнении налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов (далее — справка об исполнении обязанности);

— справка о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа;

— справка о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика, плательщика сбора или налогового агента.

Ответы на запросы формируются в автоматическом режиме на основании данных информационных ресурсов налоговых органов в установленных форматах.

Ответы на запросы, направленные в электронном виде, будут сформированы в ближайшее время после окончания регламентных работ по обработке данных начислений и уплат за 2023 год.

Как скоро можно будет сверить остаток по ЕНС и если он не сходится с учетными данными, то как сверяться с ФНС и какие средства, кроме имеющегося акта сверки на 28.12.2022 (полученного через ТКС) и банковских платежей за 29 и 30 декабря 2022 можно привести в доказательство уплаты налогов за 2022 и патента 2022 г.

Возможность получения информации в разделе ЕНС, в том числе информация о сальдо ЕНС, в Личных кабинетах доступна с 22.01.2023.

Кроме того, в Личном кабинете уже доступна возможность направить запросы на получение следующей информации о расчетах с бюджетом для анализа:

— справку о наличии по состоянию на дату формирования справки положительного, отрицательного или нулевого сальдо ЕНС. Форма и формат справки утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1128@.

— справку о принадлежности сумм денежных средств, перечисленных в качестве единого налогового платежа. Форма и формат справки утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1129@.

— справку об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов по состоянию на дату формирования справки. Форма справки утверждена приказом ФНС России от 23.11.2022 № ЕД-7-8/1123@.

После завершения процедуры обработки данных о платежах за 2023 год ответы на запросы будут направлены заявителям в соответствии с запрошенными форматами.

У организации на УСН есть на балансе объекты недвижимого имущества, включенные в перечень и квартиры, которые основным средством не являются. Нужно ли сдавать декларацию?

С 2023 года налогоплательщики — российские организации не включают в декларацию сведения об объектах, налоговая база по которым определяется как их кадастровая стоимость. Если у такого лица, независимо от применяемой системы налогообложения, в истекшем налоговом периоде имелись только вышеуказанные объекты налогообложения, то декларация не представляется. Срок уплаты налога – 28.02.2023 года. Ставка для объектов, включенных в Перечень, установлена в размере 1 процент. Ставка для квартир, гаражей, машино-мест, жилых домов составляет 2 процента. Основание: п. 6, 7 ст. 2 Закона города Севастополя от 26.11.2014 № 80-ЗС (ред. от 05.10.2022) «О налоге на имущество организаций». Организации в срок до 28.08.2023 года будет направлено сообщение об исчисленной налоговым органом сумме налога на имущество организаций за 2022 год в отношении объектов недвижимого имущества, включенных в перечень и квартир.

В какие сроки необходимо предоставить уведомление о применении льготы по налогу на имущество? Если уведомление не подано, то обязана ли ФНС сама определить налоговую льготу исходя из имеющейся у нее информации , к примеру в отношении имущества участников СЭЗ?

Согласно пункту 8 статьи 382 НК РФ налогоплательщики налога — российские организации, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, в отношении объектов налогообложения по налогу, налоговая база по которым определяется как их кадастровая стоимость, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы (далее — заявление о налоговой льготе), а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

НК РФ не устанавливает предельный срок для представления заявления, а также не связывает применение налоговых льгот с его обязательной подачей в течение какого-либо периода. Рекомендуем плательщикам при наличии оснований для предоставления льготы в отношении объектов недвижимого имущества, расчет по которым осуществляется по кадастровой стоимости заявление о налоговой льготе за 2022 год предоставить в налоговый орган в срок до 01 марта 2023 года.

Форма заявления о налоговой льготе, порядок ее заполнения, формат представления такого заявления в электронной форме, формы уведомления о предоставлении налоговой льготы, сообщения об отказе от предоставления налоговой льготы утверждены приказом ФНС России от 09.07.2021 N ЕД-7-21/646@.

Для целей предоставления налоговой льготы в соответствии с заявлением о налоговой льготе налоговый орган должен располагать сведениями, подтверждающими право налогоплательщика на налоговую льготу, поскольку в уведомлении о предоставлении налоговой льготы должны быть указаны основания ее предоставления (пункт 3 статьи 361.1, пункт 8 статьи 382 НК РФ). В противном случае в отношении документально не подтвержденного периода действия налоговой льготы направляется сообщение об отказе от предоставления налоговой льготы.

Согласно пункту 8 статьи 382 НК РФ в случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с НК РФ и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу.

С учетом изложенного представление заявления о налоговой льготе с указанием соответствующего периода ее действия относится к полномочиям налогоплательщика и осуществляется по его усмотрению.

В то же время следует отметить, что в соответствии с пунктом 6 статьи 386 НК РФ начиная с 2023 года в целях обеспечения контроля полноты уплаты налога в отношении объектов налогообложения, налоговая база по которым определяется как их кадастровая стоимость, налоговыми органами налогоплательщикам — российским организациям направляются сообщения об исчисленных налоговыми органами суммах налога в отношении таких объектов налогообложения (далее — сообщения).

Сообщение составляется на основе информации, имеющейся у налогового органа, в том числе результатов рассмотрения заявления о налоговой льготе. Если налоговый орган на дату составления сообщения не обладает информацией о предоставленной налоговой льготе, в сообщении будет отражена сумма налога без применения налоговой льготы.

Организация находится на общей системе налогообложения. Имеет объекты, включенные в перечень и не включенные в перечень. Какие особенности заполнения налоговой декларации для налогового периода 2022 года?

Организация в данном случае обязана исполнить обязанность по предоставлению налоговой декларации в отношении объектов, расчет по которым осуществляется по среднегодовой стоимости. Обращаем внимание, в разделе 2.1 декларации необходимо отразить все объекты налогообложения, при этом одним из обязательных реквизитов является кадастровый номер. Учитывая, что ставка для налогового периода 2022 года была увеличена, в разделе 2 необходимо корректно указывать налоговую ставку 1,5 процента.

В отношении объектов, включенных в перечень, сведения в декларации не отражаются. Организации в срок до 28.08.2023 года будет направлено сообщение об исчисленной налоговым органом сумме налога на имущество организаций за 2022 год.

Если в январе 2023 года оплачены страховые взносы за декабрь 2022 г. на ЕНС, но уведомление не будет предоставлено (т.к. будет сдан Расчет по страховым взносам за 2022 год), можно ли дальше платить налоги в 2023 году отдельными платежными поручениями на конкретный КБК с кодом плательщика 02 (т.е. не предоставлять уведомления)?

На протяжении 2023 года уведомления об исчисленных суммах налогов могут представляться в виде распоряжений на перевод денежных средств, на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов. Денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности. Для того чтобы платежный документ был учтен в качестве Уведомления, необходимо заполнить платежку без ошибок в уплату конкретного налога или взноса и указать статус 02. Такое право будет у налогоплательщика до момента направления Уведомления о предстоящих начислениях по этим налогам. Как только такое Уведомление будет представлено – право замены Уведомления платежным документов налогоплательщик теряет.

Банк платежное поручение ЕНП с ОКТМО «0» не принимает.

Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса

Где будут отражены суммы переплаты, образовавшиеся до 01.01.2020г., которые не перешли на счет ЕНП?

Переплата с истекшим сроком давности отражается в «Журнале переплаты свыше 3 лет»

По налогам, по которым предоставление уведомления не предусмотрено, оплата осуществляется с указанием в платежном поручении КБК конкретного налога (НДС, прибыль, СФ)?

Налоги, входящие в Единый налоговый счет подлежат перечислению посредством Единого налогового платежа.

Добрый день! Если обнаружена недоплата НДФЛ за декабрь 2022 на какую дату рассчитывать пени?

Пеня рассчитывается в порядке, установленном ст. 75 НК РФ за период со дня, следующего за установленным сроком уплаты налога по день уплаты недоимки

Какой ОКТМО нужно указывать в платёжном поручении для платежей ЕНС и не ЕНС? Как определить?

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

Правильно ли я поняла, что исправить уведомление можно только до 25 числа, т.е. до момента распределения ЕНС?

Уточнить уведомление можно до момента представления соответствующих деклараций или расчетов. Однако, уточнение суммы уведомления в большую сторону после наступления срока уплаты приведет к начислению пени.

Добрый день, если произвели оплату в 2023 году по платежке на конкретный КБК (НДФЛ), нужно ли эту сумму включать при подаче уведомления через ЕНП ?

На протяжении 2023 года уведомления об исчисленных суммах налогов могут представляться в виде распоряжений на перевод денежных средств, на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов. Денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности. Для того чтобы платежный документ был учтен в качестве Уведомления, необходимо заполнить платежку без ошибок в уплату конкретного налога или взноса и указать статус 02. Такое право будет у налогоплательщика до момента направления Уведомления о предстоящих начислениях по этим налогам. Как только такое Уведомление будет представлено – право замены Уведомления платежным документов налогоплательщик теряет.

Если платеж оформлен правильно со статусом 02, то не нужно. В противном случае необходимо представить уведомление

Подскажите пожалуйста, 26 декабря 2022 года направляли заявление на уточнение платежа с госпошлины на УСН (ошиблись в КБК при уплате УСН). Ответа еще не было. В этом году, учитывая, что госпошлина не входит в ЕНС, возможно ли будет перенести эту уплату на ЕНС или только заявление на возврат писать и потом платить заново УСН?

Можно подать заявление на зачет в порядке ст. 78 НК РФ.

Либо вернуть уплаченную госпошлину в установленном порядке и заплатить Единый налоговый платеж.

Какой конкретно ОКТМО указывать в платежном поручении на перечисление ЕНП, так как банк не принимает платежные поручения с нулевым значением.

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

Как скоро можно будет сверить остаток по ЕНС и если он не сходится с учетными данными, то как сверяться с ФНС и какие средства, кроме имеющегося акта сверки на 28.12.2022 (полученного через ТКС) и банковских платежей за 29 и 30 декабря 2022 можно привести в доказательство уплаты налогов за 2022 и патента 2022г.

Сейчас, в отдельных случаях, мы находим факты не отражения платежных документов, оформленных в конце 2022 года. Данная ситуация связана с необходимостью обработки большого массива данных при конвертации данных в Единый налоговый счет. В ближайшее время ситуация стабилизируется.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

При обнаружении не перечисленных своевременно налогов (например, в уведомлении за январь ошибочно занижена сумма НДФЛ, обнаружена ошибка в начале февраля), как и когда подать корректировочное или дополнительное уведомление и перечислить недостающую сумму НДФЛ на ЕНС и в какие сроки будет списана сумма с ЕНС?

Сумма текущих обязательств, подлежащих перечислению в бюджет, распределяется из положительного сальдо Единого налогового счета при наступлении срока уплаты соответствующих платежей.

Добрый день! Если укажем ОКТМО 67310000, т.к. банк не принимает «0» — деньги дойдут на счет ЕНС ИП и ООО?

При уплате Единого налогового платежа указывается значение ОКТМО «0». Однако, не все кредитные учреждения принимают такие платежи. Такая позиция банков обусловлена тем, что соответствующие изменения в приказ Минфина 107н, устанавливающий порядок заполнения платежных документов еще не вступили в силу. До этого времени можно указывать 8-значный ОКТМО территории по месту уплаты налога или взноса.

При перечислении налоговых платежей, не отнесенных к Единому налоговому счету указывается 8-значный ОКТМО территории по месту уплаты налога или взноса.

В каком случае мы используем статусы «01», 02″ и «08» в платежных поручениях в 2023 году? В докладе звучал только код «02»

При перечислении Единого налогового платежа указывается статус 01.Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Суммы, попавшие в резерв, не будут отражаться в сальдо ЕНС? И где их смотреть?

Информация о зарезервированных суммах платежей отражается в отдельных карточках налоговых (неналоговых) обязанностей и данных о предстоящих платежах. Указанная информация доступна для просмотра в Личном кабинете

Добрый день! Подали Декларацию по акцизам с КБК (2022 г), платить нужно на новый КБК….в налоговой самостоятельно КБК переформатируют (зачтут налог)?

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа. Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

10 января ошибочно оплатили УСН на старые реквизиты в местную ФНС. Куда эти деньги зачислены? Спасибо.

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Добрый день. если ИП на Патенте закрыто в 12.01.2023г, оплачены 12.01.2023 страх взносы за период с 01.01.2023-12.01.2023г, необходимо ли подавать уведомление?

По налогу, уплачиваемому при применении патентной системы налогообложения, представление Уведомлений не предусмотрено

Мы указывали ОКТМО 70000000 согласно рекомендации 1С. Платеж будет учтен?

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Если ранее самостоятельно начисляли пени, а они висят как переплата, то они автоматически передут на ЕНС?

Положительное сальдо единого налогового счета формируется, если общая сумма денежных средств, перечисленных налогоплательщиком и признаваемых в качестве единого налогового платежа, больше денежного выражения совокупной обязанности. Таким образом, переплата по пене также сформирует положительное сальдо Единого налогового счета

Здравствуйте! Банк у ИП не пропускает платеж со статусом 01, какой можно ставить статус?

При перечислении Единого налогового платежа указывается статус 01.

Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Какие КБК указывать в уведомлении?

В уведомлении указывается конкретный КБК, на который необходимо распределить положительное сальдо Единого налогового счета

ООО создано в ноябре 2022. Авансовых платежей по налогу УСН не было. По годовому УСН за 2022 год уведомление подавать?

Представление уведомлений по УСН за 4 квартал не требуется

Оплату по УСН за 4 квартал платить с подачей уведомления или отдельной платёжкой с кодом 02?

Представление уведомлений по УСН за 4 квартал не требуется

При уплате НДФЛ в январе за январь указан статус 02 (вместо 01). Нужно ли подавать уведомление. Как поправить ситуацию

При перечислении Единого налогового платежа указывается статус 01.

Если Вы хотите заметь уведомление платежным документом – указывается статус 02

Таким образом, если платежный документ оформлен правильно и со статусом 02, такой платеж автоматически распределен в счет указанного предстоящего начисления.

Информация о зарезервированных суммах платежей отражается в отдельных карточках налоговых (неналоговых) обязанностей и данных о предстоящих платежах. Указанная информация доступна для просмотра в Личном кабинете

Подскажите пожалуйста, при уплате платежным поручением в качестве уведомления с кодом 02, указывать КБК страховых взносов прошлого года или новые КБК для каждого вида страховых взносов с 01.01.2023 г (как в уведомление указали бы)?

В этом случае указывается вся необходимая информация в полях 104-110 платежного документа, согласно который необходимо распределить оформленный Вами платеж

НДС, налог на прибыль, налог на имущество — платежки по таким документам оформлять, как платеж не входящий в ЕНП?

Указанные Вами налоги входят в Единый налоговый счет.

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа.

Добрый день! При подаче уведомлений следует ли налоги за обособленные подразделения указывать отдельной строкой? НДФЛ за обособленные подразделения оплачивать отдельными платежками на ЕНС?

Уведомление представляется в налоговый орган по месту постановки на учет плательщика или по месту постановки на учет в качестве крупнейшего плательщика. Не нужно направлять Уведомления в налоговые органы по месту нахождения обособленных подразделений?

Реквизитный состав Уведомления включает в себя 6 строк – КПП плательщика, КБК, ОКТМО, срок уплаты, отчетный период и отчетный год. Уведомление является многострочным документом, поэтому в одном Уведомлении можно заявить все свои предстоящие обязанности.

Как узнать учтена ли платёжка в ЕНС?

Если в платежном документе верно указан счет Федерального казначейства и наименование банка получателя, денежные средства будут учтены в качестве Единого налогового платежа

Если у юр. лица есть обособленные подразделения, какой ОКТМО указывать в платежном поручении — головного предприятия или обособленного подразделения?

Уведомление представляется в налоговый орган по месту постановки на учет плательщика или по месту постановки на учет в качестве крупнейшего плательщика. Не нужно направлять Уведомления в налоговые органы по месту нахождения обособленных подразделений.

Реквизитный состав Уведомления включает в себя 6 строк – КПП плательщика, КБК, ОКТМО, срок уплаты, отчетный период и отчетный год.

Уведомление является многострочным документом, поэтому в одном Уведомлении можно заявить все свои предстоящие обязанности. Единый налоговый платеж не привязан ни к какому налогу и конкретной территории

Обязательные страховые взносы ИП за 2022 г. со сроком 09.01.2023 сейчас отражены на ЕНП или считаются оплаченными?

Распределение положительного сальдо Единого налогового счета производится, в том числе, при наступление срока уплаты текущих обязательств

Страховые взносы за декабрь 2022 год как платить на ЕНП? Организация в декабре 2022 году получила требования по уплате НДС, как платить в счет погашения требования в 2023году?

Налоги и взносы, входящие в Единый налоговый счет, необходимо перечислять в качестве Единого налогового платежа. При распределении Единого налогового платежа наличие непогашенной задолженности является приоритетным фактором – именно в недоимку в первую очередь проходит списание Единого налогового платежа.

Уточните пожалуйста, уведомление о зачете по какой форме предоставлять?

Форма заявлений о зачете утверждена приказом Федеральной налоговой службы от 30.11.2022 № ЕД-7-8/1133@. Заявление о зачете представляется в налоговый орган по утвержденной форме исключительно в электронном виде.

Здравствуйте! Подскажите пожалуйста, если ИП заплатил годовые страховые взносы за себя за 2022 год в январе 2023 года, нужно ли подавать уведомление до 25.01.2023?

В каком порядке будет производиться уменьшение УСН на сумму страховых взносов?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ). В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

Добрый день! скажите пожалуйста, какая ставка в г. Севастополе по УСН (доходы) на 2023 год

Порядок и условия применения УСН на территории города Севастополя определяет Закон города Севастополя от 03.02.2015 № 110-ЗС «О налоговых ставках по отдельным налогам» (в редакции от 14.12.2021) (далее– Закон № 110 — ЗС).

В соответствии с частью 1.1 статьи 2 Закона № 110 — ЗС в отношении периодов 2017 — 2022 годов по налогу, взимаемому в связи с применением УСН, в случае если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 4 процентов, за исключением отдельных категорий налогоплательщиков, осуществляющих виды экономической деятельности, указанные в пункте 2 настоящей части.

Таким образом, налоговая ставка в размере 4 процентов установлена Законом № 110-ЗС в отношении налоговых периодов 2017 — 2022 годов, с 01.01.2023 года налоговая ставка на территории города Севастополя применяется в размере 6 процентов в соответствии с п.1 ст. 346.20 Кодекса.

Всегда составляла уведомление на уменьшение патента за счет страховых взносов. в этом году в части уменьшения патента изменения есть или работать без изменений? Благодарю.

В соответствии с пунктом 1.2 статьи 346.51 НК РФ сумма налога, уплачиваемого в связи с применением ПСН, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации. Налогоплательщик направляет уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму указанных в настоящем пункте страховых платежей (взносов) и пособий в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего патентную систему налогообложения.

Кроме того, положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

В каком порядке будет производиться уменьшение налога УСН на сумму страховых взносов, если уведомление не предусмотрено?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением патентной или упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента, либо в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы).

ООО создано в ноябре 2022. Авансовых платежей по налогу УСН не было. По годовому УСН за 2022 год уведомление подавать?

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Согласно п. 7 ст.346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с п. 9 ст.58 НК РФ в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Учитывая изложенное, ввиду наличия обязанности представления налоговой декларации по УСН за налоговый период, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов по итогам года не представляется.

Нужно ли подать уведомление на фиксированные страховые взносы за ИП, на которые будет уменьшен патент, 1/3 часть до 01.04, чтобы эта сумма пошла в уменьшение?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ). В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога, исчисленного в связи с применением патентной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в период действия патента).

При УСН, если авансовый платеж за 2023 год будет уплачиваться каждый месяц, то уведомление нужно подавать уведомление каждый месяц? Или в любом случае поквартально?

Согласно пункту 7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с пунктом 9 статьи 58 Кодекса в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Поясните пожалуйста, подробнее на следующем вебинаре как зачесть уплаченные страховые фиксированные взносы ИП за себя в уменьшение УСН. Сначала сказали, что уведомление на эти взносы предоставлять не надо, а потом сказали другой докладчик, что надо предоставлять уведомление о зачете. Какое уведомление о зачете имеется в виду?

Положениями статьи 45 НК РФ установлено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога посредством перечисления денежных средств в качестве единого налогового платежа (далее– ЕНП).

Принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, определяется налоговыми органами на основании учтенной на едином налоговом счете налогоплательщика суммы его совокупной обязанности (пункт 8 статьи 45 НК РФ).

В отношении текущих налогов, авансовых платежей, сборов, страховых взносов определение принадлежности осуществляется с момента возникновения обязанности по их уплате.

В этой связи денежные средства, перечисленные в счет уплаты фиксированных страховых взносов, будут зачтены в счет исполнения соответствующей обязанности только при наступлении сроков их уплаты (31 декабря текущего календарного года, 1 июля года, следующего за истекшим расчетным периодом).

В случае подачи плательщиком заявления о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо его единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) в порядке, предусмотренном статьей 78 НК РФ, может быть определена принадлежность ЕНП до наступления установленного НК РФ срока уплаты налога (сбора, страховых взносов).

Таким образом, в целях реализации положений пункта 31 статьи 346.21 и пункта 12 статьи 346.51 НК РФ индивидуальные предприниматели вправе уменьшить сумму налога (авансового платежа по налогу), исчисленного в связи с применением упрощенной системы налогообложения, на сумму денежных средств, зачтенных в порядке, установленном статьей 78 НК РФ, в счет исполнения предстоящей обязанности по уплате фиксированных страховых взносов, в соответствующем расчетном периоде (в отчетном(налоговом) периоде по УСН, в котором зачтены указанные страховые взносы.

При УСН, если авансовый платеж за 2023 год будет уплачиваться каждый месяц, то уведомление нужно подавать уведомление каждый месяц? Или в любом случае поквартально?

В соответствии с пунктом 3 статьи 346.21 НК РФ налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Согласно пункту 7 статьи 346.21 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается индивидуальными предпринимателями — не позднее 28 апреля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу уплачиваются не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (в редакции, действующей c 01.01.2023).

Также в соответствии с пунктом 9 статьи 58 Кодекса в случае, если законодательством о налогах и сборах предусмотрена уплата (перечисление) налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена настоящим Кодексом (за исключением случаев уплаты налогов физическими лицами на основании налоговых уведомлений), налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов представляется в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика. Налогоплательщиками, не указанными в пункте 3 статьи 80 настоящего Кодекса, уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов может быть представлено на бумажном носителе.

Добрый день. В таблице ФНС по срокам подачи уведомлений по НДФЛ за январь 2023, уплаты НДФЛ за январь 2023г очень дифференцированы. Дайте ссылку на нормативную базу и правовые основания именно по январю 2023г. Спасибо

В соответствии с п. 6 ст. 226 Налогового кодекса Российской Федерации (ред. от 29.12.2022, с изм. и доп., вступ. в силу с 01.01.2023) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца. Перечисление налоговыми агентами сумм налога, исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января, за период с 23 по 31 декабря не позднее последнего рабочего дня календарного года.

НДФЛ уплачен 30.12.2022г. Нужно ли подавать уведомление на эту сумму 25.01.2023г.

Нет, уведомление предоставлять не надо, т.к. согласно п.2 ст. 5 Федерального закона от 14.07.2022 № 263-ФЗ (ред. от 28.12.2022) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» Положения статей 174, 174.2, 204, 226, 226.1, 226.2, 230, 287, 289, 333.5, 333.14, 333.15, 333.55, 333.56, 344, 345, 346.9, 346.10, 346.21, 346.23, 363, 371, 372.1, 383, 386, 397, 431 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) в части сроков представления налоговых деклараций (расчетов) и уплаты (перечисления) налогов, авансовых платежей по налогам, сборов, страховых взносов применяются к правоотношениям по представлению налоговых деклараций (расчетов) и уплате (перечислению) соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов начиная с 1 января 2023 года.

Добрый день! Если обнаружена недоплата НДФЛ за ноябрь 2022 года, как правильно подать эту информацию в уведомлении?

Уведомление предоставляется по налогу, исчисленному и уплаченному в период с 01.01.2023 по 23.01.2023 по платежному поручению со статусом «01» на единый налоговый счет. Форма, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Зарегистрирована в г. Севастополе, но также веду патентную деятельность в одном из городов Крым мне уведомления по уплате страховых взносов за наемных лиц и НДФЛ сдавать в г. Севастополь? А ОКТМО при уплате НДФЛ также указывать как и ранее, города, где веду патентную деятельность? Или Уведомления по НДФЛ как и отчет по форме 6- НДФЛ сдавать в ФНС города, где веду патентную деятельность

Согласно п.9 ст. 58 НК РФ уведомления подается по месту жительства (регистрации). Расчет по форме 6-ндфл подается в соответствии с пунктом 2 статьи 230 НК РФ, а именно налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением патентной системы налогообложения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных и удержанных налоговым агентом, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. Форм, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

При обнаружении не перечисленных своевременно налогов (например, в уведомлении за январь ошибочно занижена сумма НДФЛ, обнаружена ошибка в начале февраля), как и когда подать корректировочное или дополнительное уведомление и перечислить недостающую сумму НДФЛ на ЕНС и в какие сроки будет списана сумма с ЕНС?

В соответствии с п. 6 ст. 226 Налогового кодекса Российской Федерации (ред. от 29.12.2022, с изм. и доп., вступ. в силу с 01.01.2023) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца. Форм, порядок заполнения и формат представления уведомления утвержден Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Списание с ЕНС происходит в сроки, установленные НК РФ.

Можно ли НДФЛ за 2023 г. перечислить отдельной платёжкой с кодом 02 и не подавать уведомление?

Можно. Платежный документ (Распоряжение) представляет со статусом 02. В нем должны быть указаны реквизиты:

— ОКТМО (плательщика);

— конкретный КБК с подвидом, т.е. в 14 м разряде КБК должен стоять 1;

— период;

— сумма.

Если при представлении платежного документа допущена ошибка, ее можно исправить только представлением Уведомления, после этого производить уплату по платежным документам с кодом «02» плательщик уже не сможет.

Добрый день. если ИП на Патенте закрыто в 12.01.2023, оплачены 12.01.2023 страховые взносы за период с 01.01.2023-12.01.2023г, необходимо ли подавать уведомление?

Нет, уведомление в отношении исчисленных и уплаченных страховых взносов в фиксированном размере не подается.

Перечислен НДФЛ со статусом 02, нужно ли в январе подавать уведомление?

Нет, перечисляя денежные средства платежным документом со статусом «02» Вы уже распоряжаетесь на какие КБК и ОКТМО их зачислить. При предоставлении платежного документа со статусом «01» Вы перечисляете денежные средства на единый налоговый счет и подаете уведомление, где указываете на какие КБК и ОКТМО распределяются деньги.

Добрый день. Зарплата за декабрь 2022 выплачена в декабре, а ндфл уплачен в январе, нужно ли уведомление на этот НДФЛ в январе 2023. Если при уплате НДФЛ в январе указали ОКТМО 70000000, и статус 13, зачтут ли его на ЕНС?

Все зависит каким платежным документом были уплачены денежные средства. Если уплата произведена с помощью платежного документа со статусом «01», то денежные средства будет зачислены на единый налоговый счет и предоставление уведомления необходимо. Если денежные средства перечислены на определенный КБК и ОКТМО по платежному документу со статусом «02» уведомление не представляется.

При уплате НДФЛ в январе за январь указан статус 02 (вместо 01). Нужно ли подавать уведомление. Как поправить ситуацию?

Если Вы произвели перечисление денежных средств путем предоставления платежного документа со статусом «02» и указали необходимые для зачисления ОКТМО и КБК, предоставлять уведомление не надо. Если в платежных документах были допущены ошибки, то распорядится денежными средствами можно подав уведомление. При предоставлении уведомления один раз, все последующие платежи необходимо распределять только посредством предоставления уведомления (предоставляется платежный документ со статусом «01»). Предоставление платежных документов со статусом «02» будет невозможно.

Добрый день! При подаче уведомлений следует ли налоги за обособленные подразделения указывать отдельной строкой? НДФЛ за обособленные подразделения оплачивать отдельными платежками на ЕНС?

Уплата производится одной суммой по платежному документу со статусом «01» на единый налоговый счет. В уведомлении сумма распределяется путем указания каждого обособленного подразделения отдельной строкой с соответствующими КПП, ОКТМО

Подскажите, пожалуйста, по страховым взносам за декабрь 2022 г. надо ли подавать уведомления или руководствоваться будут отчетом РСВ за 2022 год?

Уведомление по страховым взносам за декабрь 2022 года не предоставляется, т.к. срок предоставления уведомления совпадает со сроком предоставления расчета по страховым взносам за 2022 год.

Скажите, пожалуйста, если НДФЛ по зп за декабрь 2022г. оплачен 30.12.2022г., нужно подавать уведомление в январе?

Нет, уведомление предоставляется в отношении НДФЛ, исчисленного и уплаченного в период с 01.01.2023 по 23.01.2023 года.

По НДФЛ, уплаченном с 01 по 22.01, уведомление подается до 25.01. А по другим налогам — до 25.01 следующего месяца?

Первый срок предоставления уведомления по страховым взносам — не позднее 25.02.2023 года.

Если в платеже-уведомлении по социальным взносам за декабрь 2022 года указаны старые КБК (2022 года) нужно ли дополнительно подать уведомление в ФНС?

Нет, уведомление за 2022 год не подается. Денежные средства автоматически признаются единым налоговым платежом и учитываются на Вашем Едином налоговом счете.

Оплата налогов на зарплату, в уведомлении мы указываем одной суммой или отдельно ОМС, ОПС и тд.

Одной суммой.

Опубликовано: 27.01.2023

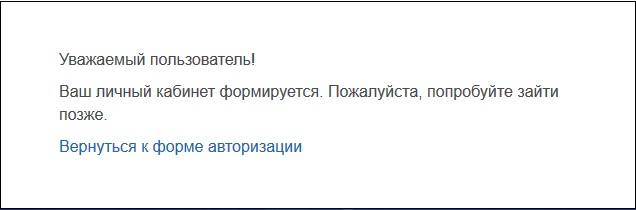

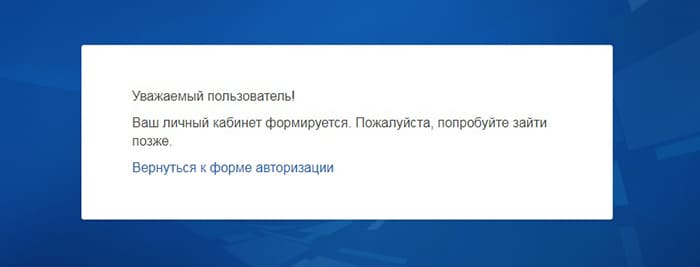

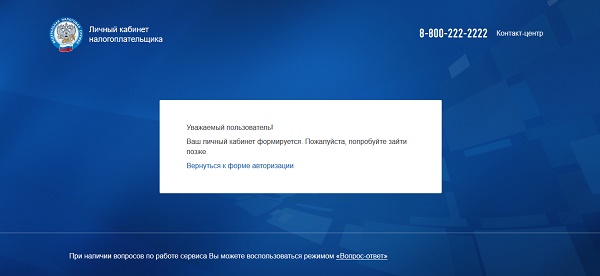

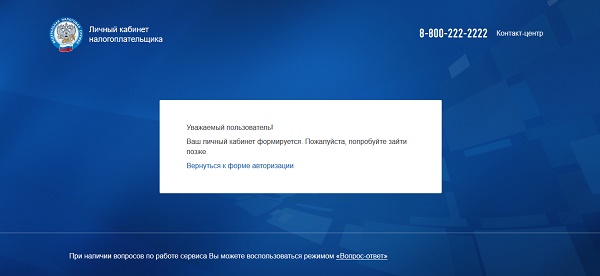

С развитием электронных средств коммуникации упрощается работа с налоговыми отчислениями. Вместо огромных очередей в отделении налоговой службы достаточно перейти в ваш Личный Кабинет на сайте ФНС, где ознакомиться с текущей налоговой задолженностью. А также оплатить налоги онлайн. После авторизации в системе будет создан ваш профиль, но при переходе туда пользователя может ожидать странное сообщение. Что же именно значит уведомление: «Ваш личный кабинет формируется. Пожалуйста, попробуйте зайти позже». Почему так происходит и сколько нужно ждать? Расскажем в нашем материале.

- Что значит создание профиля на nalog.ru по законодательству?

- Если сообщение «Ваш личный кабинет формируется. Пожалуйста, попробуйте зайти позже» не прошло через 3 дня — что делать?

- Заключение

Что значит создание профиля на nalog.ru по законодательству?

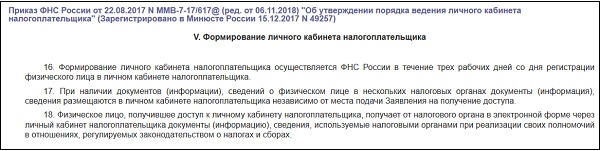

Согласно приказу ФНС России датированного 22 августа 2017 года N ММВ-7-17/617 « Об утверждении порядка ведения личного кабинета налогоплательщика » формирование Личного кабинета для налогоплательщика осуществляется ФНС России на протяжении трёх рабочих дней. Отсчёт указанных дней начинается с момента регистрации физического лица в ЛК налогоплательщика.

Такое формирование производится в полуавтоматическом режиме. Это значит, что в профиль вносятся данные о физическом лице, релевантные налоговые документы и другая информация, которая может быть использована для осуществления процедуры уплаты налогов.

С помощью функционала Личного Кабинета физическое лицо может сформировать неквалифицированную электронную подпись, которая может быть использована в рамках взаимодействия физического лица с налоговыми органами.

Если сообщение «Ваш личный кабинет формируется. Пожалуйста, попробуйте зайти позже» не прошло через 3 дня — что делать?

При этом бывают ситуации, когда три дня прошло, а профиль на nalog.ru формируется до сих пор, включая и висящее сообщение.

Подобное создание может затянуться на неделю-полторы, при этом налоговики не сильно подгоняют себя в сроках, так как для них «закон не писан».

Разумеется, в этой ситуации необходимо набраться терпения и подождать, пока неповоротливая государственная служба закончит создание вашего ЛК. Но мы рекомендуем не ожидать этого момента неделями, а попытаться решить вопрос.

| Что нужно сделать: | Пояснение: |

|---|---|

| Обновите страницу вашего ЛК . | Если вы встретили рассматриваемое сообщение единожды, тогда попробуйте просто обновить данную страницу в вашем браузере. Для этого находясь в вашем браузере нажмите на Ctrl+F5 для обновления. |

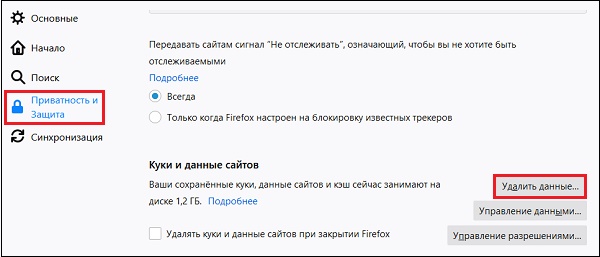

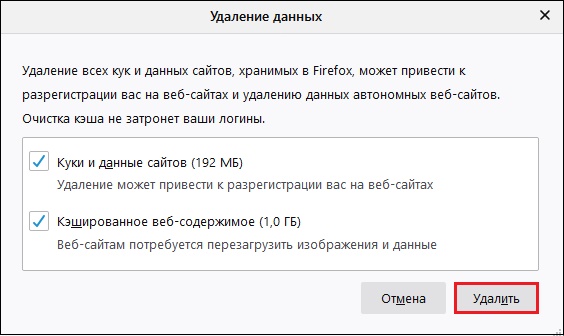

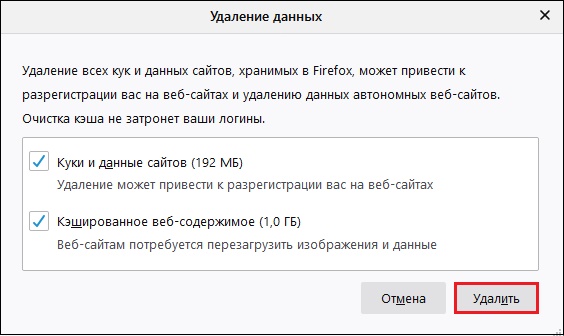

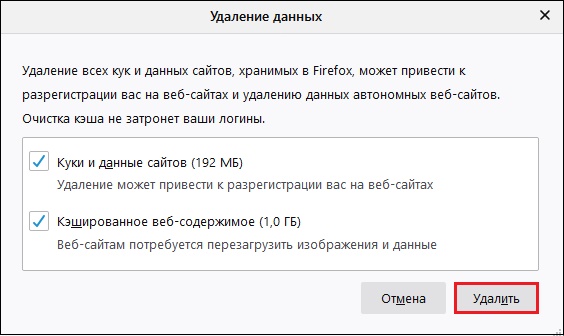

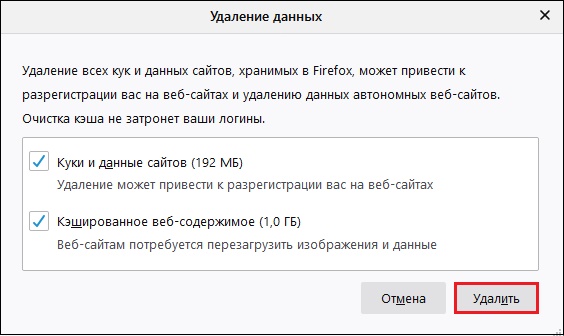

| Очистите кэш и куки вашего веб-навигатора . | Проблемы с входом в ЛК могут быть связаны с устаревшим кэшом браузера. Это значит, что нужно почистить его кэш и куки. |

К примеру, в навигаторе Мозилла это делается кликом на кнопку в виде трёх горизонтальных линий справа и выбором опции « Настройки »:

- После перехода в настройки выберите раздел « Приватность и защита », там найдите подраздел « Куки и данные сайтов ».

- Нажмите справа на кнопку « Удалить данные ».

- В появившемся окне вновь нажмите на « Удалить ».

Заключение

Если уведомление «Ваш личный кабинет формируется. Пожалуйста, попробуйте зайти позже» висит уже более 3 дней, то обычно это значит, что специалисты Федеральной налоговой службы не спешат работать. Обычно в таких случаях рекомендуется подождать примерно неделю, пока процедура формирования ЛК не будет завершена. Если же прошло уже 10 дней, а доступа к ЛК до сих пор нет, рекомендуем обратиться на горячую линию ФНС, и сообщить о сути возникшей проблемы.

Не дождавшись квитанций для уплаты налогов по почте, я решил проверить их через Интернет на сайте ФНС. И началась целая эпопея.

Начну с того, что на сайте Госуслуг можно увидеть и уплатить задолженности по налогам, но нельзя увидеть и уплатить (почему?!) текущие начисления налогов, пока они не стали задолженностью, и по ним не стала накапливаться пени. Так что единственный выход — личный кабинет на сайте ФНС.

Войти в личный кабинет ФНС можно через аккаунт сайта Госуслуг, если он у вас подтверждённый. Аккаунт у меня подтверждённый. Но сайт ФНС умудряется определять, как именно я получил это подтверждение, и если оно получено заказным письмом, то такой аккаунт он, видимо, не считает достаточно подтверждённым, и не пускает. При этом сайт Госуслуг никак не показывают эту разницу в статусе, пишет — подтверждённый , и всё.

Сайт ФНС особенно не акцентируется на этом нюансе, хотя в пространном тексте, появляющемся при неудачной попытке, упоминает о необходимости подтверждения личности посещением центра обслуживания:

Вот сообщение полностью:

На самом деле, подтвердить можно и через Сбербанк-онлайн, и онлайн-сервисы ряда других банков, если есть личные кабинеты (Тинькофф Банк, Почта Банк, Банк ВТБ, Банк Санкт-Петербург, СКБ Банк, Газэнергобанк, ДелоБанк, Ак Барс Банк). Но об этом тут не сказано ни слова. Поэтому я сначала подумал, что это устаревшая информация, и с тех пор можно подтверждать и другими способами, и не понимал, почему сайт ФНС меня не пускает. Думал, глюк.

Ладно, подтвердил через Сбербанк-онлайн, вошёл в личный кабинет ФНС, подождал, пока он сформировался. Открыл свои счета, а там. Я точно знаю, что у меня в сбербанке 1 счёт, и больше ничего. Откуда их восемь? 4 открытых и 4 закрытых. Причём два — в банке ВТБ, у открытого отсутствует вид счёта, а у закрытого написан вид счёта — «Текущий». У остальных — «Счёт по вкладу». А что, счета по вкладу — не текущие?

Естественно, первая мысль — похитили мои паспортные данные и что-то мутят у меня за спиной! Ну а что ещё думать обычному человеку, не сталкивающемуся ранее с банками? И ведь информация по счетам очень скупая, ничего больше не написано!

В общем, стал думать, сравнивать, анализировать. Заметил, что четыре последних цифры одного из счетов совпадают с загадочными цифрами номера банковской карты , фигурирующей у меня в Сбербанке-онлайн, как получающей ежемесячный автоперевод, хотя на самом деле её номер другой. Догадался, что в Сбербанке-онлайн ошибка, и это не номер карты, а номер счёта! То есть, у карты есть, видимо, собственный внутренний счёт, а я и не знал. Ох уж эти финансисты-затейники. Об этом подробнее я писал недавно у себя на канале .

Стало понятно, откуда все остальные счета в Сбере. Видимо, от старых карт. Но вот остались теперь старые счета в ВТБ от 2004 и 2005 годов, причём один из них (вид счёта — «текущий») закрыт в 2020 году согласно информации ФНС. В общем, стал копаться в Интернете, и оказалось, что это счета Социальной карты москвича ! Только вот, похоже, куча ошибок с датами.

Вообще, насчёт ошибок. Цифровизацию ФНС все по телеку хвалят, но скажу своё мнение. Да, вектор правильный. Очень многое сильно упростилось. Но вот реализация этой реорганизации проходит с каким-то совершенно диким количеством ошибок.

Три-четыре года назад мне пришлось возить маму-пенсионерку в ФНС с документами, чтобы подтвердить, что она пенсионерка и блокадница, и не должна платить налоги за единственную квартиру, дачу и машину (на кой чёрт этот заявительный порядок, если цифровизация? Если бы я её не возил, она бы платила все налоги, ей так проще, чем нервничать и куда-то звонить, а сколько таких, как она, но кому некому помочь, и кто платит? То есть, специально заявительный порядок, чтобы побольше налогов собрать? Но это как-то низко. ) , и после этого на протяжении двух лет мне пришлось ещё два раза писать от её имени гневные письма, потому что налоги продолжали приходить несмотря на заверения в том, что всё будет ок.

Надеюсь, эта статья помогла кому-то разобраться в схожих проблемах, или проста была интересна. Ставьте лайки (или дизлайки, если надо. Любая ваша активность полезна каналу). Пишите комментарии. Подписывайтесь на канал. Удачи!

Что значит создание профиля на nalog.ru по законодательству?

Согласно приказу ФНС России датированного 22 августа 2017 года N ММВ-7-17/617 « Об утверждении порядка ведения личного кабинета налогоплательщика » формирование Личного кабинета для налогоплательщика осуществляется ФНС России на протяжении трёх рабочих дней. Отсчёт указанных дней начинается с момента регистрации физического лица в ЛК налогоплательщика.

Подобное создание может затянуться на неделю-полторы, при этом налоговики не сильно подгоняют себя в сроках, так как для них «закон не писан».

Разумеется, в этой ситуации необходимо набраться терпения и подождать, пока неповоротливая государственная служба закончит создание вашего ЛК. Но мы рекомендуем не ожидать этого момента неделями, а попытаться решить вопрос.

| Что нужно сделать: | Пояснение: |

|---|---|

| Обновите страницу вашего ЛК . | Если вы встретили рассматриваемое сообщение единожды, тогда попробуйте просто обновить данную страницу в вашем браузере. Для этого находясь в вашем браузере нажмите на Ctrl+F5 для обновления. |

| Очистите кэш и куки вашего веб-навигатора . | Проблемы с входом в ЛК могут быть связаны с устаревшим кэшом браузера. Это значит, что нужно почистить его кэш и куки. |

К примеру, в навигаторе Мозилла это делается кликом на кнопку в виде трёх горизонтальных линий справа и выбором опции « Настройки »:

- После перехода в настройки выберите раздел « Приватность и защита », там найдите подраздел « Куки и данные сайтов ».

- Нажмите справа на кнопку « Удалить данные ».

Нажмите на «Удалить данные» - В появившемся окне вновь нажмите на « Удалить ».

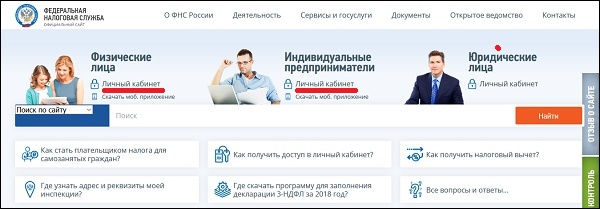

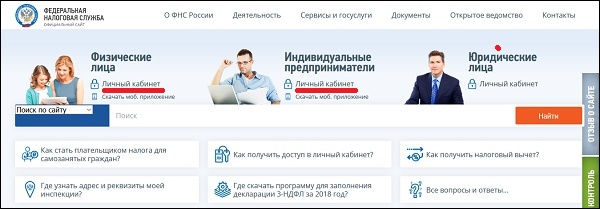

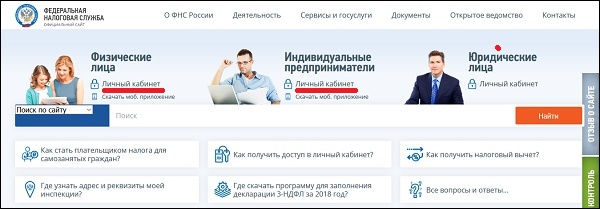

В окне нажмите на «Удалить» - Перейдите в Личный кабинет не напрямую, а через главную страницу сайта nalog.ru. Там под надписью « Физические лица » (если вы физлицо) или « Индивидуальные предприниматели » (в случае ИП) кликните на « Личный кабинет ». И, перейдя на форму входа, введите свой логин и пароль для входа в профиль;

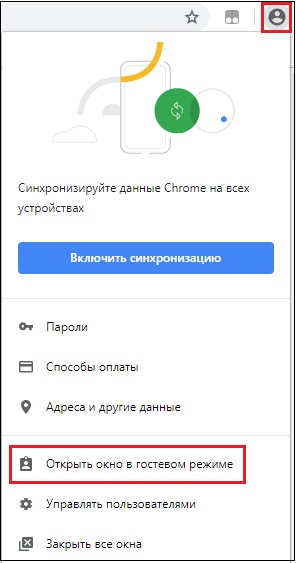

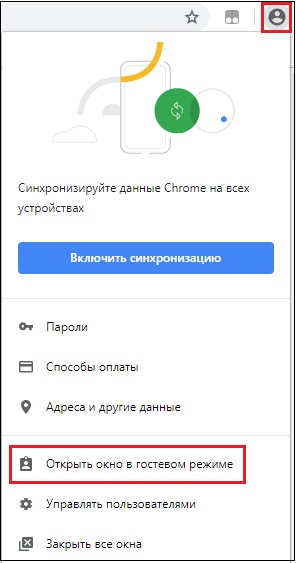

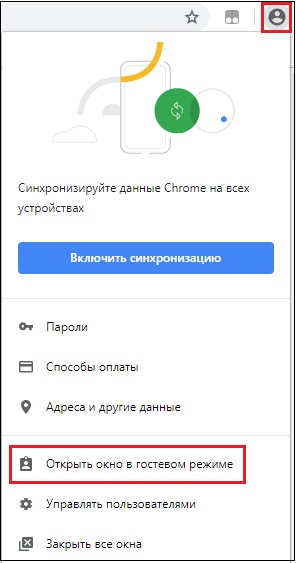

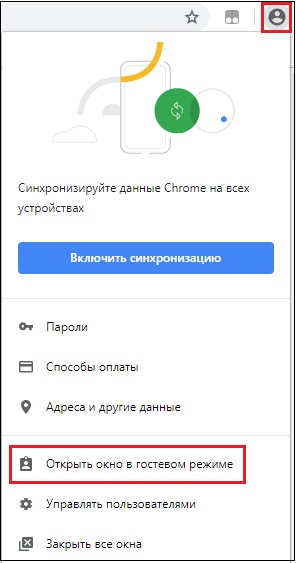

Переходите в Личный Кабинет с помощью базовой страницы сайта ФНС - При работе с браузером Google Chrome попробуйте использовать гостевой режим, чтобы зайти на сайт. Для этого откройте ваш Хром, в правом углу браузера сверху кликните на изображение профиля. В открывшемся окне выберите внизу опцию « Открыть окно в гостевом режиме », и в таком формате браузера перейдите в ЛК;

Выберите указанную опцию - Попробуйте использовать качественно-иной браузер . Если вы пользуетесь Хром, тогда используйте Мозилла, если Мозилла – Яндекс и так далее. Это поможет устранить ошибку «Ваш личный кабинет формируется» на вашем ПК;

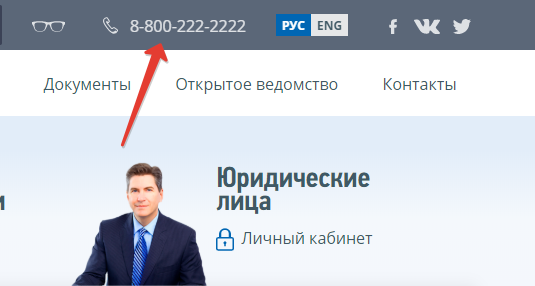

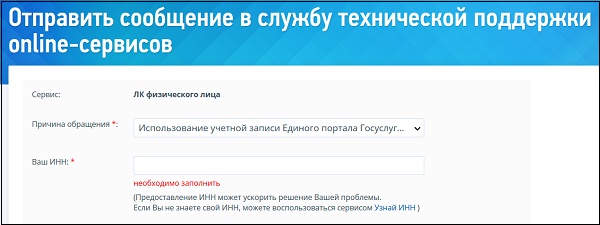

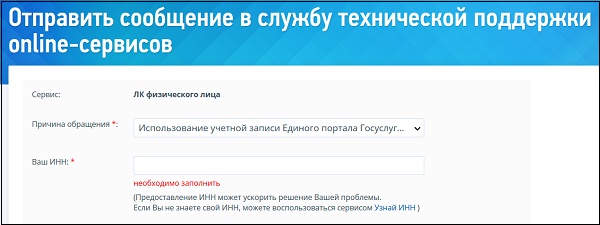

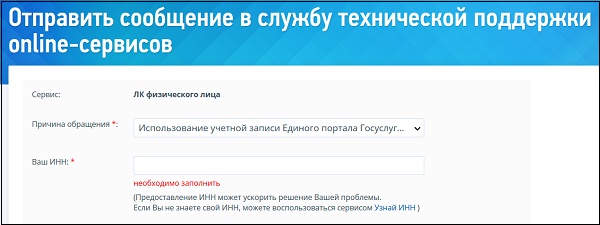

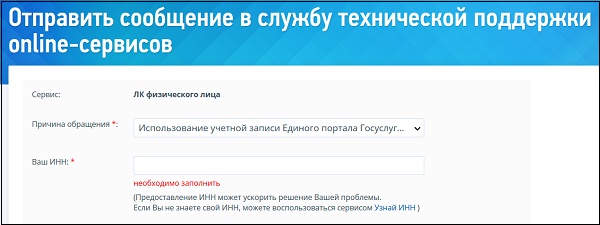

Попробуйте другой браузер - Обратитесь на горячую линию контакт-центр по бесплатному телефону 8-800-2222-222 . Специалисты контакт-центра постараются помочь в решении вашей проблемы. Также можно нажать на « Помощь » внизу, далее кликнуть на кнопку « Техническая поддержка ». И в форме появившегося сообщении описать суть возникшей дисфункции.

Отправьте письмо в поддержку ФНС

Странности сайта ФНС (nalog.ru).

Извиняюсь за не совсем актуальную картинку, собирался опубликовать этот пост до НГ, но не получилось — хотелось завершить эксперимент.

Обычно я платил налог за квартиру по счету, приходившему почтой, но в этом году он так и не пришел (почему?). 1 декабря неумолимо приближалось, и я решил воспользоваться передовыми онлайн-технологиями. Тем более, что у меня уже была регистрация на Госуслугах, которуя я делал для получения загранпаспорта.

Первое, что выяснилось: для всех сервисов на Госуслугах годится подтверждение личности с помощью кода в заказном письме, получаемом на почте по паспорту. Но только не для ФНС! Пришлось еще раз подтверждать личность в МФЦ (многофункциональном центре). Ну ладно, у меня МФЦ недалеко, и это заняло всего около часа (хотя можно было потратить время и с большей пользой). Но почему?! ФНС не доверяет государственной почте? Я бы на месте «Почты России» оскорбился.

Я его тут же оплатил, и снова зашел в «Личный кабинет» посмотреть, дошла ли оплата. Ничего! Отобразилась она только через 2 дня. А где-то я находил там сообщение, что процесс может занимать до 10 рабочих дней. Тоже интересное кино! Почему-то когда я плачу через тот же самый банк в кучу других мест, то оплата отображается у получателя почти мгновенно. Но то ведь жалкие коммерческие конторки, а тут могучая государственная служба.

Читайте так же: Форма налоговой декларации по земельному налогу

Еще в «Личном кабинете» я обнаружил страшное — задолженность в 20 р. по налогу за имущество. Вот те раз, на какие же шиши теперь родное государство будет строить мост в Крым?! Шутки шутками, но приходилось слышать, что людей и из-за меньшего долга доставали. Но не все так плохо! Оказалось, что были и 2 переплаты: почти 300 р. по налогу за имущество и 30 р. по налогу на доходы.

Заявление я подал в начале декабря, а ответ пришел только на днях. Суть его сводилась к тому, что зачет невозможен, поскольку переплата образовалась 6 лет назад, а крайний срок зачета — 3 года. Ну, ни фига себе! А на кой они тогда отображают эти давно сгоревшие суммы?! Себе же лишнюю работу создают на пустом месте.

Офф. Проверяйте личные кабинеты в налоговой.

Осталось получить доступ в личный кабинет. Если зайти на сайт ФНС, доступа в личный кабинет не будет.

У меня тоже ЛК не работает, зайти не получается Зашел с логином ГУ, в результате экран:

Редкий случай, но.

Это через ГУ вход. Раньше работало.

Внизу страницы, условия входа в личный кабинет. Условия трудновыполнимые.

Ранние регистрации, подтверждённые по почте, даже являясь «полноценными», всё равно не позволяют зайти в Личный Кабинет Налогоплательщика.

Потому что с некоторых пор появилась ещё более «полноценная» учётка.

При попытке регистрации электронной подписи (ЭП) в личном кабинете налогоплательщика на сайте nalog.ru пользователь может столкнуться с сообщением «Ошибка генерации сертификата» и рекомендацией выполнить генерацию сертификата повторно. При следующей попытке ошибка повторяется вновь, делая использование ЭП невозможным. Давайте разберёмся с причинами возникшей дисфункции и способами её решения.

Суть и причины ошибки генерации сертификата в Личном Кабинете

При отправке каких-либо документов в ФНС (обычно это налоговая отчётность) такие документы требуется подписать электронной подписью (ЭП). Последняя по своему статусу соответствует обычной письменной подписи руководителя (главного бухгалтера) и применяется для электронного заверения подаваемых в налоговую документов.

Работа с ЭП предполагает наличие в системе пользователя специального сертификата, выданным уполномоченным центром сертификации Минкомсвязи РФ. Такой сертификат используется для обеспечения безопасной и стабильной работы с электронной подписью (ЭП).

При попытке выполнить подписание с помощью ЭП, или зарегистрировать уже имеющийся у пользователя вариант электронной подписи может возникнуть сообщение об ошибке генерации сертификата. Обычно после этого регистрация имеющейся у пользователя ЭП (и последующая отправка отчётности) становится невозможной.

Причинами дисфункции является следующее:

- У пользователя имеется нестабильное интернет-соединение ;

- Сайт ФНС временно недееспособен по техническим причинам . Обычно это вызвано перегруженностью сайта вследствие пиковых нагрузок в периоды сдачи отчётности (начало года, последние дни сдачи отчётов etc.);

- На сайте ФНС проводятся технические работы по устранению произошедших сбоев ;

- Антивирус (брандмауэр) блокирует корректное подключение к сайту ФНС .

Давайте разберёмся, как решить ошибку генерации сертификата в ЛК налогоплательщика.

Решение возникшей ошибки в ЛК налогоплательщика основано на выполнении следующих советов:

- Проверьте качество вашего интернет-соединения . Выполните переход на любимые сайты и убедитесь, что они загружаются без каких-либо проблем. Также рекомендуем перезагрузить ваш роутер (выключите его на минуту, а затем включите его обратно);

- Выполните несколько попыток загрузки сертификата и использования ЭП . Может повезти на второй-третий раз в случае, если сайт перегружен, и необходимые подключения проходят через раз;

- Временно отключите ваш антивирус и брандмауэр . Указанные инструменты могут блокировать нормальную работу соединения с сайтом ФНС. Если после отключение антивируса и брандмауэра нужное подключение выполняется без проблем, стоит внести сайт налоговой в исключения указанных инструментов;

- Подождите какое-то время . Если на сайте ФНС проводятся какие-либо технические работы (или просто наблюдается наплыв пользователей), то подключиться к сайту будет довольно сложно. Рекомендуется подождать 1-2 суток, а затем попытаться подключиться к сайту вновь. Также не помешает ознакомиться с графиком выполнения технических работ на сайте ФНС, и попытаться выполнить ЭП в день свободный от последних;

Заключение

В большинстве случаев ошибка «Ошибка генерации сертификата» в кабинете пользователя появляется из-за временных проблем в работе сайта ФНС. Последние обычно обусловлены большим наплывом пользователей в дни подачи отчётности, когда ресурс не справляется с обработкой всех поступающих данных. Для решения возникшей проблемы обычно необходимо подождать 1-2 суток, после чего требуемое подключение выполняется без каких-либо проблем.

Новогодние праздники прошли, а вот сервера ФНС, похоже, до сих пор продолжают веселиться от души. Уже февраль, а масштабный сбой в системе налоговой победить не удается. Проверяйте свои личные кабинеты и держите всё под контролем.

Что за сбой?

Проблемы с серверами у ФНС начались сразу же после новогодних праздников. Как подтверждало само ведомство, сбой был связан с переходом на новое программное обеспечение АИС-3, но всё обещали быстро наладить. Однако, пока налоговики чинят одно, проблемы возникают с другим. И эти проблемы уже оборачиваются штрафами для добропорядочных компаний и граждан. Форумы буквально завалены сообщениями это подтверждающими.

Журнал ГРОШ собрал для Вас самые распространенные проблемы, с которыми сталкиваются налогоплательщики, чтобы Вы были в курсе и не стали оштрафованной жертвой технических неполадок.

Всех ИП перевели на общий режим налогообложения

Начало января индивидуальных предпринимателей встретило магией. Сперва несколько дней не работал личный кабинет из-за внутренней ошибки сервера. В него было просто не зайти. 14 января он, наконец, заработал. Взволнованные ИП-шники ринулись смотреть, что же там такое начудили. По каким-то неизвестным причинам всех ИП перевели с льготных упрощенных режимов налогообложения на общий ОСН. Напомню, что это тот режим, где присутствует куча бухотчетности, а также надо платить НДС, который к слову, с Нового года вырос до 20%. Впрочем, позже этот баг всё же исправили. Но на всякий случай в свой личный кабинет лучше заглянуть.

У некоторых ИП появилась задолженность

Странные задолженности – частый гость в личном кабинете. Но в середине января 2019 года из-за нового сбоя, её увидели в своих личных кабинетах куда больше налогоплательщиков. Вместо уплаченных взносов в ОМС и Пенсионный фонд отображалась большая задолженность. Причем сумма не совпадала с размером ранее уплаченных взносов.

У меня в ЛК ИП висят задолжности по ПСН, ОМС и ОПС, хотя все исправно оплачено с р/с еще 26 декабря и, самое главное, эти платежи видны в ЛК и не помечены как невыясненные – писали на форуме банки.ру

Переплата по налогу стала долгом

Другой сбой затронул уже “физиков” и связан он с подачей деклараций 3-НДФЛ, чтобы получить налоговый вычет. Об этом пишет “Клерк”. В декларации отражена сумма налога к возврату из бюджета. Однако в Личном кабинете на сайте налоговой сумма отображалась в виде долга перед бюджетом с истекшим сроком уплаты. Ещё одна распространенная проблема была связана с подачей декларации 3-НДФЛ. У некоторых кнопка, которая позволяла бы её подать, просто исчезала.

База налоговой не принимает отчетность

С куда более серьезной проблемой столкнулись юридические лица. И она актуальна до сих пор. Например, декларации по НДС нужно было подать до 25 января 2019 года, а по работникам до 21 января 2019 года, до 30 января 2019 – по страховым взносам. Увы, неработающая база налоговой внесла в сроки свои коррективы. Личные кабинеты висят, а налоговые отчеты не принимаются. Поскольку многие юридические лица отправляют отчетность онлайн через сервисы “Моё дело” или “Контур”, то вместо подтверждения приема документов в систему приходит ошибка или сообщение о том, что документ находится на обработке.

ФНС, конечно, решила успокоить бухгалтеров. Помогло не очень, если честно.

Казалось бы, даже если ты всё вовремя сдал и забыл – то какая разница, когда там налоговая обработает документы? Но не тут-то было, база налоговой стала учитывать документы не на дату отправки, а на дату их получения.

Вот что пишут на одном из форумов:

«Поздравьте, коллеги. Прилетело решение на 200 руб. ))) За невовремя сданную среднесписочную. Вообще-то, я отправила отчет 18.01.2019 )) А они приняли 28.01.2019.

Но это ещё цветочки. На Пикабу делятся историями, достойными экранизации в фильме ужасов. Уберите от экранов женщин и детей – не каждый сможет выдержать бюрократический ад.

“День обещал был сложным еще с самого утра. Предстояло посещение гос. учреждения (что само по себе мероприятие не веселое), так ведь и ехать пришлось в налоговую. Те из Вас, кто хоть раз посещал налоговую, знают, что учреждение данное работает по принципу «мы вам ничего не должны и помогать вряд ли будем».

Меня в налоговую привел вопрос блокировки счета. Конечно, виноваты мы сами, не вовремя сдали положенную отчетность (но все же сдали!), но мера наказания полная блокировка счета – это через чур.

А дальше начинается самая неадекватная схема общения с гос. органами, которую я когда- либо встречала.

Ко мне спустился инспектор из отдела камеральных проверок. Вопрос у меня был один: Я отчетность сдала, с опозданием, но сдала, когда Вы разблокируете счет?

Казалось бы, вопрос логичен и правомерен. Я была практически ко всему готова, кроме ответа «Я не знаю». Немой вопрос у меня в глаза. И ответ, который поразил меня до глубины души. Электронная база, в которую должны были загрузить мою отчетность, не работает. Ни день, ни два, примерно три недели не работает. Поэтому снять блокировку они не могут, пока база не заработает.

Я девушка предусмотрительная, поэтому с собой у меня экземпляр отчета с электронной подписью и отметкой об отправке. И вот тут мы выясняем, что для налоговой, это не документ. Ведь он не попал к ним в базу. Сдаешь на бумажном носителе в саму налоговую и получаешь штамп о приемке – не является подтверждением сдачи отчетности, т.к. этого отчета нет в базе.

В их, уже три недели не работающей базе, нет моих отчетов, то что я их привезла с собой и подтвердила документально, что сдала отчетность – не является аргументом и руководством к действию по разблокировке счета.

Волосы начали тихо седеть и шевелиться. Спрашиваю: «Что делать? Как ускорить процесс?»

Говорит: «Никак. Ждите. Примерно месяц. Может больше»

Звоню зам. начальника этой инспекции (благо телефоны есть на информационном стенде). Описываю ситуацию, объясняю, что я, как налогоплательщик, свою обязанность выполнила, и ждать месяц, пока они разблокируют счет не могу. И вообще, почему не работающая база в налоговой, должна как-то усложнять мне жизнь?

И опять ответ, который выбивает меня из колеи : « Я Вам помочь не могу. Могу только выслушать»

Возникает вопрос, я что, позвонила в кабинет психологической разгрузки? Ведь хотелось бы получить нормальную консультацию, что мне делать, как решить свою проблему? Но руководству данной инспекции не до нас, они тебе не помогут, просто выслушают и повесят трубку.

У меня по итогу данной поездки несколько вопросов:

– Почему, при не работающей в течении 3 недель базы, Вы не придумали другой механизм обработки отчетности?

– Почему я, как налогоплательщик, должна страдать от того, что у Вас не работает база? Разве это моя проблема?

– Почему, заранее зная, что Ваша база не работает, вы не приостановили процесс блокировки счетов? Вы же знали, что разблокировать не сможете.

Я не одна такая, нас много. Горячая линия налоговой отвечает, что такие сбой наблюдаются по всей стране(!). Ну так если Вы знаете что проблема есть и она не в рамках одной конкретной налоговой, почему нет никакого механизма? Почему я должна месяц ждать разблокировки?

Вы наказываете налогоплательщиков, за несоблюдение сроков… А себя?”

Вот такие дела творятся нынче в налоговом ведомстве. Если сталкивались с подобными глюками и багами – пишите в комментариях, а заодно внимательно следите за тем, что у Вас отображается в личном кабинете. Теперь в век Госуслуг и единой информационной системы он стал куда важнее бумажек, которые мы подаем лично.

Читайте также:

- Как убрать проводку из налогового учета

- Как войти в налоговый кабинет с паролем от госуслуг

- Налоговые обязательства и перемещение налогов

- Любовь и налоги театр

- Увеличение таможенных пошлин на импортные лекарства и витаминные добавки к пище

Уважаемый пользователь ваш личный кабинет формируется пожалуйста попробуйте зайти позже — что значит?

Для налоговиков ФНС создала специальный онлайн-сервис nalog.ru. Это удобно — можно не только оплатить налоги, но и получить соответствующие документы и при этом не нужно идти в ИФНС.

Личный кабинет формируется — что это значит?

Данное сообщение означает что формируется личный кабинет налогоплательщика, срок формирования — в течении 3 дней с момента регистрации вне зависимости от способа регистрации.

Срок установлен в постановлении ФНС России от 30.06.2015 N ММВ-7-17/260 (Зарегистрировано в Минюсте России 28.07.2015 N 38229), часть V.

Собственно само сообщение на сайте:

Вернуться к форме авторизации — значит вернуться к странице где вы вводили данные для входа (обычно логин/почта и пароль).