- Эксперты о ситуациях, когда необходимо аннулирование чека

- Как отменить чек, если заказчик отказался от услуг

- Аннулирование чека из-за ошибки

- Как аннулировать чек, если внес неправильную сумму

- В какой срок это можно сделать

- Что грозит самозанятому и заказчику после удаления чека

- Когда нельзя аннулировать чеки

- Как вывести деньги из приложения «Мой налог»

- Бонус: как отменить самозанятость в приложении «Мой налог»

Эксперты о ситуациях, когда необходимо аннулирование чека

С 2019 года начал действовать закон о налоге на профессиональный доход (НПД). По этой системе налогообложения работают самозанятые граждане.

Декларирование налогов — обязательное условие для профессиональной деятельности.

МНЕНИЕ ЭКСПЕРТА

Павел Зюков

Основатель IT-платформы для самозанятых «ЯЗАНЯТ», председатель Комитета по налогам МГО «ОПОРА РОССИИ»

«В приложении для учета доходов самозанятых «Мой налог» можно аннулировать чек — но обязательно нужно указать причину. Основанием могут послужить, например, ошибки в данных: сумма, дата, название услуги и т. д. В этом случае приложение создаст новый чек.

О правилах аннулирования чека подробно говорится в 4 пункте 8 статьи закона № 422-ФЗ: «Налогоплательщик вправе провести корректировку ранее переданных налоговому органу сведений о сумме расчетов, приводящих к завышению сумм налога, <…>, в случае возврата денежных средств, полученных в счет оплаты (предварительной оплаты) товаров (работ, услуг, имущественных прав), или некорректного ввода таких сведений»».

В любом случае не надо впадать в панику и рвать волосы на голове: у каждой проблемы есть решение. В случае с неправильно переданными данными — аннулирование.

Как отменить чек, если заказчик отказался от услуг

Анастасия работает копирайтером как самозанятая. Клиент заказал у нее несколько текстов для сайта и внес 5000 рублей аванса.

На сумму дохода Анастасия создала чек. Через пять дней заказчик написал, что его сайт заблокировали по неизвестной причине, поэтому необходимости в текстах нет.

Ситуация произошла не по вине клиента, поэтому ее можно считать форс-мажорной. Аванс Анастасии пришлось вернуть.

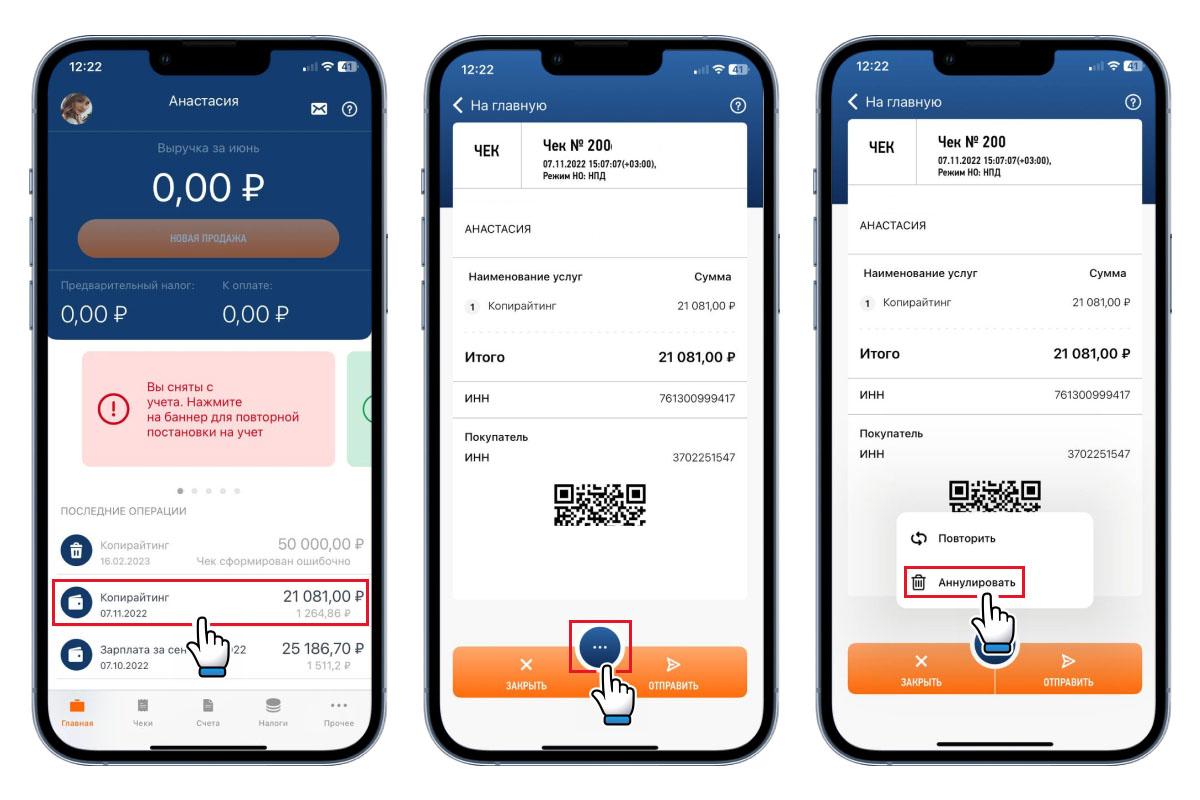

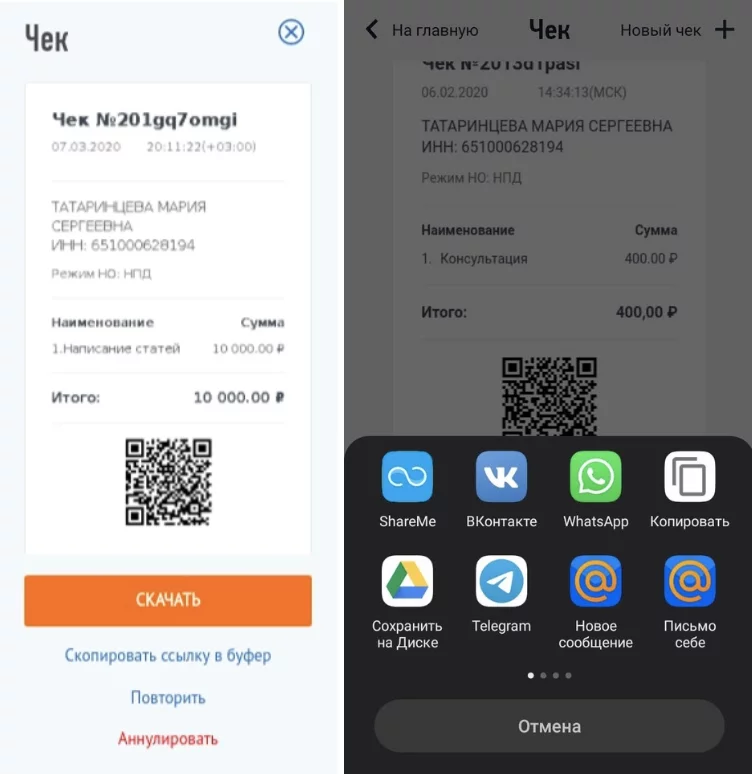

Инструкция, как аннулировать чек в приложении «Мой налог» с возвратом денег:

- Зайдите в приложение или войдите в аккаунт через веб-версию и откройте нужный ФД.

- Нажмите на кнопку с тремя точками: она находится внизу страницы, посередине.

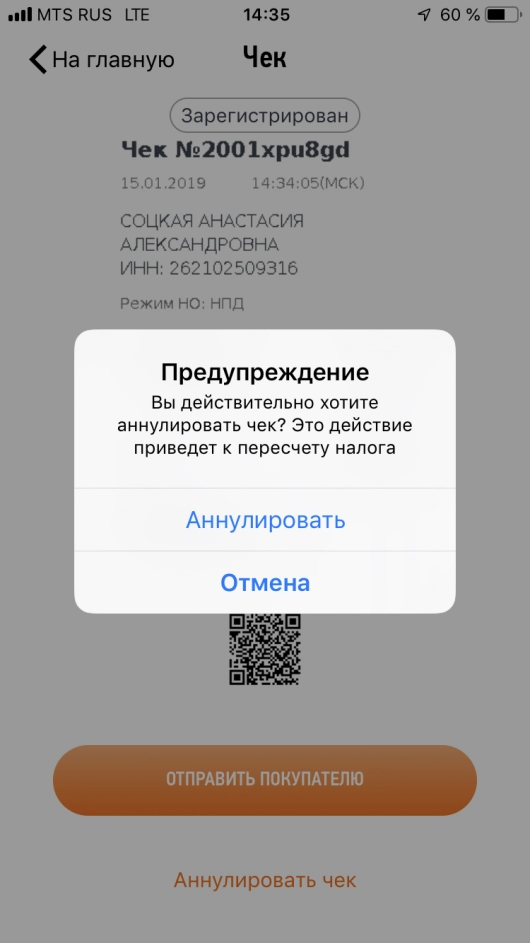

- В появившемся окне нажмите кнопку «Аннулировать».

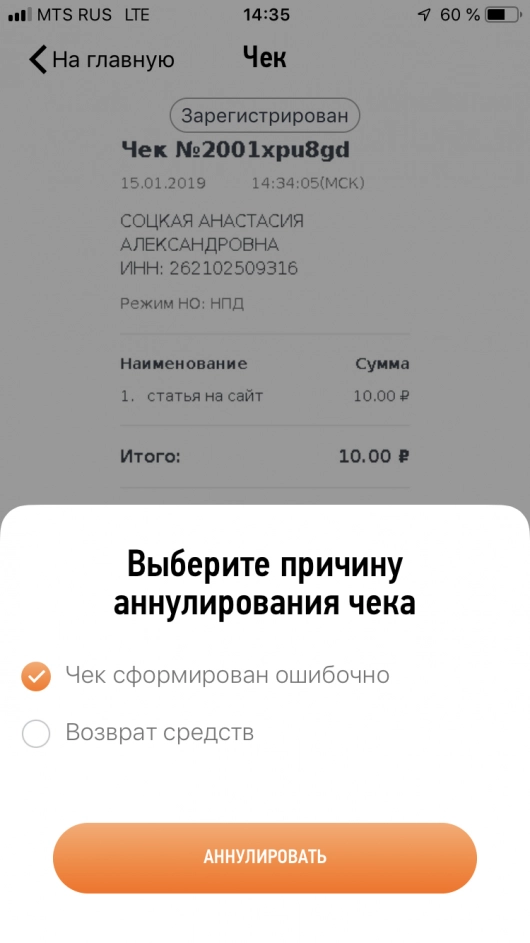

- Система предложит выбор — вернуть средства или отменить чек из-за ошибки. Выбирайте первый вариант.

- Еще раз нажмите на кнопку аннулирования.

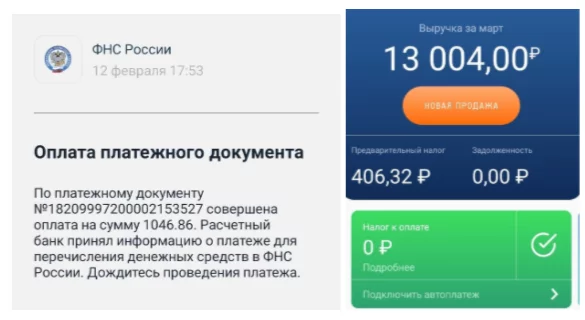

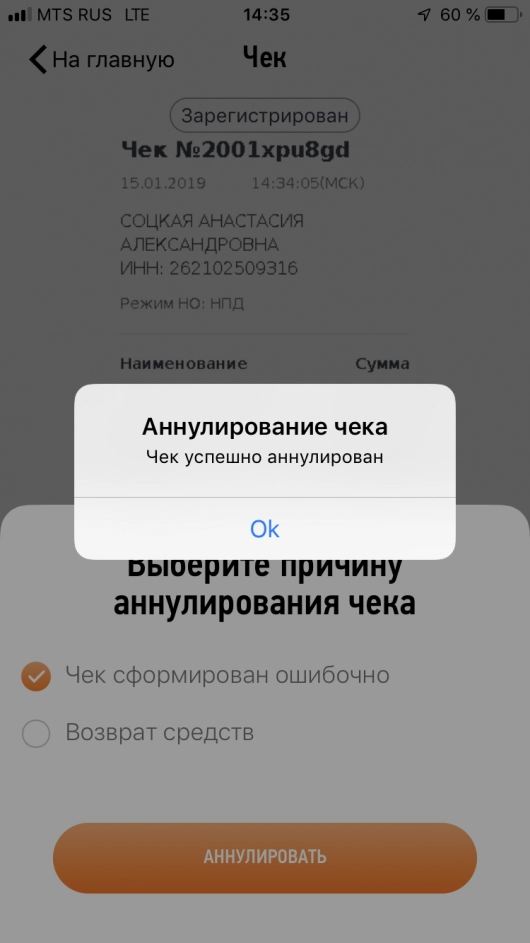

Программа автоматически пересчитает общую сумму дохода. Чек аннулируется.

Аннулирование чека из-за ошибки

Иногда самозанятые допускают ошибки из-за путаницы в цифрах ИНН или сложного названия организации.

После неприятной ситуации с предыдущим заказчиком Анастасия нашла нового клиента. Когда она подавала данные о доходе, случайно указала не ту цифру в ИНН.

Чек с ошибкой может спровоцировать налоговую проверку, а затем и штраф.

В этой ситуации план действий практически такой же, но есть нюанс.

Что делать:

- Откройте приложение «Мой налог» или откройте соответствующий сайт.

- Выберите неправильный фискальный документ.

- Нажмите на кнопку «…».

- Выберите пункт «Аннулировать».

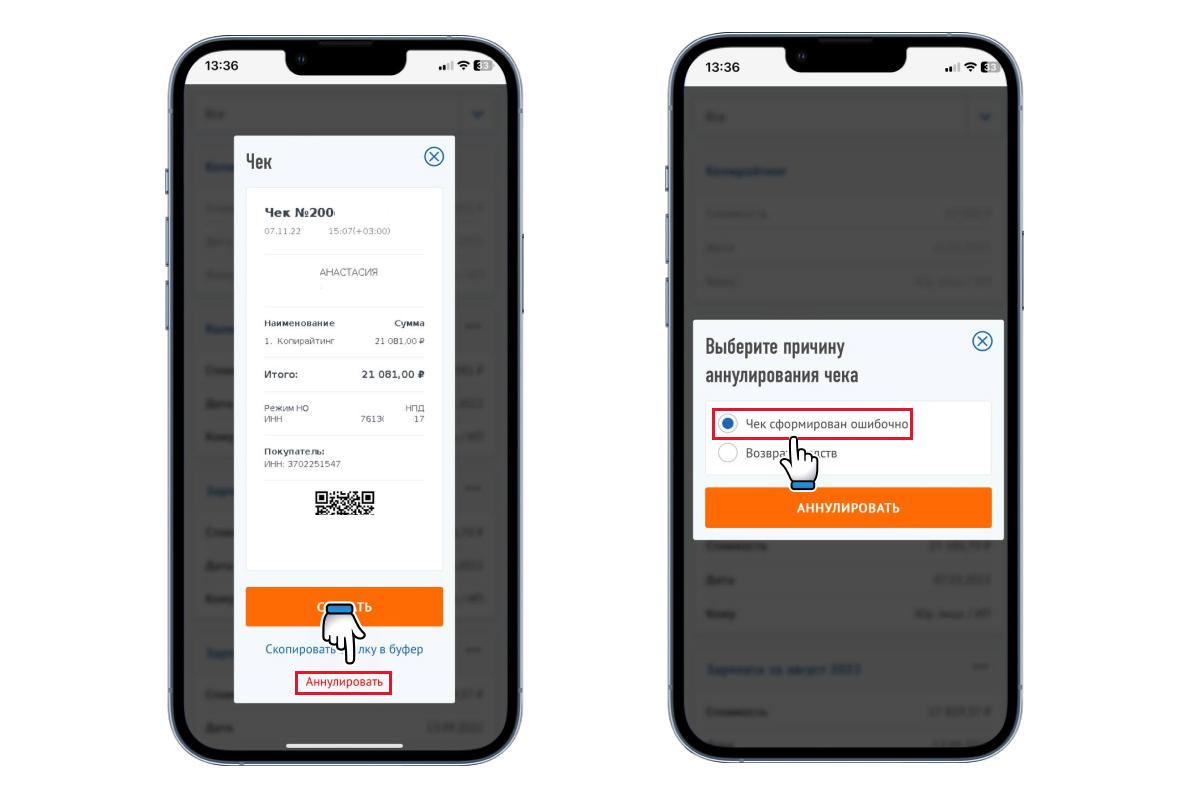

- Кликните на пункт «Чек сформирован ошибочно».

Система автоматически удалит сумму из предварительного дохода за месяц.

После этой простой процедуры надо заново подать декларацию, стараясь не ошибиться во введенных данных. Лучше скопировать их из документа заказчика и вставить в нужные поля.

Как аннулировать чек, если внес неправильную сумму

Каждый самозанятый на НПД должен знать, что из-за неправильной суммы сервис рассчитает завышенный или заниженный налог. Удалите чек из приложения, чтобы избежать больших расходов.

У Анастасии явно не заладились отношения с приложением. Она вновь допустила ошибку, но в этот раз ввела неправильную сумму.

Заказчик заплатил Анастасии 10 000 рублей за написанные SEO-тексты. Когда она вносила сумму в программу, ошиблась одной цифрой, добавив лишний ноль. В итоге сумма дохода — 100 000 рублей.

Хорошо, что Анастасия работает копирайтером, а не финансистом или бухгалтером.

Как это сделать:

- Откройте приложение «Мой налог» или сайт.

- Выберите неправильный чек.

- Нажмите на кнопку с тремя точками.

- Кликните на пункт «Аннулировать».

Обязательно создайте новый ФД с корректной суммой, иначе у налоговой возникнут вопросы, почему чек создали, удалили и не подали заново.

Если вы подключили функцию автоматической регистрации доходов в одном из банковских приложений — не беспокойтесь. Следуйте тому же плану, чтобы аннулировать документ.

В какой срок это можно сделать

Наше законодательство делает уступки самозанятым. Обнулить чек можно в любое время. Никаких строгих ограничений, лишь пара деталей.

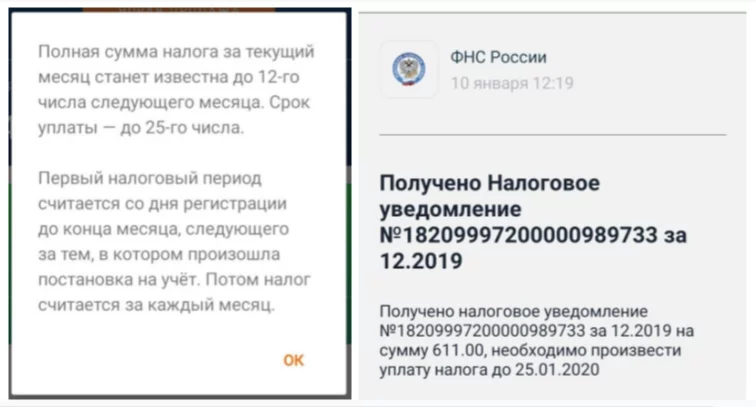

Учитывайте, что система рассчитывает НПД 10–12 числа каждого месяца. Если отменить внесенные данные до этого периода, они не попадут в расчет, и платить налог не придется.

Удалить можно и старый чек, налог по доходу за который уже уплатили. В следующем периоде налоговая учтет переплату и вычтет ее из НПД.

Бизнес терпит убытки? Не отказывайтесь от своей мечты — продолжайте ее воплощать. А о финансовых вопросах позаботится Совкомбанк.

Совкомбанк доверяет тем, кто самостоятельно строит свою жизнь. Заполните заявку на кредит для самозанятых, чтобы расширить и развить свое дело.

Что грозит самозанятому и заказчику после удаления чека

Ничего. Законная отмена ничем не грозит плательщику НПД. Штрафные санкции последуют в обратной ситуации.

Налоговая служба устроит проверку:

- если самозанятый скрыл информацию о доходах впервые. Он заплатит штраф в размере 20% от дохода;

- если налогоплательщик повторил нарушение, то штраф составит 100% от сокрытой суммы.

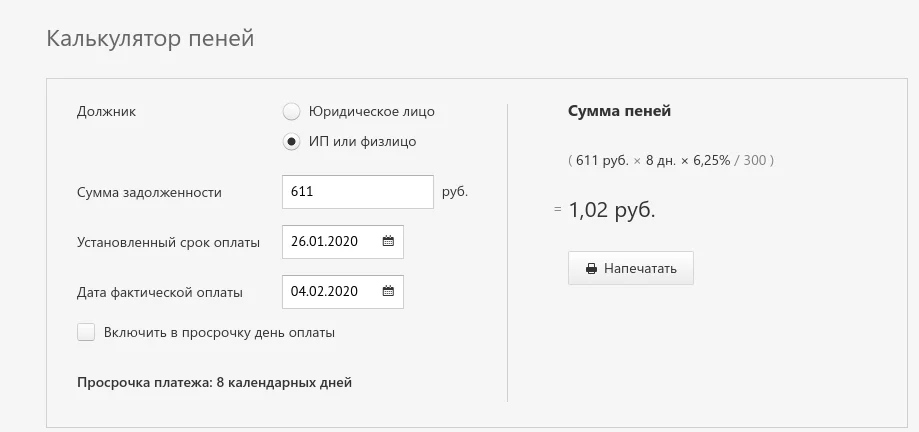

Дополнительно будут начисляться пени за каждый день просрочки платежа. Их размер — 1/300 ключевой ставки ЦБ.

Заказчику не надо бояться штрафных санкций. Но ему придется уплатить налог и пени за аннулированный чек, если это откажется делать самозанятый.

Что делать юрлицу, чтобы уберечь себя от дополнительных расходов:

- Учитывать расходы на оплату услуг самозанятых.

- Требовать сформированные, аннулированные и вновь созданные чеки.

- Подать жалобу в ФНС, если исполнитель отказался предоставить новый ФД, не вернул залог и т. п.

Когда нельзя аннулировать чеки

За удаление налоговая не назначит никаких штрафов. Но только в том случае, если клиент отказался от услуги, а самозанятый вернул ему деньги.

ФНС посчитает уклонением от уплаты НПД ситуацию, в которой исполнитель не уведомил заказчика об аннулировании.

Анастасия получила от юрлица 100 000 рублей, создала чек и отправила его клиенту. Потом она решила, что ей жалко платить налог в 6000 рублей (6% от суммы дохода), и чек удалила.

В итоге ей назначили штраф, и Анастасия понесла бóльшие расходы

Многие слышали про проверки различных коучей и тренеров личностного роста на предмет сокрытия реальных доходов. Налоговая служба не терпит уклонистов и может применить по отношению к ним особые меры.

Как вывести деньги из приложения «Мой налог»

В приложении «Мой налог» нет кошелька, чтобы снять накопленные деньги. Поэтому и вывести их оттуда невозможно.

Программу создали для того, чтобы самозанятый взаимодействовал с налоговой инспекцией и заказчиками: вносил данные о доходах, формировал чеки и уплачивал НПД по упрощенной схеме.

Бонус в размере 10 000 рублей тоже вывести нельзя. Его единственная функция — снизить налоговую нагрузку.

Удобное приложение заботится о ваших налогах, а Халва — о доходе. Приумножьте свой заработок и оформите карту, чтобы получать кешбэк на покупки у партнеров и процент на остаток собственных средств.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в более чем 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кешбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 8,5% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Бонус: как отменить самозанятость в приложении «Мой налог»

Бывают ситуации, когда плательщик НПД принимает решение уйти с этого налогового режима. Снять себя с учета можно по двум причинам:

- Самозанятый больше не хочет пользоваться налоговым режимом.

- Самозанятый не вправе его применять. В таком случае ФНС самостоятельно снимет плательщика налогов с учета.

Как закрыть самозанятость

Тут возникает вопрос, как отменить самозанятость в приложении «Мой налог». Достаточно выполнить несколько простых шагов:

- Откройте приложение.

- Перейдите в профиль.

- Прокрутите страницу до конца.

- Нажмите на кнопку «Сняться с учета НПД».

- Укажите причину и подтвердите действие.

Программа сделает все сама. Если у у вас были неуплаченные налоги, придется исправить ситуацию. Если их не было — то и платить ничего не надо.

Итак, аннулирование чека в приложении «Мой налог» — простая процедура. Важно подать корректные данные после его удаления, чтобы у ФНС не возникло подозрений. И не забывайте платить налоги!

Вся информация о ценах актуальна на момент публикации статьи.

Корректировка сведений в приложении Мой налог

П. 4 ст. 8 ФЗ №422 от 27.11.2018 г. предусматривает право плательщика НПД в приложении Мой налог аннулировать чеки с пояснением причины, при этом по умолчанию приложение предполагает два возможных пояснения — ошибка и возврат денежных средств покупателю, возможность иных пояснений в приложении не предусмотрена. Между тем, по моему мнению, в моём случае требуются такие пояснения, так как мною были аннулированы сознательно созданные платформой-партнёром чеки.

Екатерина

Наш ответ

Корректировка отправленных сведений предусмотрена в двух ситуациях. Причем, если читать Закон буквально, обе они касаются только корректировки в сторону уменьшения размера ранее заявленного дохода.

Ситуация 1. Пришлось вернуть покупателю (заказчику) ранее полученную от него оплату (предоплату). В целях расчета налога возвращенная сумма уменьшает доходы того месяца, в котором была получена (ч. 3, 4 ст. 8 Закона N 422-ФЗ). Чтобы инспекция учла уменьшение, нужно через «Мой налог» отправить корректировку ранее переданных сведений о сумме расчета с пояснениями о ее причинах (ч. 3, 4 ст. 8 Закона N 422-ФЗ).

После этого инспекция сама сделает перерасчет налога. Образовавшаяся переплата зачитывается в счет предстоящих платежей, погашения недоимки, уплаты пеней и штрафов, но не по любым налогам, а только по самому НПД (ч. 6 ст. 8 Закона N 422-ФЗ).

Ситуация 2. В инспекцию была передана завышенная сумма расчета. Откорректировать ее можно, представив пояснения о причинах ошибки через «Мой налог», агрегатор или банк (ч. 4 ст. 8 Закона N 422-ФЗ.). Такая корректировка тоже учитывается за месяц получения дохода, сведения о котором исправлены.

Как исправить ошибку, в результате которой была передана заниженная сумма расчета, в Законе не сказано. Возможно, это будет ясно из Порядка использования мобильного приложения, который ФНС должна разместить на своем сайте (ч. 2 ст. 3 Закона N 422-ФЗ).

Для возможности указания иных оснований уточнения переданных сведений Вам необходимо обратиться к разработчику приложения. Обращаем Ваше внимание, что законодательно формулировки корректировки отправленных сведений законодательно не установлены.

Хотите такую же консультацию?

Если вы не нашли ответа в разборе этой ситуации, можете задать свой вопрос на сайте и получить ответ в течении часа

Задать вопрос

При формировании чека в приложении «Мой налог» допустила ошибку в наименовании услуги: некорректно ввела дату в описании. Для меня это неважно, но может ли компания-заказчик попросить исправить чек? Сами услуги и номер договора, по которому проходит оплата, описаны корректно.

Можно ли мне аннулировать старый чек и сделать новый? В какие сроки это можно сделать?

Чтобы исправить ошибку, самозанятый может аннулировать чек в приложении, а затем сформировать новый. В вашем случае это не нарушение. Аннулировать чек можно как по своему желанию, так и по просьбе заказчика.

Как самозанятому изменить чек

Самозанятый может скорректировать ранее переданные в налоговую данные о доходах. Это допустимо, если плательщик НПД возвращает деньги, полученные в счет оплаты, или если он ошибся при вводе сведений в приложении «Мой налог» — например, в дате, названии услуги или сумме платежа.

Корректировку делают перевыпуском чека. Сначала нужно аннулировать старый, а затем сформировать новый чек на ту же дату. Просто внести изменения в уже сформированный чек не получится.

Аннулировать чек можно в приложении «Мой налог» или в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать причину из списка: «Чек сформирован ошибочно» или «Возврат средств».

Программа аннулирует чек, пересчитает сумму дохода и налог с него. Результат сразу же отобразится в личном кабинете. После этого вы формируете новый чек, с правильными данными.

Я не думаю, что заказчик попросит вас провести корректировку. Опечатка в наименовании услуги не помешает компании учесть расходы при определении налоговой базы. Поэтому перевыпускать чек в вашем случае необязательно.

В какие сроки можно аннулировать чеки

Сроки, когда можно аннулировать чеки, в законе не прописаны.

В приложении «Мой налог» можно аннулировать любой чек, начиная со дня регистрации самозанятости. Также можно создавать чеки задним числом: система позволит.

Но учтите: если внести информацию о доходе не в день получения оплаты, а позже, то кроме начисленного налога, возможно, придется заплатить:

- пени за каждый день просрочки — 1/300 ключевой ставки Банка России;

- штраф за опоздание с чеком — 20% от суммы.

В вашем случае перевыпуск чеков не будет нарушением и за него не накажут. Ведь вы исправите только наименование услуги, а дата, сумма вознаграждения и размер налога не изменятся.

Помощь с регистрацией в Яндекс Про и приложении «Мой налог»

Последнее обновление

4 июл 2022

Мы собрали список частых проблем при регистрации в качестве самозанятого прямого партнёра.

Как стать самозанятым водителем-партнёром, если вы уже зарегистрированы в сервисе

Чтобы зарегистрироваться в сервисе «Мой налог», нужно установить бесплатное приложение на устройстве на Android или iOS. Или можно ввести персональные данные в веб-кабинете.

Если вы не нашли ответа на свой вопрос ниже — обратитесь, пожалуйста, в службу поддержки Яндекс Про.

Ошибка в приложении «Мой налог»: «Лицо идентифицировано неоднозначно».

Попробуйте ещё раз — найдите место с хорошим освещением и расположите камеру так, чтобы ваше лицо было чётко видно. Если всё же не получается, попробуйте зарегистрироваться через личный кабинет физического лица или обратитесь в техподдержку приложения «Мой налог».

У меня разные номера телефонов в приложении «Мой налог» и в Яндекс Про, что делать?

На втором шаге регистрации в Яндекс Про укажите тот номер телефона, с которым вы регистрировались в приложении «Мой налог».

Не получается скачать приложение «Мой налог».

Проверьте, достаточно ли у вас свободной памяти на устройстве — нужно не меньше 100 МБ. «Мой налог» и Яндекс Про не обязательно должны быть установлены на одном устройстве. Вы можете установить «Мой налог» на личный телефон или планшет, а Яндекс Про пользоваться с рабочего устройства — главное, чтобы в Яндекс Про и в приложении «Мой налог» был привязан один и тот же номер.

Ошибка при входе в Яндекс Про: «Превышен лимит попыток».

Вероятно, во время регистрации вы находились в месте со слабым сигналом сотовой связи и неоднократно нажимали кнопку «Повторить».

Подождите 1 час — можно будет попробовать снова. Или используйте новый номер телефона для регистрации в качестве самозанятого — тогда он должен быть основным и в Яндекс Про, и в приложении «Мой налог».

Я ввожу код в приложении «Мой налог», но ничего не происходит.

Вероятно, не работает интернет или произошёл сбой на сервере — попробуйте подключиться через wi-fi или перезагрузите сеть на устройстве. Если это не помогло, обратитесь в техподдержку «Мой налог» или продолжите регистрацию позже.

Ошибка при возвращении в Яндекс Про после регистрации в приложении «Мой налог»: «Нет номера в базе».

Эта ошибка появляется, если в приложении «Мой налог» ещё не создан профиль, или регистрация не завершена. При успешной регистрации вам придёт смс с подтверждением. Если вы зарегистрировались, но всё равно появляется эта ошибка — сверьте привязанные телефонные номера, они должны быть одинаковыми в приложении «Мой налог» и в Яндекс Про.

На последнем экране регистрации в приложении «Мой налог» написано: «Спасибо за регистрацию!». Но дальше ничего не происходит.

Это техническая проблема сервера ФНС — подождите, пока завершится регистрация и вам придёт смс. Если смс так и не пришло, перепроверьте статус регистрации в приложении «Мой налог». Если регистрация не завершилась, пройдите её заново или обратитесь в техподдержку приложения «Мой налог».

На последнем экране регистрации появляется ошибка в приложении «Мой налог»: «Не найдено физ. лицо по паспортным данным».

Обратитесь лично в налоговую инспекцию за логином и паролем, чтобы пройти регистрацию через Личный кабинет физического лица.

На последнем экране регистрации появляется ошибка в приложении «Мой налог»: «Найдено несколько записей по паспортным данным».

Причина ошибки — дублирование записей в базе ФНС. Напишите об этом в техподдержку «Мой налог». База должна обновиться в течение 5–6 дней. Если проблема не решится, обратитесь лично в налоговую инспекцию, чтобы получить логин и пароль от личного кабинета физического лица.

На последнем экране регистрации в приложении «Мой налог» появляется ошибка: «По вашим данным выявлены несоответствия, налоговому органу необходимо провести уточняющие мероприятия. Пожалуйста, повторите попытку регистрации через 6 дней. Если через 6 дней зарегистрироваться не получится, обратитесь, пожалуйста, в службу технической поддержки».

Об этой ошибке автоматически оповещается сотрудник ФНС — в течение 6 дней он будет разбираться с проблемой. Чтобы узнать, исправлена ли ошибка, попробуйте зарегистрироваться через 6 дней. Если она возникает снова, обратитесь в техподдержку ФНС или приложения «Мой налог».

Ошибка на экране подтверждения профиля в Яндекс Про: «Подождите 30 секунд». Потом ничего не происходит, и появляется надпись «Попробуйте ещё раз».

Обратитесь в Центр для водителей. Если его нет в вашем городе — напишите в службу поддержки Яндекс.Такси.

Ошибка на экране выдачи разрешений в Яндекс Про: «Ваш ИНН уже есть в базе приложения „Мой налог“, но с другим номером телефона».

Воспользуйтесь рекомендацией, которая указана на экране с ошибкой. Если это не помогло, вероятно дело в следующем: вы начали регистрацию из профиля в одном парке, а закончили её из своего профиля в другом парке. Перезайдите в профиль изначального парка и закончите там регистрацию.

Я предоставил все необходимые разрешения в приложении «Мой налог», но всё равно вижу ошибку в Яндекс Про: «Разрешение не получено».

Убедитесь, что в приложении «Мой налог» в разделе «Программы-партнёры» активен переключатель напротив Яндекс.Такси, а внутри проставлены галочки напротив пунктов:

-

Отражение дохода от моего имени.

-

Получение информации по моим налоговым начислениям.

-

Корректировка сведений о моих доходах, поданных партнёром.

Информация в статьях этого раздела предназначена для самозанятых водителей, которые уже сотрудничают или хотели бы сотрудничать с сервисом как прямые партнёры. При оказании услуг по перевозке пассажиров и багажа в качестве самозанятого необходимо иметь статус индивидуального предпринимателя.

Статья была для вас полезной?

Следующая статья

За что штрафуют самозанятых

21.04.20

Стоит ли опасаться, что все поступления на карту самозанятого будут автоматически облагаться налогом? В каком случае самозанятый теряет всю заработанную сумму или её часть?

Я перешла на новый налоговый режим год назад и за это время разобралась во всех рисках. Расскажу, что считается нарушениями, а что — нет, и какое наказание грозит за ошибки.

Начнем с того, как правильно работать в статусе самозанятого. Брать деньги с клиентов и платить налог нужно по следующей схеме:

- Получаете деньги на любую карту, счет, электронный кошелек или наличными.

- Вносите запись о сделке в приложение «Мой налог» и создаете чек.

- Обязательно передаете чек плательщику.

- Ежемесячно платите налог — он рассчитывается автоматически.

Вы нарушите правила, если попытаетесь скрыть или занизить доход, несвоевременно внесете запись в приложение или откажетесь выдавать чек клиенту, не заплатите налог вовремя. Разберемся, как это скажется на самозанятом.

Указали в приложении не весь доход

Банки, сотрудничающие с ФНС, предлагают самозанятым оформить отдельную карту для доходов от профессиональной деятельности. Если вы привязали такую карту к приложению «Мой налог», то все входящие платежи автоматически считаются вашим доходом от профессиональной деятельности, а чек формируется автоматически. Так что не стоит использовать карту для личных расчетов.

Но если вы не подключились к партнерской программе, то вручную указываете в приложении доходы от самозанятости и не вносите частные платежи. Например, переводы от родных и друзей, деньги от продажи вещей на Avito или возврат долга.

Как штрафуют за нарушения. Если вы скроете часть доходов и снизите сумму налога от профессиональной деятельности, то вас могут оштрафовать. В Налоговом кодексе РФ для этого появилась отдельная статья:

- 20% от суммы — если вы неправильно указали сумму в чеке, утаили доход или опоздали с созданием чека в приложении;

- 100% от суммы расчетов — если в течение полугода вы совершили нарушение еще раз.

ФНС узнает о нарушении, если проведет контрольную закупку или проверку по жалобе клиента. В 2019 году действовал мораторий на проверки плательщиков НПД, сейчас таких льгот нет. Пока не было сообщений о штрафах, но при необходимости налоговая может проверить записи о прошлых сделках, а не только текущие платежи.

Приложение хранит записи обо всех операциях с момента регистрации самозанятого

Как избежать наказания. Вносите в приложение «Мой налог» все доходы, которые получаете от профессиональной деятельности. Не пытайтесь скрыть или занизить заработки, независимо от того, как получаете деньги — наличными или на электронный кошелек.

Не выдали чек по запросу клиента

На каждый платеж вы формируете чек. Причем обязаны делать это в определенные сроки:

- Вы получили деньги наличными, по номеру карты или электронного кошелька — обязаны сразу создать чек.

- Клиент платил через посредника или отправил деньги по реквизитам расчетного счета — до 9-го числа следующего месяца.

Есть уточнение: если посредник сам выдает кассовые чеки покупателям, то вы не обязаны передавать им свои чеки из приложения «Мой налог». Достаточно внести всю сумму дохода в приложение, чтобы рассчитать налог, а чек на общую сумму выдать посреднику.

Собрать данные по всем сделкам самозанятого в один отчет может и посредник. Так, сервис Яндекс. Такси учитывает все расчеты с пассажирами в течение месяца, потом формирует единый чек для самозанятого водителя и отправляет его в приложение «Мой налог». Таксисту не нужно вести учет, собирать информацию об оплаченных поездках и выдавать чеки клиентам.

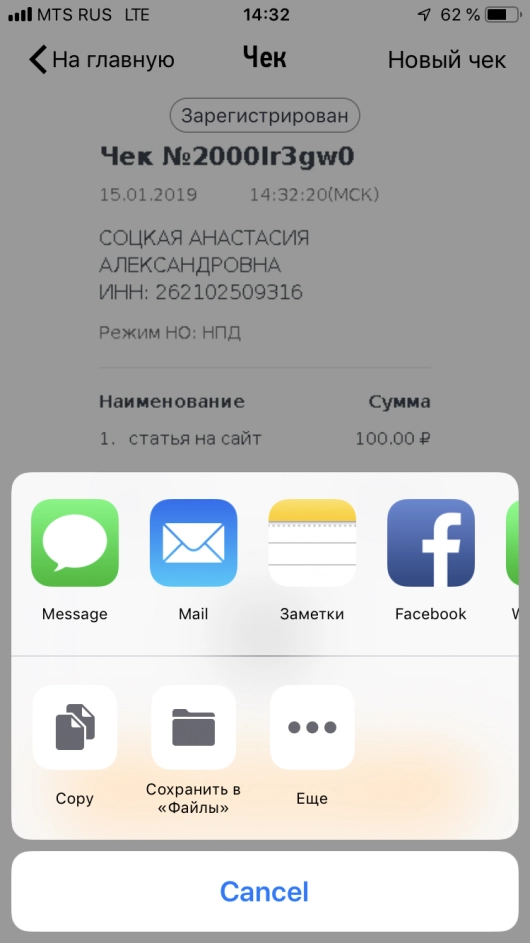

Чек можно выдать либо на бумаге, отправив на печать прямо из приложения, либо в электронном виде — по email или SMS, в соцсетях или мессенджерах. Еще один вариант — показать чек на экране компьютера или телефона, чтобы клиент мог отсканировать QR-код.

Когда клиент просит чек, нужно его выдать любым удобным способом. Если клиент ничего не запросил, стоит предложить чек и уточнить, как его лучше отправить.

Варианты отправки чеков в приложении «Мой налог»

Необязательно навязывать чек и выпытывать у клиента номер телефона или адрес электронной почты. Но если вы общаетесь, то можете отправить ссылку на чек во ВКонтакте, Facebook или Whatsapp. Объясните, что по закону самозанятые должны выдавать чеки, плательщика это ни к чему не обязывает.

Как штрафуют за нарушения. Нарушение — отсутствие чека в приложении. Если его выявили впервые, то заплатите пятую часть заработанной суммы, если второй раз — отдадите всю сумму целиком.

Если данные о доходе самозанятого не передал в ФНС посредник, то ему грозит штраф — 20% от суммы сделки, но не менее 200 ₽. Самозанятого при этом не накажут.

Опять же о применении штрафов на практике пока не сообщали. Но помните: налоговики вправе проверить ваши записи в приложении за прошлые периоды.

Как избежать наказания. Создавайте чеки при каждой продаже и предлагайте их клиентам. Если клиент категорически откажется, а потом пожалуется на вас в налоговую — сможете предоставить переписку о том, что предлагали чек. Но главные подтверждение — сам документ в приложении «Мой налог».

Не заплатили налог вовремя

Налог рассчитывается в приложении автоматически. Если в течение месяца дохода не было, то и налога не будет.

Уведомление с суммой за прошлый месяц приходит до 12-го числа каждого месяца в приложении, налог вы платите до 25-го числа того же месяца. Например, 10 марта я получила уведомление, а деньги перечислила до 25 марта.

Если налог менее 100 ₽, то он переносится на следующий месяц. В первый месяц тоже платить не надо — если вы стали самозанятым в апреле, то налог за апрель и май платите в июне.

Вы получите уведомление с суммой в приложении «Мой налог»

Внести деньги без комиссии можно онлайн с карты любого банка, по реквизитам в квитанции или подключить в банке-партнере автоплатеж. Деньги поступают в налоговую, а в приложении появится сообщение об оплате налога.

Как штрафуют за нарушения. Если вы не заплатите налог в срок, то вас оштрафуют. Налоговики посчитают долги в течение 10 дней. И уже 5-го числа следующего месяца уведомляют о задолженности и необходимости оплатить пени.

Размер пени за каждый календарный день просрочки — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности. Отсчет идет с 26-го числа и до дня погашения долга.

Сумма пеней рассчитывается автоматически, вы увидите ее в приложении. Причем банки, где вы обслуживаетесь, тоже получат эту информацию. Напомнят вам о задолженности и предложат ее оплатить.

Если вы заплатили вовремя, но в приложении висит задолженность — не всегда нужно переживать. Возможно, сведения зависли в пути — если вы платили с карты, то на обработку платежа уходит до 10 дней, по квитанции — до 20 дней.

Не беспокойтесь, если внесли деньги вовремя: датой оплаты налога считают тот день, когда деньги ушли с вашей карты или вы их внесли по квитанции. Информация дойдет до налоговой, и запись о долге пропадет без пени и штрафов.

Если вы получили такое сообщение, а в приложении висит долг — скорее всего, задолженность обнулится

Налог и пени менее 1 ₽ нельзя оплатить картой в приложении. Можно распечатать квитанцию и оплатить этот мелкий долг в любом банке или отсканировав QR-код через мобильный интернет-банк или банкомат.

Как избежать наказания. Платите вовремя, не откладывайте расчеты с ФНС на потом и регулярно заглядывайте в приложение «Мой налог».

Не очень удобно, что до сих пор не сделали оповещение об уведомлениях в приложении. Если не открывать его, можно пропустить важное сообщение. Поставьте напоминание в календаре и заходите в приложение с 12 по 25 число каждого месяца.

Еще можно сразу подключить автоплатеж с карты, чтобы наверняка не пропустить сроки уплаты налога. Тогда банк-партнер самостоятельно выполнит расчеты с ФНС. О предстоящих списаниях с карты банк предупредит заранее по SMS за несколько дней до уплаты налога.

Что делать, если лишились статуса самозанятого

Плательщик НПД может лишиться этого статуса по ряду причин:

- Вы стали самозанятым, но не подходите под категории – например, по виду деятельности или территории.

- Не отказались от других налоговых режимов — на это есть месяц с даты регистрации в приложении «Мой налог».

- Заработали за год более 2,4 млн рублей.

- Приняли на работу сотрудника по трудовому договору.

В таких случаях статус самозанятого аннулируют с того момента, как вы нарушили условие. При этом доход, полученный вне статуса плательщика НПД, будет облагаться другими налогами. Физлица платят НДФЛ, ИП — меняют налоговый режим.

Пример

Моя знакомая решила совмещать УСН и НПД: зарегистрировалась как самозанятая и не поменяла налоговый режим в течение месяца. Но она не могла одновременно сдавать коммерческую недвижимость, уплачивая УСН, и давать консультации как самозанятая. Ее принудительно лишили статуса плательщика НПД. Пришлось сниматься с учета как самозанятый, аннулировать чеки, писать заявление на возврат налога и платить налог по УСН.

Штрафов за неправильный выбор налогового режима нет. Но налог пересчитывают по другой системе налогообложения, а ИП дополнительно заплатит страховые взносы. Налог на профессиональный доход за тот период, когда вы не имели права быть самозанятым, можно вернуть, написав заявление в ФНС.

Чего не нужно бояться самозанятому

Сбой в приложении. Не надо опасаться наказания, если не удалось выдать чек или оплатить налог в приложении «Мой налог» из-за технического сбоя или профилактических работ. Просрочка из-за проблем с приложением не считается нарушением, если вы в течение дня после устранения сбоя сделает все, что нужно. Налоговики предупреждают о плановых работах в приложении и предлагают альтернативные варианты входа в личный кабинет.

Отмена сделки. В приложении вы можете аннулировать чек, если пришлось вернуть заказчику деньги. Самозанятый не платит налог с дохода, который не получал. В следующем месяце сумму налога скорректируют — если вы уменьшили свой доход за прошлые периоды, то это учтут. Никаких ограничений для отмены сделки нет, можно аннулировать чек даже на сумму, полученную год назад.

Начисление налога с личных поступлений. Такого не произойдет по желанию налоговиков. Внимание проверяющих может привлечь только жалоба от конкурента или недовольного клиента. Тогда есть риск, что они проведут контрольную закупку и проверят ваши прошлые сделки и расчеты, запросив данные у банков. Но бояться нечего, если будете соблюдать три правила: вносить все доходы в приложение, выдавать чеки клиентам и платить налог вовремя.

Блокировка счета. Центробанк разъяснил, что банкам нельзя блокировать личные карты самозанятых из-за дохода от профессиональной деятельности. Но лучше узнать, есть ли в банке специальное приложение для самозанятых и завести отдельную карту для доходов от клиентов. Но ее отсутствие не помешает вам брать деньги у клиентов на любые свои счета, карты и кошельки, главное — вносить эту информацию в приложение «Мой налог».

Инструкция

Как стать самозанятым и ничего не бояться

-

Вносите записи обо всех доходах в приложение, даже если вам заплатили наличными

Указывайте в приложении только доходы от профессиональной деятельности, а не все частные платежи.

-

Выдавайте клиентам чеки, даже если они не просят

Если клиенту чек не нужен, можно показать его на экране и не отправлять.

-

Платите налог без просрочек

Регулярно заходите в приложение и проверяйте уведомления.

-

Следите за информацией о технических работах

И вносите записи о доходах в приложение сразу после устранения сбоя.

-

Не нарушайте условия самозанятости

Занимайтесь только разрешенной деятельностью, не нанимайте сотрудников, не совмещайте НПД с другими налоговыми режимами.

Требование налоговый орган может прислать налогоплательщику, если обнаружит противоречия и несоответствия между сведениями об операциях, содержащимися в декларации по НДС, сведениям об указанных операциях, представленным в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур. В приложении к требованию налогового органа (справочно) указывается код возможной ошибки. Всего кодов ошибок – 4.

В отношении каждой операции может быть указан только один из четырех кодов ошибки, а именно:

— код ошибки «1» указывается в случае, если запись об операции отсутствует в декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

— код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

— если указан код «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

— код ошибки «4» означает что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках.

После получения требования от налогового органа в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота налогоплательщику необходимо:

1. Передать налоговому органу квитанцию о приеме Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня его отправки налоговым органом;

2. В отношении записей, указанных в Требовании проверить правильность заполнения налоговой декларации, сверить запись, отраженную в налоговой декларации со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

3. Представить в налоговый орган уточненную налоговую декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

4. Если ошибка в декларации не повлияла на сумму НДС представить пояснения с указанием корректных данных. Также рекомендуется представить уточненную налоговую декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота. Для направления пояснений в формализованном виде необходимо уточнить наличие такой возможности у разработчика (поставщика) бухгалтерской учетной системы налогоплательщика или оператора электронного документооборота;

5. Если после проверки корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений. Указанные разъяснения приводит УФНС России по Орловской области (доведены письмом ФНС России от 06.11.2015 № ЕД-4-15/19395@).

Отправить

Запинить

Твитнуть

Поделиться

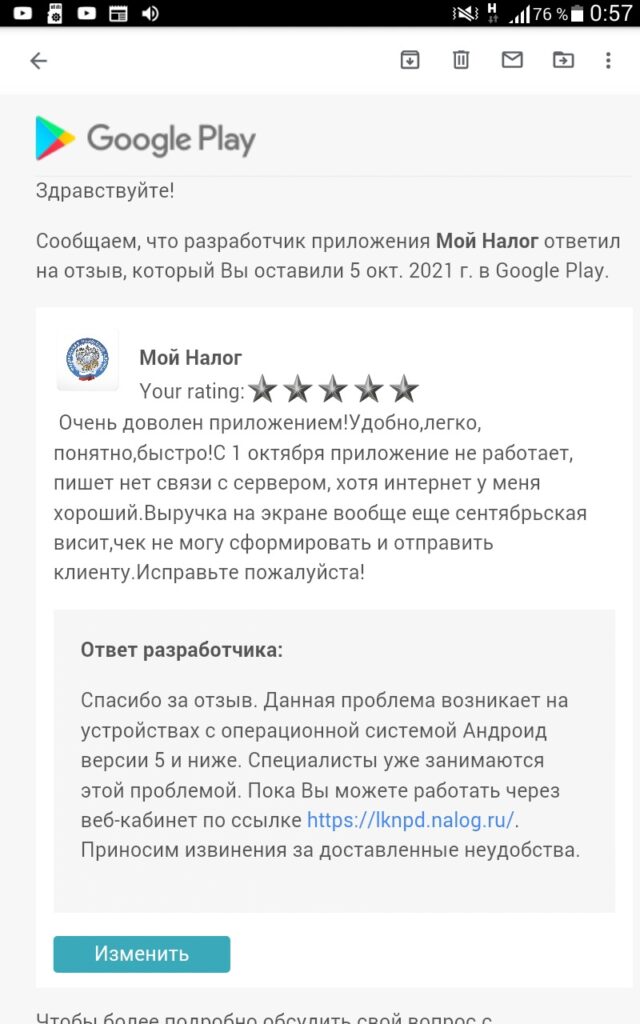

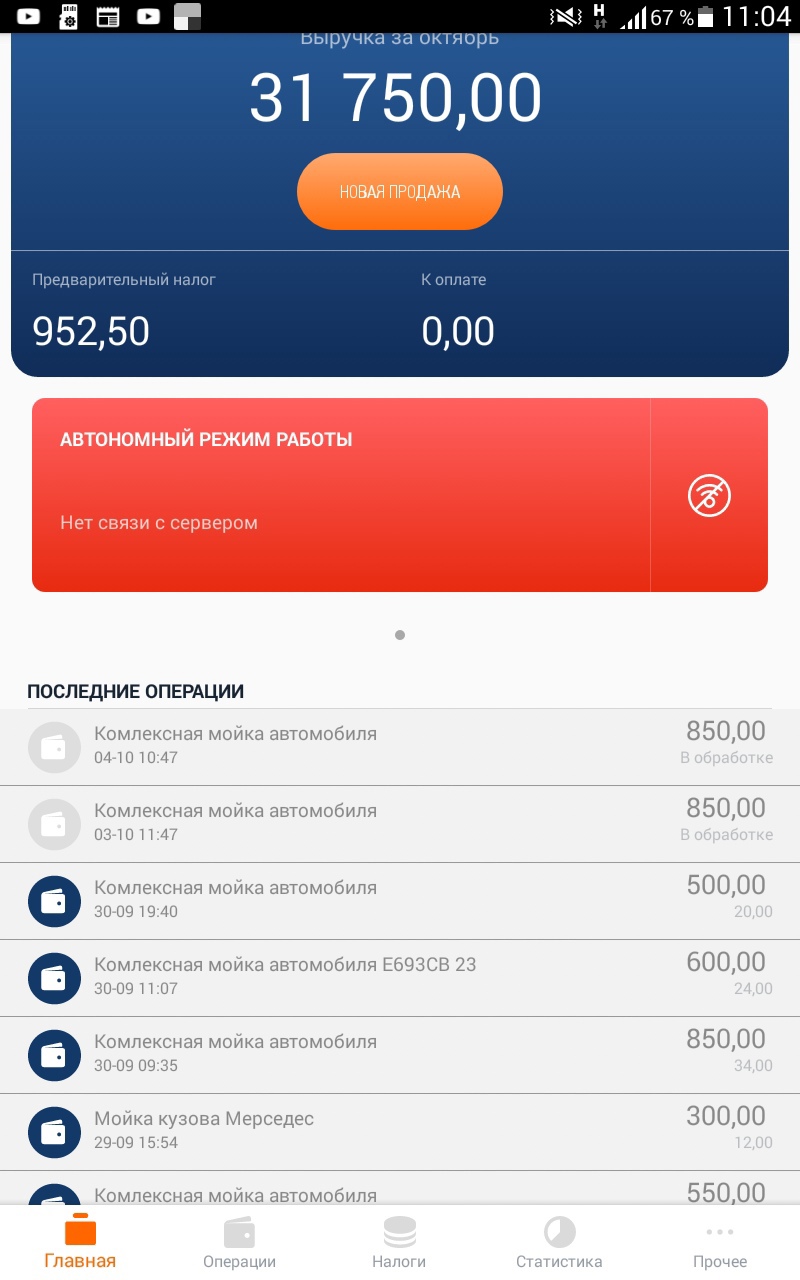

В октябре 2021 года самозанятые, которые используют приложение «Мой Налог» могли заметить ошибку: Автономный Режим работы, нет связи с сервером. С 1 октября зависло приложение Мой налог. Пишет нет связи с сервером, уже 5 день. Выручка 31750-осталась на экране сентябрьская,а октябрьская не проходит, типа интернета нет. Вчера хотя бы чек можно было сделать и отправить клиенту,сегодня даже это нельзя слелать, пишет нет интернета. Устройство самсунг таб3. Работаю с приложением с января-никогда таких глюков не было! Как «починить «приложуху? Другие пользователи: «Такая же проблема. Написала в тех.поддержку, жду ответ.»

Если возникли трудности с приложением, то необходимо проверить его на наличие обновлений, если обновления есть, то установить данные обновления, затем проверить заново. Если ошибка сохраняется, то необходимо написать в тех.поддержку приложения. «полностью удалила приложение, установила новую версия, но войти не смогла. написала опять в тех.поддержку. жду ответа.»

Если ошибка сохраняется, то нужно написать повторно, тогда вашу заявку передадут разработчикам, которые в свою очередь проведут проверку. По результатам такой проверки, установлено, что сбой возникает на устройствах с версией андроид 5 и ниже.

Решение:

Самозанятый с телефона может зайти в веб кабинет и работать через веб кабинет.

Решение от 18.10.2021: Для корректной работы приложения на устройствах с ОС Android 5 и ниже необходимо установить версию «Мой налог» 3.3.0.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Возможности приложения «Мой налог»

С помощью данного приложения плательщик налога на профдоход (НПД) может встать на учет, задекларировать свой доход перед государством, выдать чек покупателю, ознакомиться с суммой налога за каждый налоговый период, получить реквизиты для уплаты налога, контролировать применение налогового вычета, сняться с учета как плательщик налога на профдоход.

А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

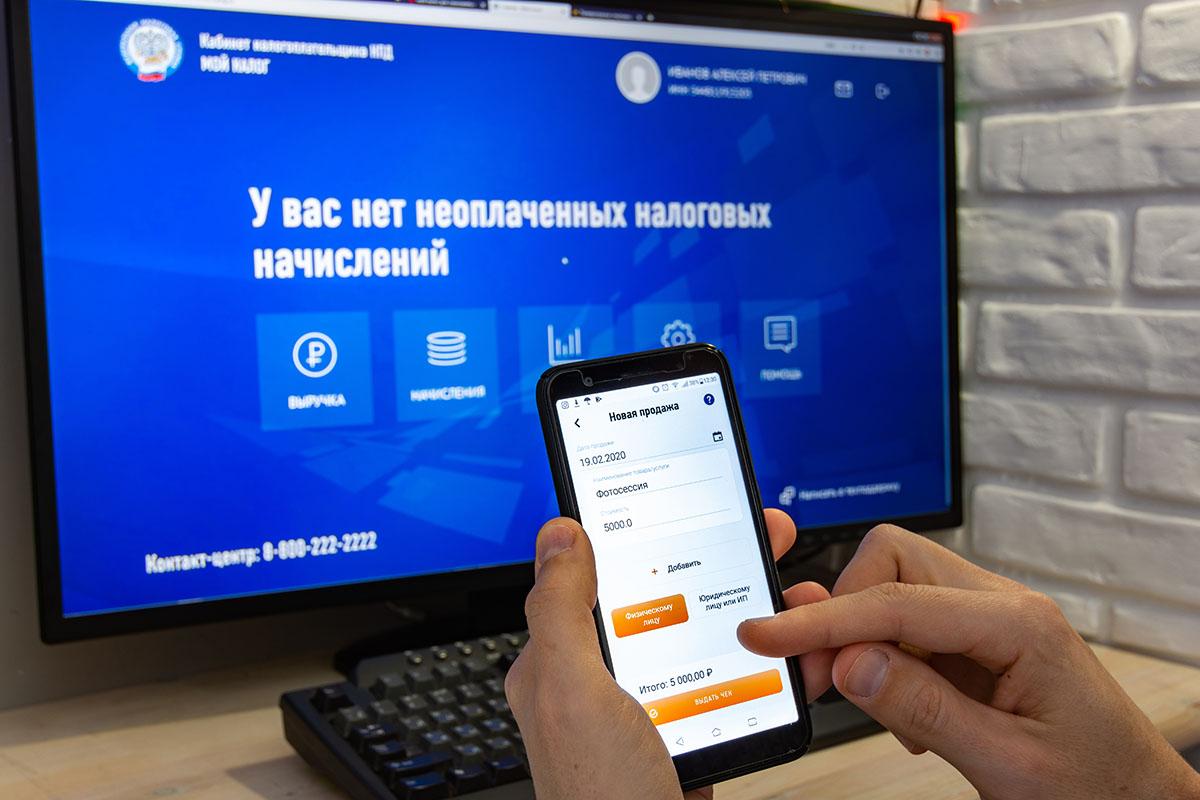

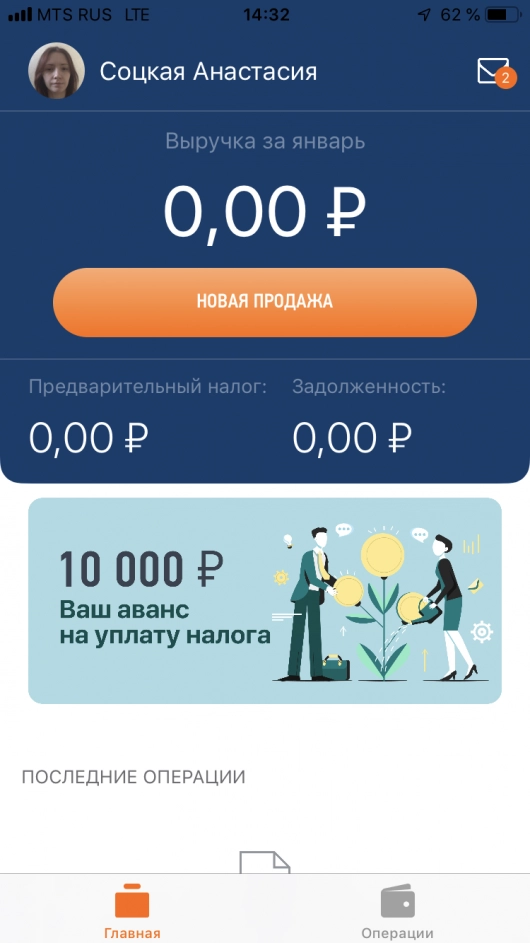

Чтобы зарегистрировать доход в приложении, нужно открыть само приложение и нажать кнопку «Новая продажа»:

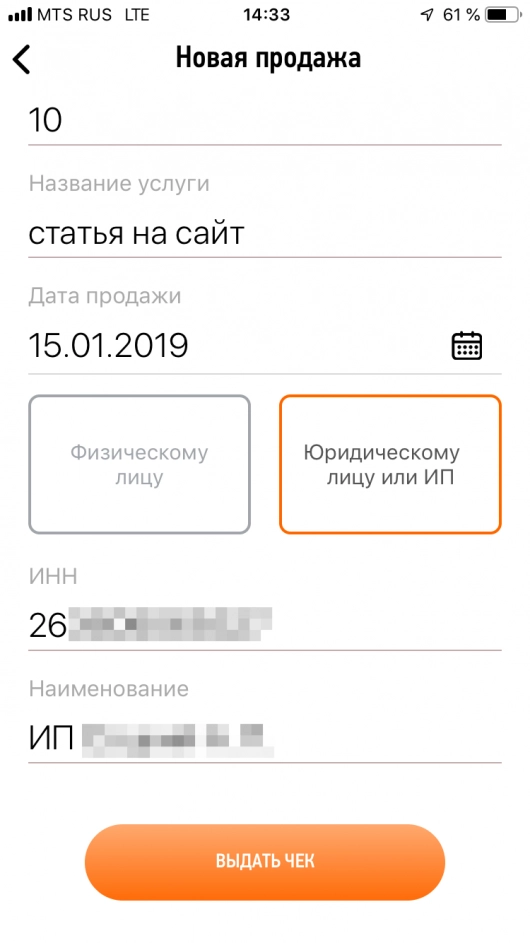

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек.

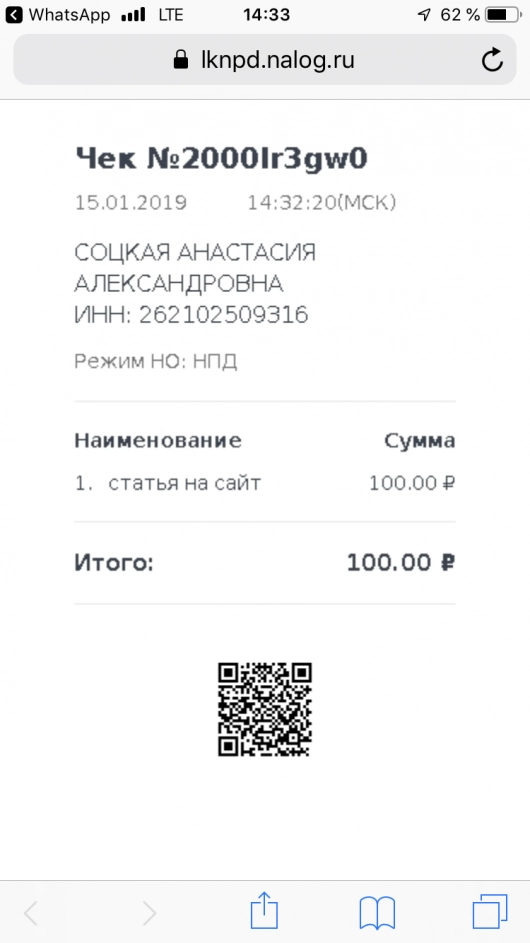

Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

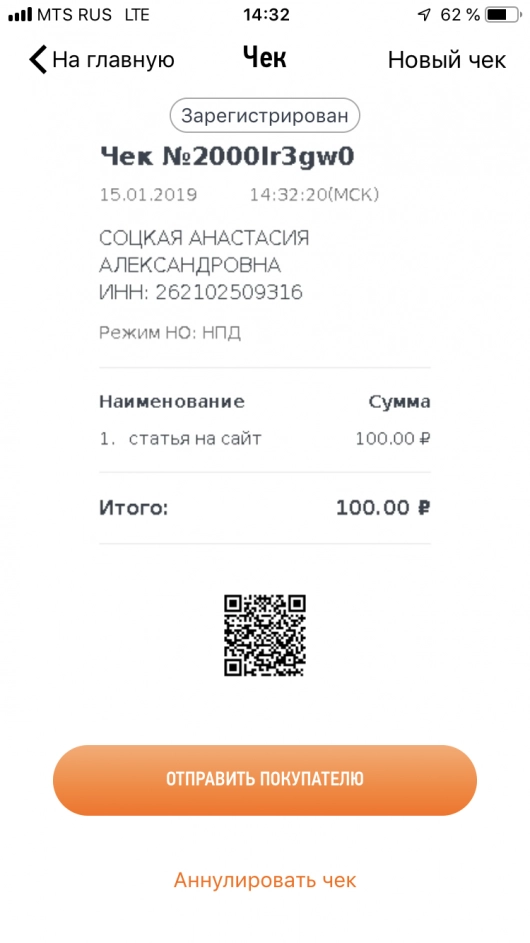

Далее откроется окно с чеком, где указано, что он зарегистрирован:

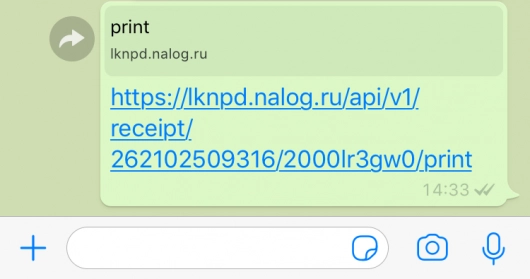

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек…

…либо сохранить его как изображение:

Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:

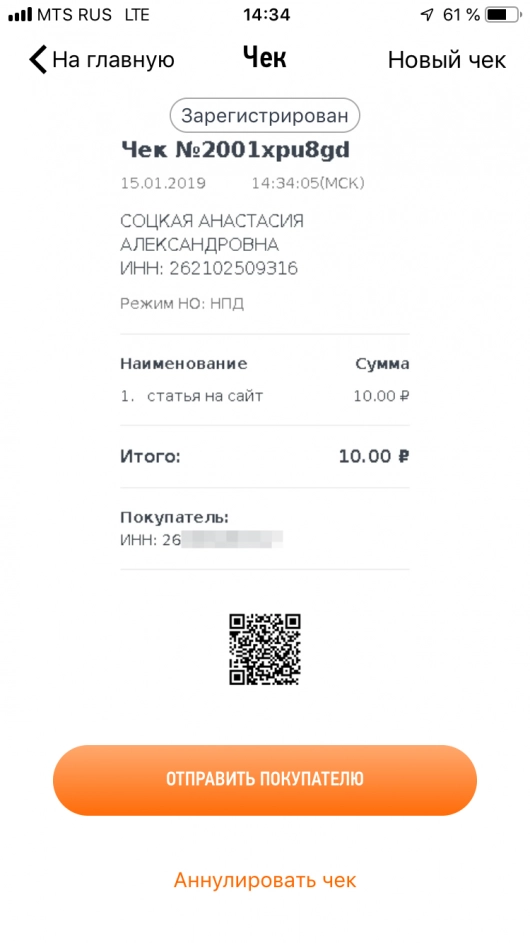

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя). Вы теми же способами можете отправить чек покупателю или аннулировать его.

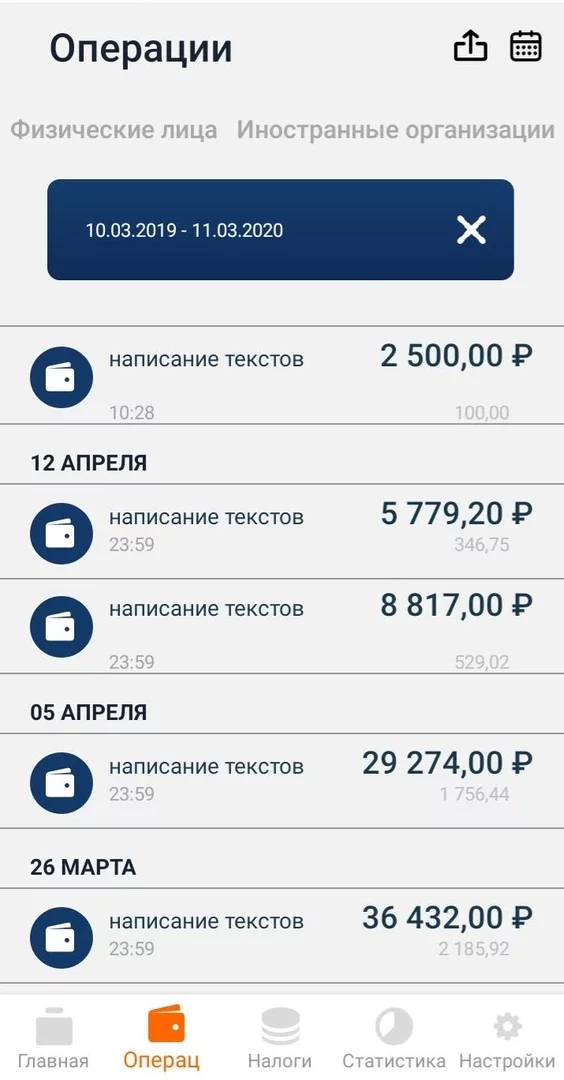

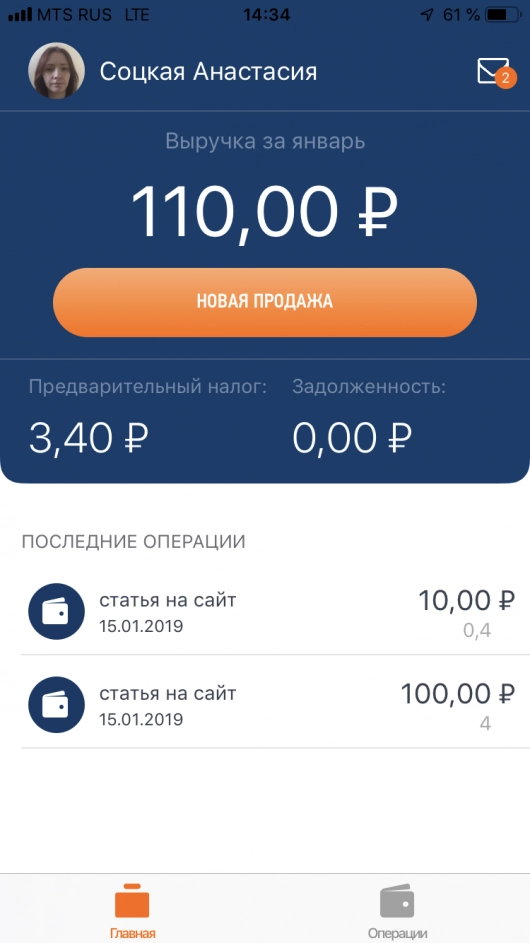

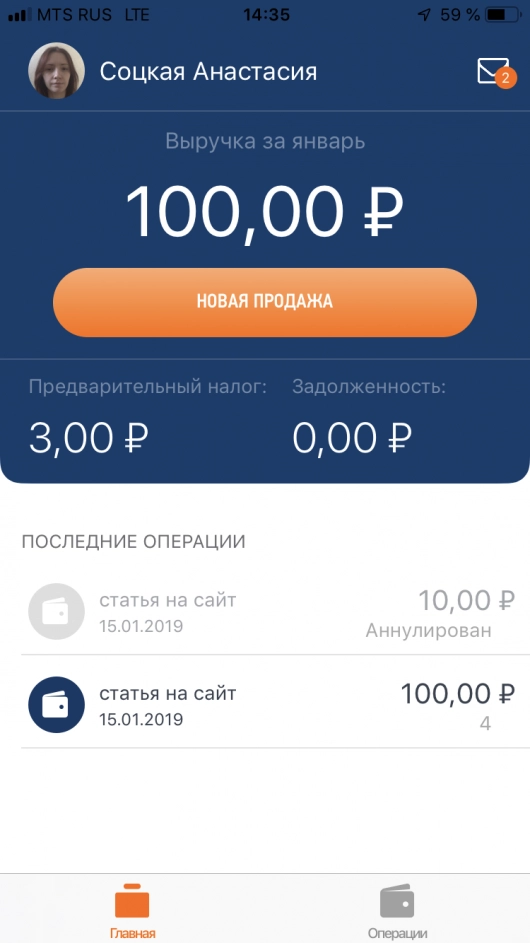

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

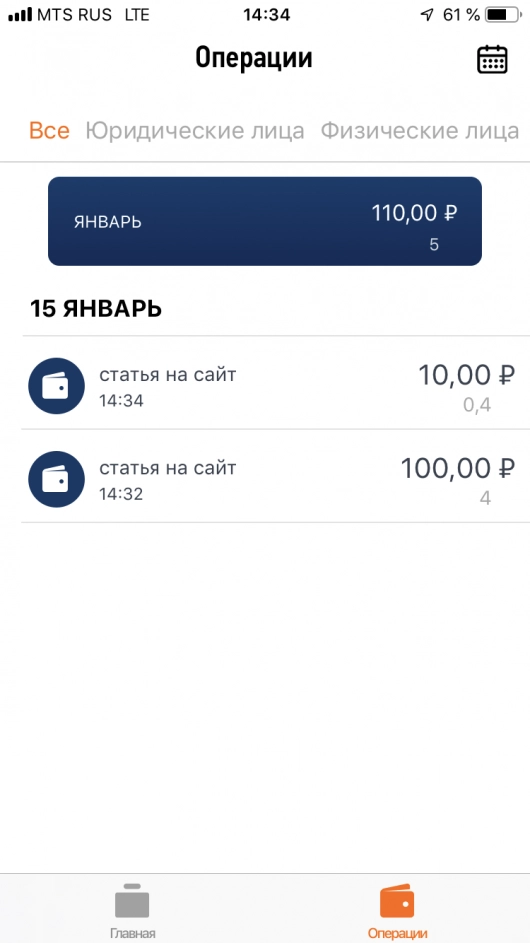

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога. Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

Чек можно аннулировать: сразу после его формирования или позднее, нажав на соответствующую операцию. На экране появится предупреждение — действительно ли вы хотите аннулировать чек:

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

Дата публикации: 13.03.2023 09:01

С 1 января 2023 года после перехода на новый порядок уплаты налогов – единый налоговый счет (ЕНС) – плательщикам необходимо представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов (Уведомление).

ФНС России подготовила топ-7 ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

1. Неверно указан налоговый (отчетный) период.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

2. Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление Уведомления.

Уведомление представляется только по следующим налогам:

- Организации — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

3. Уведомление представлено после представления Декларации за этот период или одновременно с декларацией (за исключением Уведомления об исчисленной сумме налога на имущество организаций).

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

4. В представленном Уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года.

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

5. Неправильное указание реквизитов в платежке, которая представляется взамен Уведомления.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля — указать срок 28.02.2023 или «МС.02.2023».

6. Уточненное уведомление сдается не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку.

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

7. Уведомление сдается несколькими платежами с указанием одного периода и срока.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении.

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

|

Где ошибка |

Что делать |

|

В сумме |

1. Создайте новое уведомление, например, в Личном кабинете. 2. Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую. 3. При поступлении уведомления в налоговый орган корректировка произойдет автоматически. |

|

В иных данных |

1. Создайте новое уведомление. 2. Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0». 3. Новой строкой укажите верные данные. 4. При поступлении уведомления в налоговый орган корректировка произойдет автоматически. |

Важно помнить о своевременной подаче декларации (уведомления об исчисленных суммах). Без них деньги не могут быть распределены по бюджетам, что приведет к начислению пени.

Примеры заполнения уведомлений, подробное описание каждой ошибки, а так же рекомендации по их исправлению размещены на промостранице «Единый налоговый счет» сайта Федеральной налоговой службы https://www.nalog.gov.ru/rn63/ens/.

Как определяем доходы при УСН

Доходы определяются «упрощенцами» по кассовому методу:

- на дату поступления денежных средств на банковский счет или в кассу (в т.ч. при получении аванса);

- на дату получения иного имущества, работ, услуг, прав;

- на дату погашения задолженности покупателем иным способом (п. 1 ст. 346.17 НК РФ).

Поступление оплаты за товары необходимо отразить в графе 4 «Доходы», учитываемые при исчислении налоговой базы раздела I Книги учета доходов и расходов по кассовому методу.

Оплата от покупателя в рознице картой или через агентов

При розничной торговле деньги из банка приходят за минусом комиссии, в КУДиР необходимо учитывать полную сумму дохода, не вычитая банковскую комиссию.

В доходах сумма выручки учитывается на день зачисления денег на расчетный счет (Письмо УФНС РФ по г. Москве от 26.11.2010 N 16-15/124515@).

В 1С в случае оплаты банковской картой, доход признается в момент поступления денег на расчетный счет – вид операции Поступления от продаж по платежным картам и банковским кредитам.

Посреднические сделки

п. 1 ст. 346.17 НК РФ:

Доходы определяются «упрощенцами» по кассовому методу, т.е. на дату поступления денежных средств на банковский счет или в кассу, или на дату получения иного имущества, работ, услуг, прав, а также на дату погашения задолженности покупателем иным способом.

Для комиссионера – доходом будет являться только вознаграждение, которое будет учитываться в КУДиР на дату погашения взаимных долгов. При зачете вознаграждения в счет поступивших денежных средств от покупателя — документ Отчет комитенту — вкладка Расчеты – строка Доходы УСН (вознаграждение).

Для комитента – доходом будет являться вся сумма дохода, поступающая на счета комиссионера (агента) не вычитая вознаграждение (Письмо Минфина РФ от 07.10.2013 N 03-11-06/2/41436) – документ Поступление на расчетный счет.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(4 оценок, среднее: 5,00 из 5)

Загрузка…

О корректировке суммы НПД через приложение «Мой налог»

Письмо Федеральной налоговой службы №ЗГ-3-20/9902@ от 28.07.2023

Самозанятые обязаны формировать чек и передавать его покупателю (заказчику) в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа.

Если расчеты между самозанятым и заказчиком его работ (услуг) проходят по «безналу», чек должен быть сформирован и передан не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты (ч. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

Если чек выставлен с ошибкой, его можно исправить. Корректировку делают перевыпуском чека. Налоговый кодекс позволяет аннулировать чеки, но только в двух случаях.

Исполнитель в статусе самозанятый вправе провести корректировку ранее переданных в налоговую сведений о сумме расчетов, если:

- он вернул предоплату;

- некорректно ввел сведения в мобильном приложении «Мой налог».

Исправить ранее внесенные некорректные данные можно, указав верные цифры и предоставив пояснения с указанием причин корректировки. Сделать это можно через:

- через мобильное приложение «Мой налог»;

- уполномоченного оператора электронных площадок;

- уполномоченную кредитную организации (часть 4 статьи 8 Федерального закона № 422-ФЗ).

Ошибочный чек нужно сначала аннулировать, затем сформировать новый с верной суммой.

Если оформлять корректировку через мобильное приложение «Мой налог», нужно:

- найти нужный чек во вкладке «Чеки»;

- нажать на кнопку действий «…» и выбрать «аннулировать», далее указать причину корректировки;

- сформировать чек с указанием фактической даты осуществления расчета.

Перерасчет налога по аннулированным чекам производится в период с 9 по 12 число месяца, следующего за месяцем, в котором были аннулированы чеки.

Сроки аннулирования выставленных чеков в НК РФ не прописаны. В приложении «Мой налог» можно аннулировать любой чек со дня регистрации и оформить чек «задним числом».

Но, если информацию о доходах внести в приложение позже дня получения оплаты, появляется риск штрафов:

- пени за каждый день просрочки — 1/300 ключевой ставки Банка России;

- штраф за опоздание с чеком — 20% от суммы.

Если ошибку в чеке обнаружили оперативно, в пределах одного расчетного периода, налог с исправленного чека будет таким же, как он был изначально.

Если ошибку в чеке выявили позже, после как как завершился текущий расчетный период, новый чек будут считать «просроченным». Только в этом случае, есть риск получить штраф.

Скворцова И.П., налоговый консультант

Письмо Федеральной налоговой службы №ЗГ-3-20/9902@ от 28.07.2023текст документа

Письмо Федеральной налоговой службы

№ЗГ-3-20/9902@ от 28.07.2023

О корректировке суммы НПД через приложение «Мой налог»

Федеральная налоговая служба, рассмотрев интернет — обращение по вопросу корректировки суммы полученного дохода в мобильном приложении («Мой налог», поступившее из Министерства финансов Российской Федерации), сообщает следующее.

Чек должен быть сформирован плательщиком налога на профессиональный доход (далее — плательщик НПД) и передан покупателю (заказчику) в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа. При иных формах денежных расчетов в безналичном порядке чек должен быть сформирован и передан покупателю (заказчику) не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты (часть 3 статьи 14 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — Федеральный закон № 422-ФЗ).

Плательщик НПД вправе провести корректировку ранее переданных налоговому органу сведений о сумме расчетов, приводящих к завышению сумм налога, подлежащих уплате, в случае возврата денежных средств, полученных в счет оплаты (предварительной оплаты) товаров (работ, услуг, имущественных прав), или некорректного ввода таких сведений при представлении через мобильное приложение «Мой налог» или уполномоченных операторов электронных площадок и (или) уполномоченные кредитные организации пояснений с указанием причин такой корректировки (часть 4 статьи 8 Федерального закона № 422-ФЗ).

Перерасчет налога по аннулированным чекам производится в период с 9 по 12 число месяца, следующего за месяцем, в котором были аннулированы чеки.

Для аннулирования ошибочно сформированного чека необходимо в мобильном приложении «Мой налог» во вкладке «Чеки» выбрать чек, который необходимо аннулировать, нажать на кнопку «…», выбрать «аннулировать» указав причину аннулирования чека.

Далее для отражения в мобильном приложении «Мой налог» корректной суммы полученного дохода необходимо сформировать чек, при этом указав фактическую дату осуществления расчета.

Дополнительно ФНС России сообщает, что информация о специальном налоговом режиме «Налог на профессиональный доход», в том числе ответы на вопросы о налоговых ставках, сроках и способах уплаты налога на профессиональный доход, размещена на официальном сайте ФНС России по адресу: https://№pd.№alog.ru/.

Дата публикации: 19.05.2023 15:21

2 мая истек срок представления деклараций 3-НДФЛ о доходах, полученных в 2022 году. При этом данный срок не распространяется на налоговые вычеты, заявить которые можно в течение всего года. Главное – правильно заполнить декларацию.

Какие ошибки чаще всего допускают налогоплательщики при заполнении декларации по форме 3-НДФЛ и как их избежать – об этом рассказали на вебинаре УФНС России по Архангельской области и Ненецкому автономному округу.

Ошибка: отражение доходов, подлежащих декларированию, и налоговых вычетов за один налоговый период (то есть календарный год) в разных декларациях.

Как правильно: представить за календарный год единую декларацию 3-НДФЛ, в ней отразить доходы, которые необходимо декларировать, и все налоговые вычеты, право на которые имеет налогоплательщик и может документально подтвердить.

Ошибка: при оформлении первичной декларации присвоение ей номера корректировки «1».

Как правильно: первичная декларация считается с номером корректировки «0», следующая за этот же налоговый период нумеруется «1» и так далее по порядку. Количество уточненных деклараций не ограничено.

Ошибка: представление уточненной декларации с дополнительными налоговыми вычетами без отражения в ней вычетов, ранее заявленных в первичной декларации.

Как правильно: уточненная декларация 3-НДФЛ должна включать в себя все вычеты, заявленные в первичной. Например, в первичной декларации заявлен имущественный вычет по приобретению жилья, сумма возвращенного налога составила 100 000 рублей. В уточненной декларации заявлен только вычет по расходам на обучение, сумма возврата по которому – 6 500 рублей. Тем самым налогоплательщик фактически отказался от ранее заявленного имущественного вычета, поскольку не отразил его в уточненной декларации. В результате вместо дополнительно ожидаемых из бюджета 6 500 рублей он получит требование об уплате 93 500 рублей (100 000 – 6 500).

Ошибка: представление в качестве документов, подтверждающих право на вычет за лечение, только договоров и документов на оплату медицинских услуг.

Как правильно: к декларации, в которой заявлен вычет за лечение, обязательно прилагается справка об оплате медицинских услуг, форма и порядок выдачи которой утверждены совместным приказом Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256. Справка выдается медицинской организацией, оказывающей медицинские услуги, и одного этого документа достаточно для подтверждения права на вычет. Договоры и кассовые чеки прилагать не обязательно.

Ошибка: отсутствие в декларации предоставленных работодателем стандартных налоговых вычетов на детей.

Как правильно: в декларации должны быть отражены все предоставленные налоговым агентом (работодателем) вычеты, в том числе стандартные на детей.

Ошибка: не декларируются доходы от реализации имущества (например, транспортных средств), если сумма сделки по каждому из них менее 250 000 рублей, а совокупный доход от реализации всех объектов превышает этот порог.

Как правильно: если совокупный доход от реализации всех объектов превышает 250 тысяч, то он подлежит декларированию. Например, налогоплательщик продал 2 автомобиля, находившихся в собственности менее 3 лет, – за 150 000 и за 200 000 рублей. В этой ситуации совокупный доход составит 350 000 рублей, следовательно, необходимо представить декларацию.

На вебинаре слушателям также напомнили о сроке уплаты НДФЛ по декларациям 2022 года – не позднее 17 июля 2023 года.

Особо отмечено, что в качестве получателя платежа в документе на перечисление налога указывается Казначейство России (ФНС России), банк получателя — ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула. Напомним, что проще всего сформировать платежное поручение и уплатить налог при помощи сервиса «Уплата налогов и пошлин» на сайте ФНС России (Уплата налогов и пошлин физических лиц – Пополнить ЕНС).

Полная запись вебинара общедоступна по ссылке https://w.sbis.ru/webinar/ufns18052023.