Как исправить ошибки прошлых лет в бухгалтерском учёте

Что такое бухгалтерские ошибки и почему они возникают

Ошибки в бухгалтерском учёте — это неправильное отражение или пропуск фактов хозяйственной жизни (ФХД). Такие действия считаются ошибкой, если на момент создания учётных записей у организации была вся необходимая информация для верного отражения указанного ФХД. Правила исправления ошибок в бухгалтерском учёте установлены в ПБУ 22/2010.

Если же неточности в отражении ФХД стали понятны только впоследствии при получении новой информации, то ошибками они не являются (п. 2 ПБУ 22/2010). Подобные факты называются событиями после отчётной даты и регулируются отдельными нормативными документами. Мы рассказывали как раскрыть информацию о них в бухгалтерской отчетности в этой статье.

Причинами бухгалтерских ошибок могут быть как опечатки или неточности в подсчётах, так и неверное применение норм законодательства либо положений учётной политики компании. Возможны и умышленные искажения из-за недобросовестности ответственных лиц.

Например, с 1 января 2022 года вступили в силу несколько новых бухгалтерских стандартов. Поэтому в 2022 году были распространены ошибки, связанные с изменениями законодательства: бухгалтеры не соблюдали правила перехода на новые стандарты или по привычке продолжали применять старые нормы.

Чтобы помочь бухгалтерам разобраться с уже действующими ФСБУ, мы собрали в электронной книге подробные инструкции по применению пяти стандартов, вступивших в силу для обязательного применения. Пособие написано коллективом экспертов интернет-бухгалтерии «Моё дело» под редакцией директора по знаниям и развитию учётной системы Алексея Иванова — кандидата экономических наук и соразработчика ФСБУ. В каждой главе приведены примеры отражения конкретных ситуаций в бухгалтерском учёте, которые можно использовать в повседневной работе.

Новые ФСБУ: инструкция по применению

Бесплатная электронная книга — практическое пособие для бухгалтера.

Получите бесплатно!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Что такое существенные и несущественные ошибки в бухучёте

Способы исправления ошибок в бухгалтерском учёте зависят от их существенности. Существенная ошибка в бухгалтерском учёте — это искажение данных, которое может повлиять на экономические решения пользователей отчётности (п. 3 ПБУ 22/2010). Несущественная ошибка в бухгалтерском учёте — это незначительное отклонение, которое неважно для пользователей и не повлияет на их решения, принимаемые на основании отчётности.

Критерии для определения существенности компания устанавливает сама и указывает в учётной политике. Это могут быть:

1. Количественные показатели: фиксированная сумма или определённый процент от статьи отчетности. Например, компания признаёт несущественной любую ошибку на сумму менее 1 000 рублей или ошибку, которая искажает значение статьи отчетности менее, чем на 5%.

2. Качественные показатели. Например, у компании есть два направления деятельности: основное и дополнительное. При этом выручка по дополнительному направлению составляет в среднем 2-3% от общей выручки компании. Тогда можно установить, что любые ошибки в учёте, связанные с дополнительным направлением, относятся к несущественным.

Исправление ошибок в бухгалтерском учёте прошлых лет, выявленных до подписания отчётности

Если существенную или несущественную ошибку в бухгалтерском учёте нашли до подписания отчётности, то порядок её исправления будет одинаковым (п. 5, 6 ПБУ 22/2010):

1. Если ошибка найдена до конца отчётного года, то её нужно исправить записью по соответствующим счетам в том же месяце, в котором она была обнаружена.

2. Если ошибка найдена в период между окончанием года и подписанием отчётности, то её нужно исправить декабрём отчетного года, также записями по соответствующим счетам.

Пример 1.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли в феврале 2023 года до подписания отчётности за 2022 год. Поэтому ошибку исправили, сделав сторнировочную проводку на 31.12.2022:

[Дт 62.1 Кт 90.1] 9 000 руб.

Исправление несущественных ошибок, выявленных после подписания бухгалтерской отчётности

В этом случае ошибку нужно исправить проводками по соответствующим счетам в периоде обнаружения и отнести разницу на прочие доходы или расходы текущего периода (п. 14 ПБУ 22/2010).

Пример 2.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность за 2022 год уже была подписана.

Общая выручка компании за 2022 год составила около 100 млн руб., т.е. отклонение в 9 000 руб. — это примерно сотая доля процента. Поэтому данную ошибку исправили, как несущественную — отнесли сумму отклонения на прочие расходы 20.04.2023:

Дт 91.2 Кт 62 9 000 руб.

Исправление существенных ошибок, выявленных после подписания отчётности

До утверждения собственниками компании

В этом случае нужно сделать корректирующие проводки декабрём отчётного года, аналогично несущественной ошибке, найденной до подписания отчёта.

Если при этом подписанная отчётность уже была сдана в государственный информационный ресурс бухгалтерской отчётности (ГИРБО) или направлена другим внешним пользователям, то нужно повторно сдать в ГИРБО и во все иные адреса исправленные формы. При этом в новой отчётности нужно указать, что она предоставляется вместо предыдущей и раскрыть причины замены (п. 7,8 ПБУ 22/2010).

Срок для предоставления исправленной отчётности в ГИРБО — до 1 июля года, следующего за отчётным. Если отчётность исправили и утвердили после 1 июля, то её нужно направить в ГИРБО в течение 10 дней после утверждения, но не позднее 31 декабря года, следующего за отчётным (п. 5 ст. 18 закона № 402-ФЗ).

Пример 3.

Организация из-за опечатки учла в выручке 2022 года по одной из операций сумму 10 000 руб. вместо 1 000 руб. Ошибку нашли 20.04.2023 года, когда бухгалтерская отчётность уже была подписана, но ещё не была утверждена собственниками. Компания работает на общей налоговой системе и платит налог на прибыль по ставке 20%.

Общая выручка компании за 2022 год равна 150 000 руб., т.е. отклонение в 9 000 руб. — это 6%. Поэтому данную ошибку исправили как существенную, сделав сторнировочную проводку на 31.12.2023:

[Дт 62 Кт 90.1] 9 000 руб.

Кроме того, внесли изменения в отчётность за 2022 год:

1. В балансе уменьшили на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль» по состоянию на 31.12.2022.

2. В отчёте о финансовых результатах:

-

уменьшили на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшили на 1 800 руб. статью «Налог на прибыль»;

-

уменьшили на 7 200 руб. статью «Чистая прибыль».

После утверждения собственниками компании

В этом случае нужно отнести корректировки на нераспределённую прибыль (непокрытый убыток) в текущем периоде (п. 9 ПБУ 22/2010). При этом отчётность за предыдущие периоды переделывать и сдавать повторно не нужно (п. 10 ПБУ 22/2010). Кроме того, при исправлении бухгалтерской отчётности после утверждения собственниками следует пересчитать сравнительные показатели в отчётности за текущий период, на которые повлияла ошибка.

Пример 4.

Предположим, что существенная ошибка из примера 3 была найдена 30.04.2023, уже после того, как собственники компании утвердили отчётность за 2022 год. В этом случае излишнюю выручку нужно отнести на убыток проводкой на 30.04.2023:

Дт 84 Кт 62 9 000 руб.

Отчётность за 2022 год при этом не меняется, а отчётность за 2023 год нужно скорректировать:

1. В сравнительных показателях баланса на 31.12.2022 уменьшить на 9 000 руб. статьи «Дебиторская задолженность» и «Нераспределённая прибыль».

2. В сравнительных показателях отчёта о финансовых результатах:

-

уменьшить на 9 000 руб. статьи «Валовая прибыль», «Прибыль от продаж» и «Прибыль до налогообложения»;

-

уменьшить на 1 800 руб. статью «Налог на прибыль»;

-

уменьшить на 7 200 руб. статью «Чистая прибыль».

Если ошибка была несколько лет назад и этот период уже не отражается в текущей отчётности, то нужно скорректировать начальное сальдо по соответствующим статьям за самый ранний из представленных в отчёте периодов.

Например, была найдена ошибка в расчётах с поставщиками за 2020 год. В балансе за 2023 год есть три отчётные даты: 31.12.2021, 31.12.2022 и 31.12.2023. Нужно пересчитать статьи по учёту задолженностей на самую раннюю из них — 31.12.2021.

Организации, которые ведут упрощённый бухучёт, могут исправлять существенные ошибки, найденные после утверждения отчётности аналогично несущественным — декабрём отчётного года. Пересчитывать сравнительные показатели им не нужно.

Для удобства представим все варианты исправления бухгалтерских ошибок в виде таблицы.

|

Когда обнаружена ошибка |

Несущественная |

Существенная |

|

До конца отчётного года |

Запись по соответствующим счетам в месяце обнаружения в отчётном году |

|

|

По завершении отчетного года, но до подписания отчётности |

Запись по соответствующим счетам в декабре отчётного года |

|

|

После подписания и сдачи отчётности, но до её утверждения собственниками |

Запись по соответствующим счетам в месяце обнаружения с отнесением на прочие доходы (расходы) текущего периода |

Запись по соответствующим счетам в декабре отчётного года, повторное предоставление во все адреса, куда уже была сдана отчётность с ошибкой |

|

После утверждения отчётности собственниками |

Запись по соответствующим счетам в текущем периоде с отнесением на нераспределённую прибыль (непокрытый убыток); пересчёт сравнительных показателей в отчётности за текущий период* |

* организации с упрощённым учётом имеют право исправлять существенную ошибку, выявленную после утверждения отчётности, аналогично несущественной

Как раскрывать информацию об исправлении ошибок в бухгалтерской отчётности

В пояснительной записке к бухгалтерской отчётности нужно раскрывать следующую информацию (п. 15, 16 ПБУ 22/2010):

1. Суть ошибки: какие показатели искажены, на сколько, по какой причине.

2. Корректировки статей по предшествующим периодам, отраженным в отчётности, если это возможно сделать практически. Если нет возможности определить влияние ошибки на тот или иной предшествующий период, то нужно раскрыть причины этого и указать самый ранний период, за который внесены исправления.

3. При необходимости — сумму корректировки базовой и разводнённой прибыли на акцию.

4. Корректировки вступительного сальдо, если ошибка найдена за период, не отражённый в сравнительных показателях отчётности.

Эти правила распространяются на все организации, включая те, которые ведут упрощённый учёт. В общем случае компании с упрощённым бухучётом могут не оформлять пояснительную записку к бухгалтерской отчётности. Но если такая организация исправляла ошибки в учёте, то придётся составить этот документ.

Что будет, если не исправлять ошибки в бухучёте

За грубые нарушения правил ведения бухучёта штраф для ответственного должностного лица составляет от 5 до 10 тыс. руб. При повторном нарушении должностное лицо оштрафуют на сумму от 10 до 20 тыс руб, или дисквалифицируют на срок от 1 до 2 лет (ст. 15.11 КоАП РФ).

К грубым нарушениям для КоАП относится, например, искажение данных любой статьи бухгалтерской отчётности более, чем на 10% или занижение суммы налога из-за ошибок в учёте более, чем на 10%.

Кроме того, за грубые нарушения правил учёта доходов, расходов и объектов налогообложения предусмотрены штрафы для организации по статье 120 НК РФ:

1. Нарушения правил учёта без занижения облагаемой базы:

-

в течение одного налогового периода — 10 000 руб.;

-

в течение более, чем одного налогового периода — 30 000 руб.

2. Нарушения, которые вызвали занижение облагаемой базы — 20% от неуплаченного налога (взноса), но не менее 40 000 руб.

С точки зрения НК РФ к грубым нарушениям правил учёта относятся:

-

отсутствие первичных документов;

-

отсутствие учётных регистров;

-

систематическое (два или более раза за год) неверное отражение в учёте и отчётности фактов хозяйственной жизни.

Как исправить ошибки прошлых лет в налоговом учёте

От чего зависит порядок исправления ошибок в налоговом учёте

В отличие от бухучёта, для налоговых ошибок нет понятия «существенности». С точки зрения правил исправления ошибки в налоговом учёте можно разделить на три группы:

1. Не повлияли на сумму налога.

2. Привели к недоплате налога.

3. Привели к переплате налога.

Рассмотрим порядок исправления ошибок для каждого из этих вариантов.

Как исправить ошибки, которые не влияют на сумму налога

В общем случае налогоплательщик не обязан исправлять ошибки в декларации, которые не повлияли на сумму налога. Изменение декларации в такой ситуации — это право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Здесь речь идёт о различных опечатках: в отчётном периоде, названии компании, ИНН/КПП, ОКТМО, ФИО руководителя и т.п. Но на практике многое зависит от того, где именно допущена ошибка.

Если ошиблись в периоде или в ИНН, то лучше сдать исправленную форму. В противном случае налоговики, ориентируясь на правильный ИНН в своей базе данных, могут решить, что организация вовсе не сдала декларацию за данный период.

Бывают ситуации, когда исправлять декларацию при технических ошибках будет необходимо. При сдаче отчётности в электронном виде, если ошибки выявят при автоматической контрольной проверке, система не пропустит декларацию. Например — это неверное указание кода ИФНС, в которую сдают отчёт.

При незначительных опечатках, например, в ФИО директора, новый отчёт действительно можно не сдавать. Здесь важно учесть, что каждая «лишняя» уточнённая декларация привлекает внимание налоговиков к компании и повышает риск назначения выездной проверки (п. 4 ст. 89 НК РФ).

Как исправить ошибки, которые привели к недоплате налога

Налогоплательщик обязан исправить ошибки, если выяснилось, что в результате он недоплатил налог. В общем случае следует исправить ошибки в периоде, когда они были совершены и подать уточнённую декларацию (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Для налога на прибыль одна из типичных ошибок — включение части прямых расходов в состав косвенных. Косвенные расходы налогоплательщик может списать в текущем периоде в полном объёме, а прямые он должен включать только в той части, в которой они приходятся на проданную продукцию, товары, выполненные работы или оказанные услуги. Мы рассказывали как разделить прямые и косвенные расходы в налоговом учёте в этой статье.

При УСН налогоплательщики часто признают для налогового учёта расходы, которые не входят в закрытый список, приведённый в п. 1 ст. 346.16 НК РФ.

Кроме занижения суммы платежей в бюджет, подать уточнённую декларацию нужно в следующих случаях:

1. В исходной декларации была указана не вся необходимая информация (п. 1 ст. 81 НК РФ).

2. Налоговики по результатам камеральной проверки направили требование о внесении исправлений в декларацию и налогоплательщик не возражает (п. 3 ст. 88 НК РФ).

Однако налогоплательщик имеет право исправить ошибки, приведшие к занижению налога, в текущем периоде, если период, в котором допущена ошибка, определить невозможно (п. 1 ст. 54 НК РФ). В этом случае уточнённую декларацию подавать не нужно, все корректировки будут учтены в налоговой отчётности за текущий период. Для этого в декларации по налогу на прибыль есть специальная строка 400 приложения 2 к листу 02.

Также не нужно подавать уточнённую декларацию, если налог доначислен в ходе проверки и налоговики по её итогам не потребовали от налогоплательщика сдать новый отчёт (письмо ФНС РФ от 21.11.2012 № АС-4-2/19576).

Пример 5.

Компания из-за неверного распределения расходов между прямыми и косвенными занизила облагаемую базу по налогу на прибыль в третьем квартале 2022 года на 100 тыс. руб.

Ошибка была обнаружена во втором квартале 2023 года. В этом случае нужно провести исправление ошибки в регистре налогового учёта за 3 квартал 2022 года, сдать уточнённые декларации за 9 месяцев 2022 года и за 2022 год в целом, а также доплатить налог на прибыль в сумме 20 тыс руб. и пени.

Теперь предположим, что выявить период, в котором совершена ошибка, не удалось. В этом случае нужно включить 100 тыс. руб. во внереализационные доходы в периоде выявления — в декларацию за 1 полугодие 2023 года и далее в отчёты за 9 месяцев 2023 года и 2023 год.

Как исправить ошибки в налоговом учёте, которые привели к переплате налога

При переплате налога из-за ошибки налогоплательщик в общем случае не обязан подавать уточнённую декларацию, но имеет право это сделать (п. 1 ст. 81 НК РФ).

Такие ошибки часто возникают из-за того, что документы, подтверждающие расходы, приходят с опозданием, уже после закрытия периода и сдачи отчётности. В этом случае налогоплательщик имеет право принять их к учёту в текущем периоде.

Но есть ситуация, когда, по мнению Минфина, при переплате тоже обязательно подать уточнённую декларацию за прошедший период. Это случай, когда в прошедшем периоде из-за занижения расходов налог был переплачен, но в текущем периоде получен убыток (письмо Минфина РФ от 06.04.2020 № 03-03-06/2/27064).

Однако позиция Верховного Суда РФ по этому вопросу отличается от мнения налоговиков. Суд считает, что рассматривать результат расчётов с бюджетом (переплата или недоимка) следует не отдельно в периоде возникновения ошибки или в периоде корректировки, а в целом за все время с момента возникновения ошибки до даты корректировки. Если за указанный период в целом налог был переплачен, то исправлять ошибку можно в периоде обнаружения (определение ВС РФ от 12.04.2021 № 306-ЭС20-20307). Суды при рассмотрении подобных ситуаций в дальнейшем будут ориентироваться на позицию ВС РФ.

Ещё один особый случай относится к упрощёнке с объектом «Доходы». При этом спецрежиме налогоплательщик может уменьшить сумму налога на страховые взносы. Если он забыл это сделать ранее, то провести корректировку текущим периодом нельзя, так как уменьшить налог можно только за тот период, когда взносы были фактически уплачены. В этом случае для корректировки переплаты по налогу обязательно нужно будет подать уточнённую декларацию за прошедший период.

Как сдавать уточнённую налоговую декларацию и урегулировать расчёты по налогу

В общем случае НК РФ не регламентирует сроки предоставления уточнённой налоговой декларации. Есть только одно исключение. Если налоговики затребовали исправленную декларацию в рамках камеральной проверки, то её необходимо сдать в течение пяти дней после получения требования (п. 3 ст. 88 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 000 руб (п. 1 ст. 129.1 НК РФ).

В любом случае уточнённую декларацию нужно подать в ту ИФНС, где налогоплательщик зарегистрирован сейчас, вне зависимости от того, в какую инспекцию была подана первичная декларация. Сдавать новую декларацию нужно по той же форме и тем же способом, что была сдана первичная.

В новой декларации нужно заполнить все разделы, а не только те, в которых допущены ошибки. Суммы должны быть полные, а не разница между ошибочными и верными.

Номер корректировки на титульном листе нужно указывать, исходя из того, что первичная декларация имеет номер «0». У первой исправленной декларации будет номер «1», если потребуются еще исправления за тот же период, то номер «2» и т.д. В случае, если на момент выявления ошибки декларация за исправляемый период ещё не подана, то отчёт с верными данными нужно сдать, как первичный, с номером «0».

Чтобы не было вопросов от налоговиков, можно вместе с исправленной декларацией сразу предоставить пояснения, хотя формально такой обязанности у налогоплательщика нет. В общем случае пояснения можно составить в свободной форме, но для НДС есть специальный электронный формат (письмо ФНС РФ от 16.12.2016 № ММВ-7-15/682@).

Если по результатам исправления потребуется доплатить налог, то перед тем, как подать уточнённую форму, нужно сначала пополнить единый налоговый счёт (ЕНС). Переплата по ЕНС на момент подачи уточнённой декларации должна покрывать сумму неуплаченного налога и пени.

Если после подачи новой декларации сформируется положительное сальдо по ЕНС, то налогоплательщик может вернуть переплату (ст. 79 НК РФ) или зачесть её в счёт других платежей, своих или иного лица (ст. 78 НК РФ).

С 2023 года в связи с введением ЕНС не действует трёхлетнее ограничение на возврат или зачёт переплаты. Но речь идёт только о платежах, перечисленных после 01.01.2020 года. Излишне уплаченные до этой даты налоги и взносы не вошли в начальное сальдо по ЕНС на 31.12.2022. Поэтому вернуть эти суммы в 2023 году или позднее просто по заявлению не получится.

Чтобы вернуть налоги, уплаченные до 2020 года, налогоплательщик должен доказать в суде, что узнал о переплате позднее и этого момента ещё не прошло три года.

Что будет, если не исправлять ошибки в налоговом учёте

За искажение данных налогового учёта предусмотрена ответственность по статье 120 НК РФ. Это штраф до 30 тыс. руб., либо в размере 20% от суммы неуплаченного налога, если в результате нарушения была занижена налоговая база.

За неуплату или неполную уплату налогов или других обязательных платежей установлена ответственность по статье 122 НК РФ:

1. Штраф в размере 20% от неуплаченной суммы, если нарушение допущено неумышленно.

2. Штраф в размере 40% от недоимки — при наличии умысла. Например, если налогоплательщик использовал для снижения облагаемой базы «схемы» с участием фирм-однодневок.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KKCXg

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление — на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).

4. Выявленные ошибки и их последствия подлежат обязательному исправлению.

5. Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

6. Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

7. Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном пунктом 6 настоящего Положения. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

(п. 7 в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

8. Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, исправляется в порядке, установленном пунктом 6 настоящего Положения. При этом в исправленной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

9. Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 настоящего Положения, без ретроспективного пересчета.

(абзац введен Приказом Минфина России от 08.11.2010 N 144н, в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

(см. текст в предыдущей редакции)

10. В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

11. В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов.

12. В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен.

13. Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период.

14. Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

Исправление ошибок в учёте — взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 17407

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) — первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

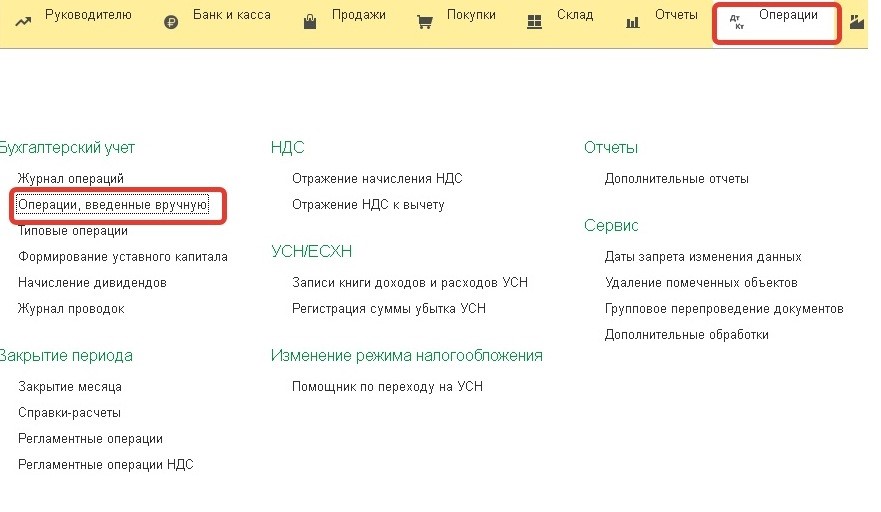

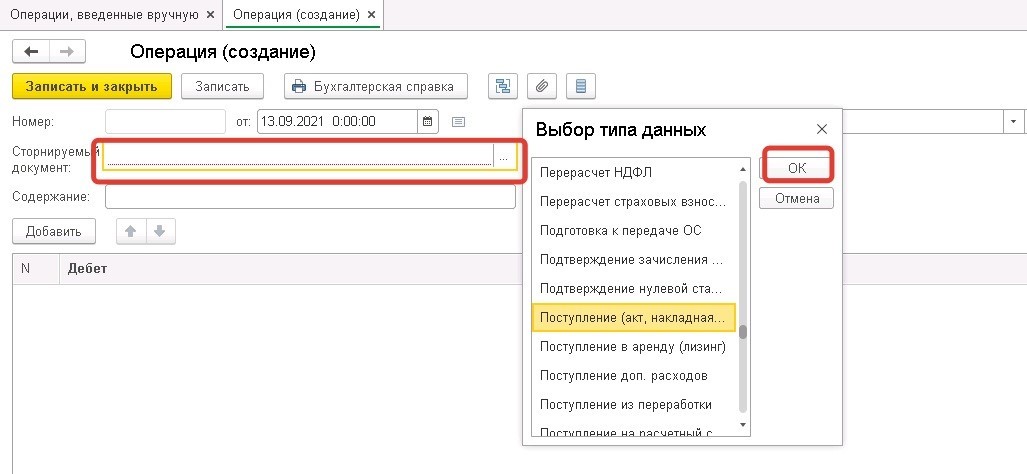

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

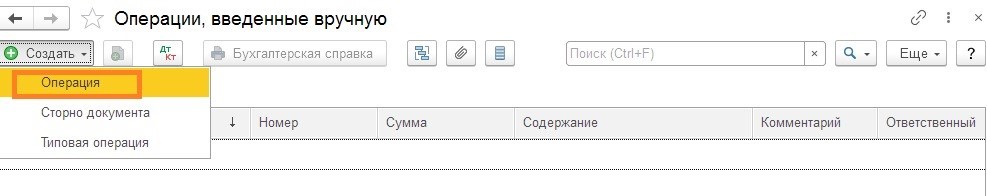

Нажимаем кнопку «Создать»

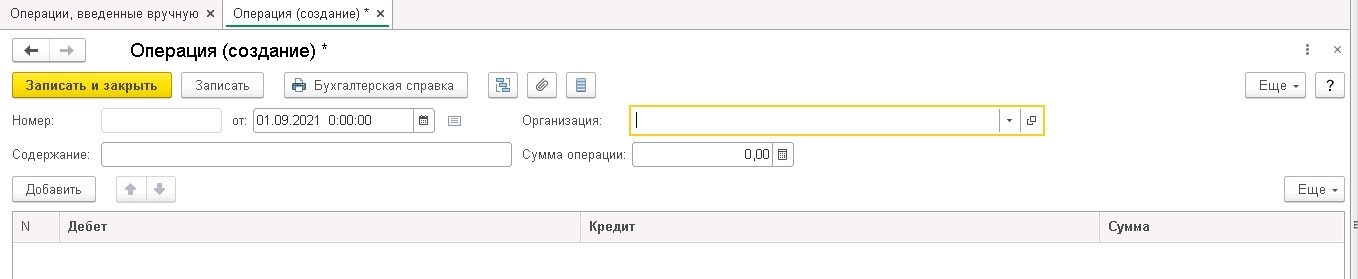

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

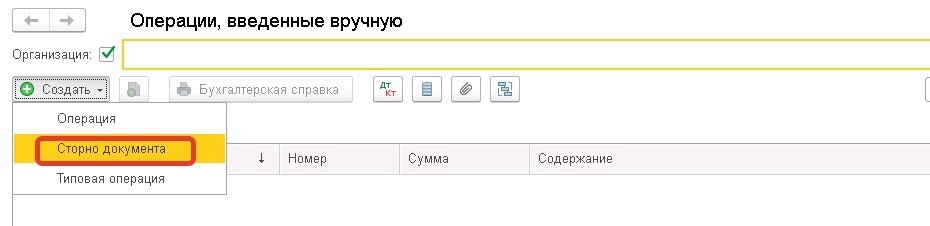

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. — если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. — если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. — если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет — если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов