Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

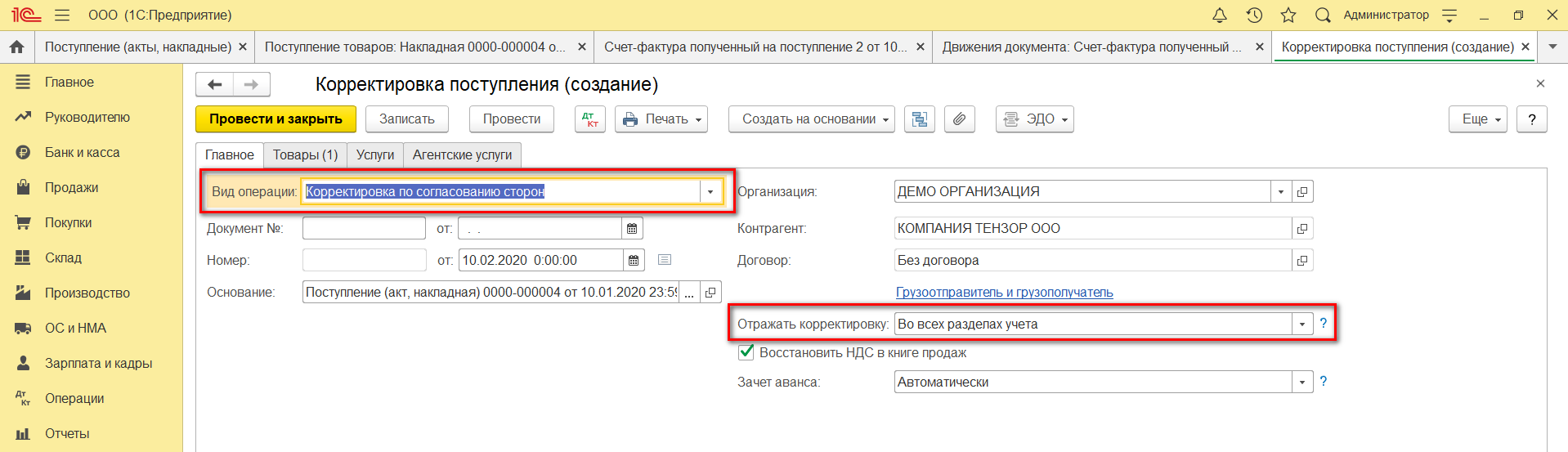

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

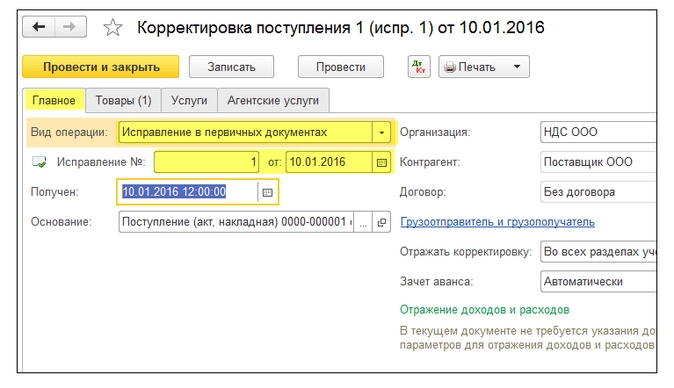

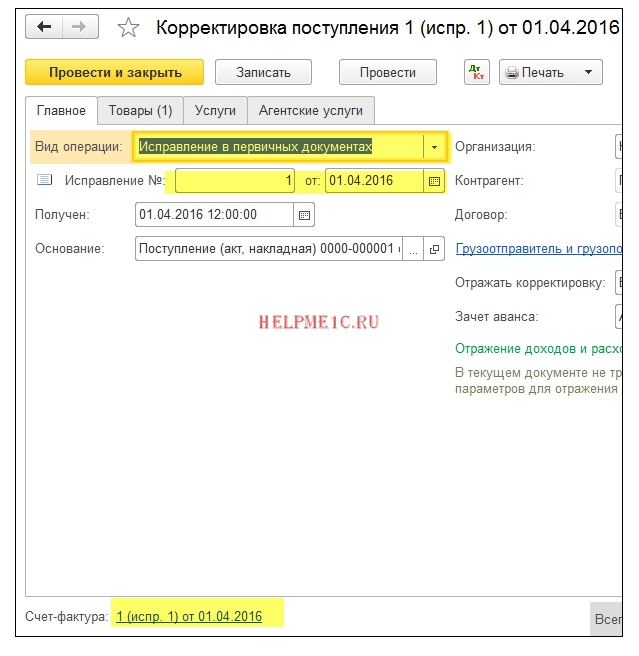

Особенности заполнения:

- вкладка Главное – основные настройки;

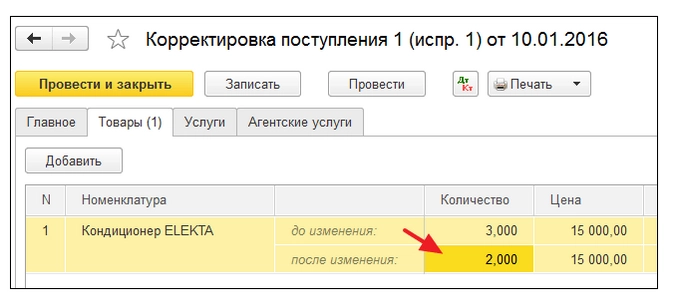

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

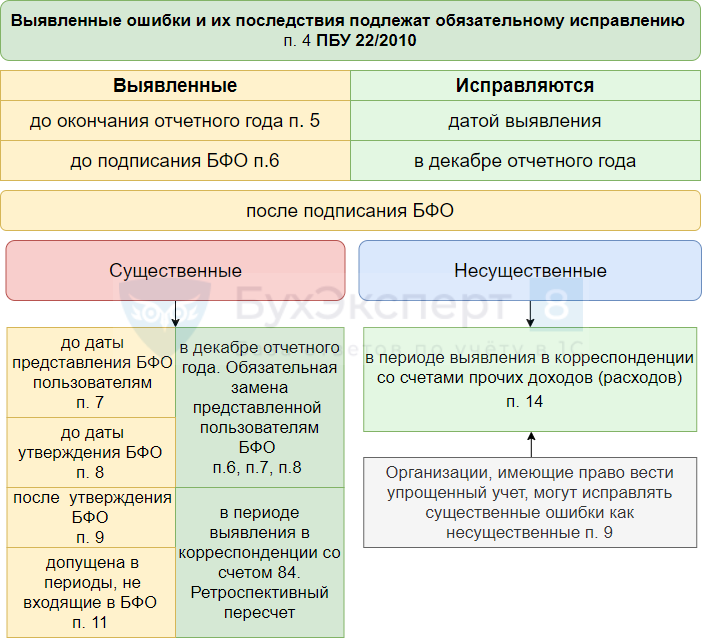

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

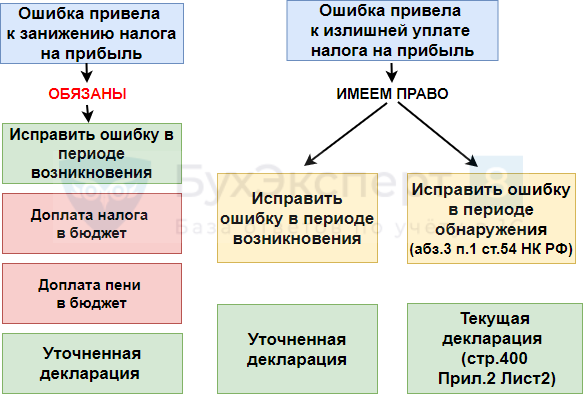

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

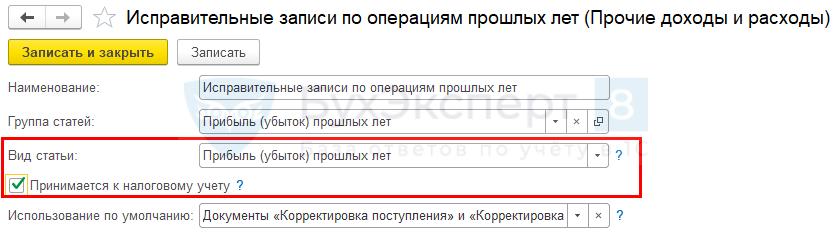

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

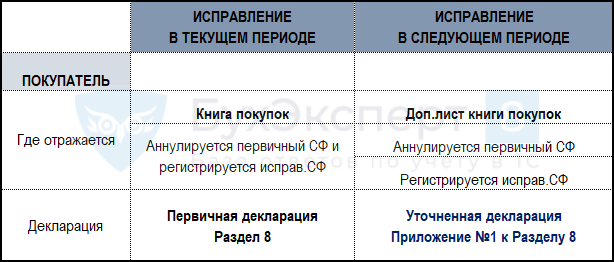

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

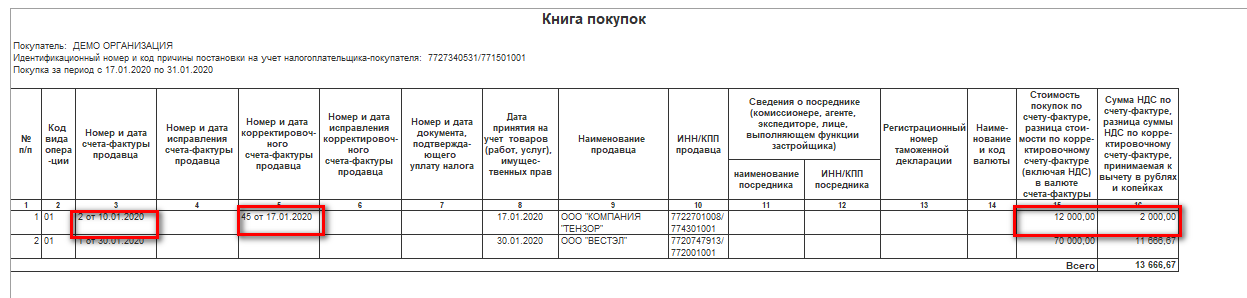

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

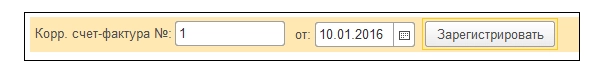

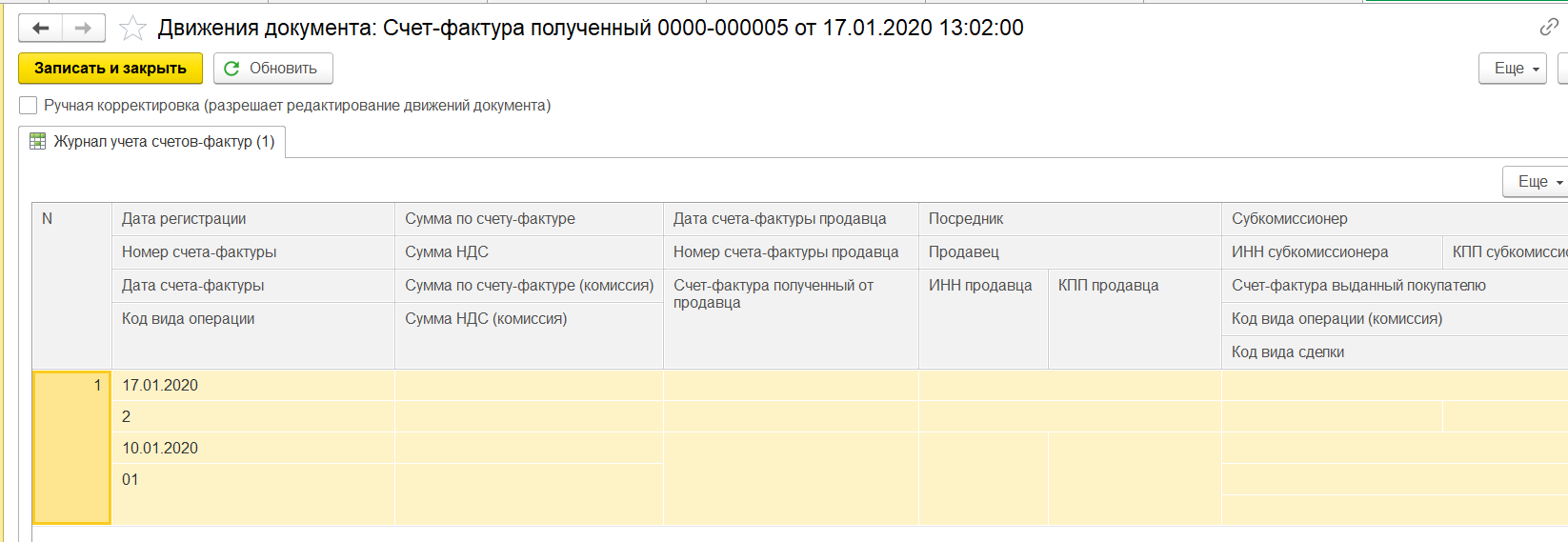

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

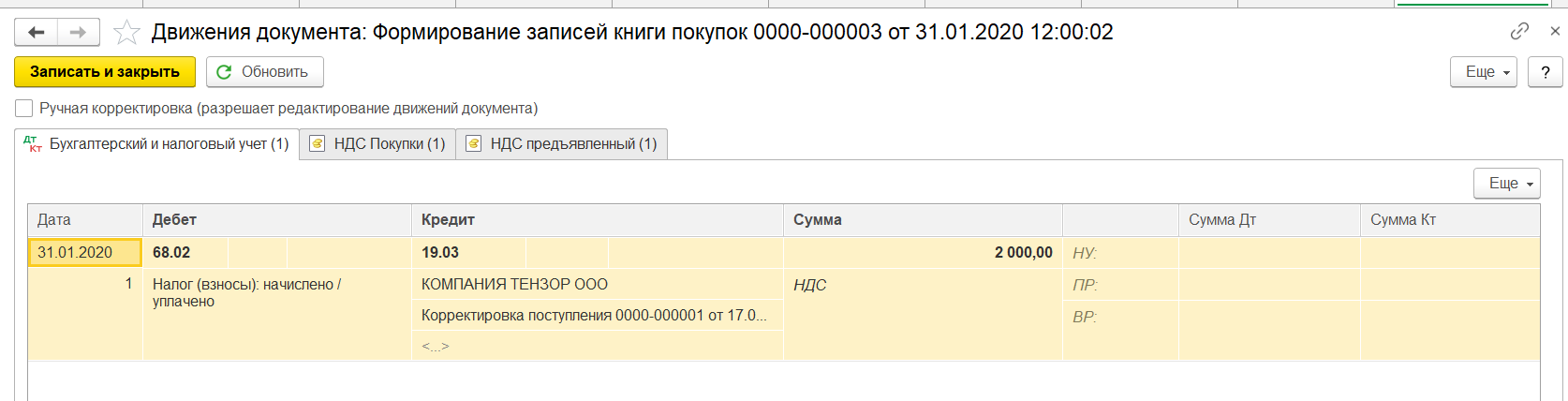

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

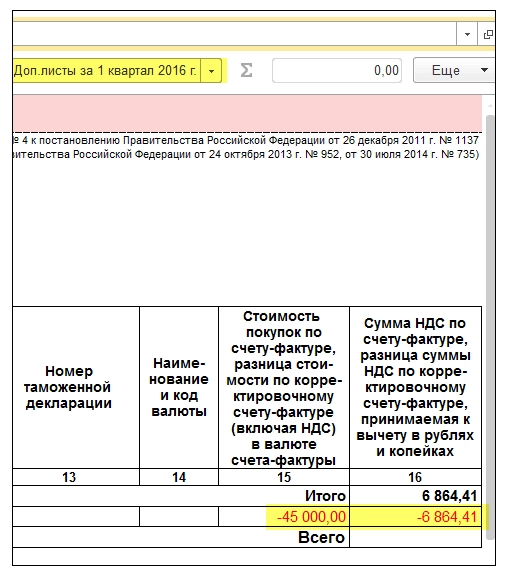

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Опубликовано 06.12.2016 10:19

- Автор: Administrator

- Просмотров: 254334

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

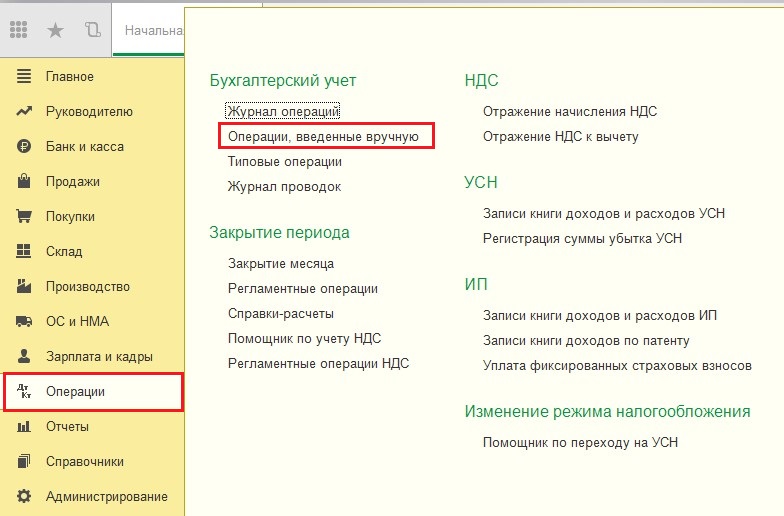

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

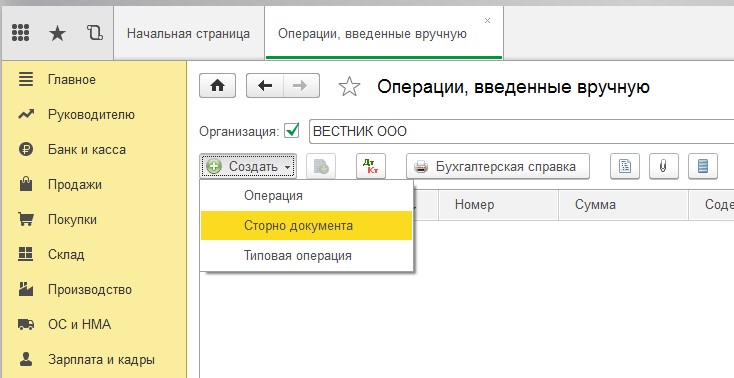

Создаем новый документ с видом операции «Сторно документа».

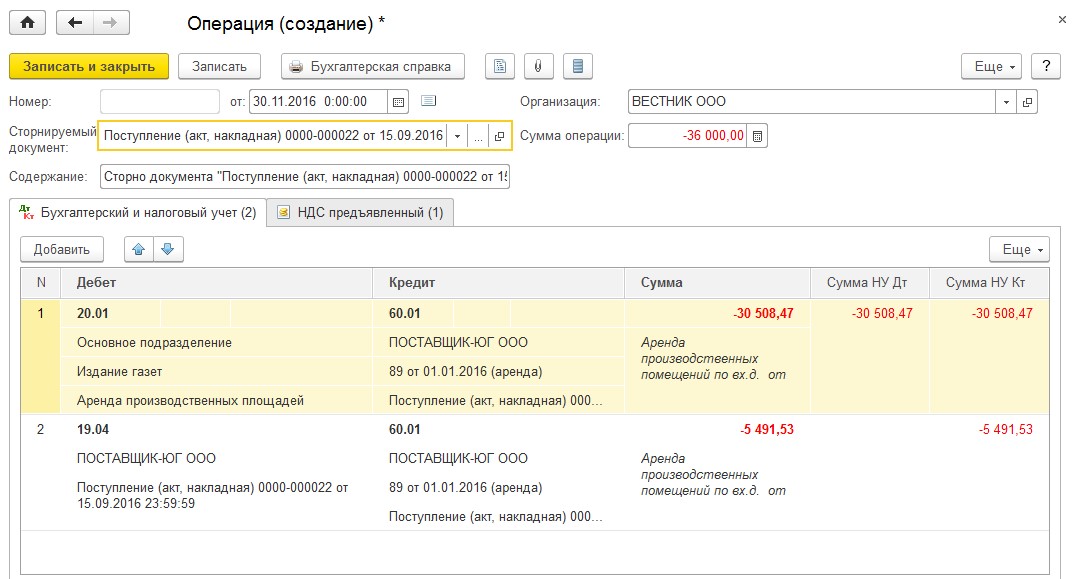

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

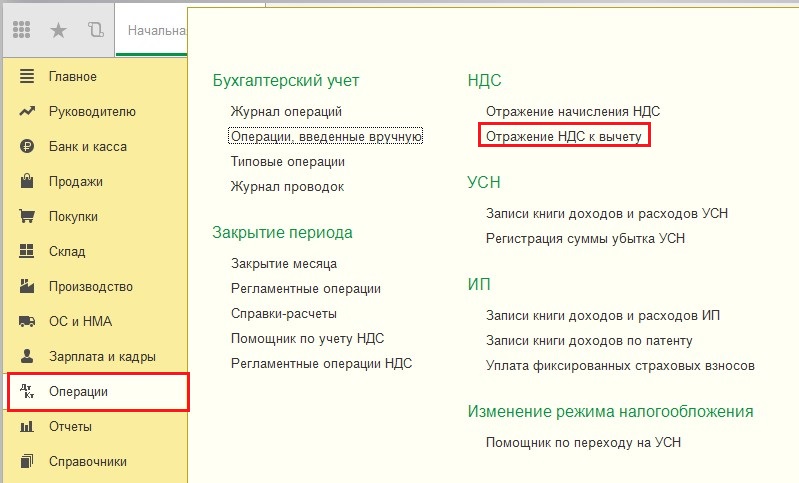

Но для аннулирования записи книги покупок данной операции недостаточно, необходимо создать еще один документ, который называется «Отражение НДС к вычету» и также находится на вкладке «Операции».

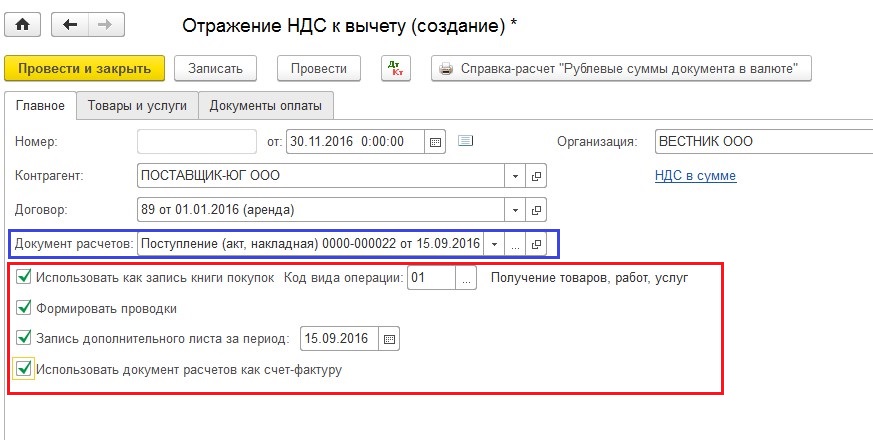

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

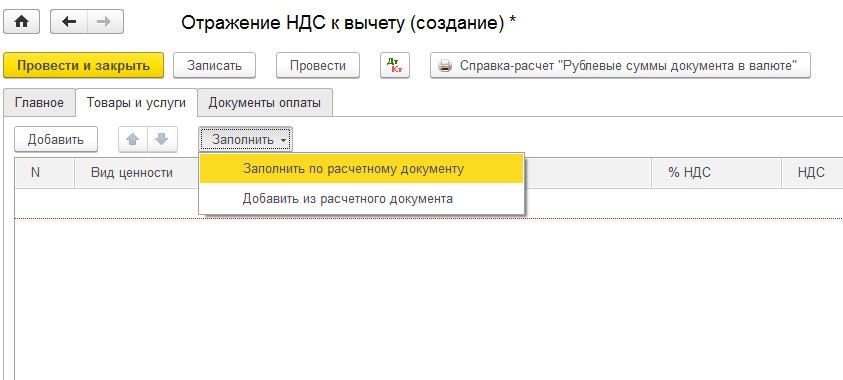

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

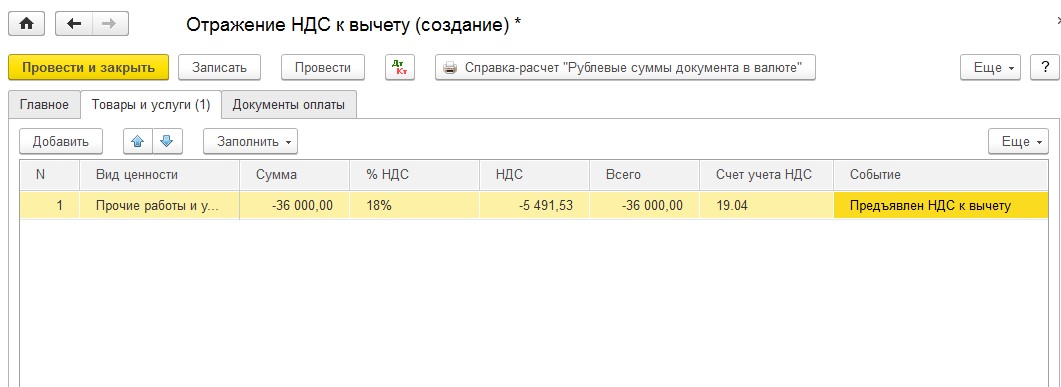

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

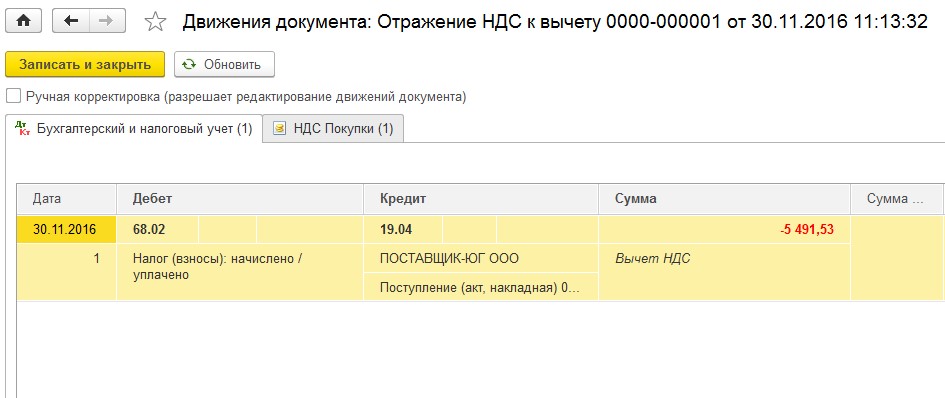

Проводим документ и смотрим проводки

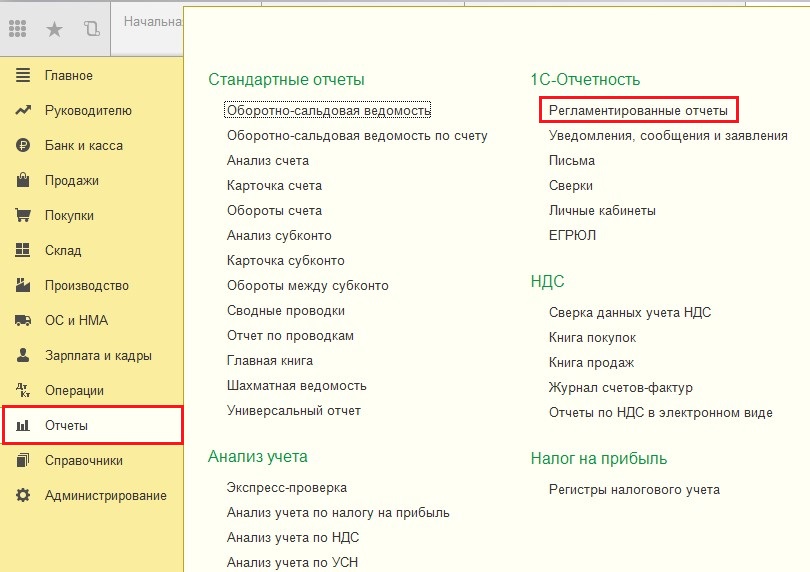

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

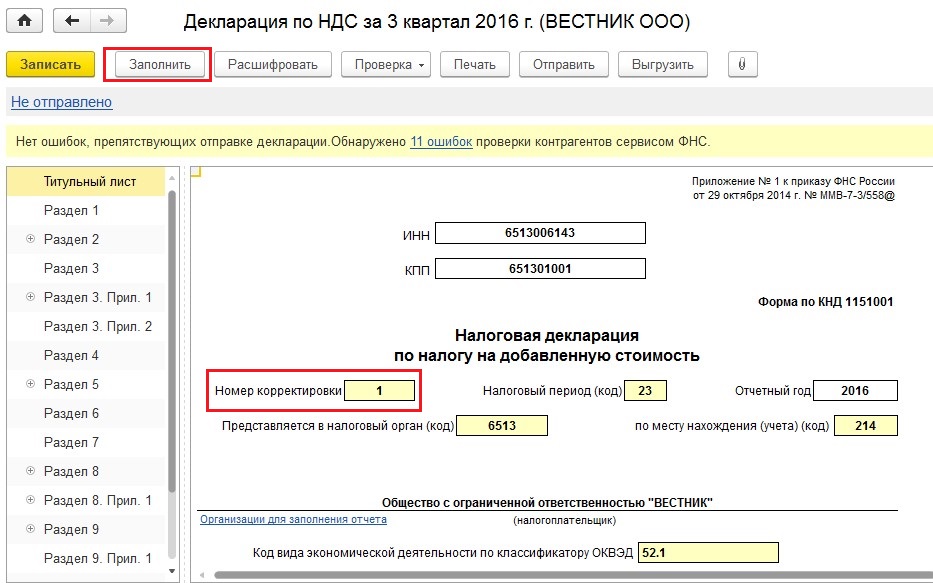

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

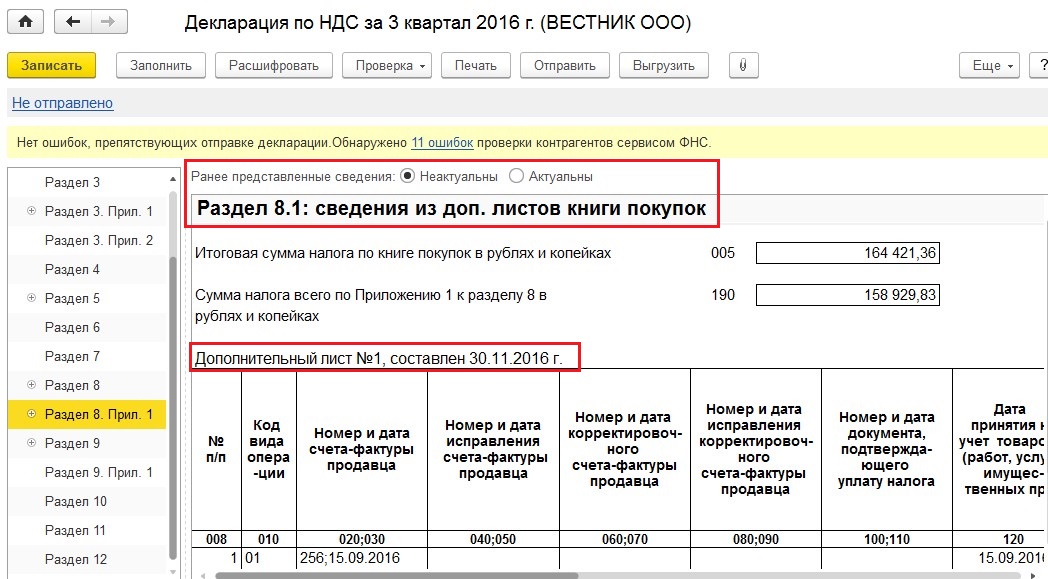

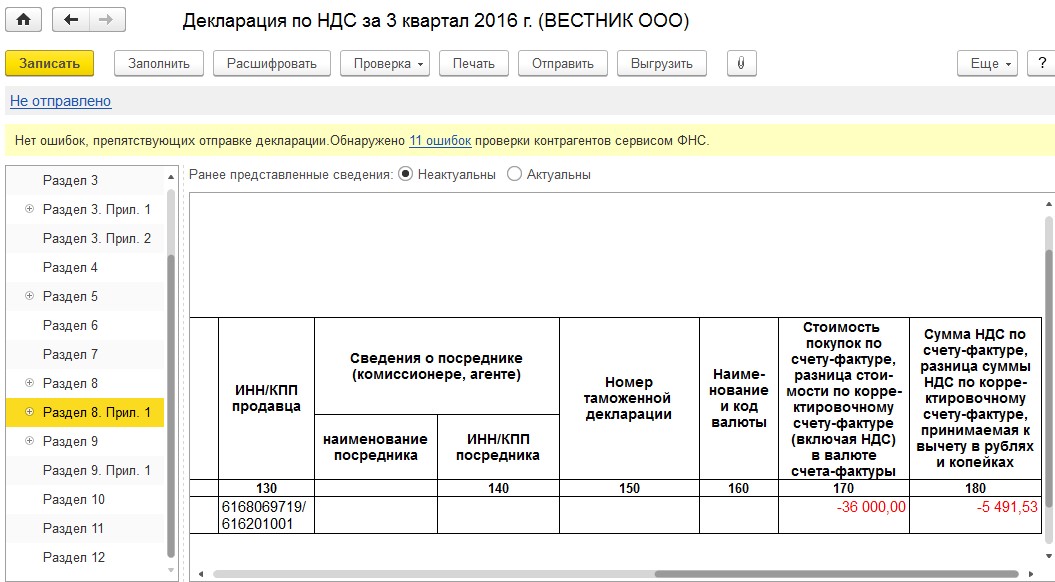

Информация о произведенной корректировке должна быть отражена в Разделе 8 прил. 1

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов. Вы будете уверены в своих знаниях и отработаете навыки на практике для работы без ошибок.

Смотрите бесплатный урок и записывайтесь!

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

-

опечатки,

-

неверные реквизиты,

-

перепутаны налоговые ставки.

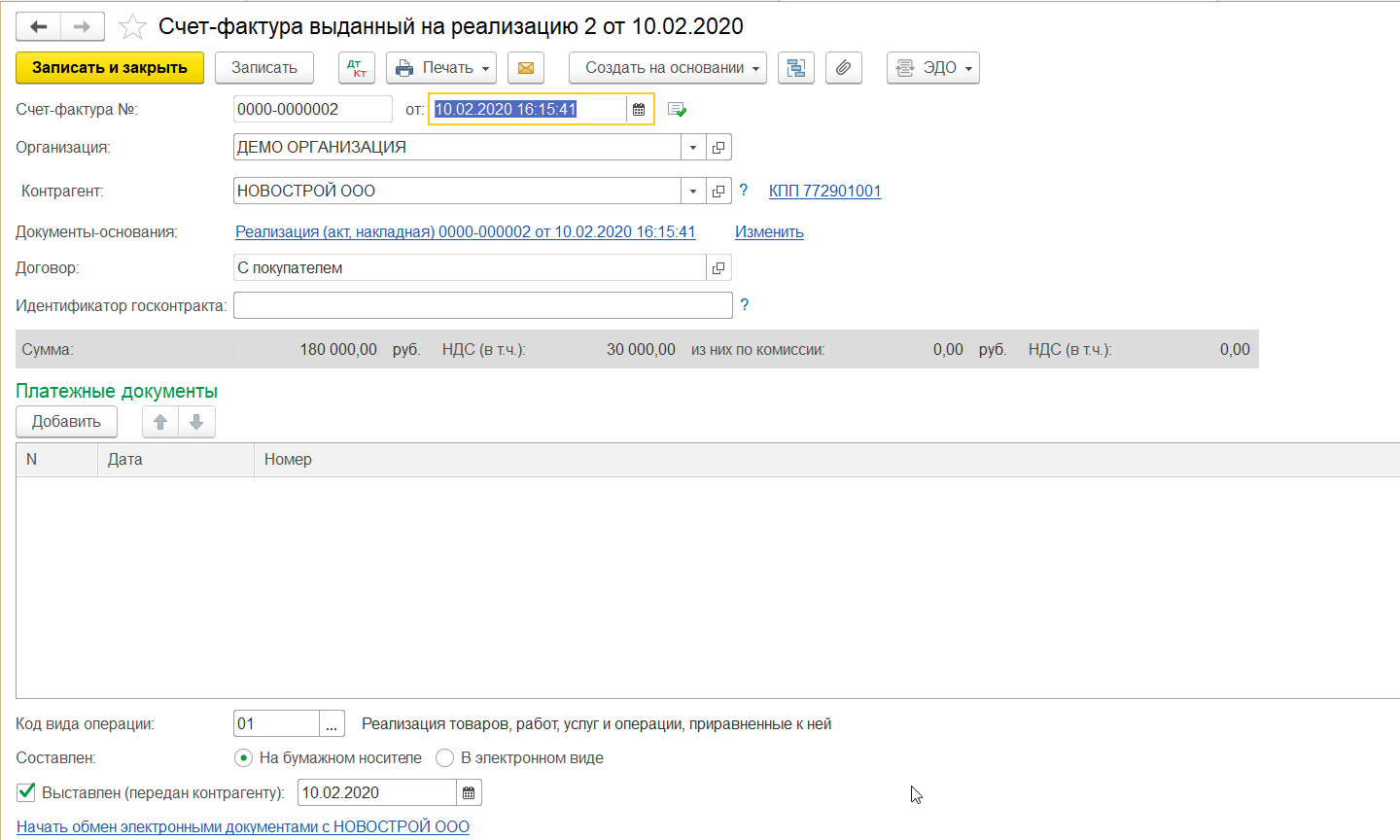

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

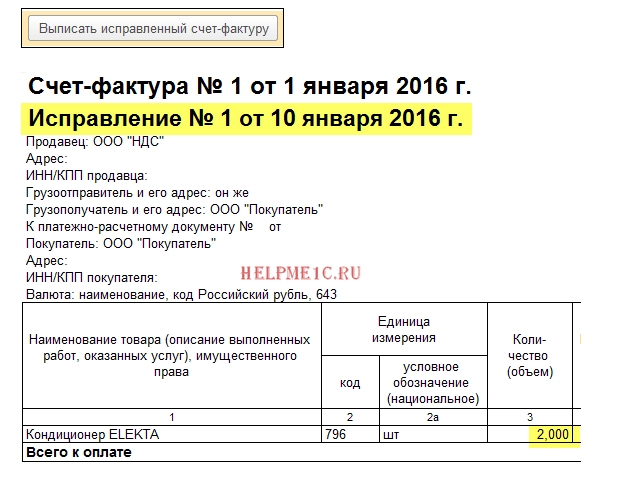

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

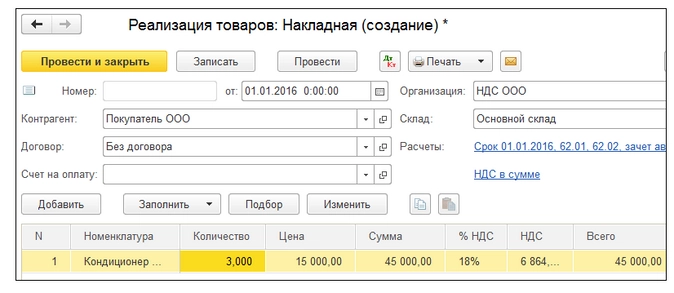

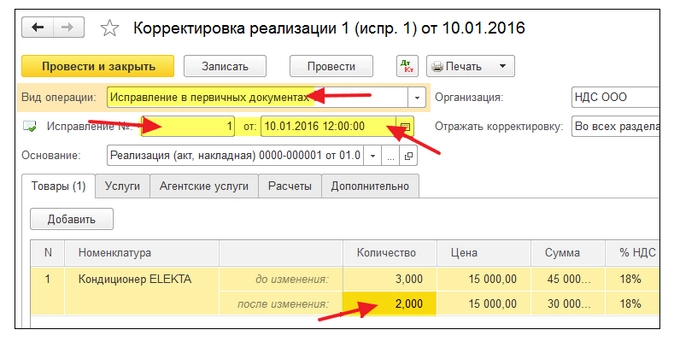

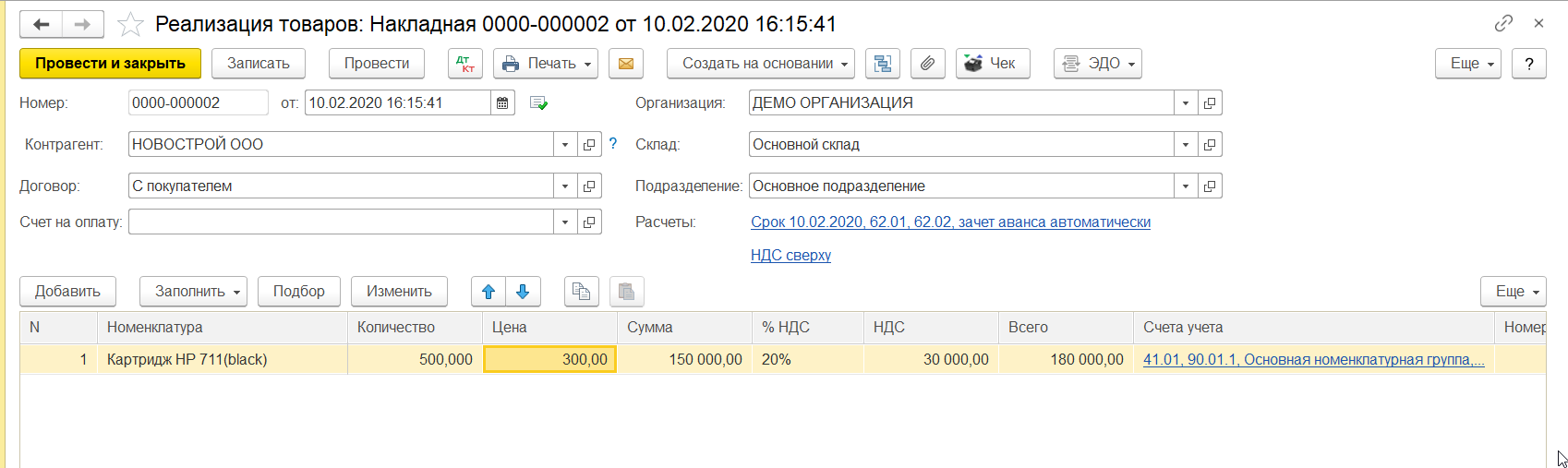

01.01.2016 мы (ООО «НДС») отгрузили ООО «Покупатель» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

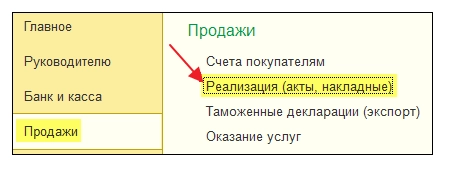

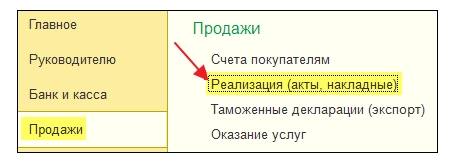

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Создаём и заполняем новый документ «Реализация (товары)»:

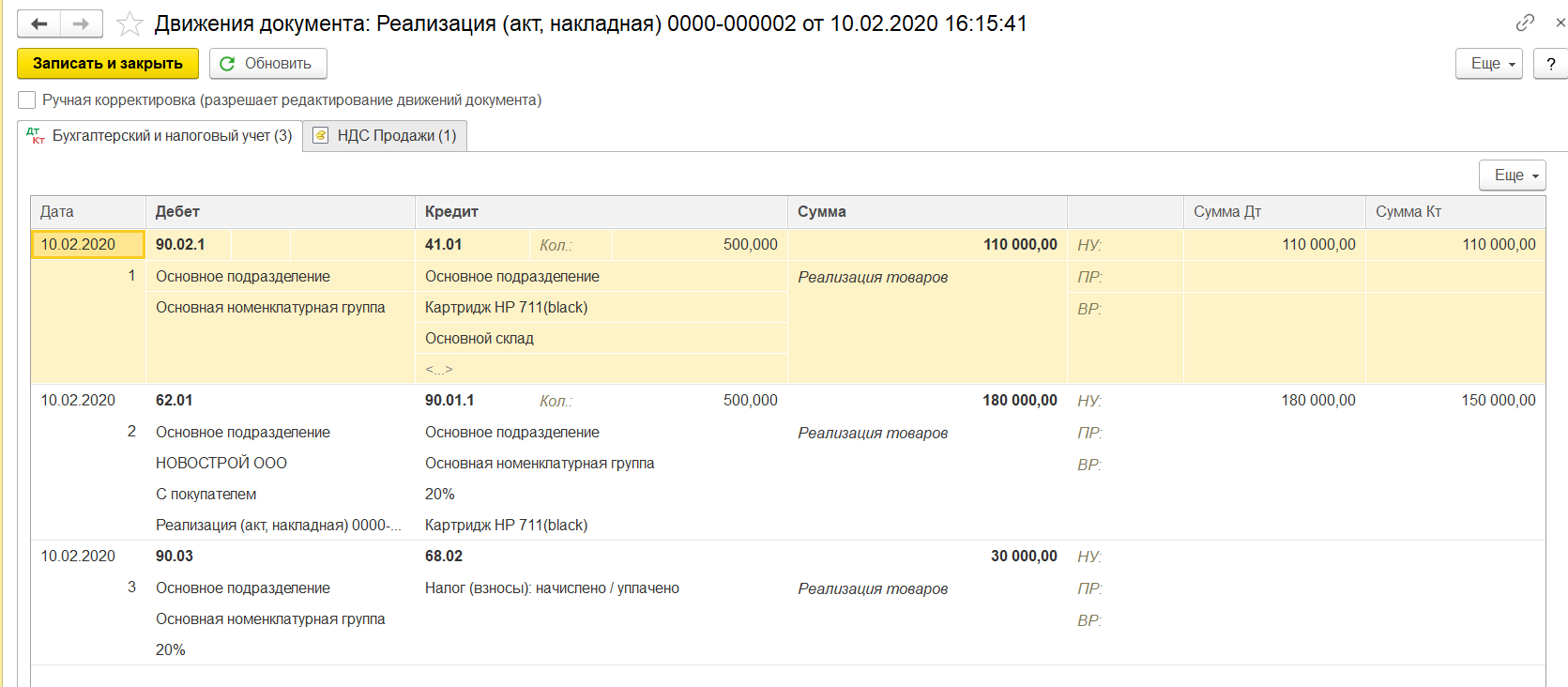

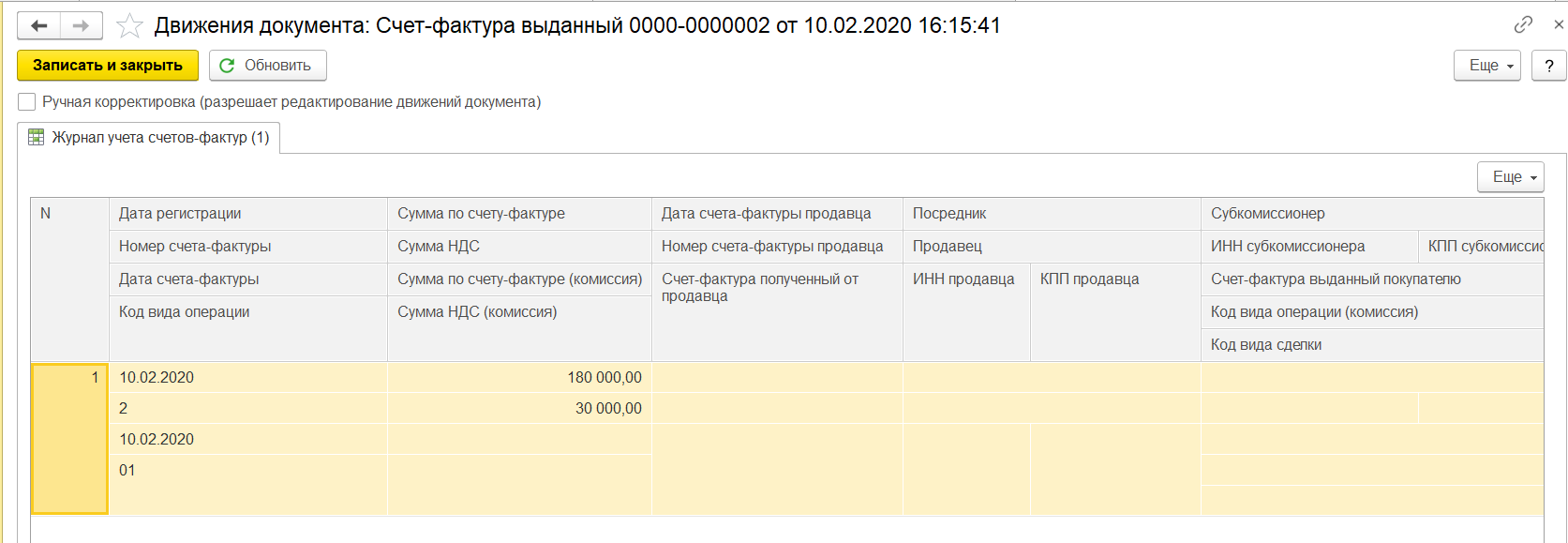

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

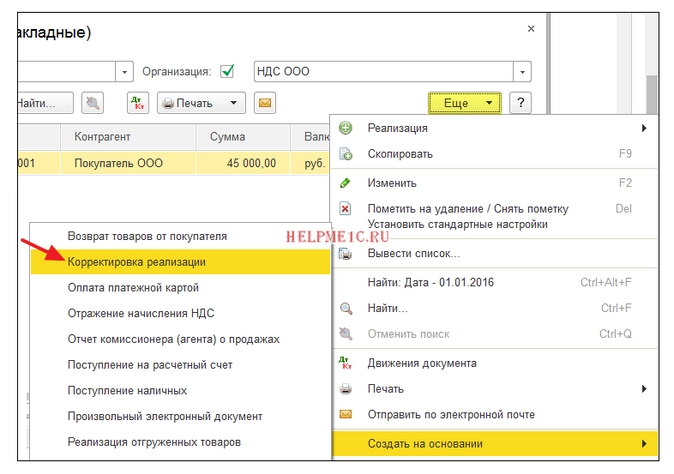

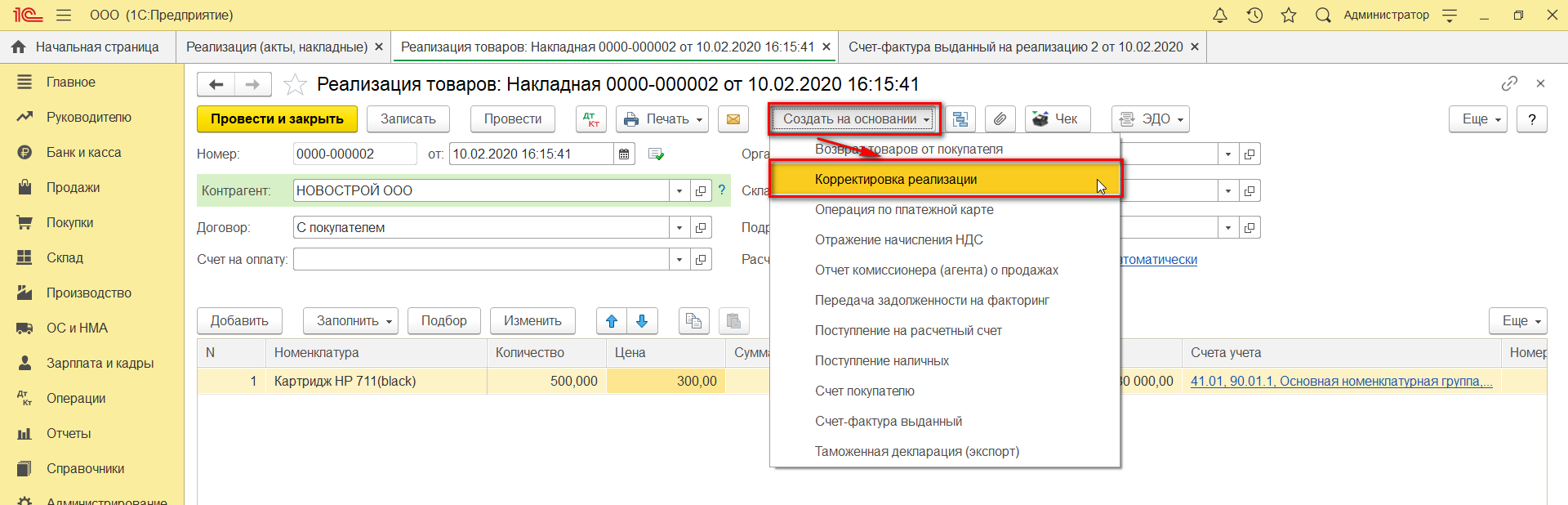

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

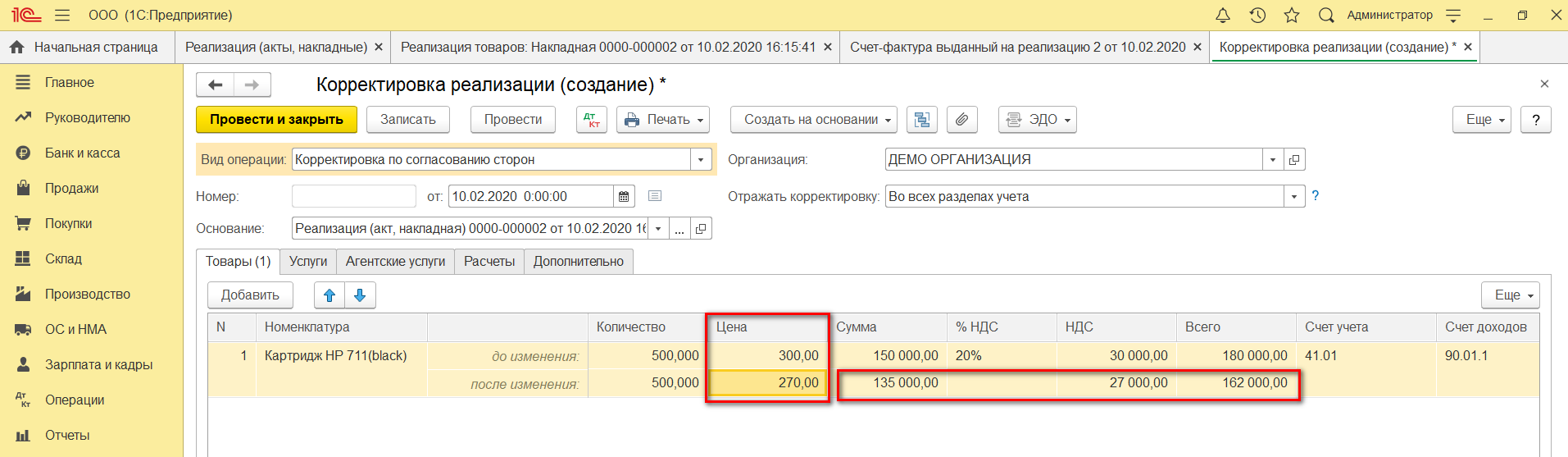

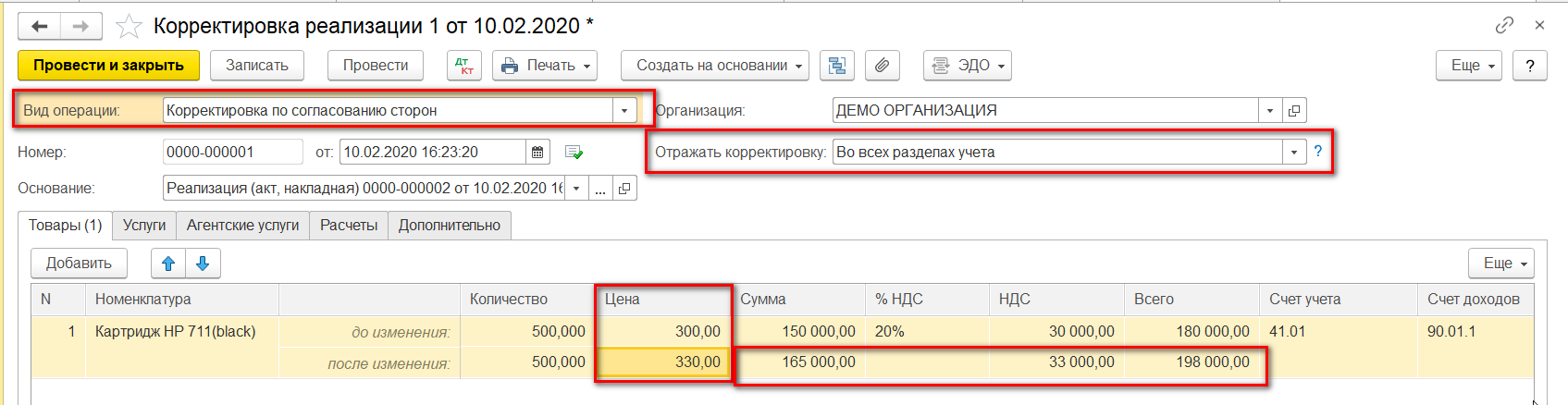

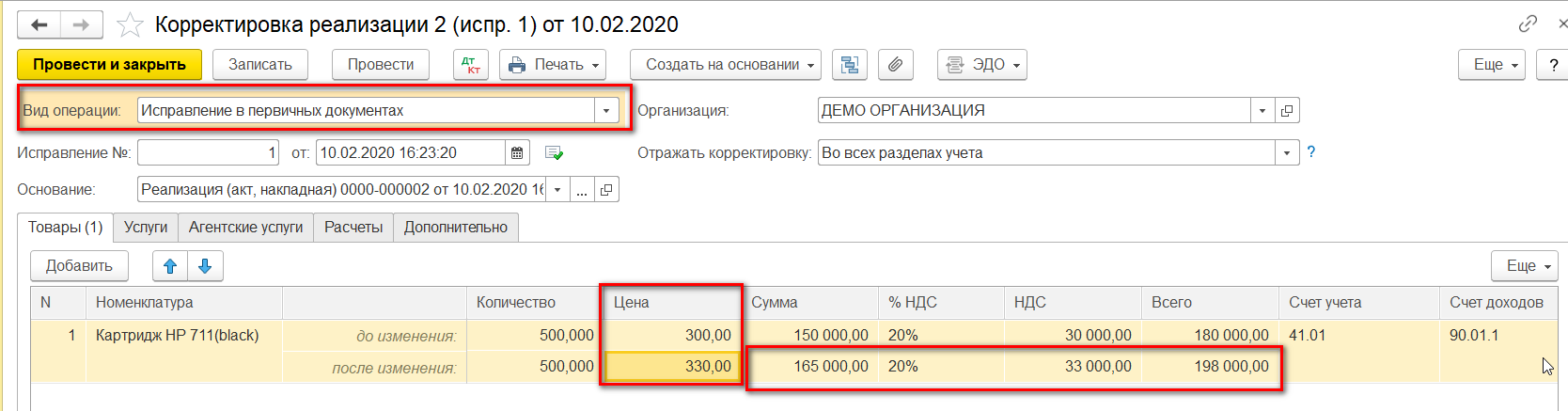

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

-

Вид операции «Исправление в первичных документах».

-

Исправление №1 от 10.01.2016.

-

Количество 2.

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

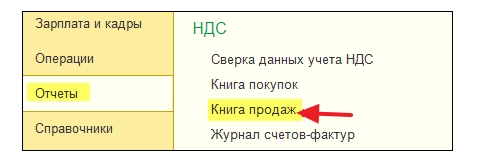

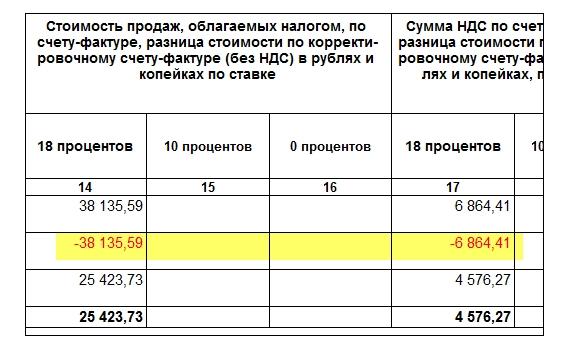

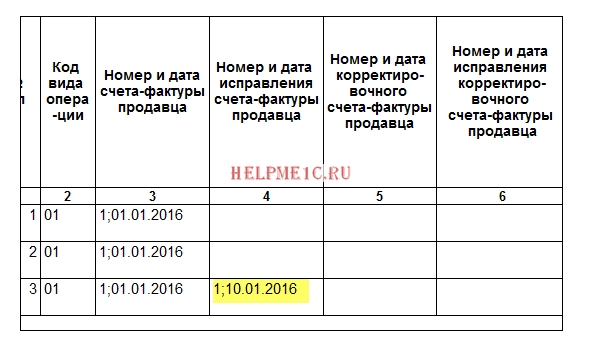

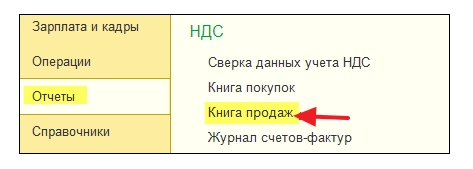

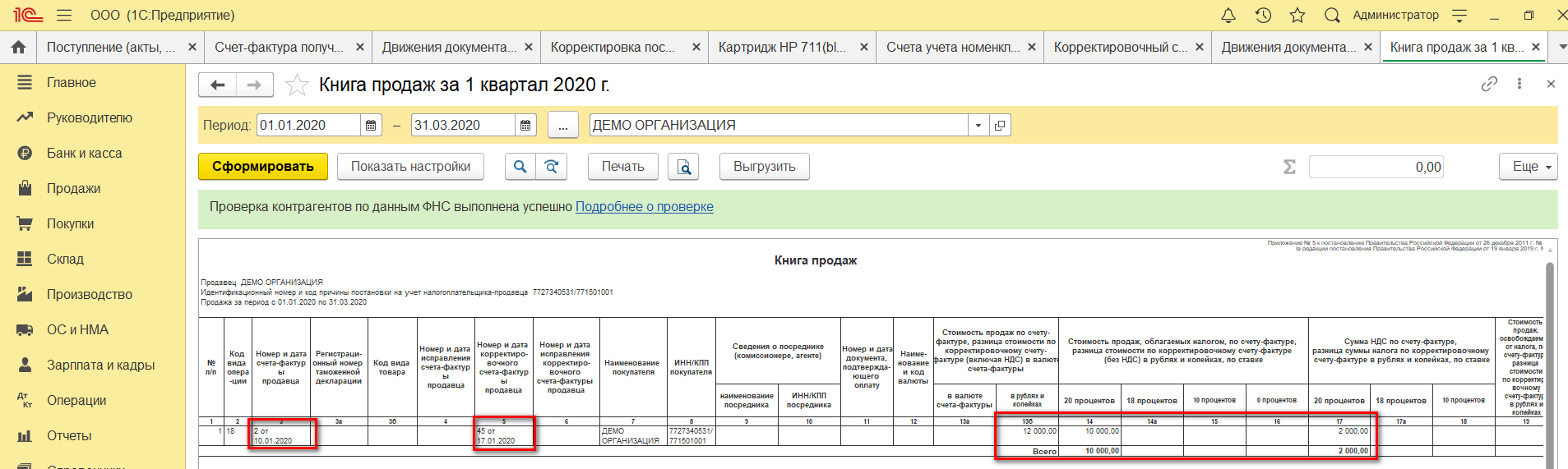

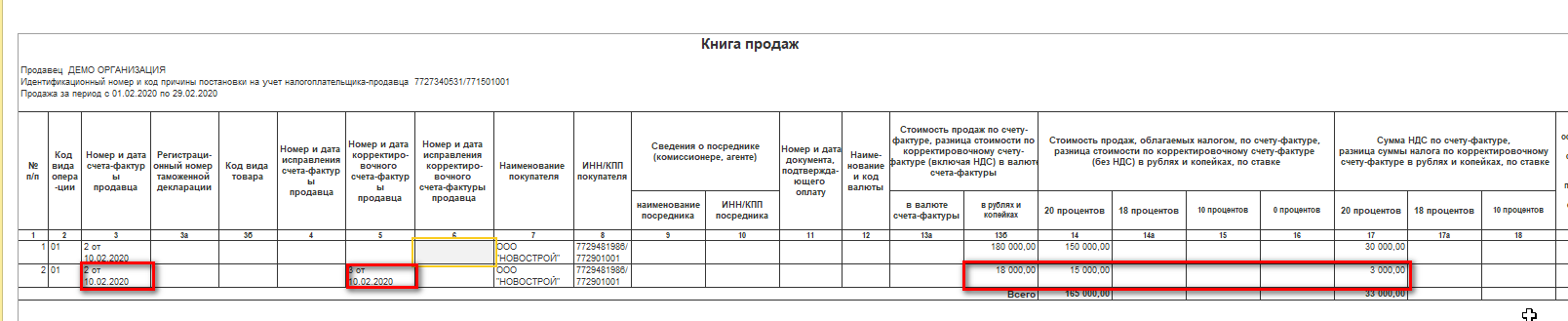

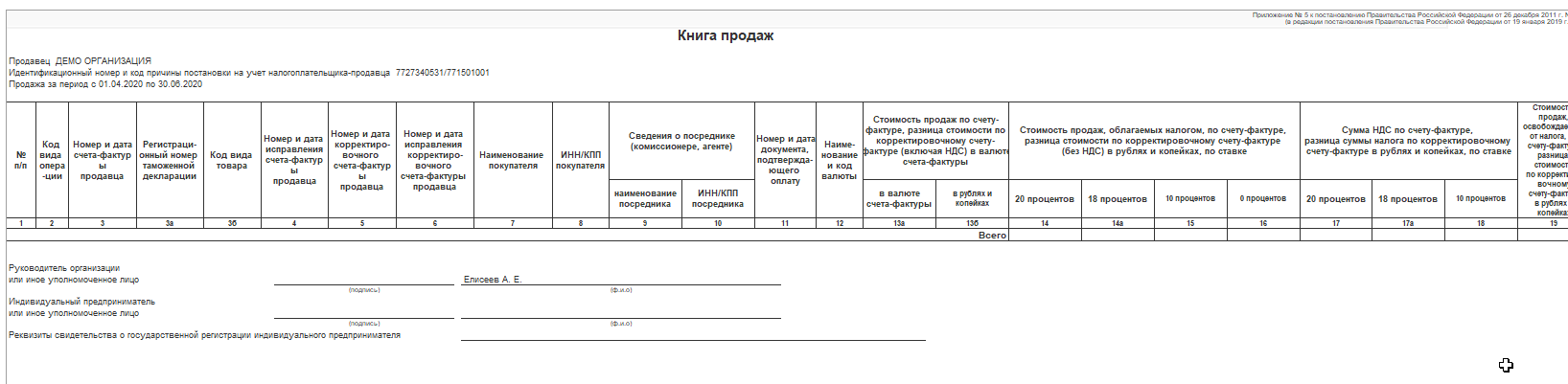

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

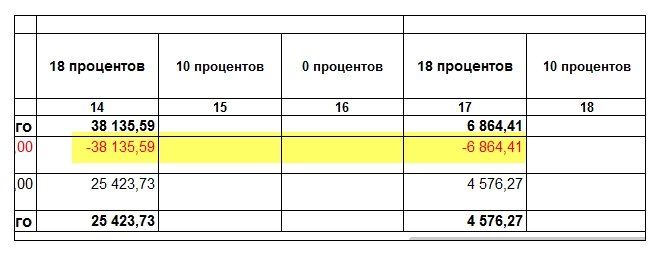

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

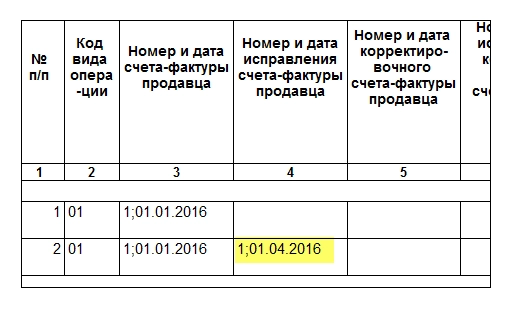

При этом там же указаны номер и дата исправления:

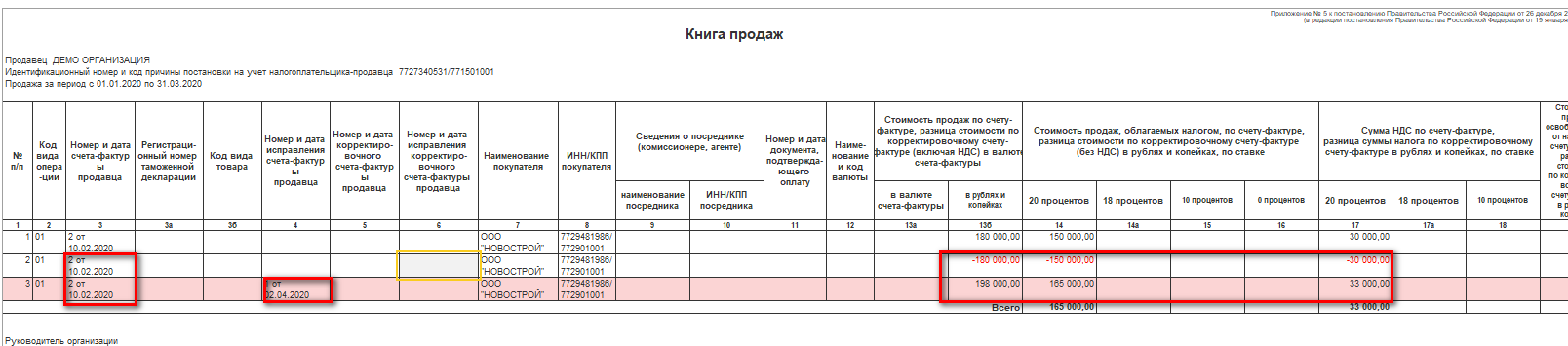

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

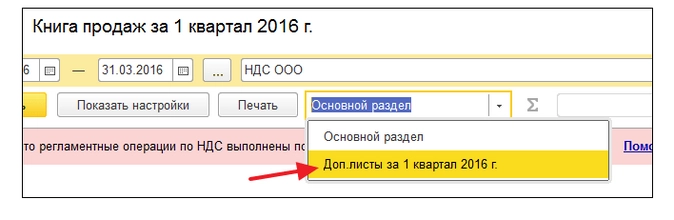

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

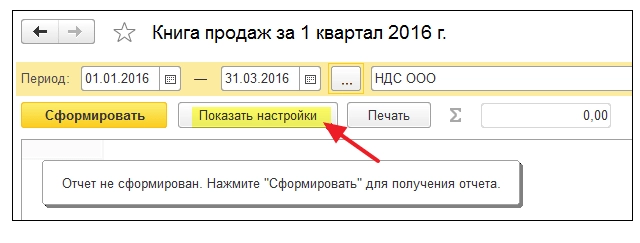

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

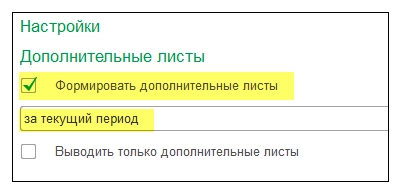

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО «НДС») получили от ООО «Поставщик» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

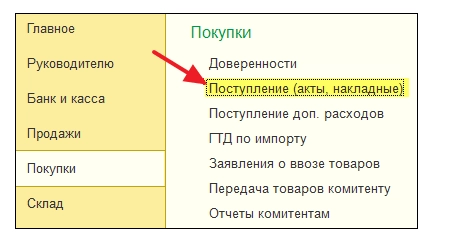

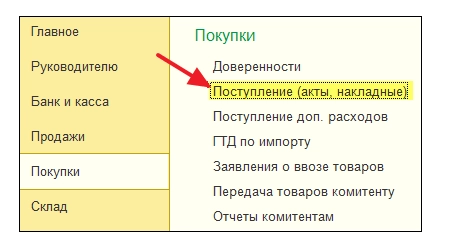

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

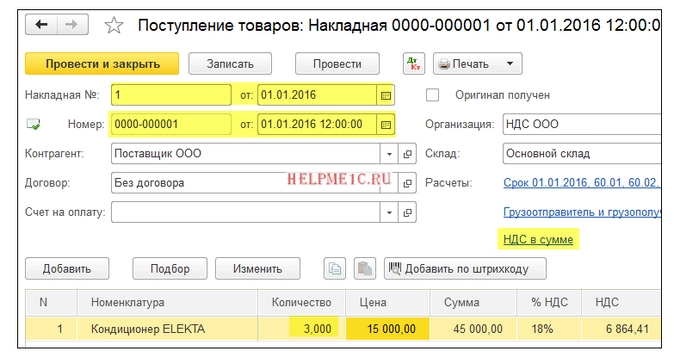

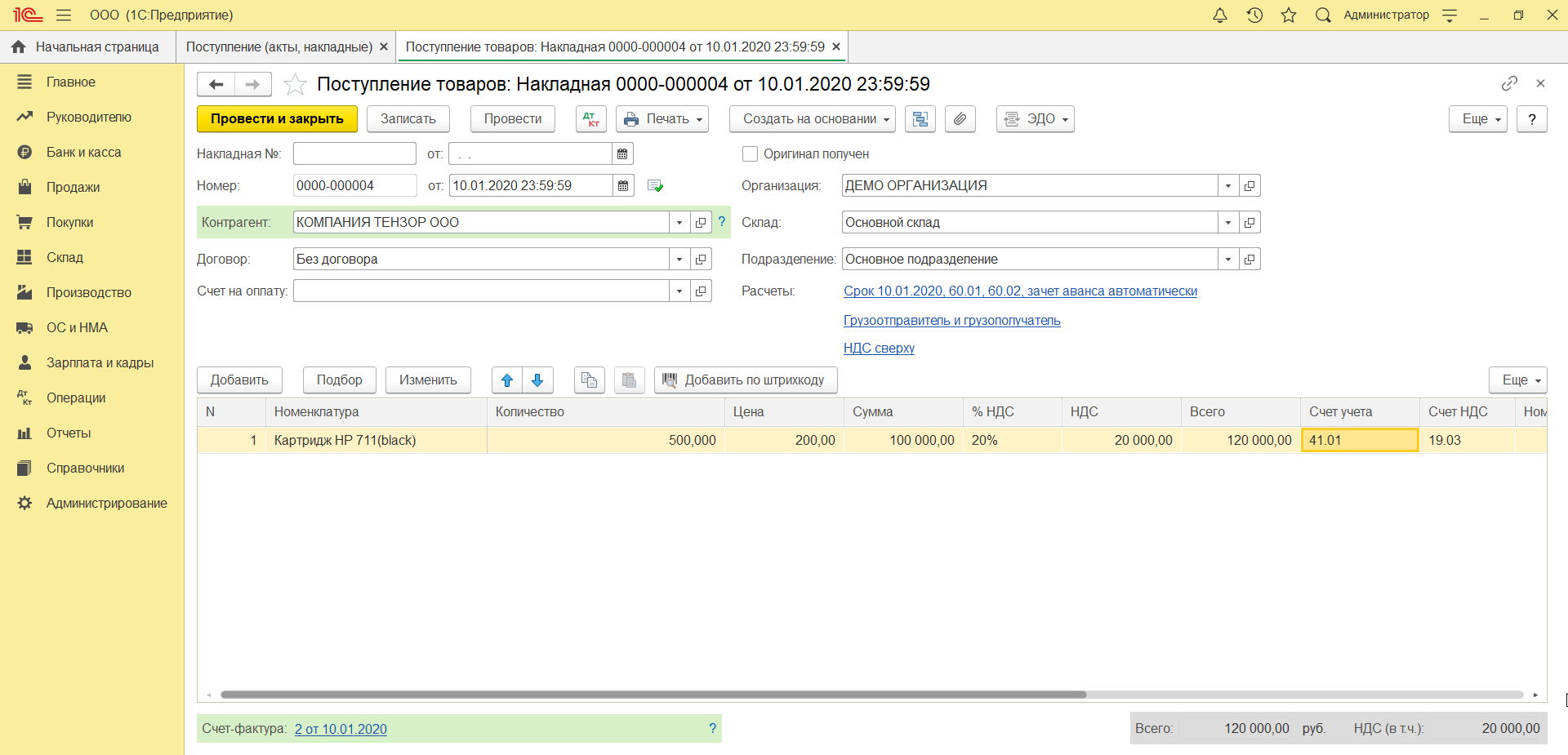

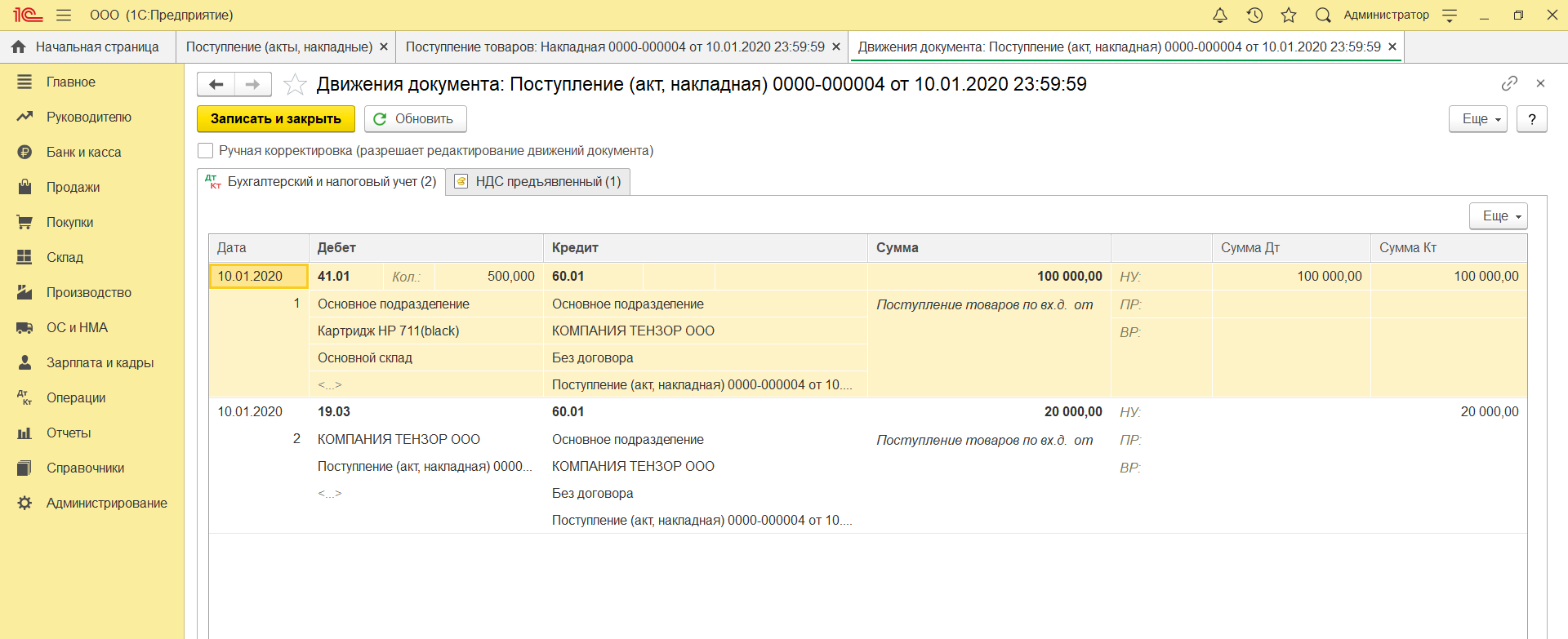

Создаем и заполняем новый документ «Поступление (товары)»:

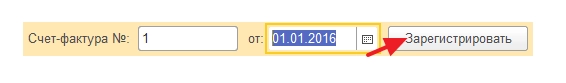

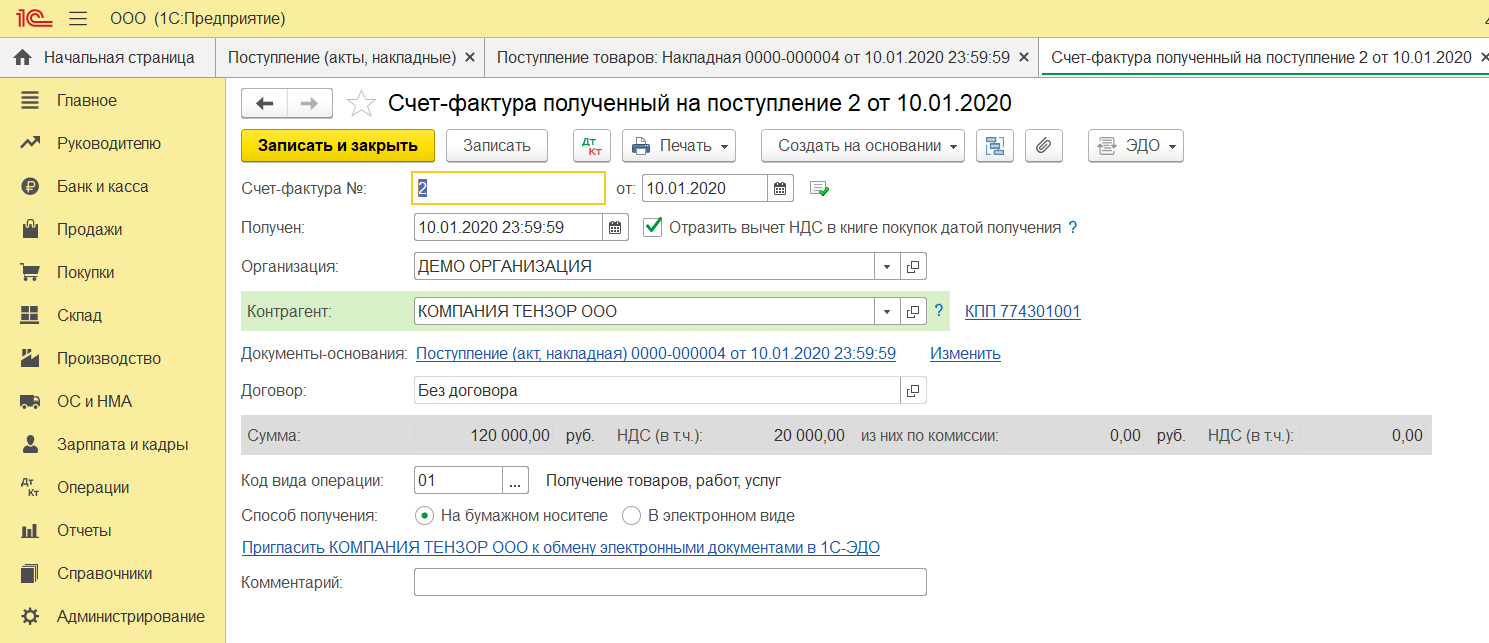

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

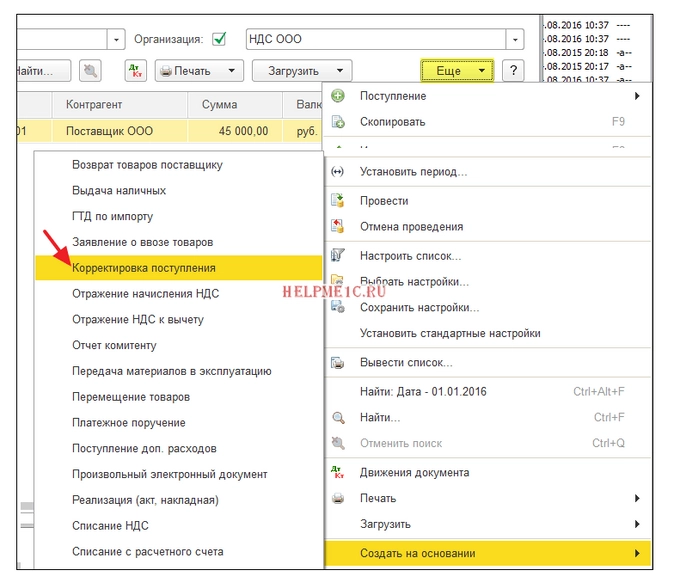

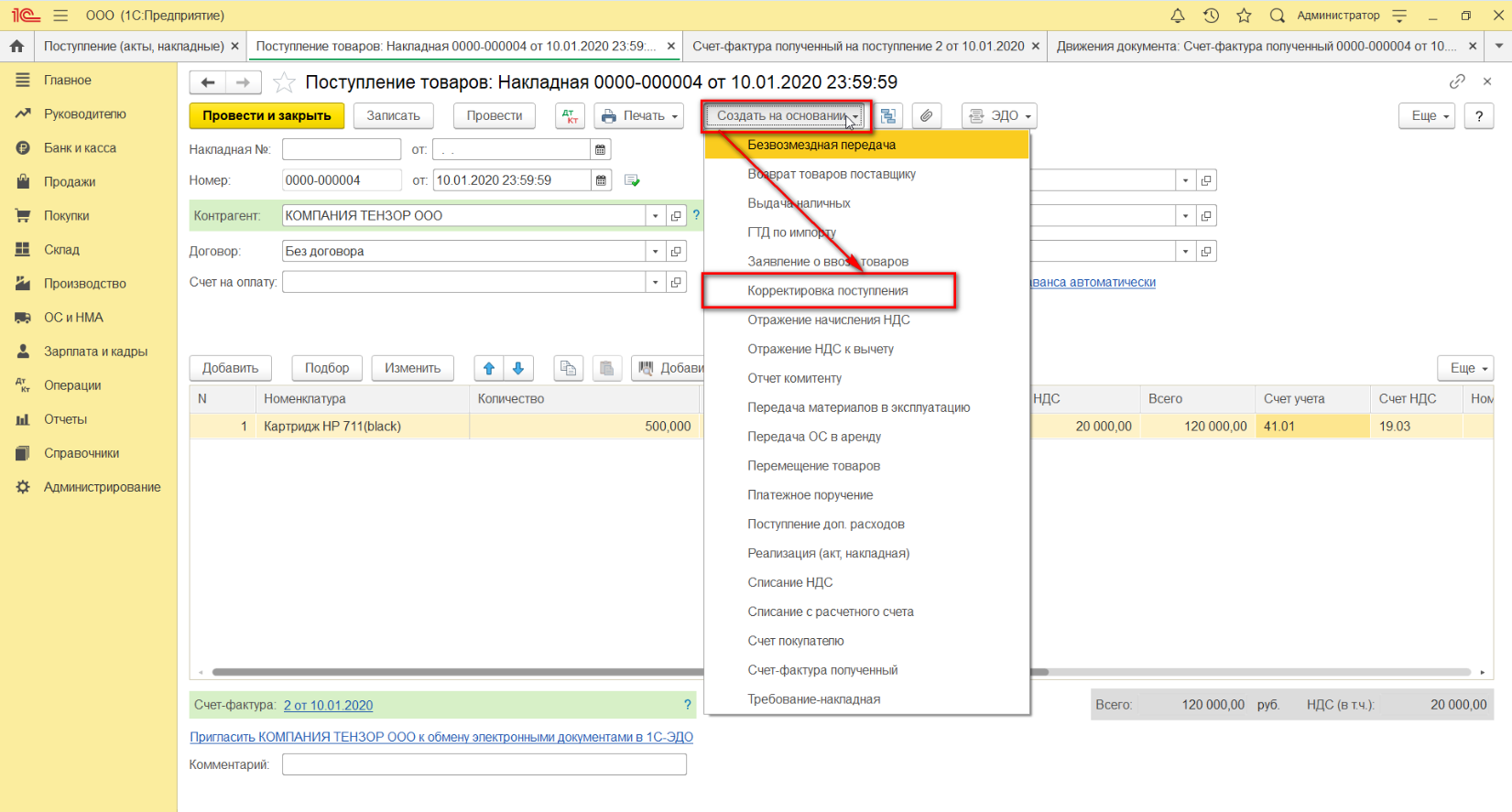

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

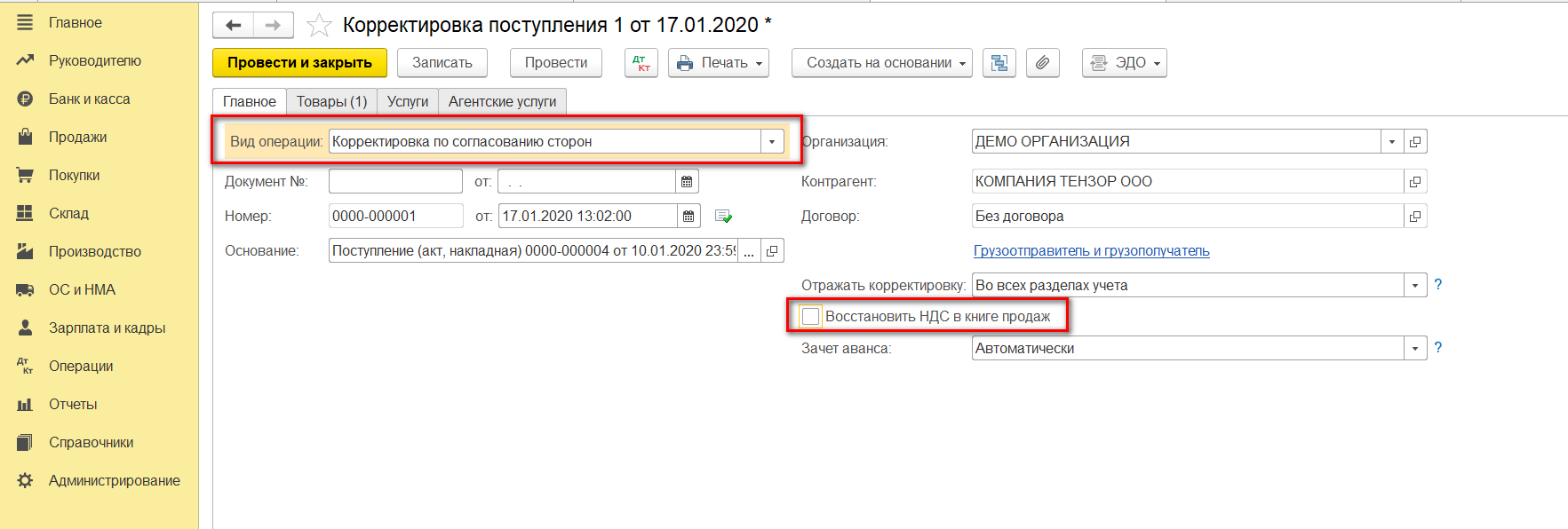

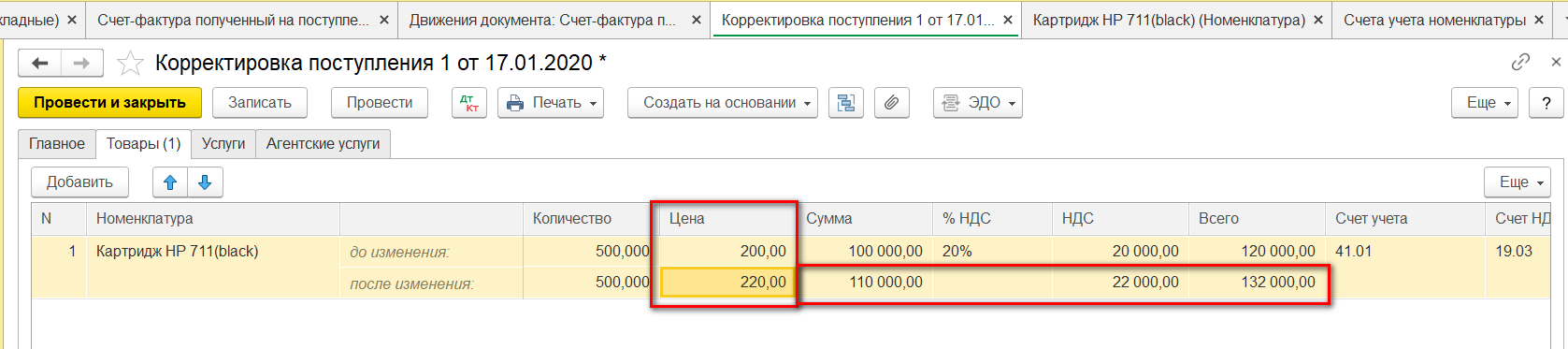

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

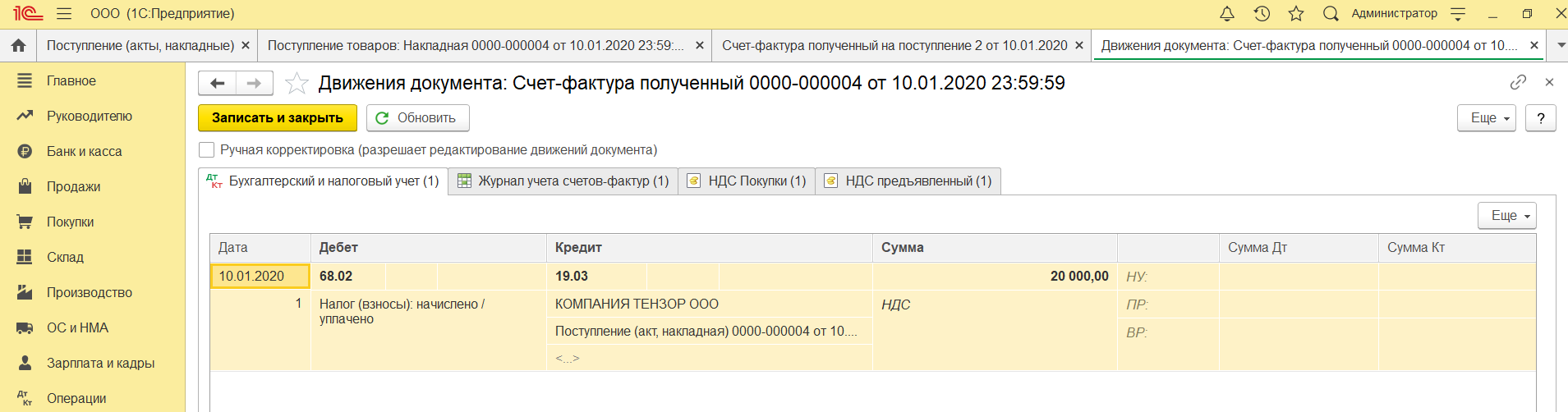

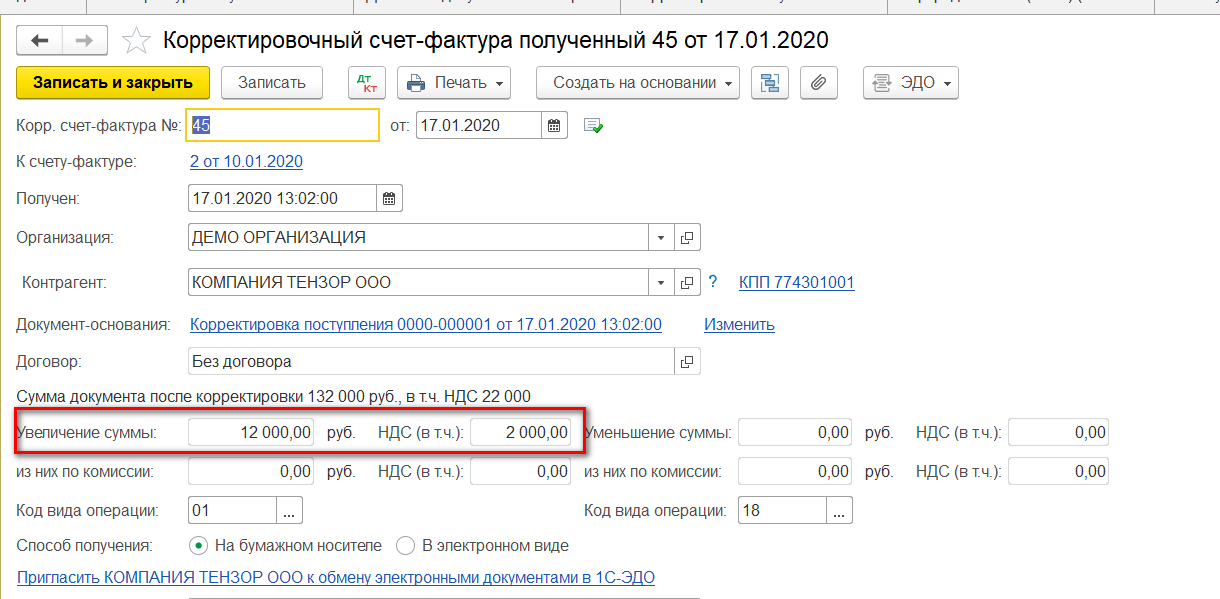

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

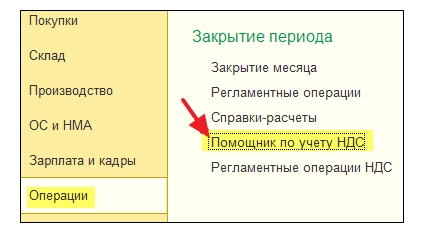

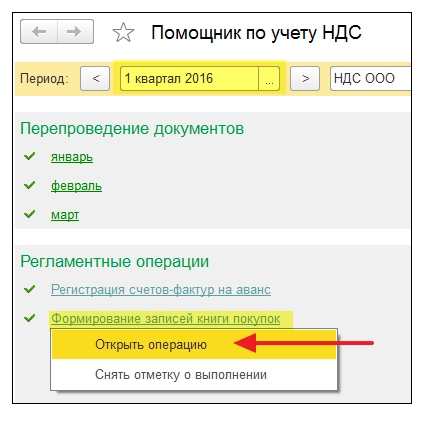

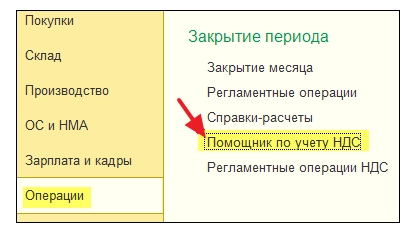

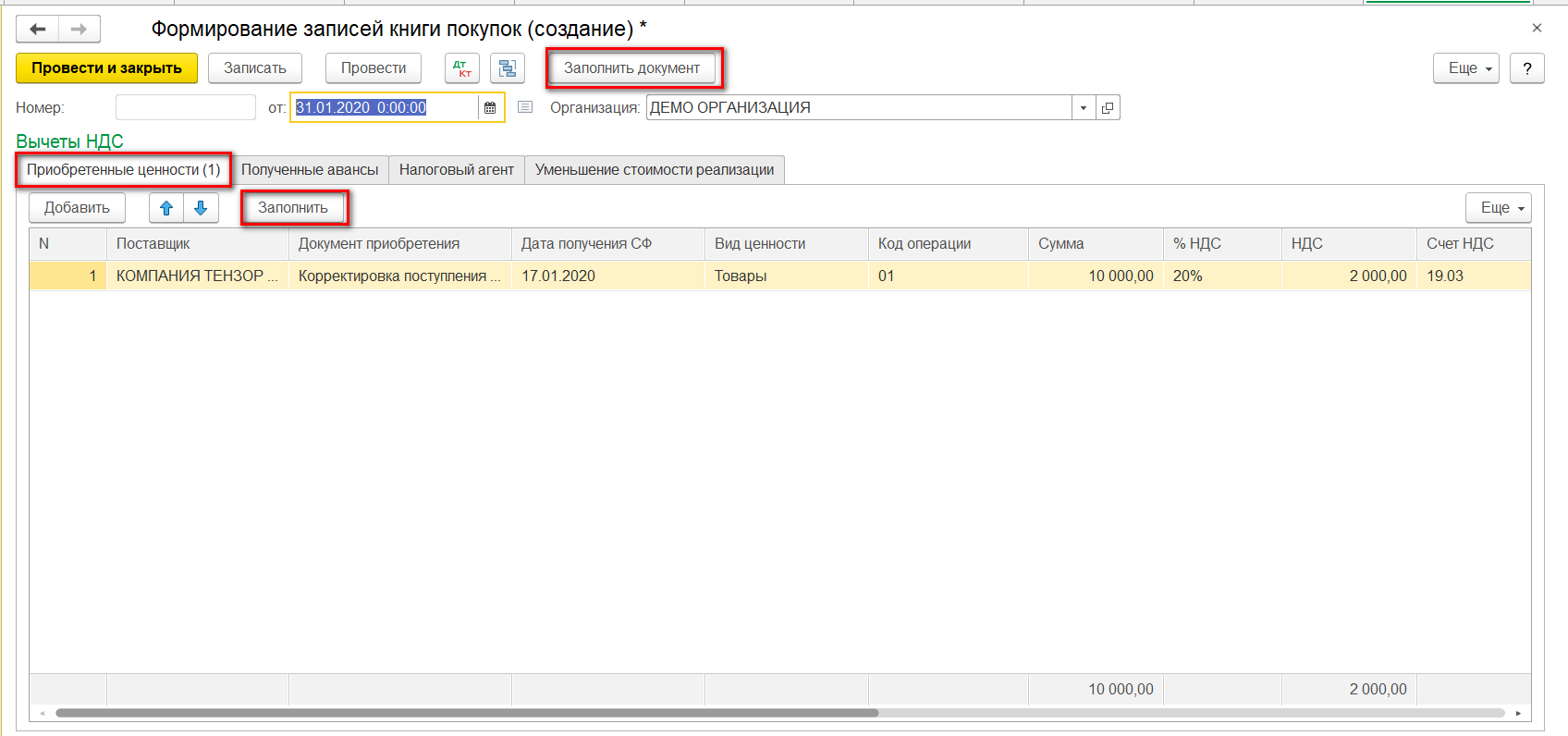

Заходим в раздел «Операции» пункт «Помощник по учету НДС»:

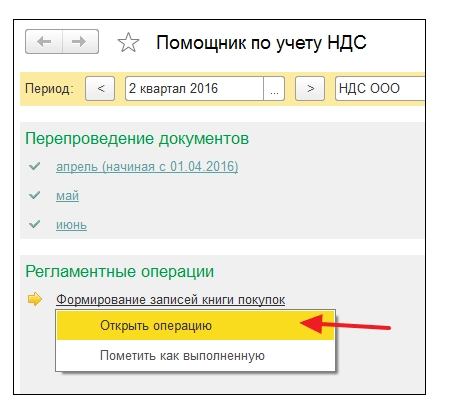

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

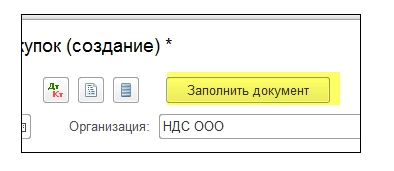

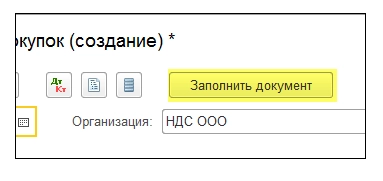

Нажимаем кнопку «Заполнить документ»:

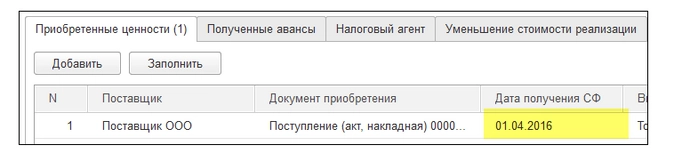

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

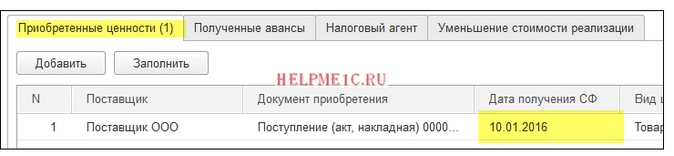

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

Эксперты 1С рассматривают порядок отражения в программе «1С:Бухгалтерия 8» редакции 3.0 перераспределения входного НДС, в случае если в налоговом периоде, следующем за периодом приобретения товаров (работ, услуг), был получен исправленный счет-фактура с измененной суммой входного НДС.

Раздельный учет облагаемых и не облагаемых НДС операций

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

-

учитываются в стоимости при использовании приобретений для осуществления операций, не облагаемых НДС операций;

-

принимаются к вычету при использовании приобретений для осуществления операций, облагаемых НДС;

-

принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

При этом для целей пункта 4 статьи 170 НК РФ и пункта 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ).

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

Перераспределение входного НДС в «1С:Бухгалтерии 8» при исправлении стоимости услуги

Порядок перераспределения входного НДС в «1С:Бухгалтерии 8» (ред. 3.0), если в налоговом периоде, следующем за периодом приобретения товаров (работ, услуг), был получен исправленный счет-фактура с измененной суммой входного НДС, рассмотрим на примере.

Пример

Организация ООО «ТФ-Мега» применяет общую систему налогообложения и является плательщиком НДС. При этом ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ.

Во II квартале 2020 года организация ООО «ТФ-Мега» реализовала в режиме оптовой торговли:

- товары, облагаемые НДС, на сумму 912 000,00 руб. (в т. ч. НДС 20 % — 152 200,00 руб.);

- медицинские товары, освобождаемые от НДС, на сумму 490 000,00 руб.

30.06.2020 в соответствии с заключенным с ООО «Дельта» договором аренды помещения для размещения офиса организация отразила оказанную услугу по аренде за II квартал 2020 года на сумму 141 600,00 руб. (в т. ч. НДС 20 % — 23 600,00 руб.).

28.07.2020 арендатор уменьшил стоимость оказанной услуги по аренде за II квартал 2020 года до 136 800,00 руб. (в т. ч. НДС 20 % — 22 800,00 руб.) в результате исправления собственной ошибки в расчете переменной составляющей арендной платы и выставил исправленный счет-фактуру.

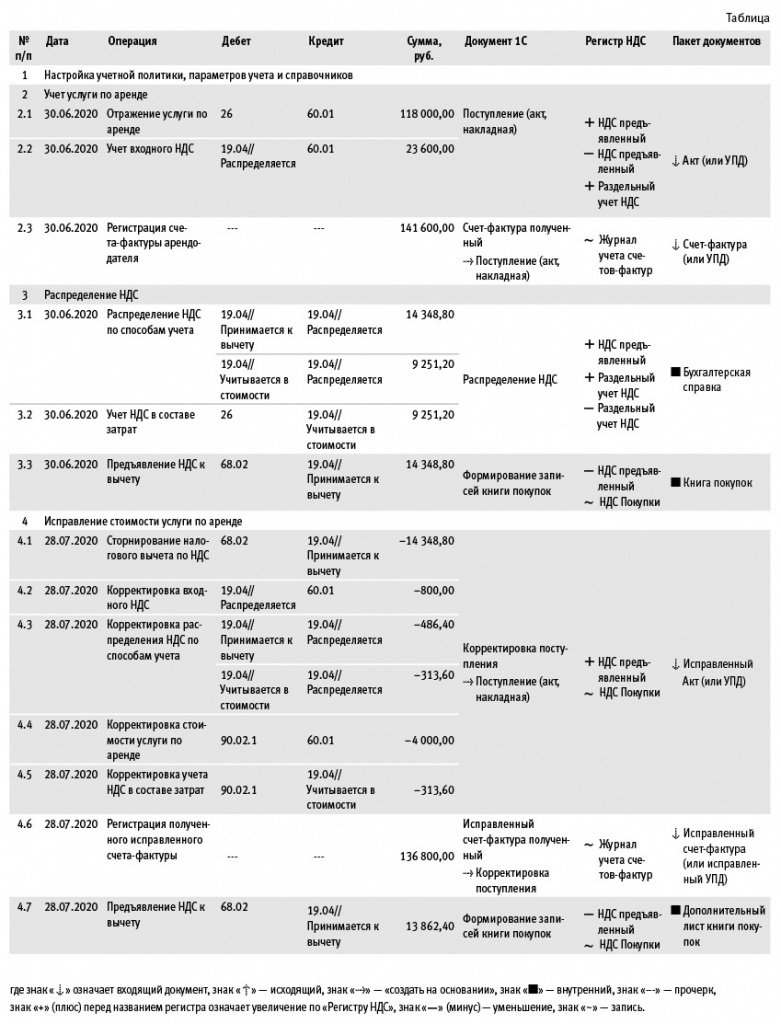

Последовательность операций приведена в таблице.

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

На закладке НДС формы Учетная политика (раздел Главное — подраздел Настройки — Налоги и отчеты) следует установить флаг для значения Ведется раздельный учет входящего НДС по способам учета.

В настройках параметров учета (раздел Администрирование — подраздел Настройки программы — Параметры учета), пройдя по гиперссылке Настройка плана счетов, в строке Учет сумм НДС по приобретенным ценностям можно удостовериться, что установлено значение По контрагентам, счетам-фактурам полученным и способам учета.

Для того чтобы в документе Поступление (акт, накладная) значение Способ учета НДС заполнялось автоматически, можно воспользоваться настройкой регистра сведений Счета учета номенклатуры (раздел Справочники — подраздел Товары и услуги — Номенклатура).

Напомним, что данные настройки номенклатуры используются также для автоматического заполнения в программе Раздела 7 декларации по НДС и для формирования реестра документов, подтверждающих обоснованность применения налоговых льгот, согласно письму ФНС России от 26.01.2017 № ЕД-4-15/1281@.

Учет услуги по аренде

Для выполнения операций 2.1, 2.2 необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки).

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, то сумму предъявленного арендодателем НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость оказанной услуги по аренде помещения, составляющую 118 000,00 руб.;

Дебет 19.04 Кредит 60.01

— на сумму НДС, предъявленную арендодателем и составляющую 23 600,00 руб. При этом у счета 19.04 появится третье субконто, отражающее способ учета НДС, — Распределяется.

Для регистрации полученного от арендодателя счета-фактуры (операция 2.3) необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 1), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

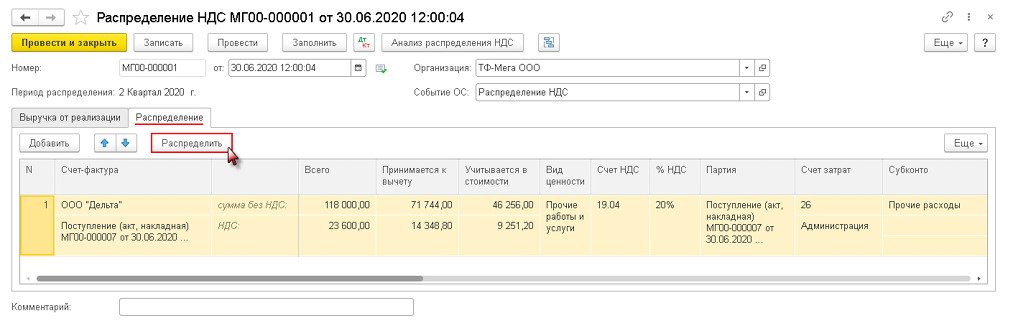

Рис. 1. Распределение входного НДС по аренде

Распределение НДС

Автоматическое распределение суммы входного НДС (операции 3.1, 3.2) производится регламентным документом Распределение НДС (раздел Операции — подраздел Закрытие периода), рис. 1. Распределение предъявленной суммы НДС производится по тем приобретениям, по которым в способе учета НДС указано значение Распределяется, т. е. по аренде помещения.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

Показатели пропорции для распределения НДС за II квартал 2020 года будут составлять:

-

выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) без учета НДС — 760 000,00 руб.;

-

выручка от не облагаемой НДС деятельности (не ЕНВД) — 490 000,00 руб.

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС (рис. 1).

Согласно рассчитанной пропорции:

-

доля НДС, принимаемая к налоговому вычету, будет составлять 60,8 % (760 000,00 руб. / (760 000,00 руб. + 490 000,00 руб.) х 100 %), т. е. 14 348,80 руб. (23 600,00 руб. х 60,8 %);

-

доля НДС, включаемая в стоимость приобретений, будет составлять 39,2 % (490 00,00 руб.) / (760 000,00 руб. + 490 000,00 руб.) х 100 %), т. е. 9 251,20 руб. (23 600,00 руб. х 39,2 %).

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

-

сумма входного НДС по аренде будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

-

часть суммы входного НДС, подлежащая включению в стоимость, будет списана с кредита счета 19.04 с третьим субконто Учитывается в стоимости в дебет счета 26.

Регистрация полученного счета-фактуры на приобретенные услуги в книге покупок (операция 3.3) производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по аренде.

Полученный счет-фактура будет зарегистрирован в книге покупок за II квартал 2020 года (раздел Отчеты — подраздел НДС).

Исправление стоимости услуги по аренде

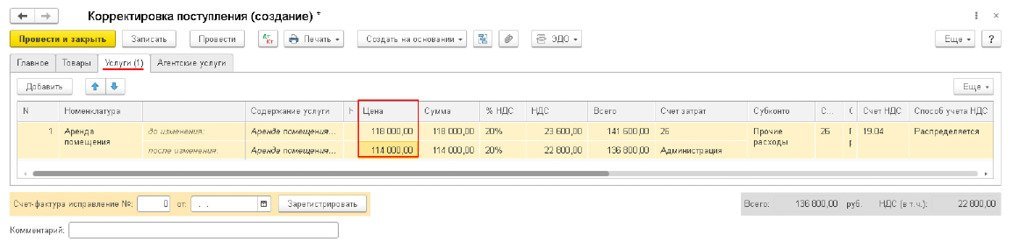

Для отражения операций 4.1, 4.2, 4.3, 4.4, 4.5 необходимо создать документ Корректировка поступления с видом операции Исправление в первичных документах.

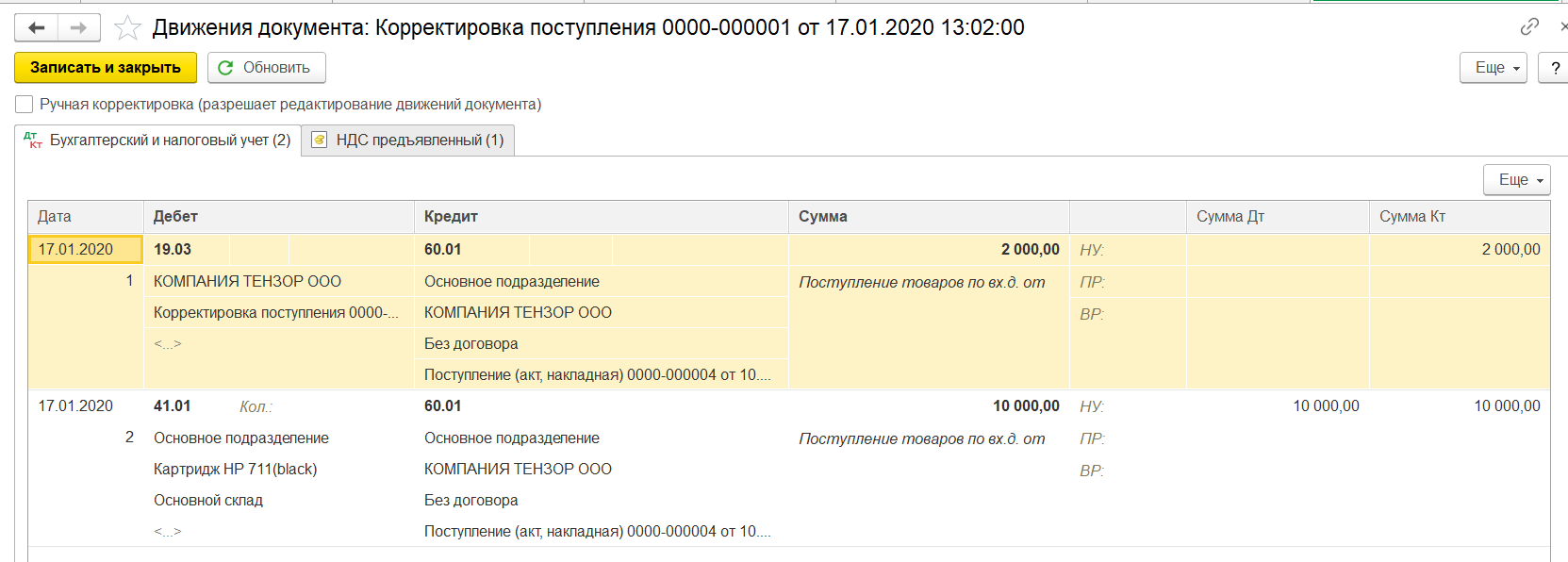

Данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании (рис. 2). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Рис. 2. Уточнение стоимости услуги по аренде

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— СТОРНО на ранее принятую к вычету долю входного НДС в размере 14 348,80 руб.;

Дебет 19.04 с третьим субконто «Распределяется» Кредит 60.01

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в размере 800,00 руб. (23 600,00 руб. – 22 800,00 руб.);

Дебет 19.04 с третьим субконто «Принимается к вычету» Кредит 19.04 с третьим субконто «Распределяется»

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в соответствии с рассчитанной пропорцией для распределения в размере 486,40 руб. (800 руб. х 60,8 %);

Дебет 19.04 с третьим субконто «Учитывается в стоимости» Кредит 19.04 с третьим субконто «Распределяется»

— СТОРНО на разницу в сумме предъявленного арендодателем НДС в соответствии с рассчитанной пропорцией для распределения в размере 313,60 руб. (800 руб. х 39,2 %);

Дебет 90.02.1 (или 26) Кредит 60.01

— СТОРНО на разницу в сумме арендных платежей за II квартал в размере 4 000,00 руб. (118 000,00 руб. — 114 000,00 руб.).

Дебет 90.02.1 (или 26) Кредит 19.04 с третьим субконто «Учитывается в стоимости»

— СТОРНО на разницу в сумме входного НДС, включенную в стоимость услуги согласно распределению, произведенному во II квартале 2020 года.

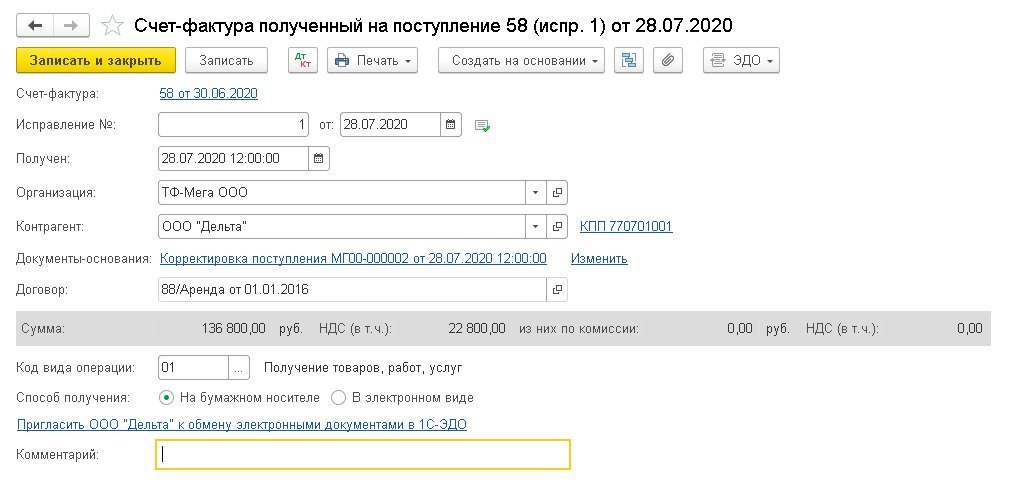

Для регистрации полученного исправленного счета-фактуры (операция 4.6) необходимо в поля Счет-фактура исправление № и от документа Корректировка поступления ввести соответственно номер исправления и дату входящего исправленного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Исправленный счет-фактура полученный (рис. 3), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 3. Исправленный счет-фактура на услугу по аренде

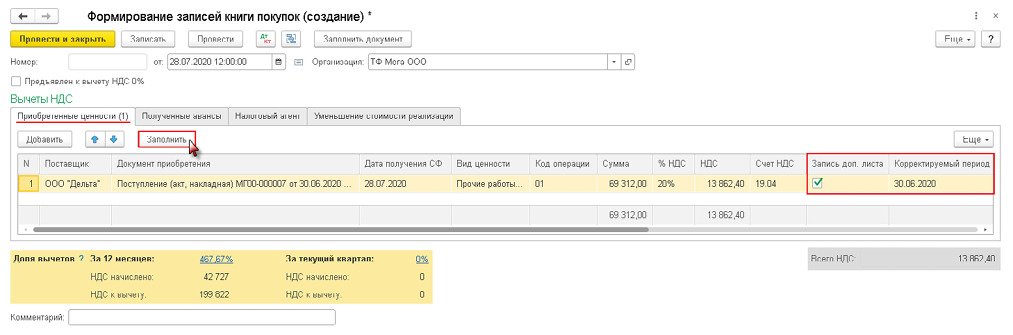

Регистрация полученного исправленного счета-фактуры на приобретенные услуги в книге покупок (операция 4.7) производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету, отражаются на закладке Приобретенные ценности (рис. 4).

Рис. 4. Формирование записей дополнительного листа книги покупок

Для заполнения документа Формирование записей книги покупок по данным учетной системы целесообразно использовать команду Заполнить.

Поскольку вычет уточненной суммы НДС на основании исправленного счета-фактуры производится в том же самом налоговом периоде, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137), т. е. во II квартале 2020 года, необходимо в табличной части документа:

-

проставить флаг в графе Запись доп. листа;

-

указать в графе Корректируемый период любую дату, относящуюся ко II кварталу 2020 года, например, 30.06.2020.

Обратите внимание, для того, чтобы исправленный счет-фактура был зарегистрирован в том же самом дополнительном листе книги покупок за II квартал 2020 года, в котором производилось аннулирование записи по первоначальному счету-фактуре, необходимо создавать документ Формирование записей книги покупок той же самой датой, которой производилось внесение записи об аннулировании, т. е. датой документа Корректировка поступления. При этом для того, чтобы закладка Приобретенные ценности заполнялась автоматически, следует установить время создания документа Формирование записи книги покупок позже времени создания документа Корректировка поступления.

После проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по аренде на основании исправленного счета-фактуры.

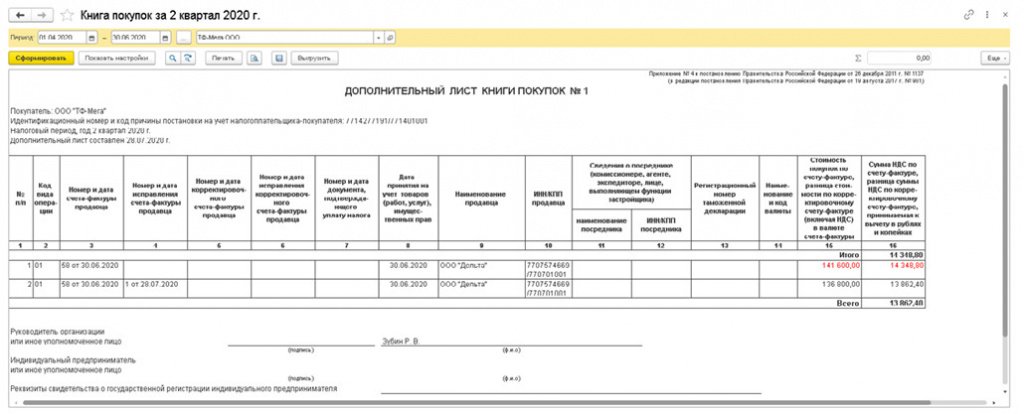

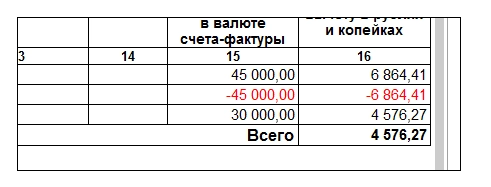

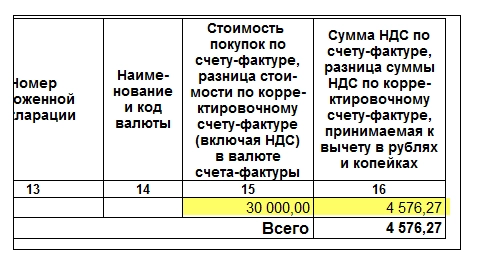

В дополнительном листе книги покупок за II квартал 2020 года будут отражены две записи (см. рис. 5):

Рис. 5. Регистрация исправленного счета-фактуры в книге покупок

-

аннулирование регистрационной записи по первоначальному счету-фактуре, т. е. по счету-фактуре до внесения в него исправлений;

-

регистрация исправленного счета-фактуры.

Уменьшение во II квартале 2020 года суммы налогового вычета на 486,40 руб. (14 348,80 руб. – 13 862,40 руб.) приводит к увеличению суммы налога, подлежащей уплате в бюджет, поэтому возникает обязанность представить уточненную налоговую декларацию по НДС за II квартал 2020 года (п. 1 ст. 81 НК РФ).

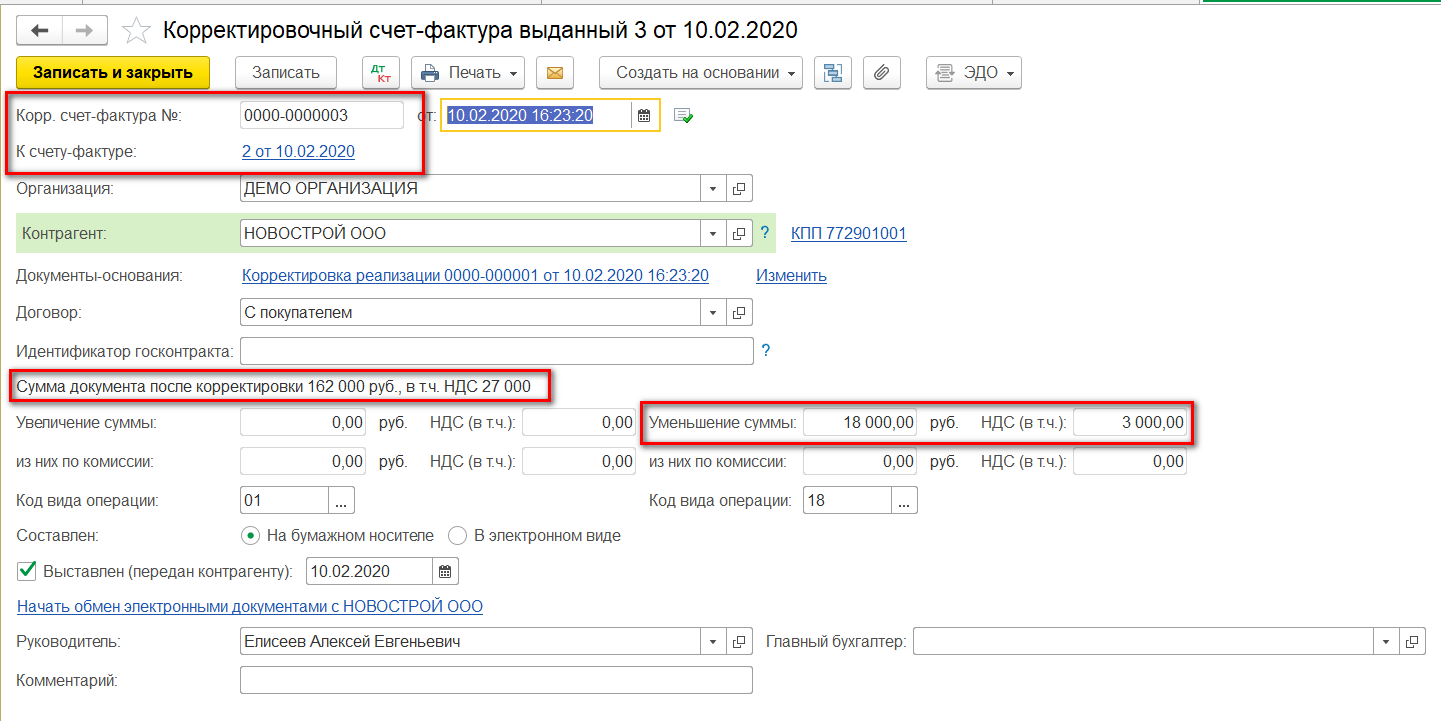

Понятие «корректировка» само по себе подразумевает изменение неких данных. Мы рассмотрим изменение данных в учете НДС в 1С 8.3 на примере конфигурации «Бухгалтерия предприятия».

Здесь возможны два варианта: использование «Корректировочного счета-фактуры» (КСФ) или исправление ошибочно введенных данных. Во многом действия пользователей в этих случаях схожи, но мы подробно рассмотрим работу в 1С с КСФ, а также и то, как отразить прямое исправление ошибок по НДС.

КСФ выставляются продавцом покупателю в случае изменения цены и (или) количества товара (работ, услуг). Важное условие – такие изменения должны быть согласованы между участниками сделки. Тогда не возникает необходимости в подаче уточненных деклараций по НДС, а КСФ (например, корректировочные документы на отгрузку) отражаются в учете за тот период, когда были составлены (у продавца) и получены (у покупателя).

Корректировка возможна двух видов – увеличивающая или уменьшающая стоимость реализации. Бухгалтеру чаще приходится сталкиваться с ситуацией уменьшения стоимости, например, при применении ретроскидок.

Порядок отражения в учете следующий:

У покупателя:

- Уменьшение стоимости – в книге продаж;

- Увеличение стоимости – в книге покупок.

У продавца:

- Уменьшение стоимости – в книге покупок;

- Увеличение стоимости – в книге продаж.

До появления постановления правительства РФ № 952 от 24.10.13 Продавец при увеличении стоимости отгрузки должен был сдавать уточненную декларацию за период отгрузки. Многие источники в интернете до сих пор советуют такой порядок действий, но он уже не является актуальным. «Уточненки» по НДС подают в случае обнаружения ошибок, а согласованное изменение цены сейчас ошибкой не является.

Рассмотрим процесс отражения КСФ в программе 1С бухгалтерия сначала у покупателя, затем у продавца. Если у вас останутся вопросы, обращайтесь в нашу службу поддержки пользователей системы 1С, мы с радостью ответим на них.

Корректировочный счет-фактура в 1С у покупателя

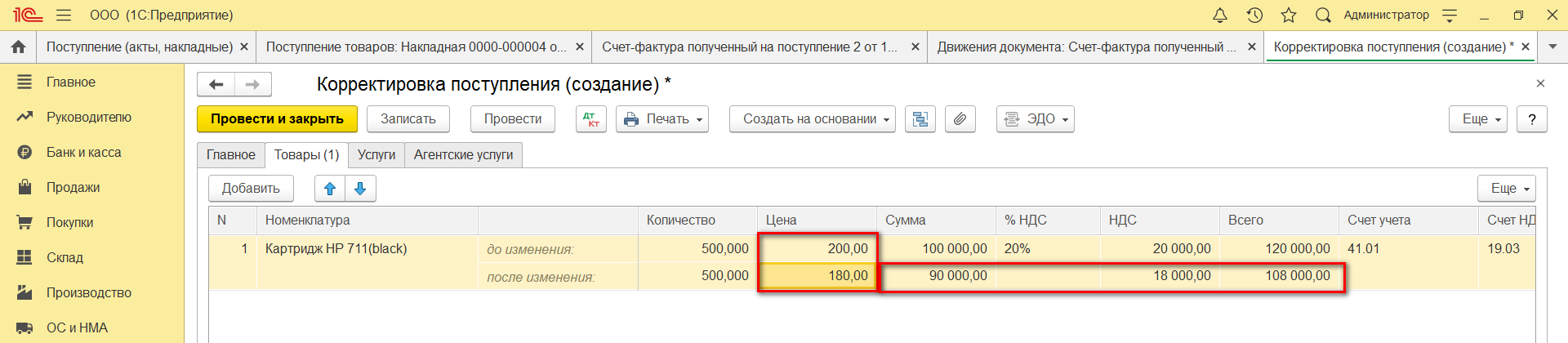

Пример 1. Покупатель получил в первом квартале СФ от Продавца на сумму 120000 руб, в т.ч. НДС 20000 руб. Во втором квартале стороны договорились об изменении цены в сторону уменьшения на 10%. Продавец во втором квартале выставил КСФ на сумму 108000 руб. в т.ч. НДС 18000 руб.

Сначала должен быть внесен первоначальный документ поставки (в нашем случае – товара) и данные первичной СФ. Порядок заполнения этих документов и проводки знакомы бухгалтерам, но если вопросы все-таки возникнут обращайтесь за помощью консультантов 1С, связавшись с нами любым удобным для вас способом. Мы с радостью вам поможем!.

На основании поступления можно сделать корректировку.

В документе корректировки настройками отмечаем порядок отражения изменений. Здесь следует указать, что корректировка выполняется по согласованию (видом операции еще может быть исправление ошибок, об этом позже).

На вкладке «Главное» оставляем установку «Восстановить НДС в книге продаж». Кроме того, можем по ситуации менять варианты, где отражать корректировку – во всех разделах учета или только по НДС. Мы выбрали первый вариант, тогда формируются бухгалтерские проводки.

На вкладке «Товары» меняем цену, остальные суммы пересчитываются автоматически.

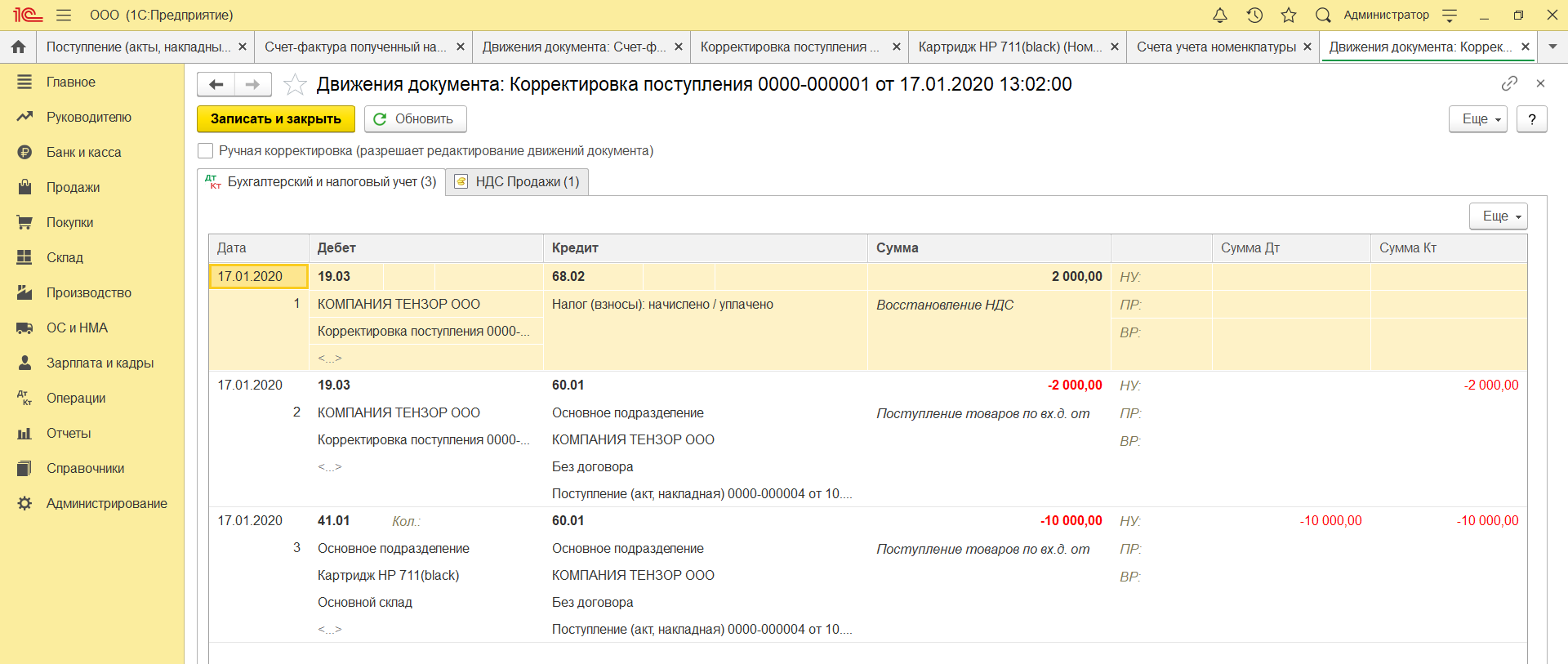

Смотрим проводки по документу.

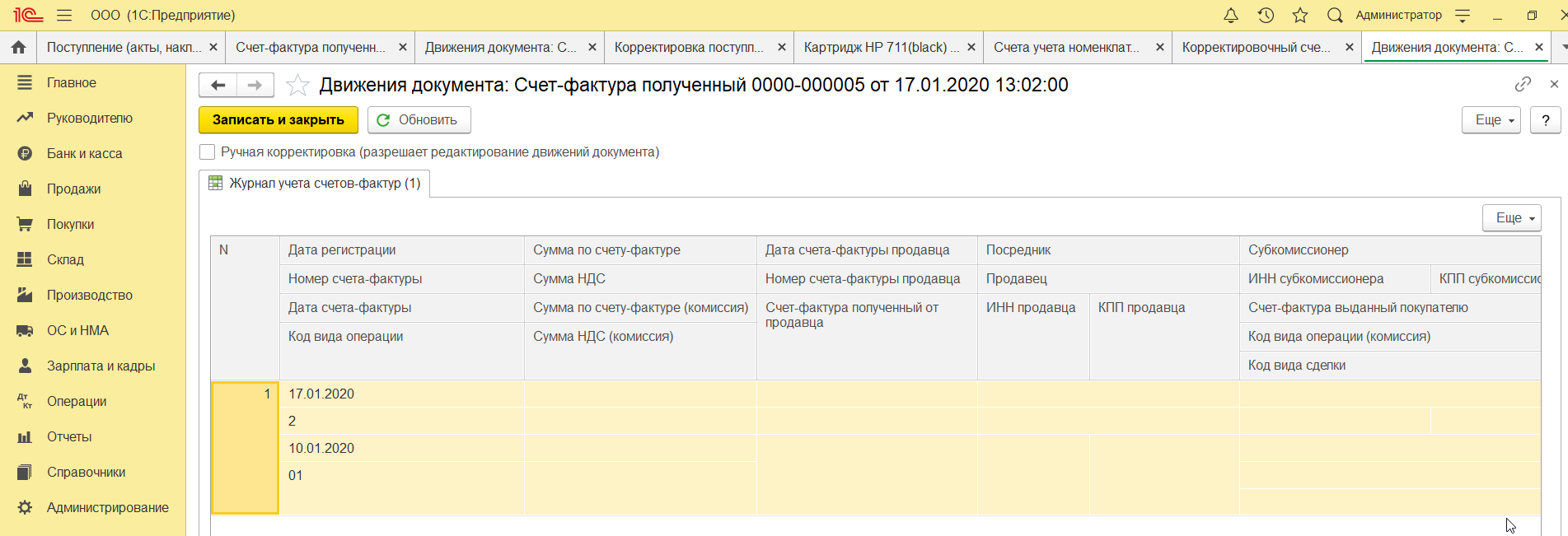

Можем посмотреть данные КСФ.

Далее формируем книгу продаж, корректировка успешно в ней отразилась.

Изменим условие: теперь надо увеличить стоимость поступления. Алгоритм действий во многом похож, только данные отражаются в книге покупок. Соответственно убираем галочку на отражение корректировки в книге продаж.

Заполняем табличную часть вкладки «Товары». Увеличиваем цену, остальные суммы пересчитаются автоматически.

Смотрим проводки по документу.

Смотрим КСФ.

И движения КСФ по регистрам учета НДС.

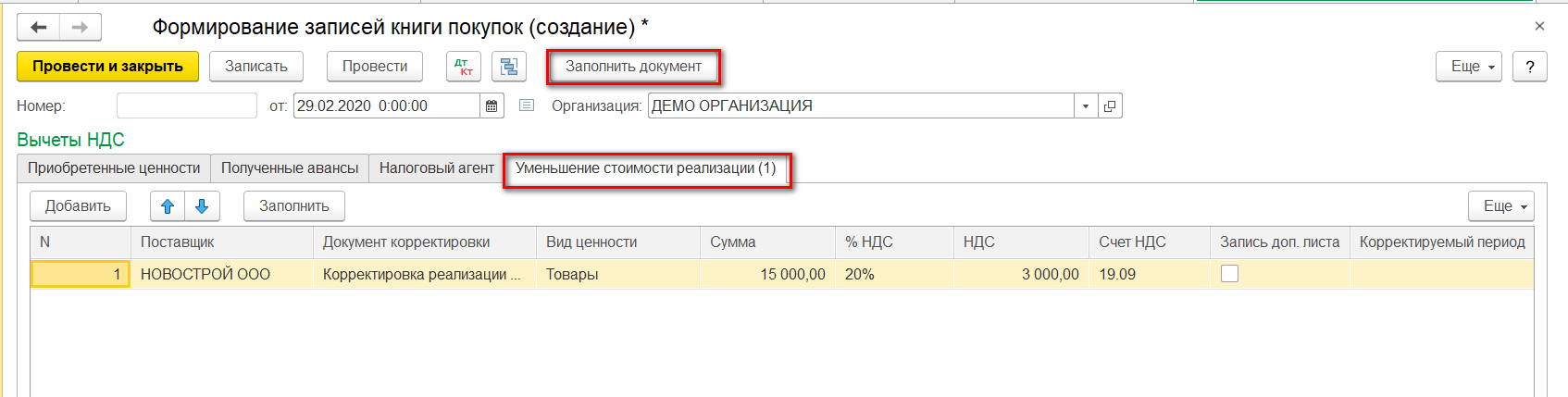

Для отражения данных в книге покупок заполняем документ «Формирование записей книги покупок». Он формируется автоматически по кнопке «Заполнить документ». В документе несколько вкладок, наша корректировка отражается на вкладке «Приобретенные ценности».

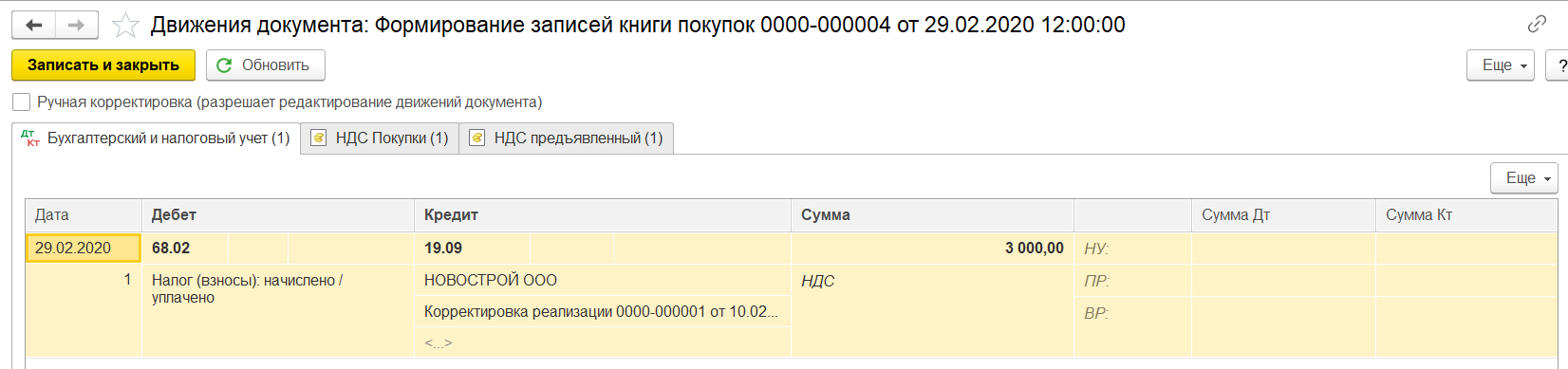

В документе формируются проводки и записи по регистрам НДС, на основании которых можем сформировать книгу покупок.

В книге покупок отразилась корректировка НДС.

Корректировочный счет-фактура в 1С у продавца

Возьмем тот же самый Пример 1, только покажем его отражение у продавца.

У нас есть первичный документ и СФ на реализацию.

Внесем в него изменения.

Уменьшим цену реализации, остальные суммы пересчитываются автоматически.

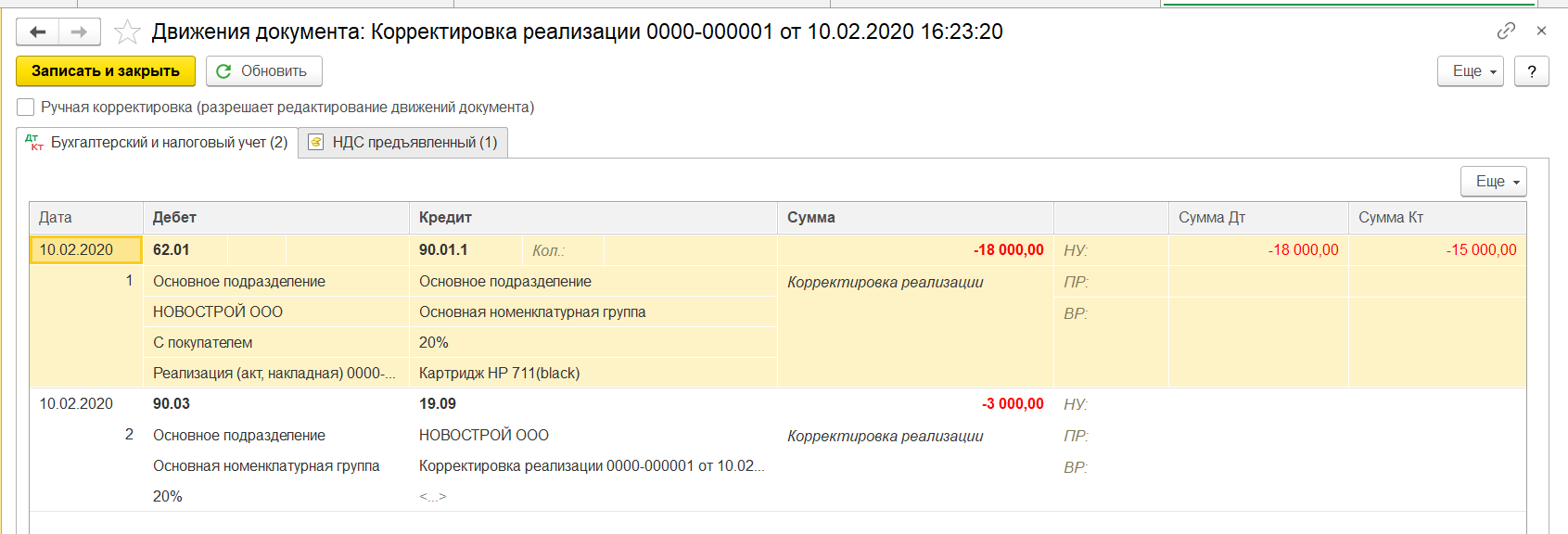

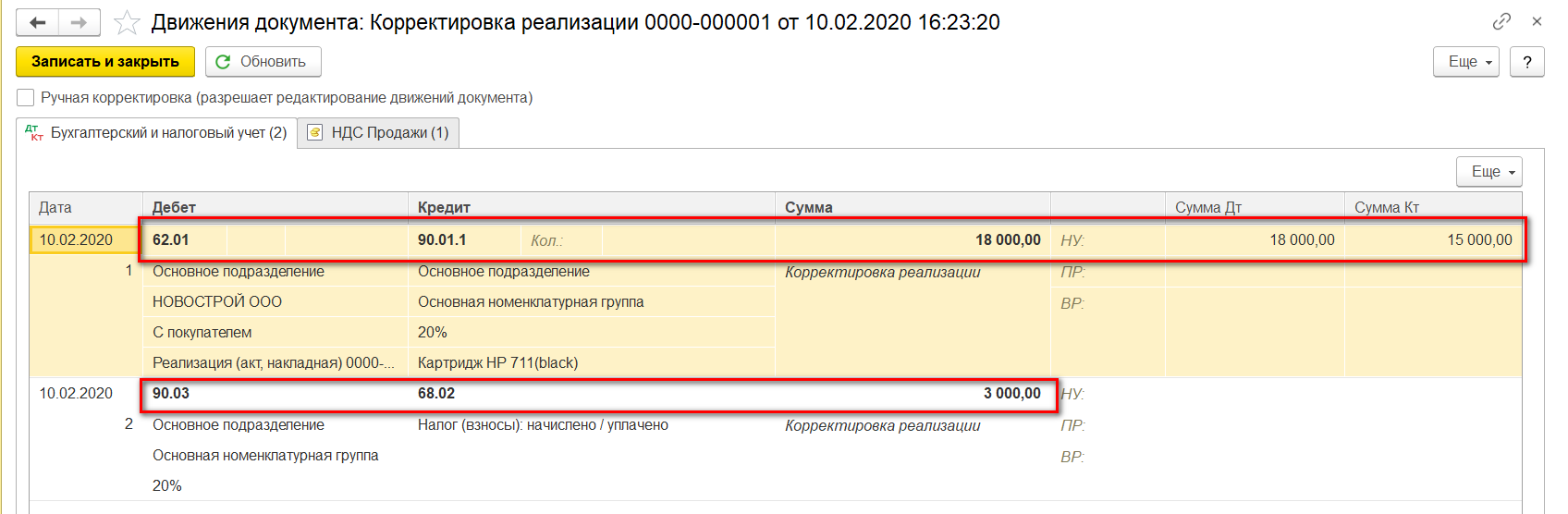

После проведения смотрим проводки.

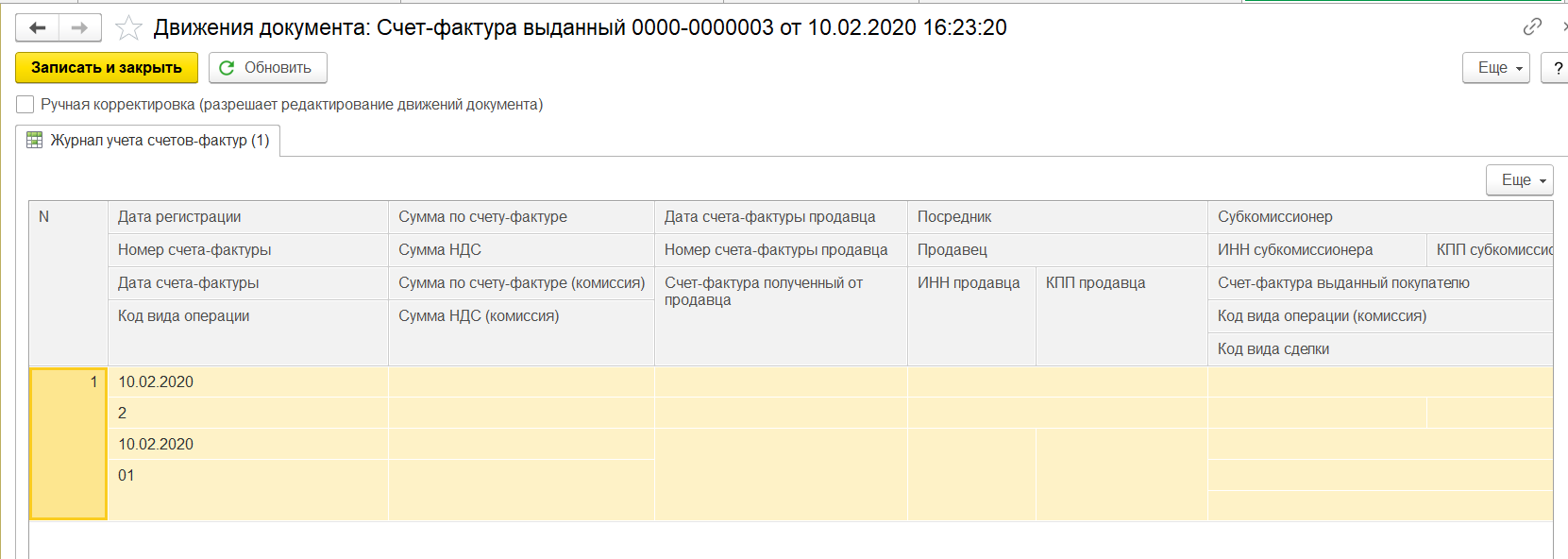

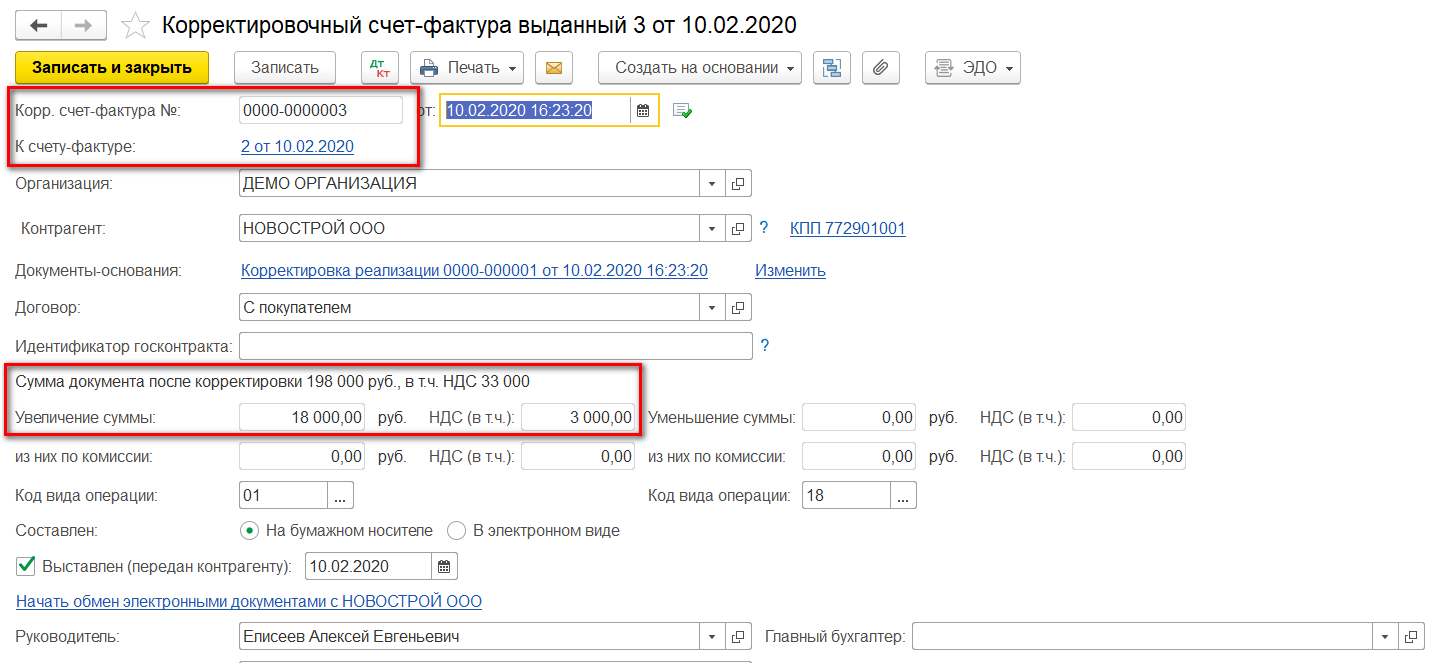

Зарегистрируем корректировочный счет-фактуру.

Далее для отражения в регламентированной отчетности корректировки следует сформировать записи книги покупок. Кнопка «Заполнить документ» автоматически их формирует, данные из примера отображаются на вкладке, посвященной уменьшению стоимости реализации.

Теперь можно увидеть данные в книге покупок.

Следующий вариант корректировки – продавец увеличил стоимость. Алгоритм во многом схож, КСФ отражаем в книге продаж.

Исправление счета-фактуры в 1С

Дополнительно рассмотрим вопрос, что делать, если данные надо изменить в случае ошибки. Тогда применяются не КСФ, а вносятся исправления, которые следует отразить в доп.листах книги покупок или продаж, в зависимости от ситуации, и затем сформировать и сдать уточненные декларации.

Как аннулировать ошибочно введенный СФ, подробно рассказывалось в другой нашей статье «Сторно в 1С 8.3.».

Если же аннулировать СФ не надо, а нужно внести некоторые исправления, то в документе на коррекцию данных следует выбрать вариант «Исправление первичных документов». Покажем на примере исправления данных по реализации.

Формируем документ.

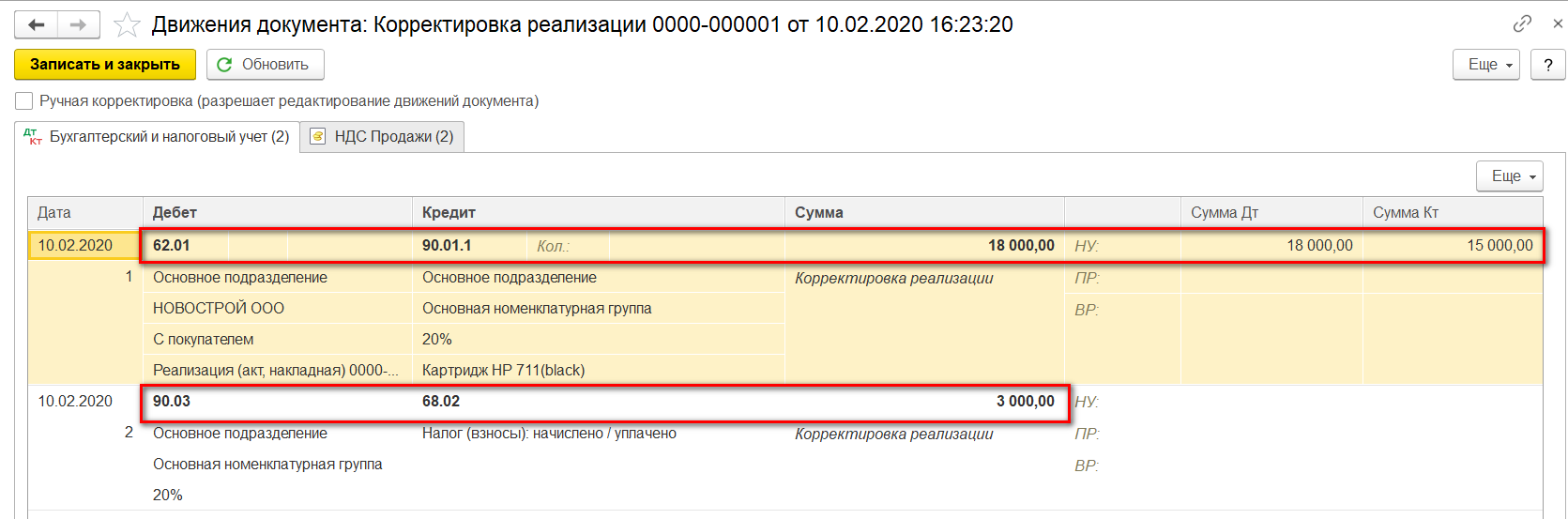

Смотрим проводки по этому документу.

Регистрируем СФ и смотрим книгу продаж. При формировании книги продаж видим, что за второй квартал данных нет.

А за первый появился доп.лист, где аннулирован некорректный СФ и отражен правильный.

Мы рассмотрели исправление ошибки при увеличении цены у продавца, в остальных ошибочных вариантах при учете у продавца и у покупателя следует руководствоваться логикой действий, описанных выше по КСФ.

Надеемся, что данное руководство поможет вам оперативно разобраться с вопросом, как правильно сделать корректировку НДС в 1С, но если у вас все-таки остались вопросы, обращайтесь к нашим специалистам по обслуживанию 1С в Москве, мы с радостью вам поможем.