Изменения в Закон о бухгалтерском учете от 06.12.2011 N 402-ФЗ повлекли точечные «технические» правки в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (Приказ Минфина РФ от 07.02.2020 N 19н). Уточнен порядок исправления бухотчетности при выявлении существенной ошибки предшествующего отчетного года.

П. 1

Правила исправления ошибок и порядок раскрытия информации об ошибках в БУ и отчетности организаций НЕ применяют организации бюджетной сферы (ранее государственных (муниципальных) учреждений).

П. 7

Здесь и далее применяется понятие исправленная бухгалтерская отчетность (ранее пересмотренная бухгалтерская отчетность).

Дополнено, что если указанная бухотчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

П. 10

Уточнено, что в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухотчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды НЕ подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности (ранее не подлежит пересмотру, замене).

п. 2 ПБУ 22/2010 «Неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности организации» (далее — ошибка) может быть обусловлено, в частности:

- неправильное применение законодательства , НПА по бухучету;

- неправильное применение учетной политики;

- математические неточности и ошибки;

- ошибочная оценка фактов хозяйственной жизни и их классификация;

- неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности;

- недобросовестность.

Минфин РФ в своем Письме от 17.10.2013 N 03-03-06/1/43299 на основе ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» разъясняет, что:

- неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна на момент отражения факта хоз.деятельности, НЕ являются ошибкой.

По мнению МФ РФ расходы должны учитываться в том периоде, в котором получены документы (даже если они оформлены в предыдущем периоде), т.к. это не признается ошибкой в соответствии с ПБУ 22/2010.

В этом случае необходимо быть готовыми подтвердить более позднюю дату получения документов.

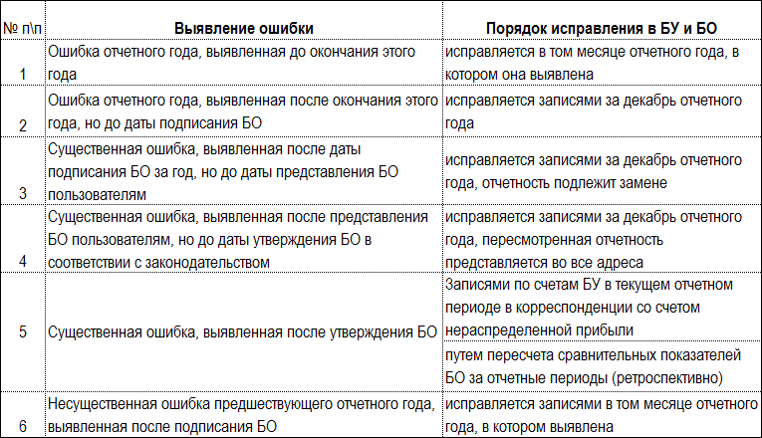

Ошибки делятся на:

- существенные,

- несущественные.

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности. (п. 3 ПБУ 22/2010).

Существенная ошибка исправляется в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)», также необходимо осуществить ретроспективный пересчет показателей, т.е. пересчитать сопоставимые показатели прошлых периодов (п. 9 ПБУ 22/2010).

Пересчет сравнительных показателей БО осуществляется путем исправления показателей БО, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка (п. 9 ПБУ 22/2010).

Несущественная ошибка исправляется в корреспонденции со счетом 91 «Прочие доходы и расходы».

Организации, которые вправе применять упрощенные способы ведения БУ (в т.ч. составлять упрощенную БО), могут исправлять существенную ошибку в корреспонденции со счетом 91, без ретроспективного пересчета (п. 9 ПБУ 22/2010).

См. также:

- [25.03.2020 запись] Учетная политика в 1С на 2020 г.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

«Настройка» учетной политики и исправление ошибок предшественника

Пишем учетную политику с нуля

Составлять учетную политику главному бухгалтеру придется, если его приняли на работу во вновь созданную организацию или предшественник не удосужился написать этот документ.

У главбуха вновь созданной фирмы есть 90 календарных дней на разработку и утверждение бухгалтерской учетной политики. По аналогии тот же срок применяют и к разработке учетной политики для целей налогообложения. А под разработкой понимают вот чтостатьи 11, 313 НК РФ; пп. 4, 8, 9 ПБУ 1/2008:

— выбор из нормативно разрешенных способов учета самых оптимальных, включая упрощенные способы, если они доступны компаниич. 4 ст. 6 Закона от 06.12.2011 № 402-ФЗ;

— создание и описание способов учета, не оговоренных нормативными актами либо оговоренных туманно или противоречиво.

Теперь о более сложной ситуации — когда предшественник работал вообще без учетной политики. То есть просто вносил записи в бухгалтерские и налоговые регистры. По ним нужно понять, каким способом пользовался старый главбух в том или ином случае.

Затем новому главному бухгалтеру придется описать применявшийся способ учета или выбрать другой, более подходящий, и исправить записи предшественника. Последнее может понадобиться, если способ учета прежнего главбуха:

1) противоречит нормативке;

2) не годится для компании: слишком простой или, наоборот, слишком сложный, не отражает специфику и так далее.

В первом случае исправлять ошибки предшественника придется обязательно, в каком бы месяце ни произошла смена главбуха. А во втором — только если новый главный бухгалтер пришел в самом начале года и объем исправлений терпимый. Иначе лучше отложить изменение учетной политики на следующий отчетный годст. 313 НК РФ; п. 12 ПБУ 1/2008.

Переделываем прежнюю учетную политику под себя

Но предположим, учетная политика есть. Новый главбух читает ее и понимает, что составлен документ халатно, неграмотно, «на отвяжись», как говорится. Тогда учетную политику придется корректировать.

Проще всего, если смена главбухов произошла в конце одного года или в самом начале следующего. Тогда у нового специалиста все карты на руках, он может изменить любые нормы учетной политики. Например, главный бухгалтер заступил «на вахту» в декабре 2018 г. или январе 2019 г. Он вносит в учетную политику изменения, и они начинают работать с 01.01.2019ст. 313 НК РФ; п. 12 ПБУ 1/2008.

Правда, нужно помнить: если изменения существенно повлияли на бухучет, придется сделать ретроспективный пересчет показателей отчетности прошлых лет, чтобы обеспечить их сопоставимость с показателями текущего года. Проще говоря, надо сформировать прошлые показатели так, как если бы новый способ учета применялся изначально. Свободны от этого только главбухи малых предприятийпп. 15, 15.1 ПБУ 1/2008.

Однако идеал на то и идеал, чтобы встречаться редко. Обычно главбухи меняются намного позже начала года или намного раньше его конца. Тогда корректировать учетную политику нужно так.

Явно ошибочный, противоречащий закону способ учета надо изменить, не дожидаясь следующего года. Конечно, также придется переделать все записи, которые предшественник внес в бухгалтерские и налоговые регистры по неправильному способу.

Пробелы в старой учетной политике можно восполнить дополнениями в нее, опять-таки не дожидаясь следующего года. Такое возможно, например, если прежний главбух начал учитывать совершенно новые для фирмы операции определенным способом, но забыл описать его в учетной политике. Или если такие операции появились уже при новом главном бухгалтереп. 10 ПБУ 1/2008; ст. 313 НК РФ.

И вот теперь мы подобрались к собственно изменениям учетной политики, которые обусловлены несогласием нового главбуха со старым, хотя и законным, способом учета. Изменения бывают двух видов.

1. Организационно-технические, не влияющие на методологию расчета показателей отчетности и, соответственно, на сами показатели. Пример — изменение графика документооборота или форм первичных документов. Ни то ни другое бухгалтерские или налоговые регистры не затрагивает.

2. Методологические изменения, которые влекут корректировку показателей отчетности. Учитывали МПЗ по средней стоимости, а хочется по ФИФО, поскольку это больше отвечает экономической ситуации. Увы, придется ждать начала следующего года и лишь тогда внести изменения, а текущий год доработать по-старомупп. 10, 12 ПБУ 1/2008; ст. 313 НК РФ.

Учтите, что творчество нового главбуха по корректировке учетной политики станет законным только после утверждения приказом руководителя новой редакции документапп. 8, 11 ПБУ 1/2008; ст. 313 НК РФ.

И совет напоследок — облегчить жизнь при разработке новой или корректировке старой учетной политики можно с помощью конструктора от КонсультантПлюс. Проверено на себе: пользоваться им легко и эффективно.

Исправляем бухгалтерские недочеты: бухгалтерская справка

Выше мы уже говорили о том, что принимать дела от уходящего главного бухгалтера оптимально после экспертизы состояния бухгалтерского и налогового учета, проведенной специализированной организацией, лучше всего аудиторской.

Если экспертизы не было, новому главбуху придется выполнить эту работу самому. Многие отчетные формы мы заполняем нарастающим итогом, а значит, проверить правильность записей нужно с 1 января. Выявленные ошибки должен устранить либо старый главбух, либо новый, если последний уже заступил «на вахту».

Под каждую ошибку следует составить одну или несколько бухгалтерских справок, в которых как минимум надо указать вот что.

1. Причины допущенных ошибок. Среди наиболее часто встречающихся причин можно выделить неправильное применение нормативно-правовых актов или учетной политики, а также оплошность исполнителя, например:

— ошибка в определении срока полезного использования ОС;

— несвоевременное списание стоимости малоценного имущества на счета затрат.

2. Последствия допущенных ошибок. В этой части бухгалтерской справки укажите, к чему привела оплошность, скажем к неправильному начислению амортизации ОС, неверной калькуляции себестоимости.

Причем указать надо не только на последствия, которые лежат на поверхности, но и на влияние ошибки на другие расчеты: на величину временных или постоянных разниц по ПБУ 18/02, на расчет правила «пяти процентов» для раздельного учета по НДС.

3. Порядок исправления ошибки. В этом разделе нужно описать все исправительные бухгалтерские записи, которые предполагается выполнить. Причем описать как можно подробнее.

Не стоит экономить время и силы, считая, что порядок исправлений и так всем понятен, если заглянуть в программу. Через некоторое время, когда горячка спадет, детализация корректировок со ссылками на нормативку поможет вам ответить на сакраментальный вопрос о причинах действий предшественника, его логике, когда он делал записи. А значит, вы не повторите его ошибки.

Если есть с кем посоветоваться — покажите коллеге текст бухгалтерской справки, если не с кем — отложите справку на пару-тройку дней и просмотрите свежим взглядом, желательно после выходного дня.

Исправляем бухгалтерские недочеты: ошибки текущего года и несущественные ошибки прошлых лет

Порядок исправления ошибок зависит от того, когда они допущены и насколько существенны. Существенные ошибки — это значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательствап. 3 ПБУ 22/2010.

Если вашу отчетность проверяют аудиторы, то можно ориентироваться на рассчитанный ими уровень существенности. Если аудит вы не проходите, уровень существенности ошибки надо установить самостоятельно и закрепить его в учетной политике.

Обычно его устанавливают в процентах от значения строки отчетности. Например, существенной ошибкой считают ту, что искажает значение любой строки отчетности на 5% или более.

Существенные и несущественные ошибки текущего года исправляют записями на дату выявления ошибки. А если оплошность вы нашли после 31 декабря, но до подписания отчетности, то записями на 31 декабря. Надо сторнировать неверные проводки и сделать верныепп. 5, 6 ПБУ 22/2010.

Несущественные ошибки прошлых лет также исправляют датой выявления. И простым сторнированием тут не обойтисьп. 14 ПБУ 22/2010.

Ситуация 1. Ошибка повлияла на показатели:

— строки 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса;

— строки 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах.

Для исправления такой ошибки сделайте проводку, обратную неправильной, в корреспонденции со счетом 91 «Прочие доходы и расходы». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 91.

Не забудьте, что в бухгалтерскую отчетность попадет только сальдо по этим двум записям. Например, начислена амортизация 1000 руб., а надо было 1200 руб. Нельзя сделать проводку по дебету счета 91 и кредиту счета 02 на 200 руб., поскольку она не соответствует никаким операциям.

Надо сделать запись дебет 02 – кредит 91 на 1000 руб. и следом дебет 91 – кредит 02 на 1200 руб. Причем в бухгалтерской справке укажите, что вы исправили ошибочное начисление амортизации 1000 руб. и начислили верную сумму 1200 руб. А вот в строку 2350 «Прочие расходы» отчета о финансовых результатах попадет только сальдо проводок — 200 руб.1000 руб. – 1200 руб. = –200 руб.

Ситуация 2. Ошибка затронула любой из показателей бухгалтерского баланса, кроме показателя строки 1370, и не повлияла на показатель строки 2400 ОФР. Тогда неверную проводку сторнируют, а следом делают верную.

Например, новый главбух выявил, что организация завершила монтаж оборудования, ввела его в эксплуатацию и уже несколько месяцев выпускает на нем продукцию, а в состав ОС не включила. Причина — производственники не передали в бухгалтерию акт ввода объекта в эксплуатацию.

Тогда новый главбух требует оформить акт датой фактического начала эксплуатации оборудования и исправляет ошибку записью по дебету счета 01 «Основные средства» и кредиту счета 08 «Вложения во внеоборотные активы».

Далее надо доначислить амортизацию за время работы объекта и обязательно подать уточненные расчеты и декларации по налогу на имущество — там налог к доплате. А также уточненку по налогу на прибыль с налогом к уменьшению. Но об этом чуть позже.

Исправляем бухгалтерские недочеты: существенные ошибки прошлых лет

Теперь о существенных ошибках прошлых лет, выявленных после подписания отчетности. Субъекты малого и среднего предпринимательства исправляют их так же, как несущественные. Остальным же организациям, точнее их новым главбухам, придется попотетьпп. 9, 14 ПБУ 22/2010.

Существенную ошибку главбух может исправитьп. 9 ПБУ 22/2010:

— или записями на дату обнаружения ошибки;

— или записями на 1 января года обнаружения ошибки при условии, что фирма не сдает промежуточную отчетность.

Бухгалтерскую отчетность за год совершения ошибки переделывать нельзя. Просто при составлении отчетности за текущий год ошибочные показатели отчетности прошлых лет вы покажете правильными. А в пояснениях распишете, что именно в них изменилось после корректировокпп. 9, 10, 12, 13 ПБУ 22/2010; Письмо Минфина от 08.02.2016 № 07-01-09/6117.

Порядок исправления существенных ошибок прошлых лет зависит от того, повлияла ли ошибка на финансовый результат.

Ситуация 1. Ошибка одновременно повлияла на показатели:

— строки 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса;

— строки 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах.

Тогда сделайте запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем, если нужно, сделайте правильную проводку также в корреспонденции со счетом 84.

Представим, что в эксплуатацию забыли ввести не оборудование, а целое здание бизнес-центра: арендаторы вовсю платят за «проживание», а у нас объект все еще в составе капитальных вложений. Причем сумма неначисленной амортизации существенна и сильно изменяет как себестоимость, так и финансовый результат. Иногда даже бывает, что прибыль после таких корректировок превращается в убыток.

Если ошибку исправить как несущественную, расходы лягут на финансовый результат отчетного года и, естественно, ухудшат его — прощай премии и бонусы, за это нового главбуха никто не поблагодарит. Поэтому хочешь не хочешь, надо исправлять ошибку при помощи ретрокорректировок отчетности.

В бухгалтерских записях счет 91 надо заменить на счет 84, а в отчетности суммы амортизации включить не в прочие расходы отчетного периода, как при несущественных ошибках, а в себестоимость продукции, работ, услуг прошлого года. Для этого придется скорректировать в отчетности показатели граф для данных за аналогичные периоды прошлых лет.

В итоге старые грехи не повлияют на показатели отчетного года, хотя, конечно, нарастающим итогом сальдо счета 84 изменится не в лучшую сторону. Что будет отражено в бухгалтерском балансе не только на 31 декабря прошлого «ошибочного» года, но и на отчетную дату.

В отчете об изменениях капитала за год исправления ошибки укажите сумму корректировки нераспределенной прибыли, связанной с исправлением:

— если ошибка совершена в прошлом году — в графе «Изменение капитала за счет чистой прибыли (убытка)» строки 3421 «Корректировка в связи с исправлением ошибок»;

— если ошибка совершена в более ранние периоды — в графе «На 31 декабря года, предшествующего предыдущему» строки 3421.

Ситуация 2. Ошибка повлияла на показатели баланса, но не затронула строки 1370 и 2400 отчета о финансовых результатах. Тогда неверную проводку просто сторнируйте и замените верной. Счет 84 не используйте.

Исправляем налоговые ошибки

После внесения исправлений в бухгалтерские записи и бухгалтерские регистры переходим к налоговому учету. Надо проанализировать, есть ли у корректировок налоговые последствия и если да, то учитывает ли их программа автоматически или нужно ручное управление. К сожалению, второй вариант почему-то выпадает чаще первого.

Напоследок самое важное: следует решить, будем ли мы подавать уточненные декларации и расчеты. Как вы прекрасно знаете, если ошибки привелип. 1 ст. 54 НК РФ:

— к недоимке, то без уточненок не обойтись. Да еще предварительно надо погасить долг и заплатить пенип. 4 ст. 81 НК РФ;

— к переплате налога или взноса, то подача уточненной отчетности — право, а не обязанность организации.

Впрочем, ошибки в налоговом учете, которые занизили расходы или завысили доходы, при соблюдении ряда условий можно исправить и в месяце выявления. Вот эти условияПисьма Минфина от 09.04.2018 № 03-07-11/23099, от 22.07.2015 № 03-02-07/1/42067, от 23.01.2012 № 03-03-06/1/24, от 07.12.2012 № 03-03-06/2/127; ФНС от 11.08.2017 № СД-4-3/15906:

— на дату подачи декларации за период выявления ошибки со дня уплаты налога по декларации с ошибкой не прошло 3 лет;

— в декларации за «ошибочный» год и за год исправления ошибки есть налог к уплате. То есть она не нулевая и не убыточная.

Сумму «допризнания» расходов или «сторнирования» доходов надо показать в строке 400 приложения № 2 к листу 02п. 7.3 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@.

Однако жизнь показывает, что новые главбухи по-тихому корректируют текущим периодом любые ошибки предшественников. Объясняют они это тем, что опасаются ответственности за действия, которых не совершали. Мол, как я подпишусь под уточненной декларацией по НДС с 1 000 000 руб. налога к доначислению, если не я в прошлом допустила ошибку на столь значимую сумму?

Чем грозит такая практика? В случае с налогом к доплате — пенями, если ситуацию обнаружит ИФНС при выездной проверке. Штрафовать уже будет не за что, поскольку недоимку компания к тому времени погасит.

Если же ошибка прежнего главбуха завысила налог и его сменщик без законных оснований скорректировал сумму периодом обнаружения, ИФНС в ходе проверки может рассудить так. Раз ошибка исправлена неверно, то неверно снижены и налоговые обязательства за период корректировки. А это пени и штраф.

Отсылки к логике (мол, какая разница — подать уточненку или исправить ошибку текущим периодом) тут вряд ли помогут. Налоговики ответят, что до представления уточненной декларации никакой переплаты за прошлый период как бы и нет, вы ее не заявили. А дальше, пожалуйста, судитесь.

Но, повторюсь, по моему опыту новых главбухов все это не сильно пугает: они предпочитают делать любые корректировки периодом обнаружения ошибки. И мое дело — рассказать, к чему это может привести. А уж дальше каждый сам решает, как поступить.

Читать далее

IV. Особенности раскрытия информации о корректировках

в связи с изменением учетной политики и исправлением ошибок

25. Информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде, а также изменений в учетной политике некоммерческая организация раскрывает применительно к форме таблицы 2 «Корректировки в связи с изменением учетной политики и исправлением ошибок» отчета об изменениях капитала, форма которого утверждена приказом Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н (приложение N 2). При этом вместо показателей «Капитал» и «Нераспределенная прибыль (непокрытый убыток)» указанной таблицы некоммерческая организация включает соответственно показатели «Целевое финансирование» и «Целевые средства».

25.1. Некоммерческая организация, применяющая упрощенные способы, может:

отражать в бухгалтерской (финансовой) отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно;

исправлять существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской (финансовой) отчетности за этот год, без ретроспективного пересчета с включением прибыли или убытка, возникших в результате исправления указанной ошибки, в состав прочих доходов или расходов текущего отчетного периода.

18 мая 2018 года в Минюсте прошли регистрацию федеральные стандарты бухучета для организаций госсектора: СГС «Учетная политика»[1] и СГС «События после отчетной даты»[2]. Ввести их в действие планировалось еще с 2018 года, однако сроки передвинулись на 2019 год. Вкратце осветим основные положения этих документов.

СГС «Учетная политика»

Положения стандарта в части особенностей формирования, утверждения и изменения учетной политики практически полностью дублируют положения Закона о бухгалтерском учете[3] и Инструкции № 157н[4], то есть здесь ничего не поменяется. Остановимся на нововведениях, касающихся порядка отражения в бюджетной (бухгалтерской) отчетности последствий изменения учетной политики, оценочных значений и исправлений ошибок.

Последствия корректировки учетной политики

Порядок применения изменений. Применять измененную учетную политику к фактам хозяйственной жизни необходимо перспективно либо ретроспективно.

Перспективное применение измененной учетной политики осуществляется после даты ее корректировки, а ретроспективное – это как если бы скорректированная учетная политика применялась с момента возникновения соответствующего факта хозяйственной жизни.

В случае, когда меняются законодательство РФ о бухгалтерском учете, положения федеральных и (или) отраслевых стандартов, принимаются или корректируются нормативные правовые акты, регулирующие ведение учета и составление отчетности, последствия изменения учетной политики отражаются в учете и отчетности согласно положениям соответствующих нормативных правовых актов. При отсутствии в названных актах требований по отражению последствий применяется ретроспективный способ.

Таким же способом отражаются последствия изменения учетной политики, вызванного иными причинами, оказавшими или способными оказать существенное влияние на финансовое положение, финансовый результат или движение денежных средств учреждения.

Оценка последствий корректировки производится в денежном измерении (стоимостном выражении) на дату, с которой применяются изменения в учетной политике.

При применении ретроспективного способа корректировке подлежат:

– показатели отчетности на начало отчетного периода (входящие остатки) по статье «Финансовый результат экономического субъекта» баланса;

– показатели связанных статей отчетности за самый ранний год, предшествующий году, для которого в отчетности раскрываются сравнительные показатели. Информация о корректировке сравнительных показателей предшествующего года (годов) указывается в отчетности текущего отчетного года.

В случае ретроспективного применения измененной учетной политики пересматривать, менять и повторно представлять отчетность за предыдущий год не надо.

Недопустимо применять учетную политику ретроспективно, если оценка в денежном (стоимостном) выражении последствий ее изменения:

– не может быть произведена в связи с недостаточностью (отсутствием) информации за соответствующий предшествующий год;

– требует использования оценочных значений, основанных на информации, которая не была доступна на дату представления отчетности за предшествующий год.

Поэтому в случаях, когда оценить последствия изменения учетной политики для предшествующих годов невозможно, применяется перспективный способ.

Раскрытие последствий в отчетности. В отношении последствий изменения учетной политики в пояснениях к бухгалтерской (финансовой) отчетности приводятся следующие сведения:

1) обоснование изменений;

2) содержание изменений;

3) порядок отражения последствий изменения учетной политики в отчетности, включая указание на обстоятельства, в связи с которыми применяется выбранный порядок, и дата, с которой применяется измененная учетная политика;

4) в случае ретроспективного применения учетной политики:

– суммы корректировок, связанных с изменением учетной политики, по каждой статье бухгалтерской (финансовой) отчетности за каждый из предшествующих годов, для которых в отчетности раскрываются сравнительные показатели;

– сумма корректировки, относящаяся к годам, предшествующим тем, для которых в отчетности раскрываются сравнительные показатели. Эта сумма раскрывается по сопоставимым показателям в случае, когда такие корректировки возможно определить;

5) факт невозможности отражения информации относительно сравнительных показателей по году (годам), предшествующему году корректировки учетной политики. При этом одновременно указываются сведения о применении измененной учетной политики.

Оценочное значение

Суть оценочного значения. Оценочным значением является рассчитанное или приблизительно определенное значение какого‑либо показателя, необходимого для ведения учета и (или) отражаемого в отчетности, при отсутствии точного способа его определения. К таким значениям относятся:

– сроки полезного использования основных средств и нематериальных активов;

– величины оценочных резервов;

– величины амортизационных отчислений;

– стоимость нефинансовых активов (в случаях, предусмотренных федеральными и отраслевыми стандартами бухучета);

– иные значения показателя, необходимого для ведения учета и (или) отражаемого в отчетности, рассчитываемые или приблизительно (оценочно) определяемые на основе экспертных заключений (профессиональных суждений) при отсутствии точного способа его определения.

Изменение оценочного значения, отраженного в учете и отчетности вследствие изменения допущений, обстоятельств, информации, на основе которых были определены суммовые величины оценочных значений, не признается исправлением ошибки, а также изменением учетной политики. Что касается корректировки метода определения (расчета) оценочного значения, то она является изменением учетной политики и подлежит раскрытию в отчетности.

Если корректировка величины какого‑либо показателя учета и отчетности не является следствием изменения учетной политики, такая корректировка признается изменением оценочного значения.

Раскрытие изменения оценочного значения в отчетности. Изменение оценочного значения отражается в бухгалтерской (финансовой) отчетности перспективно, то есть:

– в периоде, в котором произошло изменение, если такое изменение влияет на показатели отчетности только данного отчетного периода;

– в периоде, в котором произошло изменение, и в будущих периодах, если такое изменение влияет на отчетность данного отчетного периода и будущих периодов.

В пояснениях к отчетности отражается следующая информация об изменении оценочного значения:

– описание изменения оценочного значения, повлиявшего на отчетность за отчетный период, с указанием денежных (стоимостных) значений таких изменений;

– описание изменения оценочного значения, которое повлияет на показатели периодов, следующих за отчетным, с указанием денежных (стоимостных) значений таких изменений. Если определить влияние изменения на показатели отчетности за будущие периоды не представляется возможным, об этом сообщается в пояснениях.

Исправление ошибок

СГС «Учетная политика» предусматривает следующие правила исправления ошибок в бухгалтерской (финансовой) отчетности в зависимости от периода их выявления (возникновения).

|

Период выявления |

Порядок исправления |

|

Ошибки отчетного периода |

|

|

После даты подписания отчетности, но до предельной даты ее представления (при осуществлении внутреннего контроля) |

Последней отчетной датой отчетного периода отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. Формируется уточненная отчетность |

|

После предельной даты представления отчетности, но до даты ее принятия уполномоченным органом (при проведении камеральной проверки) |

На конец отчетного периода оформляется дополнительная бухгалтерская запись или запись, отраженная способом «красное сторно», и дополнительная бухгалтерская запись. Составляется уточненная отчетность, в пояснениях к которой указываются причины внесения исправлений и их содержание |

|

После даты принятия отчетности, но до даты ее утверждения (в ходе проведения внутреннего и внешнего контроля, аудита) |

На конец отчетного периода отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. Формируется уточненная отчетность, в пояснениях к ней отражаются причины корректировок и их содержание |

|

После даты утверждения квартальной отчетности |

В период (на дату) обнаружения ошибки отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная бухгалтерская запись. В пояснениях к отчетности раскрывается информация о существенных ошибках, выявленных в отчетном периоде, с описанием ошибки (содержания и суммы), а также суммы выполненной корректировки |

|

Ошибки предшествующего отчетного периода |

|

|

После даты утверждения годовой отчетности |

В период (на дату) обнаружения ошибки отражается дополнительная бухгалтерская запись или запись, оформленная способом «красное сторно», и дополнительная |

|

бухгалтерская запись. Производится ретроспективный пересчет отчетности путем корректировки сравнительных показателей отчетности за предшествующий отчетный год (годы) таким образом, как если бы ошибка не была допущена (ставится отметка «пересчитано»). В пояснениях к отчетности за отчетный год раскрывается информации об ошибке, сумме корректировки, описываются причины, по которым корректировка сравнительных показателей отчетности за один или несколько предшествующих годов не является возможной, а также способ исправления ошибки с указанием периода, в котором отражены исправления |

СГС «События после отчетной даты»

Данные учета и созданная на их основе отчетность формируются исходя из существенности фактов хозяйственной жизни, которые оказали или могут оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности учреждения и имели место в период между отчетной датой и датой подписания отчетности. Такие существенные факты называются событиями после отчетной даты.

В целях применения стандарта названные события классифицируются следующим образом:

|

События, подтверждающие условия деятельности, существовавшие |

События, свидетельствующие |

|

1) выявление документально подтвержденных обстоятельств, указывающих на безнадежность взыскания дебиторской задолженности, относительно которой на отчетную дату уже принимались 2) завершение судебного производства, в результате которого подтверждается наличие на отчетную дату обязательства, по которому ранее был определен резерв предстоящих расходов; 3) завершение процесса оформления изменений в существенных условиях сделки, который был инициирован в отчетном периоде; |

1) принятие решения о реорганизации или ликвидации (упразднении) субъекта учета, о котором не было известно по состоянию на отчетную дату; 2) существенное поступление или выбытие активов, связанное с операциями, инициированными в отчетном периоде; 3) возникновение обстоятельств, в том числе чрезвычайных, в результате которых выбыли активы вследствие их гибели, уничтожения, а также при невозможности установления их местонахождения; 4) публичные объявления об изменениях в политике, планах и намерениях органа, осуществляющего полномочия учредителя, которые могут оказать влияние на деятельность учреждения; |

|

4) завершение госрегистрации права собственности (права оперативного управления), инициированной в отчетном периоде; 5) получение от страховой организации документа, устанавливающего или уточняющего размер страхового возмещения по страховому случаю, произошедшему в отчетном периоде; 6) получение информации об обесценении активов на отчетную дату или о необходимости корректировки убытка от обесценения активов, признанного на отчетную дату; 7) изменение кадастровых оценок нефинансовых активов;

9) обнаружение ошибки в данных бухучета и (или) допущение ошибки при составлении отчетности за отчетный период до даты принятия (утверждения) отчетности |

5) изменения в законодательстве, принятие решений, исполнение которых в ближайшем будущем существенно окажет влияние на величину активов, обязательств, доходов и расходов учреждения; 6) изменение величины активов и (или) обязательств, произошедшее в результате изменения после отчетной даты курсов иностранных валют; 7) начало судебного производства, связанного исключительно с событиями, произошедшими после отчетной даты;

9) принятие решений о прощении долга по кредиту (займу, ссуде), возникшего до отчетной даты; 10) начало судебного производства, связанного исключительно с событиями, произошедшими после отчетной даты |

Для каждого из перечисленных событий установлен свой порядок отражения в учете и отчетности:

|

События, подтверждающие условия деятельности, существовавшие |

События, свидетельствующие |

|

Признание событий в учете |

|

|

Последним днем отчетного периода формируется дополнительная бухгалтерская запись либо запись методом «красное сторно» и дополнительная запись |

В периоде, следующем за отчетным, отражаются бухгалтерские записи по соответствующим счетам учета |

|

Раскрытие информации о событиях в отчетности |

|

|

Событие отражается в отчетности на основе данных учета, включающих информацию о событиях после отчетной даты. В пояснительной записке к отчетности раскрываются сведения об условиях хозяйственной деятельности на отчетную дату с учетом соответствующих событий, по результатам отражения которых сформированы показатели отчетности |

Информация о событиях отражается в пояснительной записке и (или) пояснениях с указанием краткого описания (характеристики) событий после отчетной даты, оценки последствий их наступления в денежном выражении. Если невозможно произвести оценку события в денежном выражении, в пояснениях сообщается об этом факте и его причинах |

В случае, когда информация о событии после отчетной даты не отражена в учете и (или) отчетности, к примеру, по причине позднего поступления первичных документов или в целях соблюдения сроков представления отчетности, описание указанного события и его оценка в денежном выражении приводятся в сопроводительном документе к отчетности либо раскрываются в пояснительной записке (пояснениях) к отчетности.

Если же в период между датой подписания отчетности и датой ее принятия (утверждения) получена новая информация о событии после отчетной даты и (или) произошло (выявлено) событие, которое может оказать существенное влияние на финансовое положение, финансовый результат и (или) движение денежных средств учреждения, описание такого события и его оценка в денежном выражении доводятся до пользователей, которым представляется отчетность.

* * *

Согласно СГС «Учетная политика» применять измененную учетную политику к фактам хозяйственной жизни необходимо перспективно либо ретроспективно. Перспективное применение измененной учетной политики осуществляется после даты ее корректировки, а ретроспективное – это как если бы скорректированная учетная политика применялась с момента возникновения соответствующего факта хозяйственной жизни.

В силу положений СГС «События после отчетной даты» события классифицируются как подтверждающие условия деятельности, существовавшие на отчетную дату или свидетельствующие об условиях деятельности, возникших после отчетной даты. Для каждого случая установлен свой порядок отражения в учете и отчетности.

[1] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки», утв. Приказом Минфина РФ от 30.12.2017 № 274н.

[2] Федеральный стандарт бухгалтерского учета для организаций государственного сектора «События после отчетной даты», утв. Приказом Минфина РФ от 30.12.2017 № 275н.

[4] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного само-

управления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

СГС «Учетная политика, оценочные значения и ошибки» подлежит применению с 1 января 2019 года и устанавливает единые:

- требования к формированию, утверждению и изменению учетной политики;

- правила отражения в бухгалтерской (финансовой) отчетности:

а) последствий изменения учетной политики;

б) оценочных значений;

в) исправлений ошибок.

Методические рекомендации по применению СГС «Учетная политика, оценочные значения и ошибки» доведены Письмом Минфина России от 31.08.2018 № 02-06-07/62480. Обзор данных методических рекомендаций рассмотрим в данной статье.

Учетная политика

Учетная политика — это совокупность способов (конкретных принципов, методов, процедур, правил) ведения бухгалтерского учета, подготовки и представления бухгалтерской (финансовой) отчетности.

Учетная политика формируется посредством принятия документов учетной политики. При этом выбор формы оформления вида правовых актов (приказ, приказы, распоряжения, постановления, порядок и т.д.), а также способ их издания (утверждения) — грифом «Утверждено» либо принятием отдельного акта, находится в компетенции субъекта учета.

При этом допустимо формирование учетной политики:

- посредством принятия единого правового акта, включающего всю совокупность способов ведения учета;

- посредством принятия отдельных правовых актов, либо включением в отдельные правовые акты.

Что обязательно должно быть утверждено в составе учетной политики?

Пунктом 9 СГС «Учетная политика, оценочные значения и ошибки», Инструкцией № 157н и СГС «Концептуальные основы» установлено, что в составе учетной политики обязательно утверждаются:

- методы оценки объектов бухгалтерского учета, порядок признания (постановки на учет) и прекращения признания (выбытия из учета) объектов бухгалтерского учета, и (или) раскрытия информации о них в бухгалтерской (финансовой) отчетности в соответствии с нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности;

- Рабочий план счетов бухгалтерского учета, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учета (номера счетов бухгалтерского учета) либо коды счетов бухгалтерского учета и правила формирования номера счета бухгалтерского учета;

- порядок проведения инвентаризации активов, имущества, учитываемого на забалансовых счетах, обязательств, иных объектов бухгалтерского учета;

- формы первичных (сводных) учетных документов, регистров бухгалтерского учета, иных документов бухгалтерского учета, применяемых для оформления фактов хозяйственной жизни, ведения бухгалтерского учета, по которым законодательством Российской Федерации не предусмотрены обязательные для их оформления формы документов;

- правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения в бухгалтерском учете в соответствии с утвержденным графиком документооборота и (или) порядком взаимодействия структурных подразделений и (или) лиц, ответственных за оформление фактов хозяйственной жизни, по предоставлению первичных учетных документов для ведения бухгалтерского учета;

- правила документооборота, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения их в бухгалтерском учете в соответствии с утвержденным графиком документооборота, технология обработки (представления (обмена) учетной информации при условии ведения бухгалтерского учета и (или) составления бухгалтерской (финансовой) отчетности централизованной бухгалтерией);

- порядок организации и обеспечения (осуществления) внутреннего контроля;

- порядок признания в бухгалтерском учете и раскрытия в бухгалтерской (финансовой) отчетности событий после отчетной даты;

- иные способы ведения бухгалтерского учета, необходимые для организации ведения бухгалтерского учета и формирования бухгалтерской (финансовой) отчетности субъектом учета.

Если нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности, предусмотрен выбор методов ведения бухгалтерского учета, то учреждению также необходимо выбрать такой метод и установить его в рамках своей учетной политики (например, метод начисления амортизации, метод определения справедливой стоимости и т.д.).

Что в составе учетной политики не утверждается?

Документы учетной политики не должны содержать положения, дублирующие положения нормативных правовых актов, регулирующих ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности. То есть они не должны содержать методы, правила, способы ведения бухгалтерского учета, однозначно установленные нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности. Примером таких положений может являться то, что при ведении бухгалтерского учета объектов бухгалтерского учета применяется метод начисления; основные средства стоимостью до 10000 рублей включительно, за исключением объектов библиотечного фонда, списывается с балансового учета с одновременным отражением объектов на забалансовом счете 21 и т. д.

Когда положения учетной политики могут быть изменены?

При организации ведения бухгалтерского учета и подготовки бухгалтерской (финансовой) отчетности предполагается, что однажды принятые учетные принципы не будут меняться, а однотипные факты хозяйственной жизни будут учитываться одинаковыми методами.

Вместе с тем, в определенных случаях положения учетной политики могут изменяться. К таким случаям относятся:

- изменение требований, установленных законодательством Российской Федерации о бухгалтерском учете, федеральными и (или) отраслевыми стандартами;

- разработка или выбор нового способа ведения бухгалтерского учета, при котором повышается качество информации об объекте бухгалтерского учета;

- существенное изменение условий деятельности экономического субъекта.

Как правило, изменение учетной политики производится с начала отчетного года, если иное не обусловлено причиной такого изменения.

Однако, ее изменение возможно и в течение года. Если такое изменение не связанно с изменением законодательства Российской Федерации о бухгалтерском учете, федеральных и (или) отраслевых стандартов, принятием и (или) изменением нормативных правовых актов, регулирующих ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности, изменение положений учетной политики производится по согласованию с учредителем и с финансовым органом соответствующего публично-правового образования.

Что не считается изменением учетной политики?

Изменением учетной политики не считается:

1) применение правила (способа) организации и ведения бухгалтерского учета для отражения фактов хозяйственной жизни, которые отличны по существу от фактов хозяйственной жизни, имевших место ранее.

Например, не будет считаться изменением учетной политики:

- установление субъектом учета особенностей отражения в бухгалтерском учете на счетах бухгалтерского учета Рабочего плана счетов (включая дополнительную аналитику):

— операций по выплате заработной платы в безналичной форме расчетов в рамках реализации «зарплатных проектов», при условии, что ранее выплата заработной платы осуществлялась наличными деньгами (через кассу);

— операций по приобретению оборудования на условиях рассрочки платежа и перехода права владения таким имуществом по факту полной оплаты по договору, либо на условиях предоставления залога в виде имущества учреждения;

— объектов учета, возникающих при реализации договора концессии, предусматривающего передачу помимо объектов недвижимого имущества (по ранее имевшей место практике), объекты движимого имущества; - изменение графика документооборота, а также введение особенностей формирования первичных учетных документов и регистров бухгалтерского учета, при переходе на электронный документооборот;

2) утверждение нового правила (способа) организации и ведения бухгалтерского учета для отражения фактов хозяйственной жизни, которые возникли в деятельности субъекта учета впервые.

Например, у субъекта учета возникла новая функция его деятельности (новый вид деятельности).

Способы изменения учетной политики

Существует 2 варианта изменения учетной политики:

- Перспективное применение измененной учетной политики — применение измененной учетной политики к фактам хозяйственной жизни, возникающим после даты соответствующего изменения учетной политики.

- Ретроспективное применение измененной учетной политики — применение измененной учетной политики к фактам хозяйственной жизни таким образом, как если бы измененная учетная политика применялась с момента возникновения соответствующего факта хозяйственной жизни. Ретроспективное применение измененной учетной политики выполняется путем корректировки сравнительных показателей бухгалтерской (финансовой) отчетности за предшествующий год (годы).

Последствия изменения учетной политики

Последствия изменения учетной политики, связанного с изменением законодательства Российской Федерации о бухгалтерском учете, отражаются в учете и отчетности согласно положениям нормативных правовых актов, регулирующих ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности.

Например, введение в действие СГС «Основные средства» предусматривает внесение изменений в документы учетной политики по методам амортизации. При этом переходными положениями СГС «Основные средства» предусмотрено, что сравнительная информация по объектам основных средств (сопоставимые показатели отчетности по объему начисленной амортизации) за годы, предшествующие первому применению СГС «Основные средства», не пересчитываются.

Если же нормативными правовыми актами не определяются требования по отражению последствий изменения учетной политики, то последствия ее изменений отражаются в отчетности путем ретроспективного применения измененной учетной политики (посредством отражения в бухгалтерской (финансовой) отчетности сопоставимых показателей отчетов за предыдущие года, пересчитанных с учетом изменения учетной политики).

При ретроспективном применении измененной учетной политики входящие остатки на начало отчетного периода бухгалтерского баланса подлежат корректировке по строкам, отражающим соответствующие показатели, и по строке 0 401 30 000. Указанные изменения показателей баланса дополнительно отражаются в форме 0503173 (0503773) (по соответствующим строкам) с указанием причин изменений – «пересчитано» ввиду изменения учетной политики.

Ретроспективное применение измененной учетной политики не представляется возможным, если оценка в денежном измерении (стоимостном выражении) последствий такого изменения:

- не может быть произведена, в связи с недостаточностью (отсутствием) информации за соответствующий предшествующий год;

- требует использования оценочных значений, основанных на информации, которая не была доступна на дату представления бухгалтерской (финансовой) отчетности за предшествующий год.

В отношении последствий изменения учетной политики обязательному раскрытию подлежит следующая информация:

- обоснование изменения учетной политики;

- содержание изменения учетной политики;

- порядок отражения последствий изменения учетной политики в отчетности, включая указание на обстоятельства, в связи с которыми применяется выбранный способ ведения бухгалтерского учета, и дату, начиная с которой он применяется в связи с изменением учетной политики.

Раскрытие указанной информации осуществляется в Пояснительной записке (ф. 0503160, ф. 0503760).

Оценочное значение

Под оценочным значением понимается рассчитанное или приблизительно определенное значение какого-либо показателя, необходимого для ведения бухгалтерского учета и (или) отражаемого в бухгалтерской (финансовой) отчетности, при отсутствии точного способа его определения (пункт 6 СГС «Учетная политика, оценочные значения и ошибки»).

К оценочным значениям относятся:

- сроки полезного использования объектов основных средств, нематериальных активов, прав пользования активами (в том числе условно определенные по договорам аренды с неопределенным сроком аренды);

- величины оценочных резервов (например, резервов на предстоящую оплату отпусков, включая платежи на обязательное социальное страхование; резервов предстоящей оплаты по требованию покупателей гарантийного ремонта, текущего обслуживания в случаях, предусмотренных договором поставки);

- величины амортизационных отчислений;

- величины стоимости нефинансовых активов в случаях, предусмотренных стандартами бухгалтерского учета для организаций государственного сектора (например, стоимостные значения справедливых стоимостей нефинансовых активов);

- иные значения показателей, необходимых для ведения учета и (или) отражаемых в отчетности, рассчитываемые или приблизительно (оценочно) определяемые на основе экспертных заключений (профессиональных суждений) при отсутствии точного способа их определения (расчетная оценка).

Оценочные значения (оценки) должны быть в обязательном порядке документально подтверждены расчетом, прогнозом, оценочным экспертным суждением (в частности, заключением оценщика, решением комиссии по поступлению и выбытию нефинансовых активов) и т.д.

Корректировка (изменение метода) оценочных значений

Пересмотр (корректировка) оценочных значений, отраженных в бухгалтерском учете, не является исправлением ошибки и изменением учетной политики. Информация о таких корректировках не подлежит раскрытию в бухгалтерской (финансовой) отчетности.

Например, резерв по реорганизации (в части оплаты выходного пособия) может быть уточнен (пересчитаны значения ожидаемых выплат) в связи с появившимися новыми обстоятельствами — сокращением сотрудников, изъявивших желание продолжить работу на новых условиях оплаты труда.

Изменение оценочного значения отражается в бухгалтерской (финансовой) отчетности перспективно. Перспективное признание результатов изменения оценочного значения и отражение их в отчетности осуществляется:

- в отчетном периоде, в котором произошло изменение, если такое изменение влияет на показатели отчетности только данного отчетного периода;

- в периоде, в котором произошло изменение и в будущих отчетных периодах, на которые указанное изменение оказывает влияние.

Обратите внимание, изменение метода определения (расчета) оценочного значения является изменением учетной политики, и подлежит раскрытию в отчетности путем ретроспективного применения измененной учетной политики.

Например, в 2018 году для определения оценочного значения поступившего в результате дарения объекта нефинансового актива (его справедливой стоимости) применялся метод амортизационной стоимости замещения, а с 01.01.2019 внесено изменение в учетную политику, предусматривающее определение справедливой стоимости поступивших в результате дарения объектов нефинансовых активов по методу рыночных цен.

Исправление ошибок в бухгалтерской (финансовой) отчетности

Ошибкой в бухгалтерской (финансовой) отчетности считается пропуск и (или) искажение, возникшее при ведении учета и (или) формировании отчетности в результате неправильного использования или неиспользования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности.

Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

- ошибка отчетного года — ошибка допущена в периоде (в году), за который субъект учета не сформировал отчетность (промежуточную или годовую), либо в периоде, за который годовая отчетность сформирована, но не утверждена;

- ошибка прошлых лет — ошибка допущена в периоде, за который годовая отчетность утверждена.

Как исправить ошибку отчетного года?

Исправление ошибки отчетного года осуществляется в зависимости от периода ее обнаружения дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.

При этом формирование отчетности с учетом выявленных ошибок осуществляется:

- по решению субъекта учета — при выявлении по результатам осуществления внутреннего контроля после подписания отчетности, но до предельной даты ее представления;

- по решению уполномоченного органа — при выявлении по результатам камеральной проверки отчетности после предельной даты ее представления, но до даты ее принятия уполномоченным органом (исходя из существенности ошибки, повлиявшей на достоверность отчетности);

- по решению уполномоченного органа — при выявлении по результатам осуществления внутреннего финансового контроля, внешнего финансового контроля, а также внутреннего контроля или внутреннего финансового аудита после даты принятия отчетности, но до даты ее утверждения (исходя из существенности ошибки, повлиявшей на достоверность отчетности).

В этих случаях записи по счетам бухгалтерского учета отражаются последней отчетной датой отчетного периода и (или) путем формирования отчетности, содержащей уточненные показатели с учетом выявленных и исправленных ошибок.

Как исправить ошибку прошлых лет?

Ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью в период (на дату) обнаружения ошибки с применением спецсчетов (0 304 86 000, 0 304 96 000, 0 304 84 000, 0 304 94 000, 0 401 18 000, 0 401 19 000, 0 401 28 000, 0 401 29 000) и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Ретроспективный пересчет бухгалтерской (финансовой) отчетности — исправление ошибки предшествующего года (годов) путем корректировки сравнительных показателей отчетности за предшествующий год (годы) таким образом, как если бы ошибка не была допущена.

Корректировке подлежат сравнительные показатели, раскрываемые в отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в отчетности отчетного года обособленно с отметкой «Пересчитано».

К сравнительным показателям относятся, в частности: показатели на начало отчетного периода (начало года, предшествующего отчетному периоду (году), показатели на конец отчетного периода (месяца, квартала, полугодия, 9 месяцев) года, предшествующего отчетному периоду (году), обороты по показателям за отчетный период года, предшествующего отчетному периоду (году).

Пример исправления ошибки прошлых лет:

В отчетном периоде (в сентябре 2019 года) субъектом учета (казенным учреждением) обнаружена ошибка, допущенная в 2018 году, — расходы по текущему ремонту здания в сумме 1 200 000 руб. ошибочно отнесены на увеличение стоимости здания и отражены следующими бухгалтерскими записями (в 2018 году):

- Дт 1 106 11 310 Кт 1 302 25 730 — 1 200 000,00

- Дт 1 101 12 310 Кт 1 106 11 310 — 1 200 000,00;

за 2018 год начисленная сумма амортизации отражена:

- Дт 1 401 20 271 Кт 1 104 12 411 — 3 000,00.

В бюджетном учете (по дате обнаружения ошибки прошлых лет — сентябрь 2019 год) исправительные корреспонденции отражаются следующими бухгалтерскими записями:

- Дт 1 101 12 310 Кт 1 304 86 731 — 1 200 000,00 «Красное сторно»;

- Дт 1 304 86 831 Кт 1 106 11 310 — 1 200 000,00 «Красное сторно»;

- Дт 1 106 11 310 Кт 1 304 86 731 — 1 200 000,00 «Красное сторно»;

- Дт 1 401 28 271 Кт 1 104 12 411 — 3 000,00 «Красное сторно»;

- Дт 1 401 28 225 Кт 1 304 86 731 — 1 200 000,00.

Исправительные операции отражаются в отдельном регистре — Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет».

При этом показатели отчетности на начало отчетного периода (в любых формах отчетности) отражаются с учетом их корректировок по исправительным записям, выявленных ошибок прошлых лет. Входящие остатки корректируются по строке 0 401 30 000, а также по строкам, отражающим значения скорректированных в результате исправления ошибок прошлых лет статей бухгалтерской (финансовой) отчетности.

Опубликовано

определение суммы активов и обязательств, возникающих при завершении финансового года в соответствии с бюджетным законодательством или распределением доходов (обязательств) на основании международных соглашений;

определение суммы активов и обязательств, возникающих при завершении финансового года в соответствии с бюджетным законодательством или распределением доходов (обязательств) на основании международных соглашений;