Аудит собственного капитала проводится не только с целью подтверждения достоверности информации, отраженной в бухгалтерской отчетности, но и для внутреннего финансового анализа работы фирмы. Об этом расскажем в нашей статье.

Аудит собственного капитала при проведении обязательного аудита отчетности

Аудит собственного капитала проводится в рамках процедуры обязательного аудита с целью подтверждения достоверности информации о собственном капитале компании, отраженной в его бухотчетности. Кроме того, контролю подвергается соответствие проведенных коммерсантами операций с собственным капиталом требованиям действующего законодательства.

Проверить, подпадает ли ваша фирма под обязательный аудит, поможет статья «Проверьте, не обязателен ли для вас аудит»

Достоверность отраженной в балансе информации о величине собственного капитала имеет особую важность. Это связано с тем, что при проведении аудита бухуотчетности любой компании на предварительном этапе планирования определяется уровень существенности (оценка вероятности того, что применяемые аудиторские процедуры позволят определить наличие ошибки в отчетности и оценить их влияние на принятие соответствующих решений ее пользователями).

Часто в соответствии с внутрифирменными стандартами аудиторской компании в расчете существенности принимает участие собственный капитал или его элементы. Недостоверный показатель собственного капитала искажает и уровень существенности, в сравнении с которым делаются выводы о достоверности отчетности в целом и по ее отдельным статьям.

Необходимо отметить, что СК характеризует общую стоимость собственных средств фирмы, отражен в разделе III баланса и включает следующие основные компоненты: уставный, добавочный, резервный капитал, а также сумму переоценки внеоборотных активов и показатель нераспределенной прибыли (непокрытого убытка).

О составе других строк и разделов баланса вы можете узнать из статьи «Составляем бухгалтерский баланс»

Аудит собственного капитала включает несколько основных этапов. Их мы рассмотрим в следующем разделе.

Предварительный и первоначальный этапы аудита собственного капитала

Предварительный этап аудита собственного капитала включает проведение тестов по изучению и оценке системы внутреннего контроля и ее отдельных элементов. Целью данной процедуры является определение аудиторского риска, степени доверия к клиенту и трудоемкости аудиторских процедур при проверке операций с собственным капиталом.

На первоначальном этапе изучается раздел учетной политики, посвященный особенностям учета собственного капитала компании. Затем осуществляется контроль и взаимоувязка показателей собственного капитала. Данные баланса по элементам СК на начало периода сопоставляются с аналогичными данными баланса предыдущего периода. Проводится арифметическая проверка приведенных в балансе цифр по элементам СК и данных учетных регистров, а также сопоставление указанных в отчетности данных с информацией, отраженной на счетах бухучета. Кроме того, анализируется порядок документооборота и полнота его соблюдения.

Информацию о том, как проводится аудит других показателей баланса, см. в статье «Порядок проведения аудита бухгалтерского баланса»

Кроме того, информация о собственном капитале проверяется на тождественность данных во взаимосвязи с другими бухгалтерскими отчетами (например, сравнивается с данными отчета о движении капитала и др.).

Затем анализируется структура собственного капитала (СК) — аудиту подвергается каждый его компонент. По данному разделу аудита составляется отдельная программа, проводятся детальные тесты и аналитические процедуры. Об этом поговорим в следующих разделах.

Аудит уставного и резервного капитала

Аудит собственного капитала по его элементам начинается с аудита уставного капитала. Для небольших компаний характерно наличие в составе СК только уставного капитала и нераспределенной прибыли (убытка). В связи с этим самая распространенная цифра по строке 1310 «Уставный капитал» у обществ с ограниченной ответственностью — 10 000 руб. (минимально установленный п. 1 ст. 14 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ размер УК).

Отдельно в процессе аудита собственного капитала анализируется своевременность оплаты УК. Например, в соответствии с п. 1 ст. 16 закона № 14-ФЗ учредитель обязан оплатить УК не позднее 4 месяцев с момента государственной регистрации общества.

Для отчетности акционерных обществ характерен такой элемент СК, как резервный капитал (РК). Его формирование для данной организационно-правовой формы является обязательным, а величина регламентируется уставом.

Важно! В соответствии с п. 1 ст. 35 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ размер РК определяется уставом. Минимальный размер РК — 5% от УК, а ежегодные отчисления в РК — не менее 5% от чистой прибыли до размера, определенного уставом.

Все законодательные требования к величине размера РК, его минимальному размеру и обязательным ежегодным отчислениям контролируются при аудите собственного капитала. Кроме того, расходование РК также строго регламентировано законом: его можно использовать только для погашения облигаций общества и выкупа его акций в случае отсутствия иных средств. Направлять РК на иные цели запрещено.

Помимо указанных контрольных операций, при аудите УК и РК проводятся тесты и аналитические процедуры, предусмотренные программой аудита СК.

Об аудите остальных элементов СК вы узнаете из следующих разделов.

Аудит добавочного капитала и переоценки внеоборотных активов

При аудите собственного капитала необходим контроль элементов СК, отраженных в балансе по строкам 1340 «Переоценка внеоборотных активов» и 1350 «Добавочный капитал».

Так, возможность переоценки имущества фирмы закрепляется в ее учетной политике. Если переоценка была однажды сделана, в дальнейшем она должна проводиться ежегодно (п. 15 ПБУ 6/01 «Учет основных средств»).

Важно! В соответствии с абз. 1 п. 15 ПБУ 6/01 коммерсанты вправе переоценивать группы однородных объектов ОС по текущей стоимости не чаще 1 раза в год на начало отчетного года.

В процессе аудита такого элемента СК, как переоценка внеоборотных активов, контролю подлежат операции по отражению в учете и отчетности результата от уценки или дооценки ОС. Этот вопрос законодательно закреплен тем же п. 15 ПБУ 6/01. Согласно содержанию данного нормативного документа сумма дооценки ОС в результате переоценки увеличивает добавочный капитал (ДК). А сумма дооценки ОС, равная сумме его уценки, проведенной в предыдущие отчетные периоды, и отнесенная на счет по учету нераспределенной прибыли, зачисляется на счет нераспределенной прибыли.

При аудите ДК необходимо проконтролировать выполнение требований ПБУ 6/01 в части отражения в составе ДК отдельных случаев дооценки и уценки ОС. Так, величина уценки ОС отражается как уменьшение ДК в том случае, если ДК был образован за счет сумм дооценки этого объекта ОС, проведенной в предыдущие отчетные периоды. Если после переоценки стоимость ранее дооцененного ОС уменьшилась, разница между суммой предыдущей дооценки и проведенной уценки относится на счет по учету нераспределенной прибыли. Эту сумму необходимо раскрыть в бухотчетности.

Кроме описанных операций, в отношении указанных элементов СК проводятся иные виды детальных тестов и аналитических процедур, предусмотренные программой аудита СК.

Следующим этапом аудита СК является аудит нераспределенной прибыли (непокрытого убытка) и расчет чистых активов фирмы. Об этом расскажем в следующем разделе.

Аудит нераспределенной прибыли и расчет чистых активов

Аудит собственного капиталавключает в себя этап аудита нераспределенной прибыли (непокрытого убытка). На данном этапе проверяется обоснованность направления прибыли на нужды компании, определяемые учредителями (в соответствии с решениями учредителей или акционеров, оформленных в письменном виде). Затем контролируется законность, своевременность и полнота выплаты дивидендов, а также проводятся иные тесты и аналитические процедуры в соответствии с программой аудита.

Отдельная часть аудита — процедура расчета чистых активов (ЧА) и сопоставление их величины с размером уставного капитала. Под ЧА понимают разницу между активами и пассивами, участвующими в расчете.

Важно! Чистые активы рассчитываются в соответствии с порядком, утвержденным приказом Минфина России от 28.08.2014 № 84н.

Подробнее о расчете ЧА читайте в статье «Чистые активы — что это в балансе (нюансы)?»

Если расчет покажет, что ЧА меньше УК в течение 3 или более лет подряд, фирма обязана уменьшить свой УК или ликвидироваться (п. 6 ст. 35 закона № 208-ФЗ, п. 4 ст. 30 закона № 14-ФЗ). Это требование о соответствии ЧА и УК важно при оценке способности фирмы продолжать свою деятельность непрерывно, поэтому при аудите собственного капитала данному вопросу уделяется особое внимание.

В результате всех процедур, проведенных в соответствии с программой аудита собственного капитала, подтверждается достоверность информации о собственном капитале, отраженной в бухотчетности, и решается вопрос о виде аудиторского заключения.

Аудит эффективности использования собственного капитала

Эффективность использования собственного капиталапринятооценивать в рамках внутреннего аудита компании. Для этого изучаются объемы и направления использования СК, соответствие их распределению, предусмотренному учредительными документами либо решениями учредителей, а также проводятся иные аналитические процедуры.

Кроме того, в рамках аудита эффективности использования СК делаются углубленные расчеты эффективности использования его составных частей. Рассматривая СК как результат сочетания активов и пассивов, отраженных в балансе, проводится аудит и анализ всех его компонентов. К примеру, рассчитываются показатели, характеризующие эффективность использования ОС (фондоотдача, фондоемкость и др.), оборотных средств (коэффициент финансовой активности, обеспеченности собственными оборотными средствами, интенсивность использования оборотных средств и др.), а также множество иных финансовых показателей и коэффициентов.

По результатам аудита собственного капитала формулируются выводы о степени эффективности использования СК и принимаются соответствующие управленческие решения.

Итоги

Если компания подлежит обязательному аудиту, аудит собственного капитала проводится в несколько этапов в соответствии с планом и программой аудита. В случае если коммерсант заинтересован в постоянном контроле за эффективностью использования собственного капитала, аудит проводится регулярно в рамках внутреннего аудита финансовыми специалистами компании.

- Опубликовано 29.09.2021 08:32

- Автор: Administrator

- Просмотров: 2570

Важность корректного учета капитала и его формирования связана с тем, что он является главной составляющей показателя стоимости предприятия, т.к. собственный капитал определяет размер чистых активов. Поэтому аудит собственного капитала организации является весьма актуальным не только для внешних пользователей отчетности, но и непосредственно для руководителя фирмы. Этой статьей мы открываем цикл публикаций по аудиту, который вы можете самостоятельно провести для своей организации. Начнем с аудита собственного капитала.

Капитал – основа развития любой организации, которая формируется с момента регистрации и в течение всей деятельности.

Аудит капитала – это поэтапная проверка всех стадий его формирования и движения. При проведении аудита собственного капитала планируют проверку:

1. Уставного капитала:

— аудит структуры уставного капитала;

— аудит величины уставного капитала;

— аудит внесения взносов в уставный капитал.

2. Резервного капитала:

— порядок и правильность формирования резервного капитала.

3. Добавочного капитала:

— аудит переоценки имущества;

— аудит инвестиций во внеоборотные активы.

4. Аудит нераспределённый прибыли:

— аудит нераспределённый прибыли за отчётный год и за предыдущие отчетному года.

Нормативной базой для осуществления аудита являются:

• Гражданский кодекс РФ;

• ФЗ «Об акционерных обществах»;

• ФЗ «Об обществах с ограниченной ответственностью»;

• ФЗ «О несостоятельности (банкротстве»)

• ФЗ «Закон о бухгалтерском учете» и план счетов

В процессе проверки подлежат изучению организационные документы (устав, учредительный договор, выписки из протоколов решений Совета директоров, годового собрания акционеров и текущих решений учредителей).

При аудите устанавливается соответствие организационно-правовой формы и структуры организации Гражданскому кодексу РФ, наличие государственной регистрации и лицензирования отдельных видов деятельности. Если на такие виды деятельности у организации нет лицензии (разрешения), то проведенные операции по этим видам деятельности считаются недействительными.

Аудитор должен оценить достоверность показателей в отчёте об изменениях капитала и взаимосвязь его показателей с бухгалтерским балансом.

В статье мы рассмотрим основные ошибки, допускаемые по счетам учета капитала.

УСТАВНЫЙ КАПИТАЛ

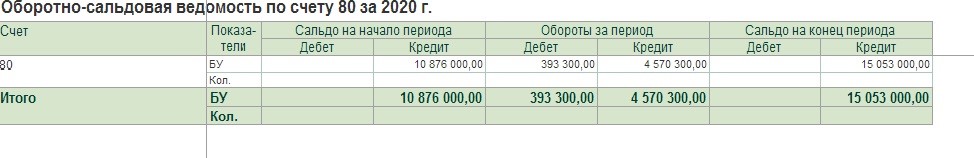

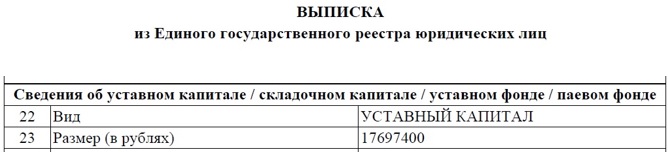

1. Размер уставного капитала, отраженный в учете, не соответствует учредительным документам и данным выписки из ЕГРЮЛ

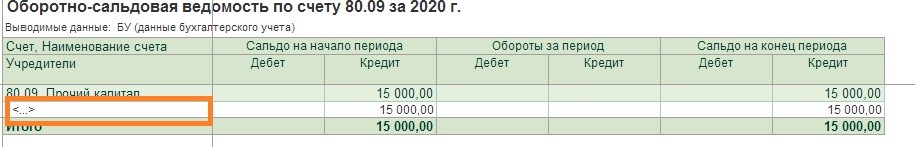

2. Отсутствует аналитический учет по счету 80 «Уставный капитал в программе 1С: Бухгалтерия предприятия 8, редакция 3.0.

Он должен быть организован так, чтобы была раскрыта информация по учредителям организации.

3. Чистые активы организации существенно меньше размера уставного капитала и составляют отрицательную величину.

Данное обстоятельство указывает на несоблюдение требования законодательства о соотношении величины чистых активов и уставного капитала.

Если чистые активы были отрицательными или меньше минимального размера, установленного для АО, ООО, то формально юридическое лицо подлежит добровольной ликвидации.

Поэтому в случае возникновения такой ситуации рекомендуем:

• или увеличить чистые активы хотя бы до размера минимального уставного капитала (в основном путем улучшения финансовых результатов).

• или снизить размер уставного капитала до необходимого размера.

4. В учете числятся собственные акции, выкупленные обществом у акционеров, со дня перехода права собственности на которые прошло уже более года.

Поскольку за год с даты окончания выкупа акций они не были реализованы, общее собрание акционеров организации должно было принять решение об уменьшении уставного капитала путем их погашения. На основании такого решения вносятся необходимые изменения в устав общества.

5. Некорректно оформлены операции по смене учредителей.

РЕЗЕРВНЫЙ КАПИТАЛ

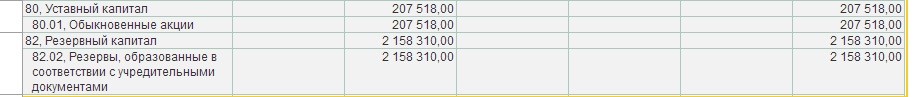

1. Не создан резервный капитал в нарушении требований законодательства или устава организации.

2. Размер резервного капитала не соответствует учредительным документам.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Для акционерных обществ его создание обязательно, для ООО – только, если это предусмотрено уставом ООО.

3. Резервный капитал больше уставного.

В результате есть риск искажения данных строк 1360 «Резервный капитал», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

ДОБАВОЧНЫЙ КАПИТАЛ

1. В составе переоценки внеоборотных активов Обществом отражены суммы, по которым отсутствует первичные документы в обосновании сумм переоценки.

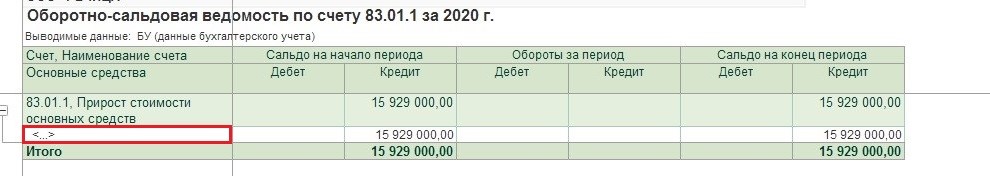

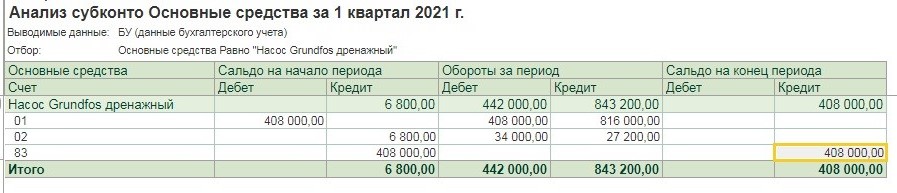

2. В автоматизированной бухгалтерской программе Общества не организован аналитический учет на счете 83 «Добавочный капитал», образованного ранее в результате переоценки стоимости основных средств.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

3. Нарушен порядок бухгалтерского учета добавочного капитала

На счете 83.01.1 «Прирост стоимости основных средств» числится сумма переоценки по выбывшим объектам основных средств.

Это влечет искажение данных строк 1340 «Переоценка внеоборотных активов», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

Средства добавочного капитала должны расходоваться только определенные цели. Соблюдение этого требования также проверяется аудитором.

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ (НЕПОКРЫТЫЙ УБЫТОК)

1. Отражение на счете 84 «Нераспределенная прибыль (непокрытый убыток)» исправления несущественной ошибки прошлого периода.

Счет 84 «Нераспределенная прибыль (непокрытый убыток) применяется при исправлении существенных ошибок прошлых лет, в остальных случаях счет 91 «Прочие доходы и расходы».

2. За счет средств нераспределенной прибыли производились выплаты непроизводственного характера и иные операции, не указанные в решении участников о распределении прибыли.

Любые другие проводки по счету 84 производятся только на основании решения собственников или устава компании. Так, собственники могут распределить прибыль на дивиденды или направить на покрытие убытков. А устав может предусматривать создание резервного и иных фондов.

По итогу большая вероятность недостоверного представления сведений всем заинтересованным пользователям о суммах нераспределенной прибыли прошлых лет и прибыли отчетного года, отраженных в бухгалтерском балансе.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Tatyana Bobrova

Эксперт по предмету «Бухгалтерский учет и аудит»

Задать вопрос автору статьи

Понятие аудита резервного капитала

Резервный капитал является частью собственного капитала организации. Данный вид капитала не формируется при открытии предприятия, а создается по итогам его финансово-хозяйственной деятельности за определенный период (как правило, год).

Порядок формирования резервного капитала определяется участниками организации, и фиксируется в уставе предприятия. Например, участниками предприятия на общем собрании было принято решение о ежегодном отчислении части нераспределенной прибыли в резервный фонд. Целью создания такого резервного фонда является покрытие непредвиденных убытков организации и производственных затрат, которые превысили доходы организации в отчетном периоде.

Замечание 1

Размер резервного капитала определяется на усмотрение учредителей предприятия.

Подготовим детей к школе

Улучшим оценки, поможем с изучением английского языка, адаптируем к новым предметам

Выбрать занятия

Например, учредители могут принять решение о формировании резервного капитала до достижения его размера 15 процентов от суммы уставного капитала.

Также могут быть приняты и иные условия формирования и использования резервного капитала.

Определение 1

Аудит резервного капитала предусматривает проверку и соответствие внутренним правилам учета резервного капитала, а также законность его формирования и использования.

Порядок аудита резервного капитала

Процесс аудита резервного капитала зависит от порядка его формирования на конкретном предприятии.

Как правило, процедура аудита состоит из трех основных этапов.

- Предварительный этап. На данном этапе, аудитор должен изучить основы формирования резервного капитала на предприятии для составления плана и программы аудита.

- Основной этап. На данном этапе, аудитор должен с помощью методов аудита провести фактическую проверку всех элементов учета и отражения в отчетности операций по формированию резервного капитала.

- Заключительный этап. На данном этапе, аудитор, исходя из собранных доказательств, формирует заключение, в котором отражается его профессиональное мнение о состоянии учета резервного капитала в аудируемой компании.

«Аудит резервного капитала» 👇

Предварительный этап аудита резервного капитала

На предварительном (ознакомительном) этапе, аудитор изучает локальные документы предприятия, которые содержат регламент и порядок учета и формирования резервного капитала.

Для этого аудитор изучает содержание устава, где отражен порядок и условия формирования и использования резервного капитала. В учетной политике, аудитор находит порядок синтетического и аналитического учета резервного капитала, а также формы первичных документов, которыми формирование и использование резервного капитала подтверждается.

Замечание 2

На законодательном уровне не предусмотрены унифицированные формы первичных документов по учету и использованию резервного капитала, поэтому каждая организации разрабатывает собственные формы документов с соблюдением наличия в них необходимых элементов.

Изучив основы учета резервного капитала, аудитор составляет план аудиторской проверки.

Основной этап аудита резервного капитала

На основном этапе, аудитор, используя определенные методы, проводит проверку фактов деятельности предприятия, которые способствовали формированию резервного капитала предприятия.

Так, аудитор проверяет обороты по счету 82 и документальное подтверждение таких оборотов. Это могут быть:

- Приказы руководителя об отчислении части прибыли в резервный фонд.

- Бухгалтерские справки, где произведен расчет отчислений в резервный фонд.

Аудитор проверяет сопоставимость таких данных в документах, на счетах учета и в отчетности.

Также аудитор делает арифметическую проверку правильности начисления отчислений в состав резервного капитала части прибыли организации.

Заключительный этап аудита резервного капитала

На заключительном этапе, аудитор, используя собранные доказательства дает оценку учета резервного капитала. На основании такой оценки, аудитор формирует аудиторское заключение, где выражено его собственное мнение о состоянии учета резервного капитала.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Практика показывает: ни одна аудиторская проверка не обходится без выявления ошибок в ведении бухгалтерского или налогового учёта и составления финансовой отчётности. Конечно, часть ошибок возникает из-за банальной невнимательности, но тем не менее значительная часть является результатом неверной интерпретации нормативных актов или незнания последних изменений законодательства. Основываясь на нашей практике, мы представляем вам 10 наиболее часто встречающихся ошибок, выявляемых в ходе аудита, а также рекомендации наших аудиторов, которые помогут их избежать.

1. Недостаточный контроль за формированием форм бухгалтерской отчетности

Часто компании, применяющие программное обеспечение для автоматизации формирования бухгалтерской отчетности, не уделяют должного внимания контролю за полученным результатом. В такой отчетности возможны самые различные ошибки – от несущественных несоответствий данным учета до серьезных искажений.

Мы рекомендуем в обязательном порядке контролировать и проверять результат автоматического заполнения отчетных форм.

2. При формировании бухгалтерской отчетности искажаются показатели дебиторской и кредиторской задолженности (завышаются или занижаются)

Как правило, завышение показателей происходит из-за не проведенного своевременно зачета полученного или выплаченного аванса.

Занижение данных о дебиторской и кредиторской задолженности, как правило, происходит вследствие сворачивания задолженности по разным контрагентам. К таким случаям относится свернутое отражение задолженности перед сотрудниками компании по заработной плате или по подотчетным суммам. Встречаются случаи свернутого отражения задолженности по налогам или по взносам на социальное страхование.

Для целей корректного отражения дебиторской и кредиторской задолженности, мы рекомендуем контролировать своевременный зачет полученных/выплаченных авансов. Мы также рекомендуем контролировать отсутствие свернутой дебиторской и кредиторской задолженности по разным контрагентам в отчетности.

3. Компании не начисляют необходимые резервы – резерв по сомнительным долгам, резерв под обесценение материальных ценностей

В условиях кризиса некоторые компании отказались от начисления резервов полностью или стараются свести их величины к минимуму, ведь начисление резерва напрямую снижает показатель полученной в текущем периоде прибыли.

Напомним, что показатели бухгалтерской отчетности должны давать достоверное представление о финансовом состоянии организации. В случае наличия сомнительной дебиторской задолженности или запасов, которые морально устарели, и возможность их дальнейшей реализации вызывает сомнения, компании обязаны начислить соответствующие резервы в отчетности.

4. Компании начисляют отложенные налоговые активы в отчетности по налоговым убыткам без оценки возможности использования этого актива

По правилам налогового законодательства, компании вправе переносить налоговые убытки на будущее в течение 10 лет. Зачастую компании, даже такие, которые генерируют налоговые убытки из года в год, отражают отложенный налоговый актив в балансе, при этом не оценивая реальные возможности компании использовать накопленный налоговый убыток.

Согласно нормам бухгалтерского учета, отложенные налоговые активы признаются в отчетности при условии существования вероятности того, что компания получит налогооблагаемую прибыль в последующих отчетных периодах. В случаях, когда компании из года в год генерируют налоговые убытки, вероятность использования накопленного убытка в полном объеме весьма маловероятна. Следовательно, признание отложенного налогового актива по налоговому убытку не всегда правомерно, а в некоторых случаях может быть расценено как неправомерное завышение активов.

Мы рекомендуем компаниям отражать отложенные налоговые активы с учетом оценки финансовых перспектив и имеющихся прогнозов по налоговым результатам.

5. Неверно определяется дата оприходования материальных ценностей при импорте товаров

Очень часто при закупках материалов или товаров от иностранного поставщика, бухгалтерия отражает их приход в бухгалтерском учете на дату штампа таможенной службы «Выпуск разрешен». Обращаем внимание, что все активы организации должны быть оприходованы на дату перехода права собственности на них. Момент перехода права собственности, как правило, определяется соглашением сторон. Зачастую момент перехода права собственности приравнен к моменту перехода рисков, который, в свою очередь, переходит, как правило, в момент передачи товара от продавца перевозчику. Соответственно, на практике это означает, что именно на эту дату товары должны отражаться в учете.

Неверное определение даты отражения в учете товаров приводит к искажениям показателей отчетности, а также к неверному определению курса валюты, по которому должна отражаться стоимость товара.

Мы рекомендуем отражать приобретенные ценности по импортным договорам с учетом условий договоров о переходе права собственности.

6. Компании не отражают активы в составе объектов основных средств, по которым не перешло право собственности

В договорах покупки крупного оборудования, машин, даже объектов недвижимости может быть предусмотрена отсрочка платежа от нескольких месяцев до нескольких лет. При этом поставщик в целях подстраховки может предусмотреть переход права собственности на продаваемый объект только после получения полной оплаты за него. При этом акт приема-передачи объекта составляется сразу, компания использует основное средство в производственной деятельности.

В этом случае часто компании-покупатели отражают основное средство на забалансовых счетах, руководствуясь формальным отсутствием перехода права собственности, что является некорректным. В данном случае нам следует обратиться к нормам ПБУ 6/01 «Учет основных средств». Среди критериев признания объекта в качестве основного средства указаны стоимостная оценка свыше 100 тыс. руб., срок предполагаемого использования свыше 12 месяцев, способность приносить выгоду и готовность к эксплуатации. Условий о факте перехода права собственности ПБУ 6/01 не содержит.

Более того, общие принципы, на которых базируется учет и составление отчетности, требуют, чтобы отражение в бухгалтерском учете фактов хозяйственной деятельности происходило исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой).

Мы рекомендуем отражать объекты в составе основных средств в соответствии с критериями, указанными в ПБУ 6/01, не дожидаясь формального перехода права собственности.

7. Компании не отражают расходы в бухгалтерском учете до получения первичных документов поставщиков

Бухгалтеры компаний часто не отражают в бухгалтерском учете расходы, руководствуясь отсутствием первичного документа от поставщика (например, акта по оказанным услугам). Во многих случаях такая позиция связана стремлением сблизить бухгалтерский учет и налоговый учет (ведь для налога на прибыль расходы нельзя признать в отсутствие первичных документов от контрагента). Учитывая, что на практике неполучение документов от поставщиков или их получение со значительным опозданием очень распространено, такой подход может привести к недоотражению значительной суммы расходов, относящейся к отчетному году, и как следствие к неправомерному завышению прибыли за отчетный год. При таком подходе финансовый результат искажается, и собственники компании вводятся в заблуждение завышенными прибыльными показателями.

Расходы подлежат отражению в регистрах бухгалтерского учета на дату выполнения условий их признания в соответствие с ПБУ «Расходы организации» 10/99. Согласно нормам данного ПБУ расходы признаются в бухгалтерском учете при наличии следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Как видно, среди условий признания расходов отсутствует наличие первичного документа от контрагентов.

Таким образом, в случаях, когда расходы фактически произведены, и вышеперечисленные условия выполняются, компании должны отразить расходы в учете. В ином случае, прибыль компании за отчётный год будет необоснованно завышена.

Мы рекомендуем компаниям на основании заключенных договоров анализировать фактически произведенные расходы. При выполнении вышеуказанных условий для признания расходов – мы рекомендуем компаниям составлять внутренний первичный документ, на основании которого расход будет отражен в учете. После получения первичного документа от контрагента, при необходимости в учет могут внесены изменения.

Такой подход обеспечит достоверное отражение финансовых результатов компании.

8. Компании выплачивают премии руководителю без получения письменного одобрения собственника

Зачастую выплата бонусов руководителю компании, прямо не предусмотренных условиями заключенного трудового договора, документально оформляется только приказом самого же руководителя. Такая позиция может повлечь претензии, во-первых, со стороны собственников (участников, акционеров) относительно факта выплаты или размера бонуса, во-вторых со стороны налоговых органов по вопросу обоснованности и документального подтверждения данных расходов.

В зависимости от условий заключенных трудовых договоров, а также от положений уставных документов, премирование руководителя может находится в рамках полномочий общего собрания участников (акционеров) или совета директоров.

Мы рекомендуем компаниям выплачивать премии руководителям только на основании прямого указания в трудовом договоре, а при его отсутствии – на основании решения участников (акционеров) или совета директоров.

9. Компании не отражают в составе доходов присужденные судом штрафы и неустойки

В соответствии с Налоговым кодексом России причитающиеся по решению суда суммы должны отражаться в составе внереализационных доходов на дату вступления в силу решения суда.

Зачастую в бухгалтерию компаний не поступает оперативная информация о статусе судебных процессов. Это приводит к тому, что компания не отражается в составе доходов присужденные судом суммы неустоек, штрафов и иных платежей, причитающихся к получению. Несвоевременное отражение таких доходов приводит к недоплате налога на прибыль.

Мы рекомендуем компаниям отслеживать результаты судебных процессов для своевременного отражения в учете их результатов.

10. Компании не применяют правила «тонкой капитализации» при расчете процентов по контролируемой задолженности

Компании не всегда контролируют условия, при которых полученные займы признаются контролируемыми для целей налогообложения. В частности, в случаях, когда российские компании, аффилированные по отношению к иностранным участникам российской компании, выступают поручителями по долговому обязательству перед неаффилированным займодавцем. Напоминаем, что в таких случаях, задолженность также признается контролируемой, и проценты по ней признаются в расходах в особом порядке.

Также зачастую компании не признают контролируемой задолженность при получении займов от «сестринских» иностранных компаний, не имеющих прямого или косвенного владения в капитале российской организации. Несмотря на то, что пока Налоговое законодательство не приравнивает такую задолженность к контролируемой, тенденции судебной практики свидетельствуют в пользу высокого налогового риска данной позиции, что может привести к значительным налоговым доначислениям.

Также важно отметить, что с 2017 года в понятие контролируемой задолженности внесены изменения на законодательном уровне, и начиная с 2017, к примеру, займ от сестринской компании будет признаваться контролируемым на основании положений Налогового кодекса.

Вы можете обратиться в компанию Awara для получения подробной и независимой экспертизы соблюдения правил ведения бухгалтерской или налоговой отчётности в Вашей компании. Ознакомьтесь со списком наших аудиторских услуг.

Контакты

- info@awara-russia.com

- +7 495 225-30-38 Москва

- +7 812 244-75-49 Санкт-Петербург

- +7 4822 63-00-62 Тверь

Аудит собственного капитала проводится не только с целью подтверждения достоверности информации, отраженной в бухгалтерской отчетности, но и для внутреннего финансового анализа работы фирмы. Об этом расскажем в нашей статье.

Аудит собственного капитала при проведении обязательного аудита отчетности

Аудит собственного капитала проводится в рамках процедуры обязательного аудита с целью подтверждения достоверности информации о собственном капитале компании, отраженной в его бухотчетности. Кроме того, контролю подвергается соответствие проведенных коммерсантами операций с собственным капиталом требованиям действующего законодательства.

Проверить, подпадает ли ваша фирма под обязательный аудит, поможет статья «Проверьте, не обязателен ли для вас аудит»

Достоверность отраженной в балансе информации о величине собственного капитала имеет особую важность. Это связано с тем, что при проведении аудита бухуотчетности любой компании на предварительном этапе планирования определяется уровень существенности (оценка вероятности того, что применяемые аудиторские процедуры позволят определить наличие ошибки в отчетности и оценить их влияние на принятие соответствующих решений ее пользователями).

Часто в соответствии с внутрифирменными стандартами аудиторской компании в расчете существенности принимает участие собственный капитал или его элементы. Недостоверный показатель собственного капитала искажает и уровень существенности, в сравнении с которым делаются выводы о достоверности отчетности в целом и по ее отдельным статьям.

Необходимо отметить, что СК характеризует общую стоимость собственных средств фирмы, отражен в разделе III баланса и включает следующие основные компоненты: уставный, добавочный, резервный капитал, а также сумму переоценки внеоборотных активов и показатель нераспределенной прибыли (непокрытого убытка).

О составе других строк и разделов баланса вы можете узнать из статьи «Составляем бухгалтерский баланс»

Аудит собственного капитала включает несколько основных этапов. Их мы рассмотрим в следующем разделе.

Предварительный и первоначальный этапы аудита собственного капитала

Предварительный этап аудита собственного капитала включает проведение тестов по изучению и оценке системы внутреннего контроля и ее отдельных элементов. Целью данной процедуры является определение аудиторского риска, степени доверия к клиенту и трудоемкости аудиторских процедур при проверке операций с собственным капиталом.

На первоначальном этапе изучается раздел учетной политики, посвященный особенностям учета собственного капитала компании. Затем осуществляется контроль и взаимоувязка показателей собственного капитала. Данные баланса по элементам СК на начало периода сопоставляются с аналогичными данными баланса предыдущего периода. Проводится арифметическая проверка приведенных в балансе цифр по элементам СК и данных учетных регистров, а также сопоставление указанных в отчетности данных с информацией, отраженной на счетах бухучета. Кроме того, анализируется порядок документооборота и полнота его соблюдения.

Информацию о том, как проводится аудит других показателей баланса, см. в статье «Порядок проведения аудита бухгалтерского баланса»

Кроме того, информация о собственном капитале проверяется на тождественность данных во взаимосвязи с другими бухгалтерскими отчетами (например, сравнивается с данными отчета о движении капитала и др.).

Затем анализируется структура собственного капитала (СК) — аудиту подвергается каждый его компонент. По данному разделу аудита составляется отдельная программа, проводятся детальные тесты и аналитические процедуры. Об этом поговорим в следующих разделах.

Аудит уставного и резервного капитала

Аудит собственного капитала по его элементам начинается с аудита уставного капитала. Для небольших компаний характерно наличие в составе СК только уставного капитала и нераспределенной прибыли (убытка). В связи с этим самая распространенная цифра по строке 1310 «Уставный капитал» у обществ с ограниченной ответственностью — 10 000 руб. (минимально установленный п. 1 ст. 14 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ размер УК).

Отдельно в процессе аудита собственного капитала анализируется своевременность оплаты УК. Например, в соответствии с п. 1 ст. 16 закона № 14-ФЗ учредитель обязан оплатить УК не позднее 4 месяцев с момента государственной регистрации общества.

Для отчетности акционерных обществ характерен такой элемент СК, как резервный капитал (РК). Его формирование для данной организационно-правовой формы является обязательным, а величина регламентируется уставом.

Важно! В соответствии с п. 1 ст. 35 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ размер РК определяется уставом. Минимальный размер РК — 5% от УК, а ежегодные отчисления в РК — не менее 5% от чистой прибыли до размера, определенного уставом.

Все законодательные требования к величине размера РК, его минимальному размеру и обязательным ежегодным отчислениям контролируются при аудите собственного капитала. Кроме того, расходование РК также строго регламентировано законом: его можно использовать только для погашения облигаций общества и выкупа его акций в случае отсутствия иных средств. Направлять РК на иные цели запрещено.

Помимо указанных контрольных операций, при аудите УК и РК проводятся тесты и аналитические процедуры, предусмотренные программой аудита СК.

Об аудите остальных элементов СК вы узнаете из следующих разделов.

Аудит добавочного капитала и переоценки внеоборотных активов

При аудите собственного капитала необходим контроль элементов СК, отраженных в балансе по строкам 1340 «Переоценка внеоборотных активов» и 1350 «Добавочный капитал».

Так, возможность переоценки имущества фирмы закрепляется в ее учетной политике. Если переоценка была однажды сделана, в дальнейшем она должна проводиться ежегодно (п. 15 ПБУ 6/01 «Учет основных средств»).

Важно! В соответствии с абз. 1 п. 15 ПБУ 6/01 коммерсанты вправе переоценивать группы однородных объектов ОС по текущей стоимости не чаще 1 раза в год на начало отчетного года.

В процессе аудита такого элемента СК, как переоценка внеоборотных активов, контролю подлежат операции по отражению в учете и отчетности результата от уценки или дооценки ОС. Этот вопрос законодательно закреплен тем же п. 15 ПБУ 6/01. Согласно содержанию данного нормативного документа сумма дооценки ОС в результате переоценки увеличивает добавочный капитал (ДК). А сумма дооценки ОС, равная сумме его уценки, проведенной в предыдущие отчетные периоды, и отнесенная на счет по учету нераспределенной прибыли, зачисляется на счет нераспределенной прибыли.

При аудите ДК необходимо проконтролировать выполнение требований ПБУ 6/01 в части отражения в составе ДК отдельных случаев дооценки и уценки ОС. Так, величина уценки ОС отражается как уменьшение ДК в том случае, если ДК был образован за счет сумм дооценки этого объекта ОС, проведенной в предыдущие отчетные периоды. Если после переоценки стоимость ранее дооцененного ОС уменьшилась, разница между суммой предыдущей дооценки и проведенной уценки относится на счет по учету нераспределенной прибыли. Эту сумму необходимо раскрыть в бухотчетности.

Кроме описанных операций, в отношении указанных элементов СК проводятся иные виды детальных тестов и аналитических процедур, предусмотренные программой аудита СК.

Следующим этапом аудита СК является аудит нераспределенной прибыли (непокрытого убытка) и расчет чистых активов фирмы. Об этом расскажем в следующем разделе.

Аудит нераспределенной прибыли и расчет чистых активов

Аудит собственного капиталавключает в себя этап аудита нераспределенной прибыли (непокрытого убытка). На данном этапе проверяется обоснованность направления прибыли на нужды компании, определяемые учредителями (в соответствии с решениями учредителей или акционеров, оформленных в письменном виде). Затем контролируется законность, своевременность и полнота выплаты дивидендов, а также проводятся иные тесты и аналитические процедуры в соответствии с программой аудита.

Отдельная часть аудита — процедура расчета чистых активов (ЧА) и сопоставление их величины с размером уставного капитала. Под ЧА понимают разницу между активами и пассивами, участвующими в расчете.

Важно! Чистые активы рассчитываются в соответствии с порядком, утвержденным приказом Минфина России от 28.08.2014 № 84н.

Подробнее о расчете ЧА читайте в статье «Чистые активы — что это в балансе (нюансы)?»

Если расчет покажет, что ЧА меньше УК в течение 3 или более лет подряд, фирма обязана уменьшить свой УК или ликвидироваться (п. 6 ст. 35 закона № 208-ФЗ, п. 4 ст. 30 закона № 14-ФЗ). Это требование о соответствии ЧА и УК важно при оценке способности фирмы продолжать свою деятельность непрерывно, поэтому при аудите собственного капитала данному вопросу уделяется особое внимание.

В результате всех процедур, проведенных в соответствии с программой аудита собственного капитала, подтверждается достоверность информации о собственном капитале, отраженной в бухотчетности, и решается вопрос о виде аудиторского заключения.

Аудит эффективности использования собственного капитала

Эффективность использования собственного капиталапринятооценивать в рамках внутреннего аудита компании. Для этого изучаются объемы и направления использования СК, соответствие их распределению, предусмотренному учредительными документами либо решениями учредителей, а также проводятся иные аналитические процедуры.

Кроме того, в рамках аудита эффективности использования СК делаются углубленные расчеты эффективности использования его составных частей. Рассматривая СК как результат сочетания активов и пассивов, отраженных в балансе, проводится аудит и анализ всех его компонентов. К примеру, рассчитываются показатели, характеризующие эффективность использования ОС (фондоотдача, фондоемкость и др.), оборотных средств (коэффициент финансовой активности, обеспеченности собственными оборотными средствами, интенсивность использования оборотных средств и др.), а также множество иных финансовых показателей и коэффициентов.

По результатам аудита собственного капитала формулируются выводы о степени эффективности использования СК и принимаются соответствующие управленческие решения.

Итоги

Если компания подлежит обязательному аудиту, аудит собственного капитала проводится в несколько этапов в соответствии с планом и программой аудита. В случае если коммерсант заинтересован в постоянном контроле за эффективностью использования собственного капитала, аудит проводится регулярно в рамках внутреннего аудита финансовыми специалистами компании.

- Опубликовано 29.09.2021 08:32

- Автор: Administrator

- Просмотров: 2793

Важность корректного учета капитала и его формирования связана с тем, что он является главной составляющей показателя стоимости предприятия, т.к. собственный капитал определяет размер чистых активов. Поэтому аудит собственного капитала организации является весьма актуальным не только для внешних пользователей отчетности, но и непосредственно для руководителя фирмы. Этой статьей мы открываем цикл публикаций по аудиту, который вы можете самостоятельно провести для своей организации. Начнем с аудита собственного капитала.

Капитал – основа развития любой организации, которая формируется с момента регистрации и в течение всей деятельности.

Аудит капитала – это поэтапная проверка всех стадий его формирования и движения. При проведении аудита собственного капитала планируют проверку:

1. Уставного капитала:

— аудит структуры уставного капитала;

— аудит величины уставного капитала;

— аудит внесения взносов в уставный капитал.

2. Резервного капитала:

— порядок и правильность формирования резервного капитала.

3. Добавочного капитала:

— аудит переоценки имущества;

— аудит инвестиций во внеоборотные активы.

4. Аудит нераспределённый прибыли:

— аудит нераспределённый прибыли за отчётный год и за предыдущие отчетному года.

Нормативной базой для осуществления аудита являются:

• Гражданский кодекс РФ;

• ФЗ «Об акционерных обществах»;

• ФЗ «Об обществах с ограниченной ответственностью»;

• ФЗ «О несостоятельности (банкротстве»)

• ФЗ «Закон о бухгалтерском учете» и план счетов

В процессе проверки подлежат изучению организационные документы (устав, учредительный договор, выписки из протоколов решений Совета директоров, годового собрания акционеров и текущих решений учредителей).

При аудите устанавливается соответствие организационно-правовой формы и структуры организации Гражданскому кодексу РФ, наличие государственной регистрации и лицензирования отдельных видов деятельности. Если на такие виды деятельности у организации нет лицензии (разрешения), то проведенные операции по этим видам деятельности считаются недействительными.

Аудитор должен оценить достоверность показателей в отчёте об изменениях капитала и взаимосвязь его показателей с бухгалтерским балансом.

В статье мы рассмотрим основные ошибки, допускаемые по счетам учета капитала.

УСТАВНЫЙ КАПИТАЛ

1. Размер уставного капитала, отраженный в учете, не соответствует учредительным документам и данным выписки из ЕГРЮЛ

2. Отсутствует аналитический учет по счету 80 «Уставный капитал в программе 1С: Бухгалтерия предприятия 8, редакция 3.0.

Он должен быть организован так, чтобы была раскрыта информация по учредителям организации.

3. Чистые активы организации существенно меньше размера уставного капитала и составляют отрицательную величину.

Данное обстоятельство указывает на несоблюдение требования законодательства о соотношении величины чистых активов и уставного капитала.

Если чистые активы были отрицательными или меньше минимального размера, установленного для АО, ООО, то формально юридическое лицо подлежит добровольной ликвидации.

Поэтому в случае возникновения такой ситуации рекомендуем:

• или увеличить чистые активы хотя бы до размера минимального уставного капитала (в основном путем улучшения финансовых результатов).

• или снизить размер уставного капитала до необходимого размера.

4. В учете числятся собственные акции, выкупленные обществом у акционеров, со дня перехода права собственности на которые прошло уже более года.

Поскольку за год с даты окончания выкупа акций они не были реализованы, общее собрание акционеров организации должно было принять решение об уменьшении уставного капитала путем их погашения. На основании такого решения вносятся необходимые изменения в устав общества.

5. Некорректно оформлены операции по смене учредителей.

РЕЗЕРВНЫЙ КАПИТАЛ

1. Не создан резервный капитал в нарушении требований законодательства или устава организации.

2. Размер резервного капитала не соответствует учредительным документам.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Для акционерных обществ его создание обязательно, для ООО – только, если это предусмотрено уставом ООО.

3. Резервный капитал больше уставного.

В результате есть риск искажения данных строк 1360 «Резервный капитал», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

ДОБАВОЧНЫЙ КАПИТАЛ

1. В составе переоценки внеоборотных активов Обществом отражены суммы, по которым отсутствует первичные документы в обосновании сумм переоценки.

2. В автоматизированной бухгалтерской программе Общества не организован аналитический учет на счете 83 «Добавочный капитал», образованного ранее в результате переоценки стоимости основных средств.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

3. Нарушен порядок бухгалтерского учета добавочного капитала

На счете 83.01.1 «Прирост стоимости основных средств» числится сумма переоценки по выбывшим объектам основных средств.

Это влечет искажение данных строк 1340 «Переоценка внеоборотных активов», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

Средства добавочного капитала должны расходоваться только определенные цели. Соблюдение этого требования также проверяется аудитором.

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ (НЕПОКРЫТЫЙ УБЫТОК)

1. Отражение на счете 84 «Нераспределенная прибыль (непокрытый убыток)» исправления несущественной ошибки прошлого периода.

Счет 84 «Нераспределенная прибыль (непокрытый убыток) применяется при исправлении существенных ошибок прошлых лет, в остальных случаях счет 91 «Прочие доходы и расходы».

2. За счет средств нераспределенной прибыли производились выплаты непроизводственного характера и иные операции, не указанные в решении участников о распределении прибыли.

Любые другие проводки по счету 84 производятся только на основании решения собственников или устава компании. Так, собственники могут распределить прибыль на дивиденды или направить на покрытие убытков. А устав может предусматривать создание резервного и иных фондов.

По итогу большая вероятность недостоверного представления сведений всем заинтересованным пользователям о суммах нераспределенной прибыли прошлых лет и прибыли отчетного года, отраженных в бухгалтерском балансе.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

- Опубликовано 29.09.2021 08:32

- Автор: Administrator

- Просмотров: 3359

Важность корректного учета капитала и его формирования связана с тем, что он является главной составляющей показателя стоимости предприятия, т.к. собственный капитал определяет размер чистых активов. Поэтому аудит собственного капитала организации является весьма актуальным не только для внешних пользователей отчетности, но и непосредственно для руководителя фирмы. Этой статьей мы открываем цикл публикаций по аудиту, который вы можете самостоятельно провести для своей организации. Начнем с аудита собственного капитала.

Капитал – основа развития любой организации, которая формируется с момента регистрации и в течение всей деятельности.

Аудит капитала – это поэтапная проверка всех стадий его формирования и движения. При проведении аудита собственного капитала планируют проверку:

1. Уставного капитала:

— аудит структуры уставного капитала;

— аудит величины уставного капитала;

— аудит внесения взносов в уставный капитал.

2. Резервного капитала:

— порядок и правильность формирования резервного капитала.

3. Добавочного капитала:

— аудит переоценки имущества;

— аудит инвестиций во внеоборотные активы.

4. Аудит нераспределённый прибыли:

— аудит нераспределённый прибыли за отчётный год и за предыдущие отчетному года.

Нормативной базой для осуществления аудита являются:

• Гражданский кодекс РФ;

• ФЗ «Об акционерных обществах»;

• ФЗ «Об обществах с ограниченной ответственностью»;

• ФЗ «О несостоятельности (банкротстве»)

• ФЗ «Закон о бухгалтерском учете» и план счетов

В процессе проверки подлежат изучению организационные документы (устав, учредительный договор, выписки из протоколов решений Совета директоров, годового собрания акционеров и текущих решений учредителей).

При аудите устанавливается соответствие организационно-правовой формы и структуры организации Гражданскому кодексу РФ, наличие государственной регистрации и лицензирования отдельных видов деятельности. Если на такие виды деятельности у организации нет лицензии (разрешения), то проведенные операции по этим видам деятельности считаются недействительными.

Аудитор должен оценить достоверность показателей в отчёте об изменениях капитала и взаимосвязь его показателей с бухгалтерским балансом.

В статье мы рассмотрим основные ошибки, допускаемые по счетам учета капитала.

УСТАВНЫЙ КАПИТАЛ

1. Размер уставного капитала, отраженный в учете, не соответствует учредительным документам и данным выписки из ЕГРЮЛ

2. Отсутствует аналитический учет по счету 80 «Уставный капитал в программе 1С: Бухгалтерия предприятия 8, редакция 3.0.

Он должен быть организован так, чтобы была раскрыта информация по учредителям организации.

3. Чистые активы организации существенно меньше размера уставного капитала и составляют отрицательную величину.

Данное обстоятельство указывает на несоблюдение требования законодательства о соотношении величины чистых активов и уставного капитала.

Если чистые активы были отрицательными или меньше минимального размера, установленного для АО, ООО, то формально юридическое лицо подлежит добровольной ликвидации.

Поэтому в случае возникновения такой ситуации рекомендуем:

• или увеличить чистые активы хотя бы до размера минимального уставного капитала (в основном путем улучшения финансовых результатов).

• или снизить размер уставного капитала до необходимого размера.

4. В учете числятся собственные акции, выкупленные обществом у акционеров, со дня перехода права собственности на которые прошло уже более года.

Поскольку за год с даты окончания выкупа акций они не были реализованы, общее собрание акционеров организации должно было принять решение об уменьшении уставного капитала путем их погашения. На основании такого решения вносятся необходимые изменения в устав общества.

5. Некорректно оформлены операции по смене учредителей.

РЕЗЕРВНЫЙ КАПИТАЛ

1. Не создан резервный капитал в нарушении требований законодательства или устава организации.

2. Размер резервного капитала не соответствует учредительным документам.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Для акционерных обществ его создание обязательно, для ООО – только, если это предусмотрено уставом ООО.

3. Резервный капитал больше уставного.

В результате есть риск искажения данных строк 1360 «Резервный капитал», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

ДОБАВОЧНЫЙ КАПИТАЛ

1. В составе переоценки внеоборотных активов Обществом отражены суммы, по которым отсутствует первичные документы в обосновании сумм переоценки.

2. В автоматизированной бухгалтерской программе Общества не организован аналитический учет на счете 83 «Добавочный капитал», образованного ранее в результате переоценки стоимости основных средств.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

3. Нарушен порядок бухгалтерского учета добавочного капитала

На счете 83.01.1 «Прирост стоимости основных средств» числится сумма переоценки по выбывшим объектам основных средств.

Это влечет искажение данных строк 1340 «Переоценка внеоборотных активов», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

Средства добавочного капитала должны расходоваться только определенные цели. Соблюдение этого требования также проверяется аудитором.

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ (НЕПОКРЫТЫЙ УБЫТОК)

1. Отражение на счете 84 «Нераспределенная прибыль (непокрытый убыток)» исправления несущественной ошибки прошлого периода.

Счет 84 «Нераспределенная прибыль (непокрытый убыток) применяется при исправлении существенных ошибок прошлых лет, в остальных случаях счет 91 «Прочие доходы и расходы».

2. За счет средств нераспределенной прибыли производились выплаты непроизводственного характера и иные операции, не указанные в решении участников о распределении прибыли.

Любые другие проводки по счету 84 производятся только на основании решения собственников или устава компании. Так, собственники могут распределить прибыль на дивиденды или направить на покрытие убытков. А устав может предусматривать создание резервного и иных фондов.

По итогу большая вероятность недостоверного представления сведений всем заинтересованным пользователям о суммах нераспределенной прибыли прошлых лет и прибыли отчетного года, отраженных в бухгалтерском балансе.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Практика показывает: ни одна аудиторская проверка не обходится без выявления ошибок в ведении бухгалтерского или налогового учёта и составления финансовой отчётности. Конечно, часть ошибок возникает из-за банальной невнимательности, но тем не менее значительная часть является результатом неверной интерпретации нормативных актов или незнания последних изменений законодательства. Основываясь на нашей практике, мы представляем вам 10 наиболее часто встречающихся ошибок, выявляемых в ходе аудита, а также рекомендации наших аудиторов, которые помогут их избежать.

1. Недостаточный контроль за формированием форм бухгалтерской отчетности

Часто компании, применяющие программное обеспечение для автоматизации формирования бухгалтерской отчетности, не уделяют должного внимания контролю за полученным результатом. В такой отчетности возможны самые различные ошибки – от несущественных несоответствий данным учета до серьезных искажений.

Мы рекомендуем в обязательном порядке контролировать и проверять результат автоматического заполнения отчетных форм.

2. При формировании бухгалтерской отчетности искажаются показатели дебиторской и кредиторской задолженности (завышаются или занижаются)

Как правило, завышение показателей происходит из-за не проведенного своевременно зачета полученного или выплаченного аванса.

Занижение данных о дебиторской и кредиторской задолженности, как правило, происходит вследствие сворачивания задолженности по разным контрагентам. К таким случаям относится свернутое отражение задолженности перед сотрудниками компании по заработной плате или по подотчетным суммам. Встречаются случаи свернутого отражения задолженности по налогам или по взносам на социальное страхование.

Для целей корректного отражения дебиторской и кредиторской задолженности, мы рекомендуем контролировать своевременный зачет полученных/выплаченных авансов. Мы также рекомендуем контролировать отсутствие свернутой дебиторской и кредиторской задолженности по разным контрагентам в отчетности.

3. Компании не начисляют необходимые резервы – резерв по сомнительным долгам, резерв под обесценение материальных ценностей

В условиях кризиса некоторые компании отказались от начисления резервов полностью или стараются свести их величины к минимуму, ведь начисление резерва напрямую снижает показатель полученной в текущем периоде прибыли.

Напомним, что показатели бухгалтерской отчетности должны давать достоверное представление о финансовом состоянии организации. В случае наличия сомнительной дебиторской задолженности или запасов, которые морально устарели, и возможность их дальнейшей реализации вызывает сомнения, компании обязаны начислить соответствующие резервы в отчетности.

4. Компании начисляют отложенные налоговые активы в отчетности по налоговым убыткам без оценки возможности использования этого актива

По правилам налогового законодательства, компании вправе переносить налоговые убытки на будущее в течение 10 лет. Зачастую компании, даже такие, которые генерируют налоговые убытки из года в год, отражают отложенный налоговый актив в балансе, при этом не оценивая реальные возможности компании использовать накопленный налоговый убыток.

Согласно нормам бухгалтерского учета, отложенные налоговые активы признаются в отчетности при условии существования вероятности того, что компания получит налогооблагаемую прибыль в последующих отчетных периодах. В случаях, когда компании из года в год генерируют налоговые убытки, вероятность использования накопленного убытка в полном объеме весьма маловероятна. Следовательно, признание отложенного налогового актива по налоговому убытку не всегда правомерно, а в некоторых случаях может быть расценено как неправомерное завышение активов.

Мы рекомендуем компаниям отражать отложенные налоговые активы с учетом оценки финансовых перспектив и имеющихся прогнозов по налоговым результатам.

5. Неверно определяется дата оприходования материальных ценностей при импорте товаров

Очень часто при закупках материалов или товаров от иностранного поставщика, бухгалтерия отражает их приход в бухгалтерском учете на дату штампа таможенной службы «Выпуск разрешен». Обращаем внимание, что все активы организации должны быть оприходованы на дату перехода права собственности на них. Момент перехода права собственности, как правило, определяется соглашением сторон. Зачастую момент перехода права собственности приравнен к моменту перехода рисков, который, в свою очередь, переходит, как правило, в момент передачи товара от продавца перевозчику. Соответственно, на практике это означает, что именно на эту дату товары должны отражаться в учете.

Неверное определение даты отражения в учете товаров приводит к искажениям показателей отчетности, а также к неверному определению курса валюты, по которому должна отражаться стоимость товара.

Мы рекомендуем отражать приобретенные ценности по импортным договорам с учетом условий договоров о переходе права собственности.

6. Компании не отражают активы в составе объектов основных средств, по которым не перешло право собственности

В договорах покупки крупного оборудования, машин, даже объектов недвижимости может быть предусмотрена отсрочка платежа от нескольких месяцев до нескольких лет. При этом поставщик в целях подстраховки может предусмотреть переход права собственности на продаваемый объект только после получения полной оплаты за него. При этом акт приема-передачи объекта составляется сразу, компания использует основное средство в производственной деятельности.

В этом случае часто компании-покупатели отражают основное средство на забалансовых счетах, руководствуясь формальным отсутствием перехода права собственности, что является некорректным. В данном случае нам следует обратиться к нормам ПБУ 6/01 «Учет основных средств». Среди критериев признания объекта в качестве основного средства указаны стоимостная оценка свыше 100 тыс. руб., срок предполагаемого использования свыше 12 месяцев, способность приносить выгоду и готовность к эксплуатации. Условий о факте перехода права собственности ПБУ 6/01 не содержит.

Более того, общие принципы, на которых базируется учет и составление отчетности, требуют, чтобы отражение в бухгалтерском учете фактов хозяйственной деятельности происходило исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой).

Мы рекомендуем отражать объекты в составе основных средств в соответствии с критериями, указанными в ПБУ 6/01, не дожидаясь формального перехода права собственности.

7. Компании не отражают расходы в бухгалтерском учете до получения первичных документов поставщиков

Бухгалтеры компаний часто не отражают в бухгалтерском учете расходы, руководствуясь отсутствием первичного документа от поставщика (например, акта по оказанным услугам). Во многих случаях такая позиция связана стремлением сблизить бухгалтерский учет и налоговый учет (ведь для налога на прибыль расходы нельзя признать в отсутствие первичных документов от контрагента). Учитывая, что на практике неполучение документов от поставщиков или их получение со значительным опозданием очень распространено, такой подход может привести к недоотражению значительной суммы расходов, относящейся к отчетному году, и как следствие к неправомерному завышению прибыли за отчетный год. При таком подходе финансовый результат искажается, и собственники компании вводятся в заблуждение завышенными прибыльными показателями.

Расходы подлежат отражению в регистрах бухгалтерского учета на дату выполнения условий их признания в соответствие с ПБУ «Расходы организации» 10/99. Согласно нормам данного ПБУ расходы признаются в бухгалтерском учете при наличии следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Как видно, среди условий признания расходов отсутствует наличие первичного документа от контрагентов.

Таким образом, в случаях, когда расходы фактически произведены, и вышеперечисленные условия выполняются, компании должны отразить расходы в учете. В ином случае, прибыль компании за отчётный год будет необоснованно завышена.

Мы рекомендуем компаниям на основании заключенных договоров анализировать фактически произведенные расходы. При выполнении вышеуказанных условий для признания расходов – мы рекомендуем компаниям составлять внутренний первичный документ, на основании которого расход будет отражен в учете. После получения первичного документа от контрагента, при необходимости в учет могут внесены изменения.

Такой подход обеспечит достоверное отражение финансовых результатов компании.

8. Компании выплачивают премии руководителю без получения письменного одобрения собственника

Зачастую выплата бонусов руководителю компании, прямо не предусмотренных условиями заключенного трудового договора, документально оформляется только приказом самого же руководителя. Такая позиция может повлечь претензии, во-первых, со стороны собственников (участников, акционеров) относительно факта выплаты или размера бонуса, во-вторых со стороны налоговых органов по вопросу обоснованности и документального подтверждения данных расходов.

В зависимости от условий заключенных трудовых договоров, а также от положений уставных документов, премирование руководителя может находится в рамках полномочий общего собрания участников (акционеров) или совета директоров.

Мы рекомендуем компаниям выплачивать премии руководителям только на основании прямого указания в трудовом договоре, а при его отсутствии – на основании решения участников (акционеров) или совета директоров.

9. Компании не отражают в составе доходов присужденные судом штрафы и неустойки

В соответствии с Налоговым кодексом России причитающиеся по решению суда суммы должны отражаться в составе внереализационных доходов на дату вступления в силу решения суда.

Зачастую в бухгалтерию компаний не поступает оперативная информация о статусе судебных процессов. Это приводит к тому, что компания не отражается в составе доходов присужденные судом суммы неустоек, штрафов и иных платежей, причитающихся к получению. Несвоевременное отражение таких доходов приводит к недоплате налога на прибыль.

Мы рекомендуем компаниям отслеживать результаты судебных процессов для своевременного отражения в учете их результатов.

10. Компании не применяют правила «тонкой капитализации» при расчете процентов по контролируемой задолженности

Компании не всегда контролируют условия, при которых полученные займы признаются контролируемыми для целей налогообложения. В частности, в случаях, когда российские компании, аффилированные по отношению к иностранным участникам российской компании, выступают поручителями по долговому обязательству перед неаффилированным займодавцем. Напоминаем, что в таких случаях, задолженность также признается контролируемой, и проценты по ней признаются в расходах в особом порядке.

Также зачастую компании не признают контролируемой задолженность при получении займов от «сестринских» иностранных компаний, не имеющих прямого или косвенного владения в капитале российской организации. Несмотря на то, что пока Налоговое законодательство не приравнивает такую задолженность к контролируемой, тенденции судебной практики свидетельствуют в пользу высокого налогового риска данной позиции, что может привести к значительным налоговым доначислениям.

Также важно отметить, что с 2017 года в понятие контролируемой задолженности внесены изменения на законодательном уровне, и начиная с 2017, к примеру, займ от сестринской компании будет признаваться контролируемым на основании положений Налогового кодекса.

Вы можете обратиться в компанию Awara для получения подробной и независимой экспертизы соблюдения правил ведения бухгалтерской или налоговой отчётности в Вашей компании. Ознакомьтесь со списком наших аудиторских услуг.

Контакты

- info@awara-russia.com

- +7 495 225-30-38 Москва

- +7 812 244-75-49 Санкт-Петербург

- +7 4822 63-00-62 Тверь

Какие ошибки в учете чаще всего находят аудиторы

Аудиторская проверка, в отличие от налоговой, призвана помочь бухгалтеру найти «узкие места» в учете и справиться с ними, уменьшив при этом число ошибок, а иногда и увеличив доходы компании, за счет грамотного учета и распределения ресурсов. Предлагаем сегодня поговорить об основных ошибках в учете, которые находят аудиторы.

Отсутствие резервов

Как известно, мир быстро меняется и нужно быть готовым к любому повороту событий. Чтобы смягчить последствия от неизвестности, всем компаниям рекомендуется формировать резервы.

Резервы по сомнительным долгам

Часто при аудиторских проверках обнаруживается просроченная дебиторская задолженность. Контрагент не платит, хотя по договору был обязан сделать это еще несколько месяцев назад. При этом компания не предпринимает каких-либо мер по взысканию или предпринимает, но они не приносят результата. Возможно, что покупатель даже находится в стадии банкротства или у него арестованы счета за неуплату налогов.

Такие виды задолженности принято относить к сомнительным долгам, т. е. вероятность того, что по ним будет произведен расчет, вы получите свои деньги за поставленный товар или услугу, крайне мала. В таком случае компания должна создавать соответствующий резерв, чтобы можно было списать, например, дебиторскую задолженность по контрагентам, исключенным из базы ЕГРЮЛ, на прочие расходы.

Так вы обезопасите себя и свою компанию от «хвостов» по задолженностям и сложностей по их списанию. Конечно, лучший совет здесь — не работать с сомнительными контрагентами, но он не всегда работает.

Резервы на отпуска

По закону не создавать такие резервы могут только малые предприятия на упрощенке, все остальные заранее должны позаботиться о том, откуда будут браться средства на ежегодные оплачиваемые отпуска. Это позволяет более равномерно признавать затраты в учете.

Отсутствие резервов не всегда ошибка. Возможно, что компания применяет упрощенные методы учета и не использует их. Но тогда это должно быть указано в учетной политике. Если такого указания аудитор не найдет — напишет замечание.

Если же действительно произошла ошибка и резервы должны были создаваться,то компании придется восстановить правильный порядок в учете, что, вероятно, отразится и на уже сданной отчетности — придется вносить исправления.

Подписание документов неуполномоченным лицом

Казалось бы, прописная истина — отчетность и другие документы подписывает только тот, кто имеет на это право. Но до сих пор неправомерные подписи не выходят из топа ошибок, обнаруженных аудиторами при проверках.

Чаще всего проблемы с подписями находят в счетах-фактурах, накладных и актах — первичке, которую порой подписывает любой свободный сотрудник. Но по закону у него должно быть право на подпись — основанием может быть доверенность или приказ. Кроме того, нужно следить за сроками действия таких документов.

Например, если срок доверенности закончился 1 марта, то 3-го марта сотрудник уже не может ссылаться на эту доверенность при подписи документов.

Отправьте заявку на консультацию по вопросам аудита бухгалтерского учета и отчетности компанией IAS

Подать заявку

Неправильное ведение забалансового учета

Забалансовые счета необходимы организации для управления и учета остатков, которые не включаются в основной бухгалтерский баланс.

Чаще всего забалансовые счета используются для учета находящихся в аренде основных средств или материальных ценностей, стоимость которых в учете уже списана, а сами вещи еще используются.

Это, например, недорогой инструмент, принтеры, калькуляторы, мелкая бытовая техника.

Аудиторы спешат напомнить, что правила учета и инвентаризации имущества распространяются, в том числе и на забалансовые счета. КоАП предусматривает административную ответственность за искажение отчетности, к которой привела неверная информация на забалансе.

При привлечении главного бухгалтера к ответственности за искажение учета и отчетности в соответствии со ст. 15.11 КоАП на него может быть наложен штраф в размере от 5 до 10 тысяч рублей. При повторном аналогичном нарушении в течение года размер штрафа составляет уже от 10 до 20 тысяч рублей.

Некорректное отражение займов

Предприятие может выдавать займы другим предприятиям или собственным сотрудникам, займы могут выдаваться на долгий срок или короткий, а также быть беспроцентными или процентными.

В зависимости от категории займа важно вести их учет на разных счетах. Выданные процентные займы являются финансовым вложением и должны отражаться на счете 58.3. Беспроцентные займы, выданные другим компаниям, необходимо аккумулировать на 76 счете. Займы, выданные сотрудникам, найдут свое отражение на счете — 73.

Грубой ошибкой будет вести учет всех займов на одном счете.

Свернутое отражение задолженностей (как кредиторской, так и дебиторской)

Учет задолженностей является наиболее уязвимым местом в бухгалтерском учете, особенно если в организации много контрагентов, которые являются одновременно и покупателями, и поставщиками. Иногда у бухгалтера возникает соблазн «свернуть» сальдо и отражать только общие остатки в отчетности.

Между тем зачет между статьями активов и пассивов, прибылей и убытков недопустим в большинстве случаев. Вести учет и формировать кредиторскую и дебиторскую задолженность необходимо в разрезе аналитики (по заказчикам, сделкам / договорам и т. д.). Проще говоря, по таким счетам как 60, 62, 76 и др. нужно рассматривать развернутое сальдо по субсчетам.

К примеру, вы имеете по одному и тому же контрагенту дебиторскую задолженность за реализованные товары по одному договору в сумме 100 000 рублей и кредиторскую задолженность в размере полученных авансов по другому в сумме 500 000 рублей.

Если взять только сальдо по данному контрагенту, то выходит, что вы должны ему 400 тысяч. Но в отчетности долг будет разделен. Часть его должна быть отражена в качестве дебиторки (100 тысяч) и часть в виде кредиторской задолженности (500 тысяч) и это будут разные разделы баланса.

В соответствии с ПБУ 4/99 «Бухгалтерская отчетность организации» не допускается в бухгалтерской отчетности зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету. Для того чтобы можно было вести «свернутый учет» необходимо письменное заявление контрагента о зачете денежного требования.

Т. е. если вы обратитесь к покупателю и предложите зачесть его долг за счет полученного аванса по другому договору, получите согласие, подпишете акт зачета, то тогда в вашем учете будет только кредиторка на сумму 400 тысяч.

Некорректное применение налоговых льгот

Налоговые льготы очень удобный инструмент, которым охотно пользуются все предприниматели, однако, важно следить за изменениями в законодательстве, а не применять их по накатанной. Возможно, с текущего периода вы утратили возможность применения налоговой льготы, т. к. среднесписочная численность ваших сотрудников выросла или наоборот, законодательство изменилось, а вы не обратили внимание.

Регулярно аудиторы находят ошибки в таком применении налоговых льгот по «накатанной».

Договоры с сомнительными контрагентами

Вначале мы уже писали про резервы, которые нужно создавать по возможным сомнительным долгам. Чтобы их избежать, необходимо тщательно проверять контрагентов на надежность.